出品|公司研究室基金组

文|曲奇

作为银华基金的“金字招牌”,近两年,李晓星的业绩很难令投资者满意。他单独管理的银华心佳,自2021年1月成立以来,3年半的时间收益率为-44.63%,净值仅剩0.55。

实际上,2021年以来,李晓星新发的7只基金无一例外全部亏损,少则亏损24%,多则亏损45%。基金持有者属于被深度套牢的状态之中。

李晓星在基金报告中称,自己的投资方法和市场风格的偏好出现了阶段性错配,导致基金收益率阶段性的跑输基准。那么,李晓星的投资体系和方法是什么?为何在当前的市场环境中失灵了?

1、十只基金5种策略,李晓星庞而不精

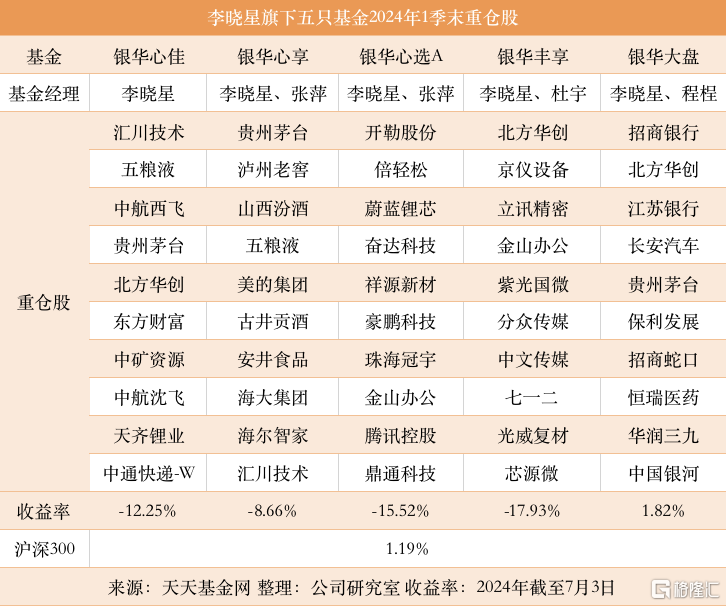

作为银华基金的“顶流”,目前李晓星旗下在管基金一共十只,2024年1季末管理规模为262.55亿。

知名基金经理“一拖多”的现象常见,多数基金经理往往会将一个策略应用在在不同基金上,导致新老基金持仓雷同。与多数基金经理不同,若以各基金前十大重仓股来看,李晓星的十只基金竟然采用了5种投资策略。

这是因为李晓星是个投资多面手吗?实际上,并不然。

在成为基金经理前,李晓星曾担任过新能源和电力设备行业的研究员,其能力圈也在这两个行业上。

但李晓星在投资上,并不是以其能力圈为核心向其他行业逐一拓展,而是通过“找专家、组建团队、开设不同产品线”方式实现跨圈投资。

李晓星曾在基金报告中说,“每个人都有自己的能力圈,而个人的能力圈的扩展需要时间和学费,如果这些时间和学费需要由持有人来承担,我们认为并不合适。”

2017年,李晓星为抓住消费行情,找到在卖方做了5年食品饮料研究的张萍,组建了一只以行业专家为基础的基金经理团队。他的团队分工明确,张萍负责消费,杜宇负责TMT和半导体,程桯负责大盘股,李晓星负责新能源。

李晓星和张萍共同管理的银华心享,重仓股主要为贵州茅台、安井食品、美的集团等消费行业股票;与杜宇共同管理的银华丰享,重仓股包括立讯精密、紫光国微、分众传媒等半导体、TMT行业股票;与程桯共同管理的银华大盘,重仓股包括招商银行、江苏银行、保利发展等高股息股票。

此外,他与张萍共同管理的银华心选,或许由于规模偏小不足7亿,重仓股为开勒股份、倍轻松、蔚蓝锂芯等百亿市值左右的小盘股。

李晓星独自管理的银华心佳,重仓股包括汇川技术、五粮液、中航西飞、天齐锂业等,覆盖电力设备、白酒、军工、新能源等行业。

李晓星曾说,“行业专家制是一个很好的方法,虽然人力成本很高,但我们相信把资源投入到团队投研能力的建设上,才是长期正确的事情。”

行业专家制让李晓星走了一条捷径,快速补上自己的短板,相继抓到了消费、新能源、半导体等板块的行情,让他的规模从不足10个亿一路到100亿、300亿,2021年一度突破500亿,成为市场“顶流”之一。

但2022年以来,李晓星的投资方法失效了,2022年和2023年连续两年亏损。

2024年截至7月3日,李晓星十个产品中,仅他与程桯共同管理的银华大盘,以1.82%的收益率小幅跑赢了沪深300,其余9个产品皆是负收益。

其中,他独自管理的银华心佳,年内收益率-12.25%;与张萍共同管理的银华心享年内收益为-8.66%;与杜宇共同管理的银华丰享,年内收益-17.93%。

最终,李晓星养团队的成本还是让他的持有人承担了。

2、银华心佳3年亏损44%,持有人被深度套牢

任何一位公募基金经理的身上都有双重压力,一方面是追求相对收益的排名压力,另一方面是来自客户要求绝对收益的压力。

对于相对收益,李晓星曾在季报中表示,“基金经理这个职业,大家都还是比较要强,谁都不希望自己做的比同行差。净值不说谎,净值比别人少一分,那持有人挣得钱就比别人少一分,而投资方法只是为了这个目标而服务的。”

实际上,净值少一分,基金经理的排名也要相应往下滑,进而影响基金经理的名气、规模、奖金等等。

对于绝对收益,李晓星表示,“我们的投资理念长期稳定的超额收益就是绝对收益,如果每年可以稳定的跑赢基准一定幅度,从长期的角度看,最终会产生令投资者满意的绝对收益回报。”

从对相对收益的解释中,可以看出李晓星身上有“要强”的一面。在李晓星成为“顶流”之前,他恰巧是一位追求业绩锐度的基金经理。

李晓星曾将自己投资生涯分为三个阶段,第一个阶段是100亿以下,主要用翻石头的方法,去挖掘没被市场价值发现的“高赔率、低胜率”的黑马股,做出业绩的锐度。

那么,100亿以下时李晓星的业绩表现如何?

2017年,李晓星独自管理过两只基金,分别是银华中小盘和银华盛世精选。年末,两只基金的规模分别为36.23亿和27.97亿。其中,银华盛世精选年初的规模只有0.22亿。

2017年,银华中小盘和银华盛世精选的收益率分别为27.77%和47.49%,均跑赢沪深300。

可见,李晓星“翻石头”的投资方式在规模偏小时确实十分奏效。

2021年李晓星规模突破500亿后,他表示,“现在我们不太追求产品的锐度,更多追求真正给持有人赚到更多的钱,提升持有人的盈利体验是我们的目标。”

这一点,李晓星似乎并没有做到。

2021年以来,李晓星共发行了7只基金。截至7月3日,这7只基金全部亏损。

其中,李晓星独自管理的银华心佳,自2021年1月8日成立以来,累计收益率为-44.47%,基金净值已跌至0.6以下。

2021年发行时,银华心佳是一只两年定开的产品,初始规模为135亿。2023年初,银华心佳可以赎回后,基金持有人只赎回12.37亿份,与最初的135亿份额相比,赎回比例不到10%。

即便到了2024年1季末,银华心佳总份额仍有100.37亿份,但基金规模已缩减至59.59亿。

从银华心佳的份额和规模变动来看,当初在市场高点申购的基民们,多数仍处于深度套牢之中。3年亏损超40%,银华心佳的持有者恐怕难有好的盈利体验。

3、景气度投资失效,高换手的“券商之友”

2023年2季报中,李晓星称,“投资方法和市场风格的偏好出现了阶段性的错配,导致了我们的基金收益率阶段性的跑输了基准。”

实际上,以银华心佳为例,自2022年3季度到2024年1季度,该基金已经连续7个季度跑输业绩基准。那么,近两年与市场风格错配的李晓星,他有着怎样的投资体系和方法?

李晓星的投资体系可以用五个字概括——景气度投资。

他的投资方法是在A股200多个子行业中寻找8-10个未来2-3年景气度持续上行的子行业投资,接着从这些行业中寻找业绩维持较快增长的优质公司,然后再从中挑出估值合理的标的,最后选择与市场存在一定预期差的标的。

在李晓星的投资体系里,景气度>业绩增速>公司质地>估值。他更倾向于投资中大市值中的白马成长股,而非低估值股票。

但2023年以来,当市场风格偏向于具有防御性的高股息股票,而非成长股时,李晓星擅长的投资方法失效了。

其实,就在2023年7月,李晓星还曾表示,“根据我们的测算,现在市场中的机构对于新能源的配置基本上已经逐步降到了接近标配,估值分位处于历史的低位,再往后来看,特别对于下半年,我们对新能源板块的表现还是充满信心的。”

李晓星还戏称重仓新能源不是因为跑不掉,而是内心依旧看好这个板块。

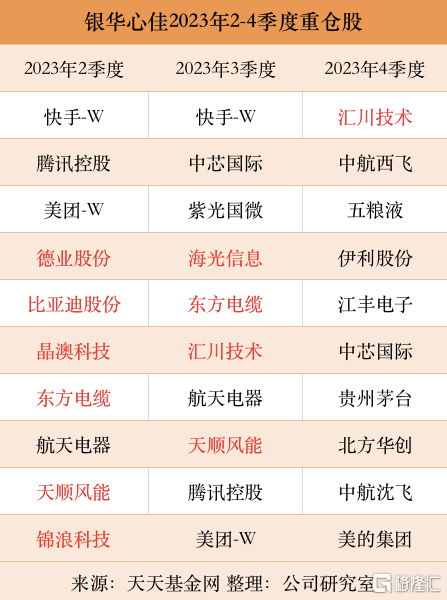

但随着新能源板块的继续下跌,李晓星也开始撤离了。银华心佳与新能源相关的重仓股由2季度的6只,逐渐减少到4只,4季度时李晓星开始转向消费和半导体,新能源相关股票仅剩1只。

在组合操作方面,李晓星是一个高仓位运作、持股分散、换股频繁的基金经理。

还是以银华心佳为例,自2021年成立以来,银华心佳的股票仓位长期保持在90%以上,但前十大重仓股的占比一直不到60%。而且随着行情的下滑,前十大重仓股占比逐渐下滑。2023年年末占比只有22.42%。

对此,李晓星在财报中表示,“由于可选择的标的变得更多,我们的持仓也变得更为分散一些。”

在换手率方面,有业内人士称李晓星以高换手被圈内称为“券商之友”。

随着基金规模增大,每笔交易的成本也会抬升,基金的超额收益很容易被交易成本抹掉。2021年,李晓星在采访中表示,“做好长期投资,尽量减少换手率。”

然而,根据天天基金网,2021年至2023年,银华心佳年换手率分别为217.99%、376.05%、270.26%。

根据基金年报,2023年,银华心佳股票交易费用为6711万元,这笔交易费用毫无疑问也是由基金持有人来承担。

李晓星也曾表示,“一招鲜”在一年、两年甚至三年可能有效,但是长期下来,缺点终究会暴露,为此他组建了专家型的投研团队。

但在近两年的市场环境中,李晓星的“专家团队”也不灵了,他终究还是拿基民的钱向市场交学费。这两年,选择他的基民损失是实实在在的,而李晓星可能只是丢掉了一些规模。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员