“油罐车事件”的发酵,一度让“在家熬猪油”成为家长群里的热门话题。

不知道这样的话题会不会提升猪肉消费,但近期猪肉价格确实出现了连续上涨。刚出炉的6月份CPI数据显示,在食品价格整体下滑0.2%的背景下,猪肉价格同比飙升18.1%,一"猪"就扛起了所有。

在同时,近日猪茅牧原股份预告净利润9-11亿元超出市场预期也引发了市场关注。受双重利好刺激,今日牧原股份股价大涨3.8%,并带动农业畜牧指数集体逆势上涨,罗牛山、湘佳股份双双涨停,畜牧养殖ETF(516670)也涨了2.13%,在今天所有ETF中表现靠前。

猪价上涨、猪企业绩超预期回升,都在预示着自去年来市场就心念念的猪周期拐点,已悄然要来临了。

01

猪茅业绩超预期,行业开始扭亏

近日,部分上市猪企陆续公布2024年上半年归母净利润预告,多数出现了减亏或扭亏迹象。其中“猪茅”牧原股份的中报业绩更是实现了超预期扭亏。

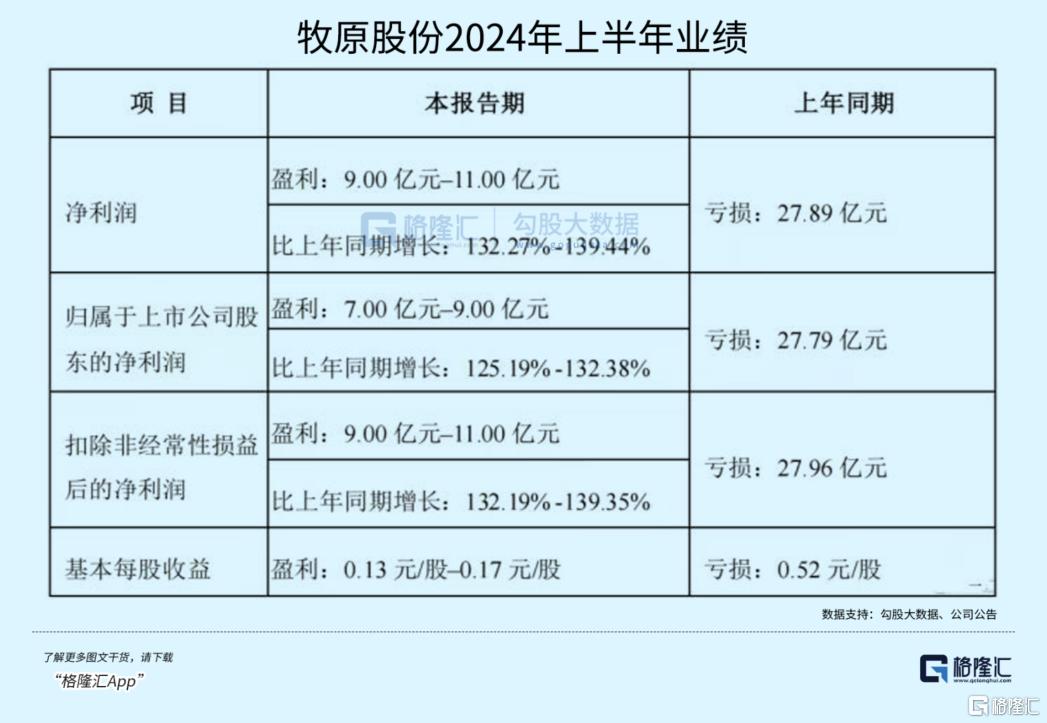

据牧原股份公告,公司预计2024年上半年净利润9亿元至11亿元,对比上年同期大亏的27.89亿元,显著回暖。

牧原股份的一季度归母净利润还是亏损的23.79亿元,没想到上半年就盈利了约10亿元,这意味着其二季度至少净赚了30亿元。边际改善的幅度和速度,远超市场预估。

对于原因,牧原股份表示,报告期内公司生猪出栏量、生猪销售均价较去年同期上升,且生猪养殖成本较去年同期下降。

不仅是牧原,上半年已公布的14家猪企业绩预告数据显示,虽然仍然盈少亏多,但整体已经呈现除了减亏或扭亏为盈的趋势。

比如唐人神,上半年预计实现净利润400万元至600万元,同比增长100.6%至100.9%,别看赚得不多,它可是从连续5个季度大幅亏损(今年一季度亏损2亿元)中首次走出来的。

正邦科技、大北农、新希望等也显示出了显著的减亏:

大北农预计上半年净利润亏损范围在1.5亿元至1.8亿元之间,同比减亏76.75%至80.62%;

正邦科技预计上半年亏损在1.2亿元至1.5亿元,相较于上年同期的19.94亿元亏损,有了显著的改善;

新希望预计2024年上半年净利润将同比减少59.77%,亏损额从上年同期的29.83亿元降低至12亿元。

这些披露的预告中,很多的业绩改善原因都与牧原的类似,也就是二季度猪肉消费开始量价齐升,叠加成本端也有所下降,让猪企的利润剪刀差开始显著改善。

02

猪周期拐点确定性临近

过去20年,养猪行业都有一个明显的大致为4年的周期,其中上行、下行周期各为2年左右。

在2023年,猪价周期就从顶点回落达到了2年,市场原本按照规律以为等到了新周期。但没想到由于实体产业对于未来上行周期的预期过于一致,反而一致采取了逆周期措施,期间出现延迟出栏养大猪、二次育肥、看好后市不削减产能(甚至补栏,不服输)等操作。

同时过去两年宏观消费欲望持续减弱,让餐饮渠道在内的猪肉消费没有预期那么乐观,市场一直期待的猪周期不仅迟迟没有出现,反而出现了历史上最艰难、最漫长、最残酷的猪周期。

原本打算硬抗亏损的一些猪企最终失算,有些甚至没能熬过寒冬。

2023年,全行业生猪养殖头均亏损76元,18家上市猪企累计大亏248.7亿—291.7亿。这也是自2014年以来,首个算总账全年亏损的年份。

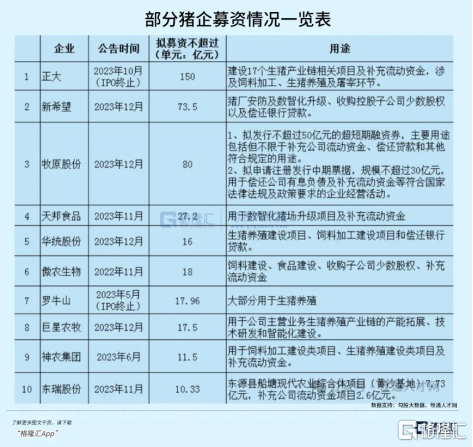

其中,压力最大的是固守在“公司+农户”上的猪企们,尤其天邦、正邦、傲农生物等大中型企业接连陷入巨大亏损。

出栏量一度高达1500万头的正邦科技成为第一个扛不住的大型猪企,其2021年、2022年度一度亏损高达188.19亿元、133.87亿元,所幸创始人林印孙家族通过以股还债方式(引入双胞胎集团)才得以在2023年扭亏为盈,避免了退市命运。

天邦食品在过去3年亏损超过90亿元,回吐上市以来所有年份赚到的利润总和,最终主动暴雷,被迫向法院申请重整及预重整。

而傲农生物虽然早早开始通过多种方式尝试自救,但在行业寒冬大环境下徒劳无功,在3年累计亏损60多亿后,今年一季度继续亏损3.63亿元。不过上半年公司预亏4.5-5.5亿元,减去一季度亏损额后,也显示了亏损额收窄。目前公司处于ST状态,扭亏的压力比已经预盈的天邦还大。

过去几年,傲农同正邦一样,都是生猪养殖大黑马。2018年,傲农生猪出栏仅仅42万头,2019年为66万头。非洲猪瘟之后,2020年扩张至135万头,2022年已经高达519万头,一举超越天邦和大北农,成为行业第五。2023年,傲农出栏继续攀升至585.9万头,顶着亏损不断扩张产能,风险和压力真不是一样的大。

这些猪企还是幸运的,起码这些上市猪企巨头在巨亏之后还是幸存了下来。更多的是大量不上市的大小猪企和民间中小散户,在这一波最严寒冬中被无情淘汰。

但它们的遭遇,也使得猪行业暴力出清,能繁母猪和生猪整体的存栏量得以降了下来。

数据显示,能繁母猪存栏量自2023年6月的4296万头逐步下降至2024年4月的3986万头,合计减少约310万头,同比减少约7%,开始对2024年下半年猪价逐渐发挥支撑作用。

2024年的二季度开始,行业的新转机进一步出现。

Choice数据显示,从今年3月份开始,国内的猪肉批发价就开始逐步上涨,其中部分时间段甚至逼近19元/Kg高点。同时猪产业中成本占比最大的饲料端原料如玉米、大豆等价格在去年下半年开始下降之后,今年以来继续迎来下跌(玉米主力期货价格年内已跌近5%,大豆主力年内已跌近16%),使得育肥猪饲料价格从去年四季度的4元/公斤持续单边回落至3.55元/公斤。

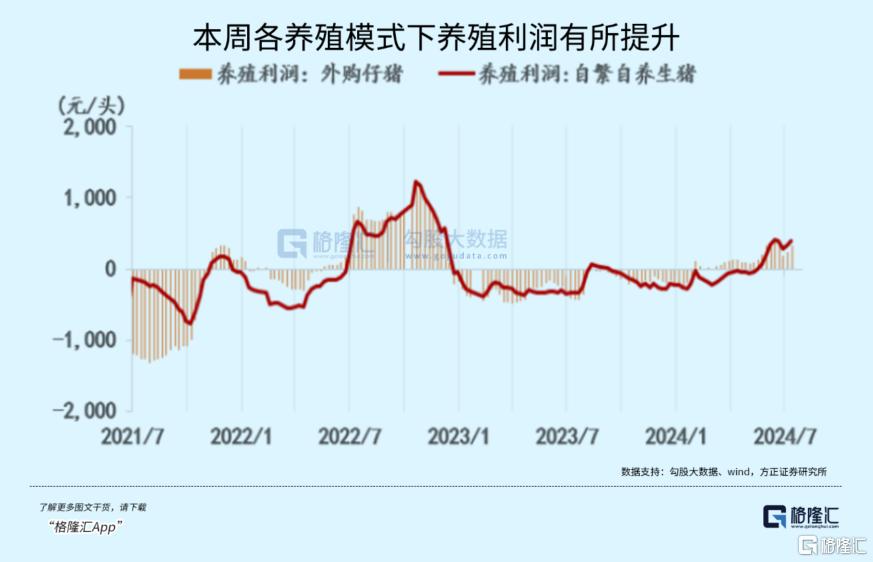

而随着猪肉批发价上升和饲料成本下降,猪产业养殖利润从二季度开始显著回升,数据显示目前自繁自养养殖利润391.98元/头,外购仔猪养殖利润327.15元/头,并且近期还出现了加速上涨,隐隐有2022年7月时的短期景气态势。

这意味着龙头企业的利润剪刀差有机会不断改善,利好活下来的巨头,尤其是逆势扩张的自繁自养巨头。

其中,作为自繁自养模式最具规模优势一哥的牧原股份,其营业利润状况更为突出,券商预估牧原二季度的完全成本约14.3~14.6元/公斤,将明显低于行业约15元/公斤的水平,从而使得牧原的头均盈利约195~215元,明显优于行业自繁自养生猪头均盈利109元的水平。

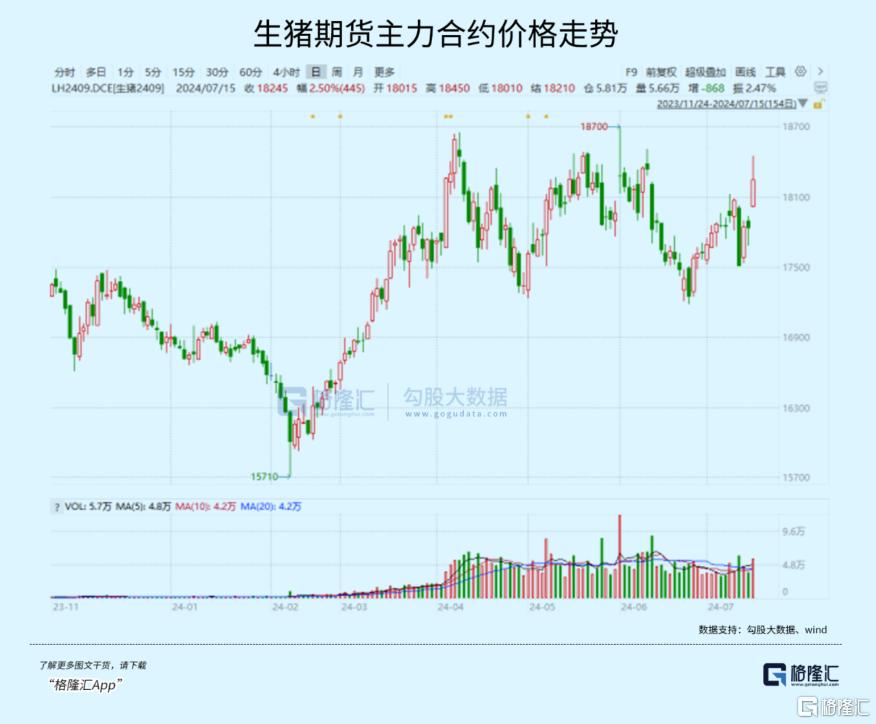

大宗商品中生猪期货价格也在节后保持不错的上涨势头,主力合约价格从2月份至今累计上涨了近20%,反映两个市场的投资者均在博弈猪周期反转预期。

这一切都在说明,这一次的猪周期拐点已越来越可以确定是真的到来了。

历史证明,前一波猪周期下跌越惨的,后一波在景气阶段的修复就越强劲。这一波姗姗来迟的新周期拐点来临,也将带来巨大的投资机遇。

那么该怎么投?

个人认为,除了直接配置牧原这样的规模优势巨头外,一些困境反转的猪企也是值得关注的。

而如果投资者对这个行业不够熟悉的,不妨关注相关的ETF,让专业的事由专业的人去打理。比如今天涨幅显著靠前的畜牧养殖ETF(516670),场外用户可通过联接基金(A类:014414;C类:014415)进行定投、申购。该ETF的重仓股不仅包括牧原、温氏、新希望等巨头,还包括了受益于猪价上涨的饲料巨头海大集团等。

数据在这波猪价上涨中,畜牧养殖ETF(516670)受到资金青睐,自5月22日以来其获得超2.63亿资金的净流入。更值得一提的是,这个ETF的管理费率也是在全市场畜牧养殖主题ETF中最低的,仅为0.2%,投资成本更具有性价比。

03

尾声

回顾过去几个猪周期,龙头猪企在行业明确转暖时,股价表现往往也是最可观的。

如果从去年11月低点算起,国内猪企的股价已经整体实现了从低点从走出来,甚至有些小猪企实现了股价翻倍。目前牧原股份较2月初以来大涨逾25%,温氏股份、新希望、正邦科技、立华股份等头部猪企的股价也实现年内转正,并且多数在近期显示加速逆势上涨态势。

现在A股市宏观大环境还较弱,投资者更加倾向寻求有业绩稳定的资产避险。但如今基本面能维持稳定向好,同时估值被低估的行业赛道相对稀缺。业绩开始转暖,估值开始逐渐修复的猪产业或许正是布局的好时点。如果看好这个产业,不妨多关注一下畜牧养殖ETF(516670)这个产品。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员