站在历史的十字路口,美的、海尔、格力正身处浪潮之中,今天的中国家电企业就如同欧美、日本曾经的家电巨头。

©️懂财帝出品 · 作者|嘉逸

不到半年时间,美的、海尔狂揽两宗A股大额并购,规模超200亿元,壕气冲天。

今年1月,美的少东家何剑锋斥资88.8亿元,正式控股顾家家居。6月,海尔以125亿元溢价收购了基立福所持有的上海莱士20%股份,成为控股股东。

顾家家居是家居龙头,上海莱士是血制品龙头,美的、海尔两大家电巨头跨界并购,是想要给原有业务加上一个新引擎。

中国白色家电市场“天花板”渐进,2023年美的智能家居事业群营收增速仅有1.7%。美的称,将顾家家居纳入麾下,将有利于智能家居战略的落地,以及进一步打造智能家居生态。

海尔已经构建出以海尔生物、盈康生命为核心的大健康版图,但2023年,海尔生物业绩罕见大幅下滑,2024Q1盈康生命净利润陷入亏损。

对于此次激进并购,海尔称,是为了完善盈康一生的血液产业链布局。换言之,要加码推动海尔大健康板块的业绩成长。

事实上,在美的、海尔过去30多年的发展历程中,资本并购早已经成为生存扩张的重要手段,他们已成为资本大鳄。

截至7月7日,格力电器实控2家A股上市公司:格力电器、盾安环境,合计市值约2233亿元。

海尔实控5家A股上市公司,包括:海尔智家、海尔生物、盈康生命、上海莱士、雷神科技,以及日日顺供应链、众淼创新2家拟上市公司,合计市值超过3300亿元。

美的与何享健家族实控了8家A股和港股上市公司,包括:美的集团、合康新能、万东医疗、科陆电子、顾家家居、美的置业、盈峰环境、百纳千成,以及美智光电、安得智联2家拟上市公司,合计市值超过5200亿元。

仅这部分加总起来,美的、海尔、格力三家公司,就已经构筑起一个规模超万亿的资本版图。

01|疯狂「扫货」的30年

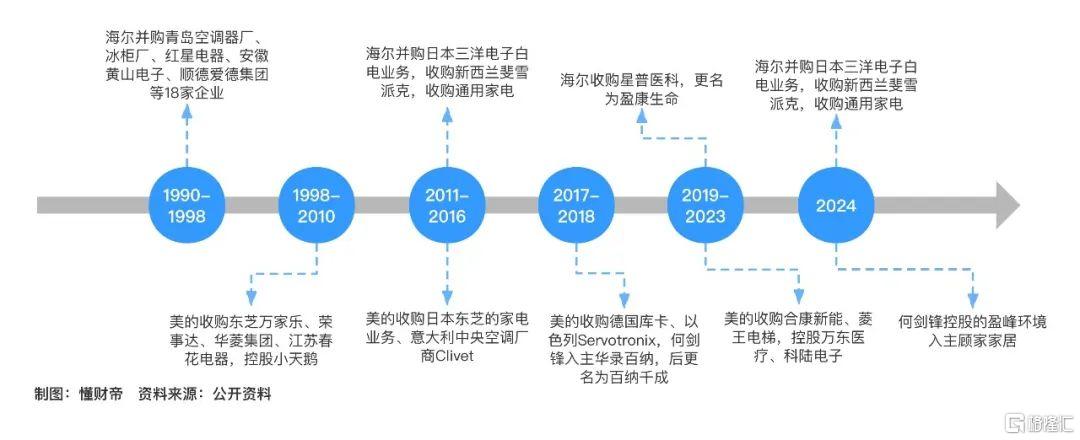

过去30多年,靠着一轮轮资本并购,美的、海尔强势崛起,他们的成长历程也是一部波澜壮阔的资本并购史。

回溯到上世纪90年代初,市场经济东风呼啸,张瑞敏看准时机,果断启动了多元化战略。

短短六年,海尔就吃掉了青岛空调器厂、冰柜厂、红星电器,以及省外的安徽黄山电子、顺德爱德集团等18条“休克鱼”——即硬件条件好,但管理不行的企业,成为了国内家电龙头。张瑞敏也因此获邀登上哈佛大学讲堂,向老外输出“中国经验”。

但之后,海尔一边忙着在海外买地建厂,一边忙着构建金融版图,资本并购就暂时停了下来。

而在2000公里之外的广东佛山顺德,刚走出困境,以及完成公司化和组织架构改造的美的,正雄心勃勃。

何享健计划进军全国,便率领美的先后收购了东芝万家乐、荣事达、华菱集团、江苏春花电器,并控股了小天鹅,使业务迅速多元化,实现了高速扩张。

到2008年,美的营收规模全面超越海尔和格力,登顶成为“家电新王”。

同是这一年,全球家电行业的权力天平开始向东方倾斜。日本、欧美等地区的家电企业在金融危机重创下遭遇巨额亏损,几乎全线溃败。

苦于打不开发达国家市场的海尔看到了翻盘的机会,张瑞敏不断调动国内金融资源,于2011年并购日本三洋电子的白色家电业务,次年收购新西兰国宝级品牌斐雪派克,2016年又以55.8亿美元收购通用家电,算是报了当年的“仇”。

广东有足够的人口红利和廉价制造业资源,何享健之前制定的出海战略是OEM代工,比海尔的“重资产”模式更早尝到甜头,但也因此被绊住了脚。

等到他回味过来时,才发现优质标的已经被抢完了,只捡到了日本东芝的家电业务、意大利中央空调厂商Clivet等“边角料”。

不过,何享健和方洪波并不气馁,围绕家电主业,他们主导开启了难度更大的跨界并购。

美的也是靠着国内的金融资源,在2017年收购了工业机器人企业德国库卡、以色列伺服驱动器企业Servotronix。

值得一提的是,海尔也在积极推进生态化战略。随后在国内,财大气粗的海尔、美的继续扫货,2019年,海尔控股了星普医科,将其更名为盈康生命。

2020年,美的控股变频器和光伏公司合康新能,收购菱王电梯。2021年,美的计划进军医疗领域,控股了万东医疗,并计划开展能源管理业务,将科陆电子揽入麾下。

另一侧,控股盈峰环境的美的少东家何剑锋也没闲着,先是入主了影视公司华录百纳,后更名为百纳千成,还在今年控股了A股家居龙头顾家家居。

但美的系资本并未止于此。美的在去年向港交所递交了IPO招股书,拟将部分募资用于并购智能家居和To B领域的公司。

02 | 巨头的「创投梦」和「金融梦」

数十起外部并购轰轰烈烈,但并不能满足美的和海尔的胃口。为了实现“创投梦”,两家公司还搞起了“养成系”。

最常见的玩法是基于主业培育子公司,然后分拆上市。

美的的重心一直在资本并购,战绩不算理想。去年底,美智光电再次撤回了申报材料,二度IPO失败,物流子公司安得智联目前处于IPO筹备阶段。

海尔明显技高一筹,旗下的日日顺物流创业板IPO已经过会,估值超120亿元,保险中介机构子公司众淼创新科技正冲刺港交所。

但这还不够,海尔还搞起了新玩法,自己搭建创投平台,“养成”更多的公司。

海尔生物就是典型代表,其在突破生物医疗低温储存技术后,2013年的市占率飙升至国内第一。

次年,海尔资本就联手凯雷集团一起投了45亿元。2018年,海尔生物IPO箭在弦上,海尔集团更是直接派资本运作经验丰富的谭丽霞担任海尔生物董事长,以推进上市进程。

雷神科技的成长历程类似。创始人路凯林是海尔的管培生,他和团队研发的雷神游戏笔记爆卖后就成立了雷神科技。彼时,海尔资本投了500万元,2017年又参与了B轮融资。2022年,雷神科技在北交所成功上市。

截至7月7日,海尔生物市值112亿元,雷神科技市值13.6亿元。与之形成对比的是,美的系内部还未跑出一家上市公司。

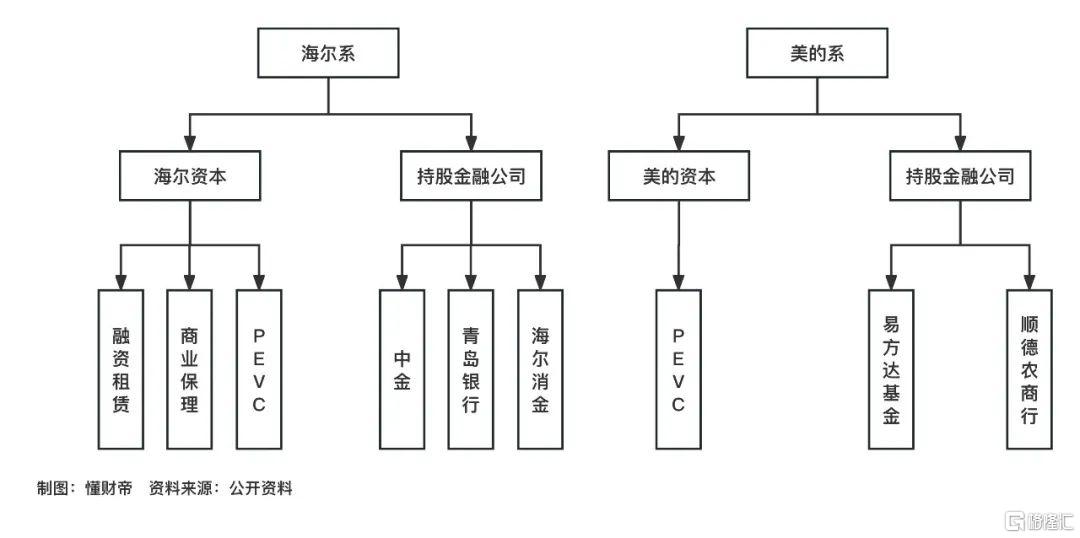

在金融领域,海尔也比美的跑得更早,步子迈得更大。

早在2001年,张瑞敏就开始落地产融构想。当年,海尔参股青岛银行、入主长江证券,还成立了保险代理公司。次年,海尔又成立了集团财务公司,与纽约人寿合作成立了合资寿险公司。

此后,海尔的金融版图不断扩张,组建金控公司收购支付牌照,与红星美凯龙、绿城电商、中国有赞等5家公司共同成立海尔消费金融,并参股了中金公司。

巅峰时期,海尔旗下不仅拥有银行、证券、消费金融等重要牌照,还经营着小贷、租赁、保理等金融或类金融业务。在B端,也推出了企业金融和供应链金融服务。在海尔内部,金融一度被称为二次创业的样本。

但好景不长,由于监管持续收紧,海尔不得不将曾经买入的金融资产一一卖出,转而聚焦融资租赁、商业保理、PEVC等产业金融服务。

参股公司方面,海尔已多次减持中金公司。截至目前,仍持有中金公司3.27%的股份,同时还持有青岛银行17.28%的股份,持有海尔消金49%的股份。按照最新市值,这部分股权至少约合77.54亿元。

美的系资本入局金融领域较晚,但走得相对稳健。

操盘的主要是少东家何剑锋,美的参与了顺德农商银行的发起,何剑锋旗下的盈峰系又先后入股了易方达基金、樟树顺银村镇银行、丰城顺银村镇银行,并战略投资了开源证券,一度持有35.5%的股份。

截至目前,美的持有顺德农商行9.69%的股份,何剑锋及其关联资本机构共持有易方达基金22.65%的股份。金融版图的整体规模逊于海尔。

03 | 是否会重蹈覆辙?

去年,第一财经发布的一组数据显示,在中国,企业并购失败概率超过60%,跨国并购失败概率超过80%。

事实确实如此。国内公司并购投资“翻车”屡见不鲜,曾经叱咤风云的王健林投资AMC巨亏,张近东盲目并购扩张导致自己的资金流断裂,几乎被踢出苏宁。

即便是美的、海尔这样的“资本老手”也踩了不少的坑。

2002年,海尔收购鞍山信托,彼时双方已经签署了20%的股权转让框架协议,结果鞍山信托暴雷,不良资产高达5.8亿。最后还是上海国之杰公司接手,海尔才得以安全退出。

2004年,何享健推动美的收购了“云南客车厂”“云南航天神州汽车有限公司”和“湖南省三湘客车集团有限公司”,并计划投资35亿元造车,结果整合失败,钱都打了水漂。

除此之外,美的、海尔此前的并购中,有一部分资金实际来源于银行贷款,这也大大加重了企业的金融杠杆。

2015年,海尔并购通用家电,实际交割金额的60%为国家开发银行提供的33亿美元长期贷款。

2017年,美的并购德国库卡时就寻求了一部分过桥贷款。之后,中资银团给了美的37亿欧元的银团贷款来置换这部分过桥贷款。

当然,相比于押注银隆新能源大亏30亿的董明珠来说,何享健、张瑞敏的大部分并购投资都还是成功的。

一方面,并购标的业绩已开始复苏反弹。据美的透露,旗下的德国库卡集团在2023年,收入和盈利均创历史新高。

去年,海尔智家董事长兼总裁李华刚称,通用家电此前已连续亏损十年,但在海尔并购后两年内就扭亏为盈。并购至今,通用家电连续保持两位数增长。

另一方面,主业整合并购资产,实现了1+1>2的效果。

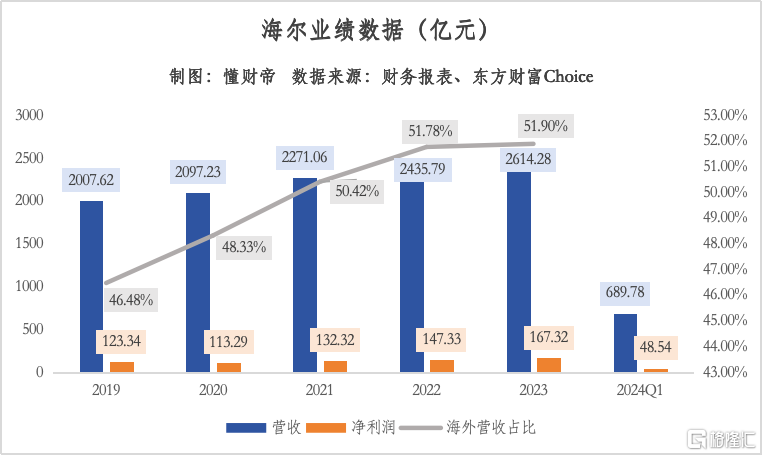

海尔智家近5年的财务数据显示,由于其在海外市场的提前并购和布局,公司海外营收占比持续提升,从46.48%增长到了51.9%。

国内家电市场天花板逐渐显现,而海外市场还蕴藏着巨大的增量。也正是因此,海尔的市值已经超越格力,位居行业第二。

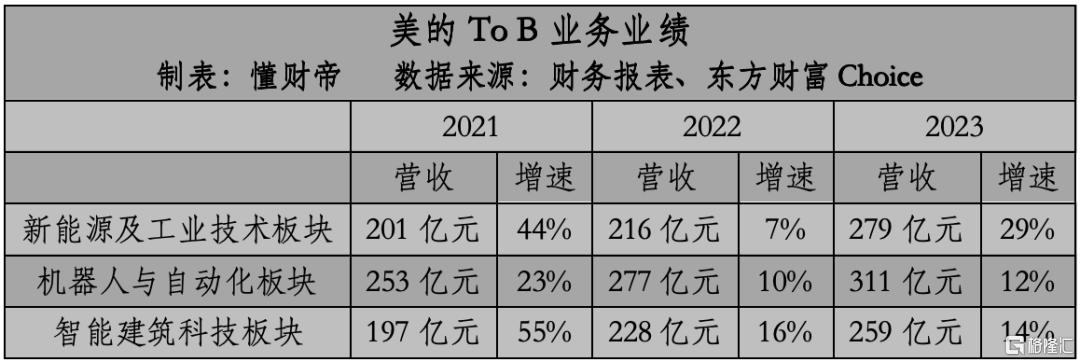

另外,美的通过资本并购,也找到了第二增长曲线。

2023年,美的To B业务表现优异,新能源及工业技术、机器人与自动化、智能建筑科技三大板块分别实现营收279亿元、311亿元、259亿元,增速分别为29%、12%、14%。

对此,方洪波在公开场合多次提到,要坚定点燃第二引擎,在To B方向继续走下去。

以史为鉴,这也是家电企业的宿命。

西门子、博世都是通过资本运作扩张壮大,进而成为全球多元化巨头。西门子旗下业务囊括家电、能源、出行、医疗保健等,市值已经超过人民币1.1万亿,比美的、海尔、格力加起来还多。

就像孙正义的“时间机器”理论所说的,今天的中国家电企业就如同欧美、日本曾经的家电巨头。

彼时彼刻,恰如此时此刻。

站在历史的十字路口,美的、海尔、格力正身处浪潮之中,未来是崛起成为“中国版西门子”?还是会因“玩脱”金融,和通用一样被拆分?亦或是失去信心,跌落成为日本家电企业?何去何从,都考验着方洪波、周云杰、董明珠。

说明:数据源于公开披露,不构成任何投资建议,投资有风险,入市需谨慎。

—END—

「点赞」「在看」与 「分享」,你对作者最大的支持。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员