近期,一则关于沙特阿拉伯宣布不再与美国续签所谓“石油美元协议”的传闻在中外社交媒体中广泛传播,再度引发各界对于美元在国际货币体系中主导地位的讨论。本文结合国际智库、学者与媒体相关评论,尝试探究:“石油美元协议终结”传言是怎样产生的、为何能够获得相对广泛的关注与传播、以及美元与国际货币体系的未来发展形势如何。

整体而言,美沙“石油美元协议”或从未以正式文件的形式存在过,“石油美元”更多是基于历史背景和市场心理构建的一个概念。当前阶段美元仍是全球最主要的储备货币和交易货币,但随着非传统货币作用的上升和数字交易技术的发展,美元主导作用逐渐减弱或成趋势,国际货币体系正在经历缓慢而深刻的变化。

正文

近期,一则关于沙特阿拉伯宣布不再与美国续签所谓“石油美元协议”、停止使用美元进行大规模石油贸易结算的传闻在中外社交媒体广泛传播,再度引发各界对于美元在国际货币体系中主导地位的讨论,也让人们更加关注美元的未来形势以及国际货币体系的发展方向。

整体而言,美沙“石油美元协议”或从未以正式文件的形式存在过,“石油美元”更多是基于历史背景和市场心理构建的一个概念。本文结合国际智库、学者与媒体相关评论,尝试探究:“石油美元协议终结”传言是怎样产生的?为何能够获得相对广泛的关注与传播?美元与国际货币体系的未来发展形势如何?

真假“石油美元协议”

“石油美元”指以美元计价的石油出口收入,这一术语在20世纪70年代中期开始流行,彼时油价飙升为石油出口国带来了巨大的贸易总额以及经常账户盈余,石油美元成为许多欧佩克(OPEC)成员国和其他石油出口国的主要收入来源。

美国投资百科(Investopedia)对其补充表示,“石油美元既不是一种货币,也不是一种全球贸易体系。而广泛使用美元进行原油支付反映了非美石油供应商的传统偏好。”[1]

根据谷歌趋势的最新数据,“石油美元”这一词条的搜索量在今年6月初的两周之内急剧攀升,创下历史新高[2],在一定程度上反映出了公众对于美元地位的担忧及对国际货币体系变化趋势的关注。

值得注意的是,关于“石油美元”的消息主要在中外部分非主流媒体之间流传,这些媒体声称,“美国和沙特之间的‘石油美元协议’已于2024年6月9日到期,沙特将放弃美元,转而使用人民币、欧元、日元等其他货币进行石油贸易结算。该协议最初签署于1974年6月8日,是美元全球经济影响力的重要组成部分……这一决定标志着石油美元体系的重大转变,预计其将加速全球在国际贸易中使用美元以外货币的趋势。”[3]

上述说法存在许多争议之处,争议焦点在于,美国和沙特究竟有无正式签署过这样的官方协议。多数观点提出,美沙之间从未存在过这样的石油协议,至少没有正式签署。这一点在大卫·M·怀特(David Wright)撰写的《石油美元》一书中得到了进一步的探讨,他在书中表示,经过翻阅大量解密记录及进行相关深入研究后,可以得出结论:所谓的石油美元协议并不存在。[4]

彭博社的一篇评论文章提出,这一不实新闻的背后推手包括加密货币投机者、“黄金虫”(极其看好商品黄金的人)以及多方阴谋论者[5]。瑞银全球财富首席经济学家保罗·多诺万(Paul Donovan)称这一不实新闻为加密货币投机者的“确认偏误”(confirmation bias)——许多加密货币投机者希望看到美元衰落,迫切想要证实偏见,结果导致忽略事实。“故事似乎是从加密世界开始的,这是一种糟糕的投资策略。”多诺万表示。[6]

多数评论将传言中的协议理解为1974年6月8日美国和沙特阿拉伯签署的一份经济和军事协议,协议促成了美沙经济合作联合委员会的成立。虽然据《纽约时报》的报道,当时的协议内容并未直接提及石油[7](双方似乎希望避免给人留下这是关于石油的双边会谈的印象),却催生了“石油美元协议”相关新闻的起源。

从目前公开的资料来看,50年前美国和沙特达成的是以“回收石油美元”形式购买美国国债的协议——当年6月,协议约定沙特使用其过剩美元购买美国产品;同年7月,沙特同意将这些美元投向美国国债。

如何“回收石油美元”曾是上世纪的一个重要课题。国际货币基金组织(IMF)文章提出,石油出口国通过销售石油积累了巨额盈余,以沙特阿拉伯为例,1974年其经常账户盈余高达GDP的50%以上。而由于人口规模较小或工业化程度较低,这些石油出口国往往难以将盈余完全再投资于国内经济。若这些资金撤离市场,可能会对全球经济增长产生负面影响。[8]

为应对这一挑战,IMF在1974年至1976年引入了“石油借贷工具”(Oil Facility),旨在帮助资金短缺的石油进口国,进而解决石油价格上涨引起的国际收支失恒问题。该工具允许石油出口国和其他贷款人向IMF提供资金,进而为面临支付平衡问题的国家提供支持,尤其是那些受油价上涨冲击的国家。

同时,OPEC成员国将部分石油销售盈余存入外国银行,这些银行再将资金借贷给存在支付赤字的国家政府。这些国家随后利用借贷资金购买更多石油及其他进口商品,从而保持经济活动的持续。

然而,通过银行系统回收这些美元资金,虽在一定程度上减缓了全球经济收缩的问题,却未能根本解决大规模的国际收支失衡难题,实际导致了石油进口国债务的显著增加,特别是发展中国家。在1973年至1977年的短短四年间,石油进口国中100个发展中国家的外债激增了150%,这一债务累积不仅加剧了石油进口国的经济压力,也暴露了全球金融体系中的结构性问题,需要通过更深层次的国际合作和创新的金融机制来解决。

2016年,彭博社揭露了1974年7月美国与沙特阿拉伯之间秘密协议的细节[9]。根据该协议,美国承诺从沙特购买石油,并提供必要的军事援助与装备;作为交换,沙特将使用其在石油贸易中获得的巨额美元收入购买美国国债。这一策略构建了一个“美元——石油——美国国债”的闭环系统,促进石油美元回流至美国经济,不过,这并不等价于国际石油贸易以美元作为计价和结算货币的固定机制。

这一回收方式绕过了银行中介,直接为美国国债市场创造了一个稳定的买家群体,从而增强了美元的国际地位,并自然地推动了美元的强势。

“石油美元”作用或将减弱

彭博社金融评论员、作家哈维尔·布拉斯(Javier Blas)认为,时至今日,“石油美元”的概念已接近终结。

在他看来,沙特阿拉伯目前已经没有盈余资金可用,相反,这个国家正在主权债务市场上大举借款,并通过出售资产(包括其国家石油公司的大部分股份)来为国家经济计划提供资金。此外,OPEC国家自身的资金需求也在增长。

“从这些意义上来说,石油美元的影响力可能在大约三十年前就已经开始减弱,不再对全球金融市场产生显著的影响,即使在2003年至2008年的全球油价飙升期间,美元的价值也非常有限。[10]”布拉斯认为。

根据IMF的数据,沙特阿拉伯的经常账户盈余从1974年占GDP50%的峰值,今年将缩小至仅0.5%,预计最早在2025年转为赤字,并持续至本十年末。这将是自1986年油价暴跌以来,沙特首次出现持续的经常账户赤字。布拉斯对此表示,“没有石油盈余资金可用,就没有石油美元可言。”

虽然布拉斯认为石油美元的作用正在减弱,但他并不认为石油美元将会迅速消亡。“我在与中东各方的交流中发现,目前并没有迹象表明沙特希望摆脱以美元计价的石油销售。沙特货币与美元挂钩的事实,以及沙特王室与美国白宫正在进行的旨在加强双边关系的协议,都意味着沙特石油继续以美元定价是可以理解的。”此外,布拉斯还提到,考虑到自由兑换性和流动性等方面的限制,沙特石油转向其他货币计价可能带来的弊端或将超过好处。

阿联酋第三大银行阿布扎比商业银行也预计,所谓石油美元在近期和中期内都将继续。其研究团队提出,作为“2030愿景”计划的一部分,沙特需要数千亿美元来转变经济并摆脱石油出口,该计划依赖于吸引大量国内外投资,一些大型项目仍需投入巨额资金。在沙特需要增加海外投资以支持其转型计划的时候,与美元挂钩对于外国直接投资流入至关重要,且有利于支撑沙特的货币和宏观经济稳定。

大西洋理事会(Atlantic Council)则分析认为,沙特阿拉伯为了加强与欧美以外国家的国际关系,可能会倾向于在其石油销售中使用更加多样化的货币。沙特参与金砖合作机制,以及与中国、泰国、阿联酋等国家和地区合作开展mBridge跨境央行数字货币项目,也能表明沙特在逐渐减少对美元的依赖。[11]

与此同时,美国对沙特石油的依赖程度也大大降低。得益于页岩气革命,美国现在是世界上最大的石油生产国和关键的石油净出口国,从沙特阿拉伯进口的石油数量明显减少。根据相关数据,当前阶段亚洲国家是沙特原油和凝析油的主要出口市场,其中,中国已经成为沙特最大的石油客户和贸易伙伴,其数额占沙特出口总额的20%以上。

“沙特阿拉伯愿意实现石油销售货币多元化,这符合其更加宏大的战略愿景。美国的影响力已经减弱,而北京在中东地区建立了密切的贸易驱动关系,它必须与日益自信的北京争夺影响力,同时还面临欧洲和其他希望在金融和外交政策问题上更加独立于华盛顿的盟友的推动。”大西洋理事会高级研究员洪川(Hung Q. Tran)在文章中写道。

洪川认为,随着金砖国家以及中东和亚洲等地区越来越多地使用本币进行跨境支付,人们越来越认为美元在全球货币市场和国际金融领域的影响力日益减弱,尤其是在石油美元的使用方面。

“去美元化”渐成趋势

IMF刊文提出,由于美国经济表现强劲、货币政策收紧以及全球地缘政治风险加剧,近期美元汇率有所升值。与此同时,全球经济呈现割裂化趋势,加之全球经济金融活动可能重组为各自独立、互不重叠的集团,或将鼓励一些国家使用并持有其他的国际和储备货币。在这一背景下,美元的主导地位再次成为各方关注的焦点。

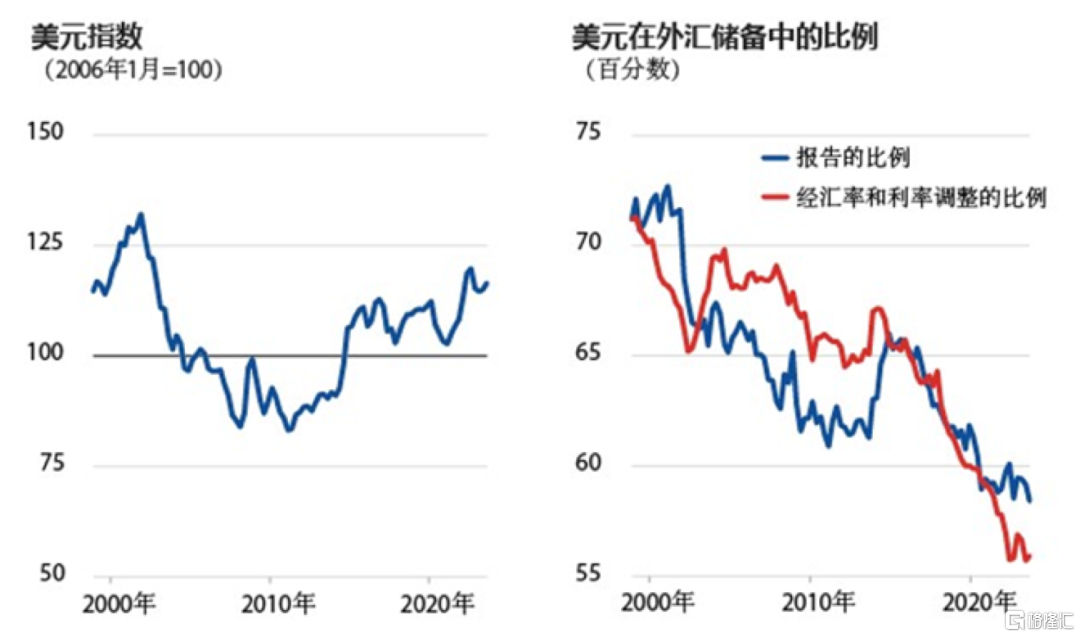

IMF表示,虽然美元仍是最主要的储备货币,但其在国际外汇储备体系中的份额已经从1999年的71%下降到目前的58.4%,主导优势正在被非传统货币所逐渐瓜分。

图1:近期的美元升值

掩盖了各国减持美元储备的长期形势

来源:国际货币基金组织

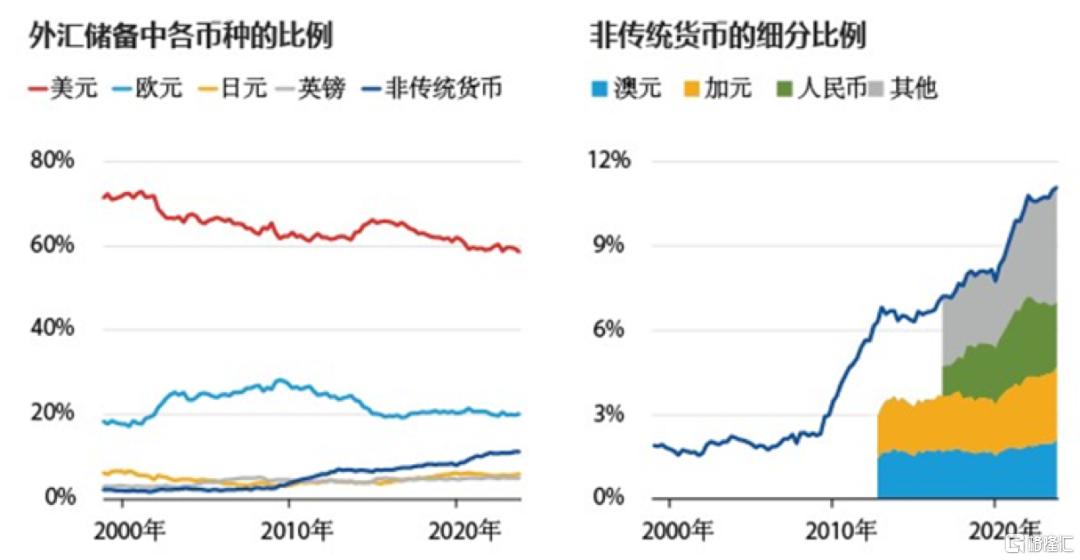

IMF的官方外汇储备货币构成数据库(COFER)的最新数据显示,美元在各国央行和政府外汇储备中的份额正在缓慢下降。但令人意外的是,美元减少的同时并没有出现其它“四大”货币(欧元、日元和英镑)的相应增加,人们看到的反而是“非传统储备货币”份额的上升,包括澳元、加元、人民币、韩元、新加坡元以及北欧货币等。[12]

非传统储备货币何以获得吸引力?IMF学者认为,非传统储备货币能够提供分散投资的机会和较高的收益率,并且随着自动化做市和自动化流动性管理系统等数字金融技术的发展,非传统储备货币更易于购买、销售和持有。[13]

图2:非传统储备货币的崛起

来源:国际货币基金组织

在市场份额上升的非传统储备货币中,人民币比例的增幅相当于美元比例降幅的四分之一。不过,文章认为,最新数据并未显示国际储备货币中人民币比例的进一步增加。一些观察人士怀疑,最近几个季度人民币汇率的贬值掩盖了人民币储备的增加,但对汇率变化做出调整之后的数据同样显示,人民币在国际储备货币中的比例自2022年以来有所停滞。

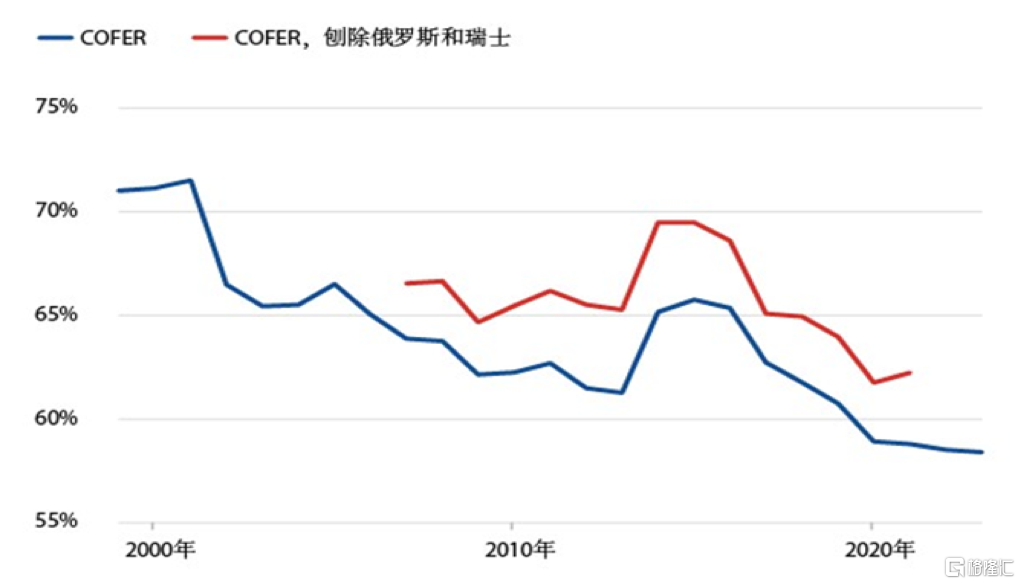

一些人士认为,IMF报告中提到的“美元持有量的持续下降”和“非传统货币储备比例的上升”反映的只是少数大型储备持有者的行为,如俄罗斯从地缘政治角度出发对持有美元保持谨慎、瑞士在过去十年不断增加欧元储备等。但整体而言,外汇储备的多元化确已成为一种普遍趋势,即便在COFER的加总数据中剔除这两国的数据,整体趋势也几乎没有变化。

图3:美元持有量的持续下降

来源:国际货币基金组织

在2022年的一份报告中,IMF确定了46个“主动推进储备多元化的国家”,即在2020年底非传统货币外汇储备比例至少达到5%的国家,这些国家不仅包括了主要的发达经济体,也包括新兴经济体,涵盖了二十国集团的大多数成员。且在2023年,至少还有以色列、荷兰、塞舌尔三个国家进入了这一名单。[14]

随着地缘政治风险的增加,各国对黄金储备的需求也在增长,尤其在新兴经济体央行积累黄金的推动下,官方储备资产中的黄金持有量已接近二战以来的最高水平。IMF对此表示,近年出现的金融制裁促使央行将其储备投资组合从货币小幅转向黄金——货币面临被冻结和重新部署的风险,而黄金则可在国内储存从而免受制裁风险。[15]

此外,在国际贸易和金融交易中使用本币结算的做法越来越普遍。例如,金砖国家正在积极促进本币结算合作,《金砖国家领导人第十五次会晤约翰内斯堡宣言》第44条强调,鼓励金砖国家同其贸易伙伴在开展国际贸易和金融交易时使用本币的重要性;鼓励加强金砖国家间代理银行网络,促进本币结算;责成财长和/或央行行长研究金砖国家本币合作、支付工具和平台,于下次领导人会晤前提交报告。再如,东盟十国在2023年第42届领导人峰会期间发表了关于推进区域支付互联互通和促进本币交易的集体宣言,去年8月,东盟财政部长和央行行长会议批准建立东盟范围内本币交易框架。

大西洋理事会分析提出,目前,使用本币结算或将带来效率成本,因为这一过程依赖于流动性较差的当地货币和对冲市场,相较美元交易效率较低。不过,上述许多国家似乎已经接受了效率成本,认为这是减少美元依赖的必要条件。

此外,数字交易技术的进步,例如代币化,将大大降低此类成本。具体而言,央行数字货币(CBDC)和稳定币等代币化单位提供了一种新的支付和结算方式,减少了对商业银行等中介机构的依赖,这种变化降低了美元在国际交易中的使用频率,减少了持有美元储备的必要性。

非洲进出口银行前首席经济学家伊波利特·福法克(Hippolyte Fofack)对此表示,数字化促进了本币结算的应用,如印尼、马来西亚、新加坡和泰国的央行推出的基于二维码的数字跨境支付系统,允许居民在不使用美元等载体货币的情况下进行支付,这有助于绕过与美元相关的金融限制,增强了金融系统的韧性。[16]

总而言之,随着非传统货币作用的上升和数字交易技术的发展,美元作用逐渐减弱或成趋势,国际货币体系正在经历缓慢而深刻的变化。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员