长期以来,超跌绩优股一直是一类重要的投资机会。朴素又硬核的原因是,投资回报通常来源于业绩增长、估值提升、分红,三者又紧密相关,超跌绩优股则对应具备这三个方面的预期,投资价值尤为显著。

在这个方向上,笔者最近留意到了中国轻奢品牌管理集团——赢家时尚。

直观来看,赢家时尚全面满足了超跌、绩优的特征,而且在分红、回购等方面也有积极行动,折射出公司注重公司治理和股东回报,为长期投资价值提升奠定坚实的基础。

下面不妨沿着这些线索具体分析。

1、目标价空间近95%,市盈率板块垫底

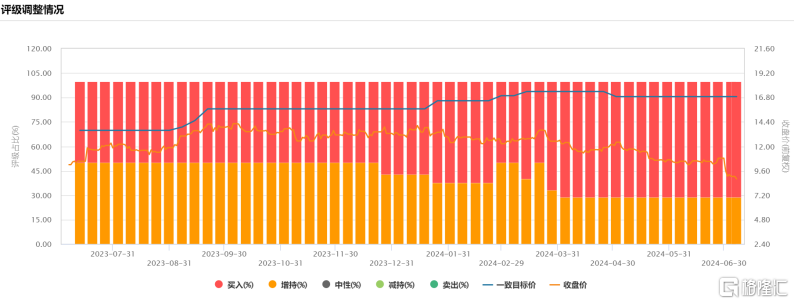

赢家时尚的最新收盘价为8.69港元,与年初相比回撤幅度超35%,较机构的一致目标价16.89港元更是相差较远,相当于潜在的上涨空间超94%。从目前的消息面看,并未发现明显的利空,笔者认为其背后更多还是市场情绪导致,呈现超跌状态。

来源:Wind

同时,从估值水平来看,暂且不论业绩增长等,赢家时尚仅作为中高端女装市场领军企业便理应享受估值溢价,而反观现实,其市盈率水平非常低,身处价值洼地。

目前,赢家时尚的PE(TTM)仅为6.61倍,远远低于服装、服饰与奢侈品板块13.86倍的PE(TTM)平均值,以及板块中的所有可比公司。

来源:Wind

参考历史经验,超跌后终究会产生向上修复的动力,而且越是超跌,反弹的势能可能越是强烈。

2、业绩整体稳健增长,经营质量提升

回顾来看,赢家时尚的业绩整体稳健增长,近5年实现双位数的复合增长,成功穿越疫情周期以及行业分化等。2019年到2023年,赢家时尚的收入从41.48亿元(人民币,下同)增长69.12亿元,年复合增长达到13.6%;同期归母净利润从4.06亿元增长至8.38亿元,年复合增长率达到19.9%。

并且,2023年赢家时尚的收入和归母净利润双双创下历史新高,同比增速分别为22.05%、121.78%。

聚焦2024年,赢家时尚的产品、渠道改革红利还将继续释放而带动业绩,而且其从2024年首季度起公告季度运营表现,提供出更好的观察窗口。目前,一季度公告已经发布,从中可以再次窥见其业绩韧性和动能。

整体上,赢家时尚全线品牌产品销售额保持增长,其中NAERSI、NEXY.CO品牌的销售额表现增长令人鼓舞;线上抖音、视频号渠道增长强劲,线下门店规模收缩,继续优化结构驱动店效改善。同时,一季度赢家时尚各个渠道的毛利率同比均有所改善,尤其是电商渠道毛利率提升明显。

这些也反映了赢家时尚的经营质量提升,为未来的增长打下了坚实基础。

在一季度公告发布后,申万宏源也发布研报指出,看好公司在全新定位和管理升级下展现更强的增长动能和更大的发展空间,并维持盈利预测,预计24-26年净利润为10.1/11.7/13.7亿元。

3、持续高分红+启动回购,进一步彰显价值

还值得注意的是,赢家时尚的分红策略富有诚意,也进一步提升了其配置吸引力。

2019年到2023年,赢家时尚派息率大多超过50%,除了2020年疫情初期。其中,2023年赢家时尚宣派每股0.7港元股息,股息率达到4.94%。对比前文提到的服装、服饰与奢侈品板块中的可比公司,这一数字是不低的,比如普拉达(2.54%)、申洲国际(2.52%)等。

来源:Wind

与此同时,赢家时尚于今年4月10日宣布采纳2024年股份激励计划,以表彰和奖励对集团作出贡献的合资格参与者,留住并吸引更多关键人才,也从而启动股份回购,有望提振投资者的信心。

根据公司公开业绩交流会的信息,销售额达到20%以上的增长才符合行权股条件,这一高目标牵引更好地为未来发展护航。

目前,股份奖励计划的受托人正在持续从市场上购买公司股份,6月12日以来合计购买公司股份295万股左右。

并且不难预见,在稳健的财务支持下,赢家时尚潜在的分红和回购能力较强,未来亦有望保持富有吸引力的派息率水平,且不排除公司继续在二级市场回购更多股份,从而持续回馈股东、提升价值。

总的来说,考虑到超跌、绩优、高分红等多重因素,当下的赢家时尚构筑起了较厚的投资安全垫,并大幅抬升价值边界,或已进入“击球区”。至少,对于赢家时尚,可以打开一些投资想象力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员