白酒行业营收下降与利润增长背景下的投资价值思考

2024年07月06日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

有时,回溯历史,会让我们对一些投资理念、认知更清晰。但涉市未深者随着潮流与蛮勇导向狂奔,也不难理解。在满布荆棘的投资生涯中,谁都有认知沉淀不足而激情有余的经历。

只是,有人冷静披荆斩棘,即使伤痕累累,终走出荆棘丛林,而后小心翼翼,稳健长航;

但更多人或因激情过度,终被困在荆棘丛林之中。此后即便人生投资生涯游戏重启,由心智、理念、认知构成的荆棘丛林,仍需通关,方可长足!

笔者对于投资中观察到的“异象”,站在当时,即理性亦彷徨。理性的是,知道市场运行逻辑明显不正常;彷徨的是,所有人都在那么做,无论行业大咖,还是涉市未深的小白,都在那么做!时过境迁再回顾,当时亢奋者没有“专业认知”高下之分,完全被情绪裹挟着狂奔。

回溯、反思,是最好的成长过程,投资生涯亦然!

回顾2021年初,太多基金在资本市场抱团看似获利丰厚。在当红基金经理、投资界大咖分享“乘东风”的经验、学识时,笔者尽可能基于理性认知,苍白地唱着“反调”。时隔多年后再回顾,笔者当初的市场逻辑推导与“和寡”的冷静,更能禁得住时间检验。笔者在2021年1月27日发文“中外金融历告诉我们 抱团的最终结果必然是崩溃”,在2021年3月5日发文“抱团永不灭当心镜花月 七年七十倍勿醉九霄云 ”,警示投资切忌参与“抱团”,尤其强调了谨慎参与白酒行业的抱团。目前,再度回顾、梳理白酒行业经营与资本市场演变逻辑,不合理现象如此清晰!

国家统计局有关酒饮茶的经营情况统计,基本算得上是对白酒行业的统计。就2023年末数据观察,全国规模以上酒饮茶企业净利润为3110亿美元。其中,贵州茅台、五粮液、泸州老窖三家龙头白酒企业净利润分别为747.3407亿元、302.1059亿元、132.4639亿元,总计1181.9105亿元,占比全国规模以上酒饮茶企业净利润的38%。而贵州茅台一家公司,即占比规模以上酒饮茶企业净利润的24%,约四分之一。故该数据极大程度代表了对规模以上白酒企业经营状况的数据统计。

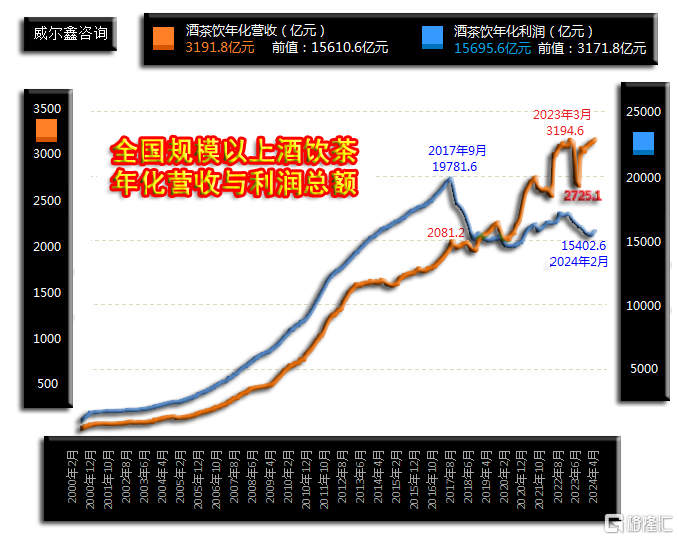

2017年9月至今,全国白酒行业有一个奇怪的现象:营收大幅下降,但净利润大幅上升。如全国规模以上酒饮茶企业年化总营收与净利润图示:

数据对比不难看出,2017年9月之后,全国规模以上白酒企业的营收大幅下降,但净利润却大幅上升。

2017年9月,全国规模以上酒饮茶企业年化总营收为19781.6亿元,至今不曾被超越。对应的全国规模以上酒饮茶企业年化总利润为2081.2亿元。此后至今,行业营收下降近30%,但利润却增长了约50%。

若仅仅一家公司出现这样的现象,不足为怪,但整个行业出现这样的状况,不寻常!

2017年9月之后,全国规模以上酒饮茶企业总营收趋势下降,但总利润却大幅上升。毫无疑问,肯定对应着白酒行业“利润率”大幅走高。然白酒并非“资源性”行业,而是一个传承了上千年的成熟行业,不存在供应瓶颈。故对于整个白酒行业利润率的“异常”走高,我们首先应该想到是“营销”结果,而非需求放大结果。

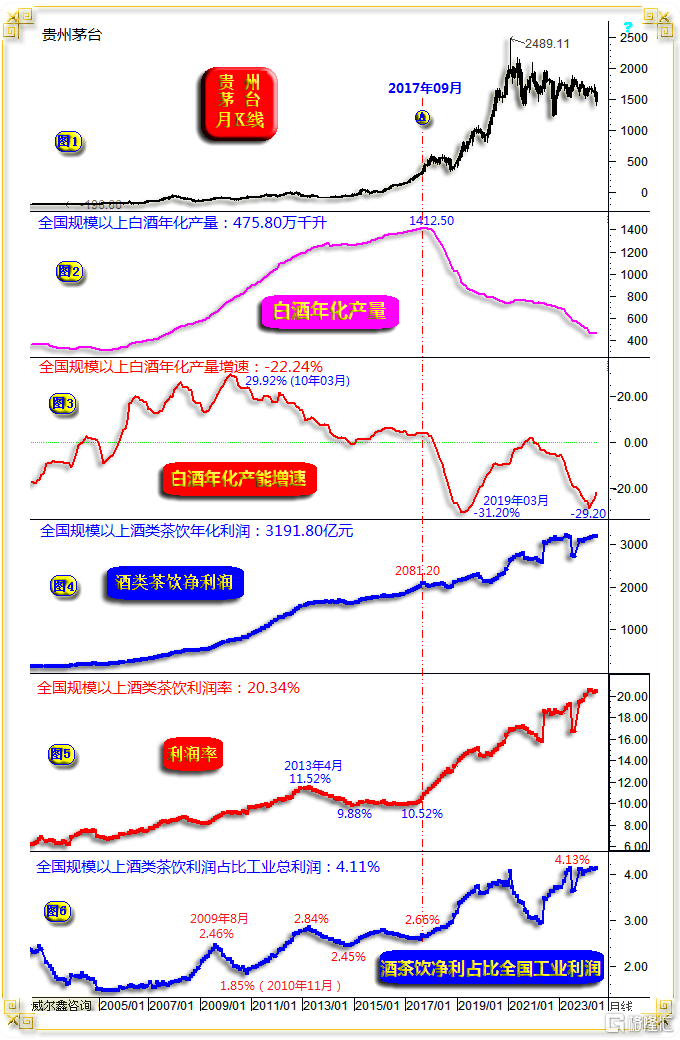

再如贵州茅台月K线,以及对应的全国规模以上酒饮茶经营历史图示:

小图2,观全国规模以上白酒企业产量,2017年9月见顶1412.50万千升之后,趋势性减产。最新2024年五月年化产量为475.80万千升,相较于2017年9月产能顶部早已腰斩。

然观小图4,最新行业年化利润为3191.80亿元,位于历史顶部区。相较于2017年9月净利润增加约50%。

综合小图2、4观察思考,全国白酒产能早已腰斩,但利润却增长了50%。一方面缘于行业营销,但更重要的是寡头更寡!

小图3,全国规模以上白酒产量年化增速,乃对小图2数据运行趋势的量化。2017年9月之后,白酒年化产量几乎没有正增长。

小图5,白酒利润率变化历史,诠释了小图2、4,白酒销量下跌与白酒净利润趋势增长的背离走势。

但笔者一直对白酒行业这种营收下降而利润增长“异常”经营模式的持续性存疑。故当整个白酒行业上市公司市盈率都异常“极端”时,笔者唯劝导投资者不要参与白酒行业的抱团。2021年初,当时作为A股第一市值的贵州茅台动态市盈率超80倍,但仍有一些行业大咖呼吁投资者冲锋陷阵。

白酒,作为一个产业延续上千年的成熟行业,其产业经营形式应该与全国总体经济形势匹配。如何量化这种匹配关系,白酒作为制造业,其利润占比全国工业企业利润的比重,就是很好的行业估值量化模式。

巴菲特衡量整个美股估值是否合理的工具之一,是美股市值占比GDP比重,是巴菲特衡量美股系统性机会或风险的重要工具。

同理,规模以上白酒行业总利润占比全国规模以上工业企业总利润,可以作为白酒行业泡沫程度的量化参考。

综合小图5、6数据信息:最新全国规模以上酒饮茶净利润占比全国工业企业利润为4.11%,历史最高值为4.13%。目前烟酒茶利润率为20.34%,同样处于历史顶部。而全国规模以上工业企业总净利润率为5.75%,不到白酒行业利润率的1/3。

观2013年4月至2017年9月,小图5,全国白酒企业净利润率在9.88%至11.52%之间窄幅波动,利润占比全国工业企业总利润也总体稳定在2.45%至2.84%之间。

当然,2013年4月至2017年9月白酒行业的利润率(小图5)、利润占比全国工业(小图6),相较于此前,仍有明显增长。然结合小图2之全国白酒产量趋势放大观察思考,这段时期白酒行业可谓有序向好,是市场需求放大的结果,是良性的正常供需结果。

2017年9月之后,白酒利润、利润率大幅上升,但白酒产量、消费量却逆趋势大幅回落。说明2017年9月之后的白酒行业,过于依赖“营销抱团”,资本市场亦对应抱团。但当整个行业,资本市场市盈率估值离谱时,无疑风险巨大。

综上所述,再如笔者2021年3月文章论述,随着历史、文明的演进,一个国家文明程度越高、越发达,白酒消费量,尤其高度白酒消费量应该趋势下降。故无论白酒行业总体股价、个股股价表现如何,笔者认为当前白酒产业估值可能依然偏高。整个规模以上白酒行业利润占比全国工业利润比重,应该回到3%以下,方可讨论整个白酒行业的投资价值。

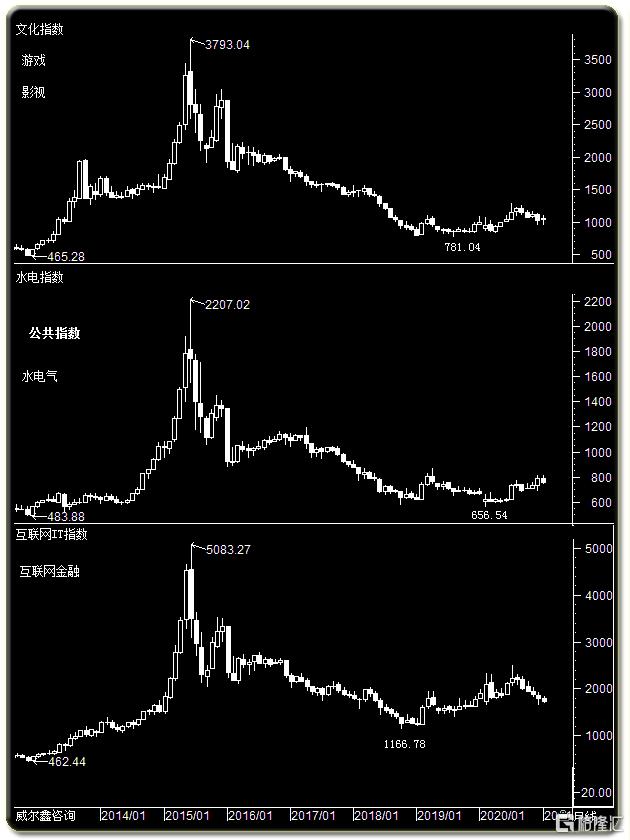

资本市场某板块经历过度的周期抱团之后,往往“后遗症”很严重:

2014-2015年文化指数(游戏、影视)、水电指数(公共指数、水电气)、互联网IT指数(互联网金融)抱团之后,2019-2020年的A股牛市,与这些板块几无关系,它们仍在消化抱团后遗症。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员