美ISM非制造业意外弱势伴奏

美元小阴郁金价长阳狂欢欣

2024年07月04日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

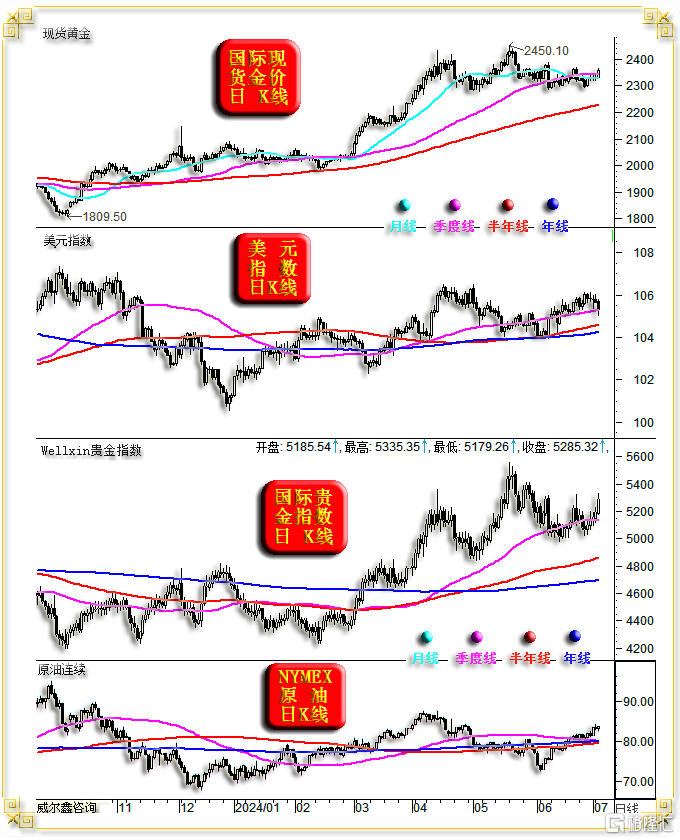

周三国际现货金价2329.46美元开盘,最高上试2364.82美元,最低下探2326.79美元,报收2355.76美元,上涨26.6美元,涨幅1.14%,日K线长阳回升。

周三美元指数以105.71点开盘,最高上试105.8点,最低下探105.03,报收105.32点,下跌350点,跌幅0.33%,日K线呈震荡回软小阴线。

周三,Wellxin贵金指数以5185.54点开盘,最高上试5335.35点,最低下探5179.26,报收5285.32点,上涨93.79点,涨幅1.81%,日K线呈震荡上行中长阳线。

周三:

国际现货银价上涨3.25%,报收30.48美元;

国际现货铂金价格上涨0.07%,报收998.70美元;

国际现货钯金价格上涨1.59%,报收1024.75美元;

NYMEX原油价格上涨0.52%,报收83.60美元;

周三伦敦基本金属全线上涨:

伦铜上涨1.95%,报收9852美元;

伦铝上涨1.33%,报收2514.5美元;

伦锌上涨2.19%,报收2983美元;

伦镍上涨2.14%,报收17440美元;

伦锡上涨1.26%,报收33300美元;

伦铅上涨0.73%,报收2217.5美元;

美股道琼斯指数下跌0.06%,纳斯达克指数上涨0.885%,标准普尔上涨0.51%。

周三市场盘口、消息面似乎有些“奇怪”的信号特征,投资者可能感到困惑。然将经济数据、消息面、各市场盘口综合观察思考,却能让我们洞悉更深层次的内涵。美联储纪要中相互矛盾的信息,也并不矛盾了。

技术表象观察,周三金价、wellxin贵金指数长阳上行,技术面上获得了月线、季度线共振胶合支撑。若无其它信息佐证金价调整到位,技术支撑的有效性尚待进一步确认。在上周收盘后的内部报告中,我们依然强调本周2300美元的支撑难以告破。数据模型显示,近期现货商兑现经营获利去库存的抛压在不断减轻。

周三美元指数小阴回落,主要受经济数据利空影响,美元未必进入调整趋势。同时,诚如笔者月评分析论证:即便美元趋势转强,金价也未必趋势承压!近年金价无视美元强势而相对独立走强的时间不少。

原油市场在诱空之后延续强势,庆幸我们通过市场资金分布特征、技术面,及时在六月初提醒投资者注意掉进油价诱空陷阱。

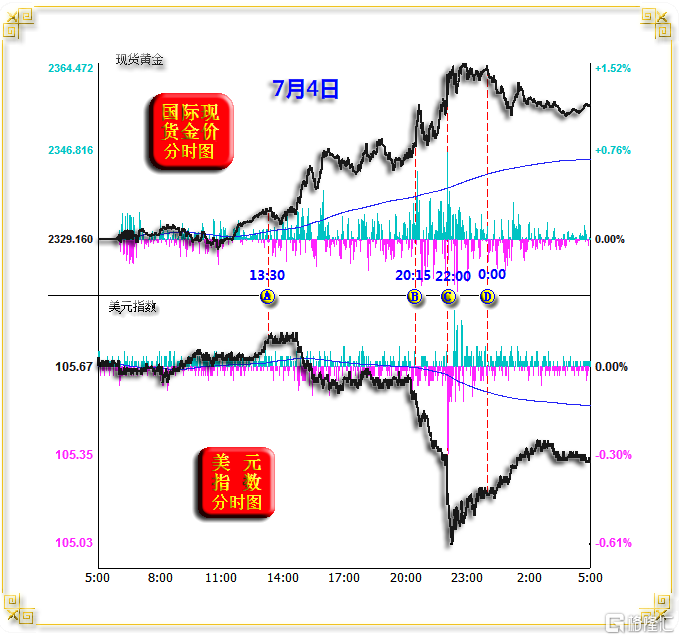

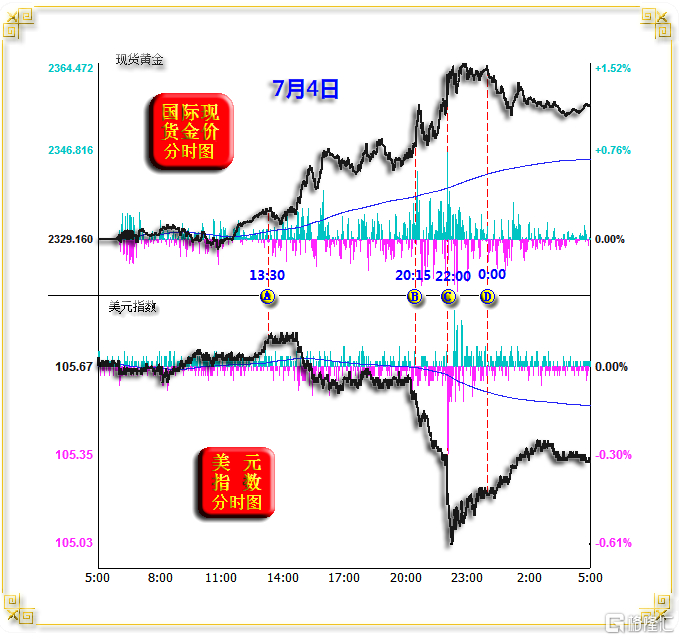

观周三金价、美元盘口:

看似反向波动的常态关系明显,然投资者可以从细节观察到金价相对于美元市场表现指引的关联强势。

图中A位置前,即截止北京时间13点30分左右的亚洲盘口,金价无视美元动态趋强而逆风上涨,意味着投资者当日不能轻易做空黄金。

AB区间,即13点30分至20点15分亚洲盘面及欧洲早盘,金价乘美元动态疲软的东风进一步大幅走强。

20点15分,美国小非数据,6月ADP就业人数变动数据出炉,市场预期为增加16万人,实际数据为15万人,五月前值为15.7万人,数据逊于预期。数据公布后,美元微幅激挫,创日内新低。对应金价乘风激扬,跳涨10美元。相对于美元指数的表现,金价在数据公布后,似乎借东风过度,故随后即便美元指数并无反弹,金价亦大致快速回落至动态起涨点位置。

20点30分美国市场开盘。数据对美元的利空效应在美初盘蔓延,美元持续下行。金价稍适整固后再度转强。

观6月ADP就业人数,预期值为16万人。周五美国劳工部即将公布的六月非农就业数据,市场预期为增长19万人。尽管五月非农数据让经济学家们大跌眼镜,但在对六月数据的预期上,经济学家们继续秉持理性。五月经济学家们预期非农就业数据为增加18.5万人,而劳工部公布的实际数据为增加27.2万人。如果周五非农就业数据显示经济学家们的预期没有跑偏,应利空美元。

综合美国6月ADP就业数据,ISM制造业、非制造业就业分项数据观察,6月非农数据不可能强于五月,甚至不排除低于经济学家们预期的19万人可能。

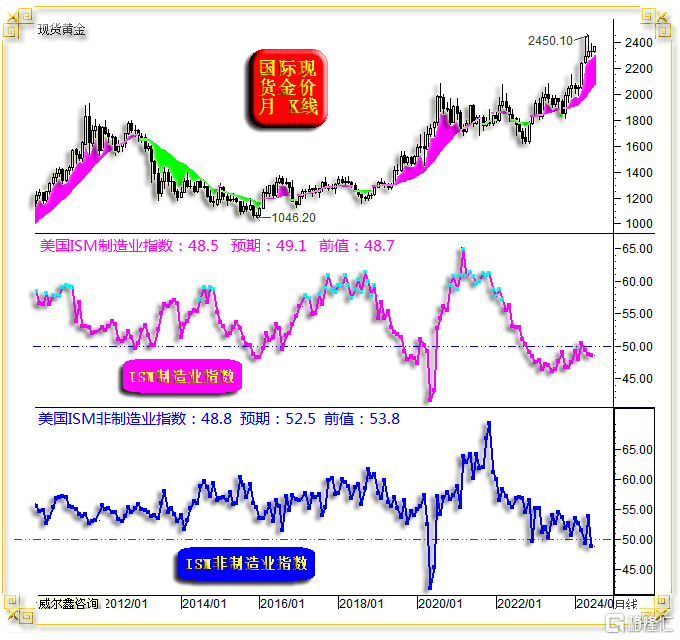

C位置,北京时间22点,美国6月ISM非制造业数据出炉,令市场预期“大跌眼镜”:

五月数据显示,美国非制造业真可谓有点“烧”,创出了2023年9月以来新高,彰显美国经济强势韧性。既然五月美国非制造业经济荣景还显“烧”,那么六月非制造业虽未必继续“烧”,但至少应维持不错的扩张惯性吧。

经济学家预期美国六月ISM非制造业为52.5,维持较好扩张惯性,合情合理!谁知实际数据竟然大幅下跌至48.8,由显“烧”直接坠崖至衰退区转“冰”,数据创下了2020年7月以来新低,且为2009年8月以来第三低位,仅高于受疫情冲击的2020年五、六月数据。数据由烧直接转冰,真把市场晃摆得不一般。

数据公布后,美元动态劲挫,如C位置图示,金价再度跳高至2360美元上方:

让我们进一步观察、思考周一公布的美国ISM制造业、周三公布的ISM非制造业指数各分项数据:除了与物价有关的分项数据以外,全部低于50,体现为衰退或收缩。

ISM制造业支付分项指数为52.1,远低于前值57;ISM非制造业投入物价指数分项数据为56.3,相较于前值58.1略下滑。

此后至隔夜零点时分,图中CD区域,美元指数“超跌反弹”,但金价并未回落,彰显关联强势。再后,美联储纪要信息“矛盾”信号,提振美元继续反弹,金价稍适回软。

周三美联储纪要的矛盾信息体现在什么地方?

一方面,美联储纪要显示,“一些”美联储官员表示,美联储应该随时准备应对“意外的经济疲软”。美联储戴利警告称,就业市场正接近拐点,进一步放缓可能导致失业率上升(注:五月美国失业率创下了2022年2月以来的两年多新高)。“绝大多数”美联储官员评估称,经济增长“似乎正在逐渐降温。故不少美联储官员倾向于思考降息时机。

另一方面,美联储纪要显示,“一些”美联储官员认为通胀仍有走高可能,如果通胀持续在较高水平或进一步上升,可能需要提高利率。在“有更多信息让他们更有信心”通胀正朝着2%的目标迈进之前,降低借贷成本不合适。

故关于美联储何时开启降息周期之窗,美联储官员们都存在明显分歧,一般投资者与金融机构的推测意义有多大呢?!

继续观察思考美国六月ISM制造业、非制造业指数,双双滑入衰退区,令美国经济前景蒙阴。金价在避险需求推动下走强合情合理。然经济衰退预期应该冲击商品需求啊,伦敦基本金属全面普涨又是哪门子运行逻辑呢?

这不矛盾,笔者月评及近期报告有所论述:不排除美国经济衰退与通胀高企并存可能!

为何会出现这种情况?再度思考本周公布的ISM制造业、非制造业指数分项数据,只有物价指数继续呈现出扩张,尤其非制造业物价支付指数,很大程度体现了薪资增速韧性。PMI物价支付指数强势扩张韧性,即代表高通胀可能持续的韧性,故美联储部分官员担心通胀上行,可能进一步升息,并非没有道理。

但美国六月ISM经理人指数中除了物价以外的其它分项数据全面萎缩,五月失业率创两年多新高,确实又见经济衰退迹象,故部分美联储官员提醒注意经济下滑,关注降息时机,同样并非没有道理。

美国经济衰退,商品市场还有可能走强吗?困惑了吧?

咋不可能呢!再度回顾笔者月评论证:美元升息周期,未必抑制商品、原油强势。过去12年半中,有六年的美元强势都未曾抑制商品、原油市场表现。

市场有关美联储降息预期,且应该降息,会推动商品市场走强。但是,诚如笔者月评论证:美联储推开降息之窗,未必代表美国经济启航,它甚至可能是美国经济衰退的信号。为何会这样呢?

美联储降息周期开启了,银行流动性确实多了,蓄水池越来越高。但你认为银行会及时将这些流动性借贷给企业纾困吗?银行基于风控考虑:在经济周期见顶后的衰退上半段,会惜贷,因贷款就意味着坏账风险飙升。故降息周期开始,与流动性真正希望“低风险”进入实体经济领域,还有一个过程。在这个过程中,钱或躺在银行账户上睡觉,或进入无风险的市场投机,商品市场可能受益。

2002-2003年,美元降息、美国经济衰退、商品市场上涨、美国通胀上行……这些看似很矛盾的信号:并存!

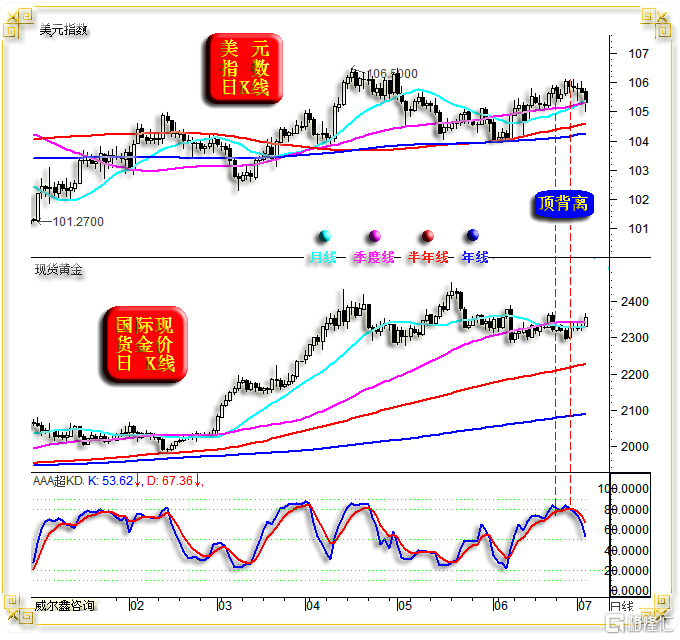

技术面,再如金价、美元指数日K线图示:

短期美元指数日线KD指标进入超买区,出现“顶背离”信号后回软,周三加速下跌。但笔者认为,若周五美国非农就业无意外利空,美元指数仍可能在月线、季度线共振位置获得支撑后转强。

如果周五美国非农就业数据似周三公布的六月ISM非制造业数据一样,由五月意外之“烧”转为意外之“冰”,那么美元指数击穿月线、季度线共振支撑的可能性就会偏大,对应金价将继续获得提振。但半年线、年线对美元的支撑,至少在七月不易有效告破。关于黄金市场,当技术面趋于迷茫时,当多视角寻求其它论证信号,甚至旁证信号。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员