“东风夜放花千树”最适合形容此时造船业的狂欢心情。从2021年8月到现在,中国船舶涨了170%。

上涨没有停止的意思,距离船舶周期启动已经过了三年多的时间。这要放在以前的船舶周期中,造船股股价已经见顶了。要知道,前几次船舶周期中,造船股大多在新周期启动后的2年左右迎来股价高峰。

但这次不同,进入2024年后,造船股不仅没有回调,还收获了本轮上行周期的最大涨幅,年初至今,中国船舶涨近40%,比2022年、2023年的全年涨幅都要高。

那为什么造船股会在今年加速上涨呢,这轮船舶周期又和以往有什么不同?

本文持有以下观点:

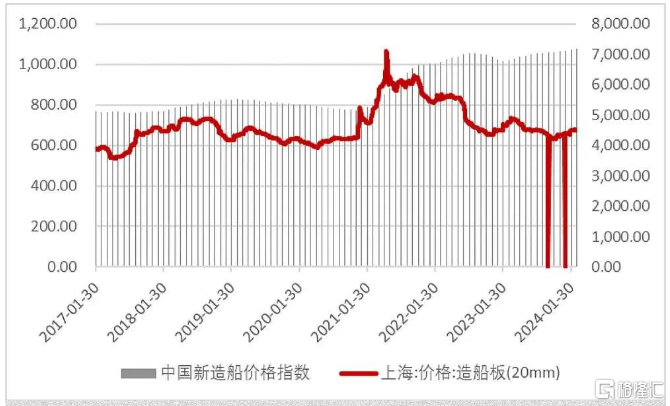

1、造船股进入利润兑现期。造船股股价涨幅集中在利润兑现期。但造船订单交付周期长,利润有滞后性。进入2024年,造船企业将陆续交付高船价订单,同时占成本大头的钢价回落,船价、钢价剪刀差拉大,造船股迎来利润兑现期。

2、本轮造船周期比以往更长。本轮造船需求由集装箱、干散、油船共同驱动,需求持续性强。且供给端日韩受劳动力制约,国内受资金约束,并没有出现以往造船上行周期中的产能大扩张。因此,本论造船周期上升阶段持续时间更长,走势更平稳。

3、造船股中短期的产业趋势无忧,主要风险在宏观经济和地缘政治。目前新接造船订单量、手持订单量和完工量等产业数据仍在上升阶段,保证了造船股未来2年左右的业绩增长。但如果地缘政治恶化、全球经济下行,有可能出现船东弃单风险。

/ 01 / 进入利润爆发节点

2020年年末开始的造船周期,股价大丰收发生在2024年。今年以来,中国船舶涨近40%,要比2022年(-7.5%),2023年(33.8%)的全年涨幅更高。

造船股的走势揭露了它和其他周期股的区别。

通常情况下,周期股的投资机会一般有三个阶段:一是板块预期改善阶段,即市场通过推演供需逻辑来推测未来价格会上涨;二是逻辑兑现阶段,即价格上涨;三是利润兑现阶段,行情出现分化。

大部分周期股的上涨行情主要集中在前两阶段。但造船股不同,造船股涨幅主要集中利润兑现阶段。

这里面的逻辑是,造船业订单交付周期长,从签订单到交船只,时间跨度在1到2年不等。市场担忧在如此长的交付期间内,变数众多,如果订单无法顺利交付、船板价格上涨或人民币大幅升值等因素,最终利润可能受到影响。

举个例子,按照平均1.5年的交付周期推算,本轮造船业的利润拐点应出现在2022年下半年。然而,中国船舶彼时还是亏损状态,2022年公司股价也以跌幅“收场”。根本原因是这段期间造船业一直在交付的是低船价和高钢价时签的订单(钢占到成本的20%)。

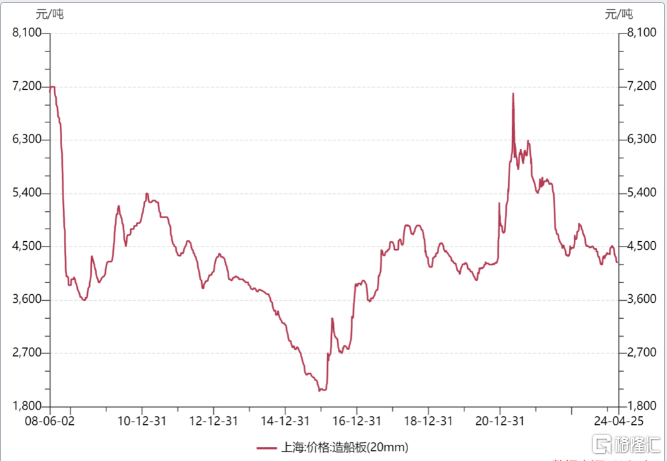

直到今年一季度,造船股利润才开始释放,中国船舶扣非净利润暴涨10倍。此时利润爆发,是因为,进入2024年,造船企业将交付2022年以后的高船价订单,同时造船板价格开始回落,船价、钢价剪刀差拉大,造船企业的利润也开始释放。

随着利润拐点确认,中国船舶也迎来一波强势的上涨行情。那么,中国船舶的上涨能持续吗?

/ 02 / 持续时间更长的上行周期

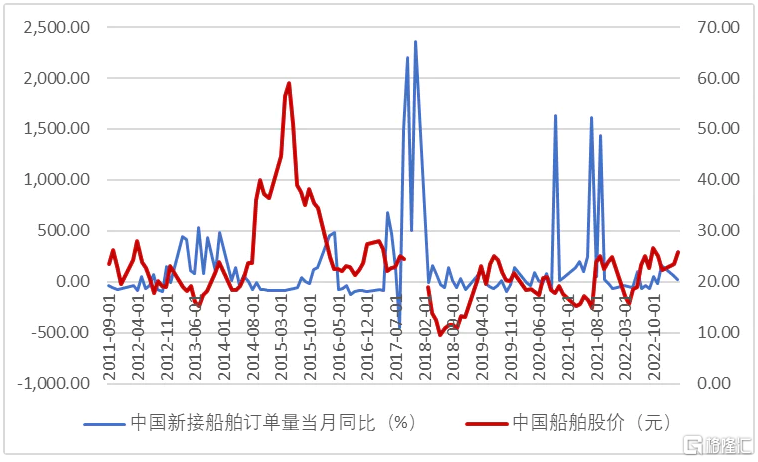

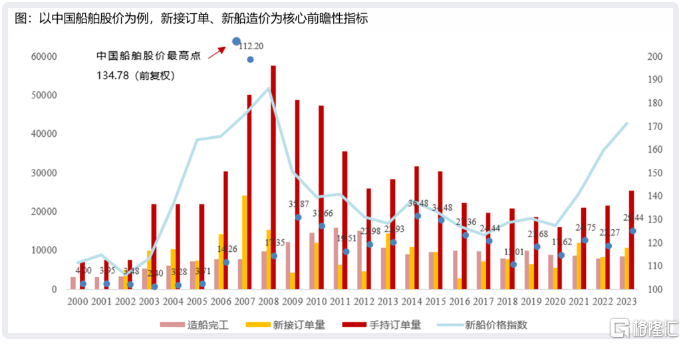

以史为镜,可以知兴替。复盘造船股周期,会发现造船股会在新周期启动后的2年左右迎来股价高峰。如2013年我国开始有新接造船订单,中国船舶股价高峰出现在2015年5月。

那么按照历史规律,是不是中国船舶股价到顶了?结合现在的实际情况可能并非如此。

一个完整的造船周期,一共要经历四个阶段:量增价平、量价齐升、量跌价升、量价齐跌。通常至少要度过量价齐升阶段,造船股才有会向下走的趋势。但目前造船股仍处在“量价齐升期”。

量上,今年1-6月,中国重工新承接订单65艘同比增长76%,中国船舶新承接订单60艘,中船防务新承接订单30艘,同比增长50%。价上,中国新造船价格指数从年初的1078点涨到6月的1091点。

显然在“量价齐升”期,中国船舶上行周期仍未结束。本轮上行周期相比以往更长的逻辑是,需求端,船舶换新、环保政策、地缘政治共同刺激和拉长了船舶需求,而供给端并没有像以往出现产能扩张。

先来看需求,本轮的特点在于船型更为丰富且复杂,各种船型的老化速度和更新需求的触发点各不相同,散货船、集装箱船、LNG船和油船先后接力。

比如,2021年左右,船舶替换周期开启,拉开了船舶焕新需求,2022年地缘政治导致天然气从管道运输转向海运,又使LNG船签订数量创6年新高。到了2023年,红海危机又拉长了航线,使油船、化学品船、散货船开始接力,新船订单分别同比增长400%、139%、59%。

这要放在以前,船舶需求持续大增,很快就会吸引来其它资本跨界涌入,短期内造成产能扩张,把需求快速瓜分。但这次不同,全球范围内并没有出现大的产能扩张,产能增加都是靠部分以前停工的船厂重启,而没有新建。国内主流船厂的订单也已经排到2028年。

这里面的逻辑是,中日韩作为全球造船产能集中地各有各的掣肘因素制约产能扩张。其中,日韩造船业深受人口老龄化影响,缺少劳动力投入,难以扩张劳动密集型的造船行业。而国内产能扩张速度则受资金等因素约束,导致新产能增加有限。

在需求大增,产能没有大幅扩张的情况下,本轮船舶上行周期的持续性将更长。

/ 03 / 后市如何演绎?

买造船股就是买利润兑现,因此想要预测中国船舶的股价起伏,就是要跟踪利润兑现的可持续性。利润兑现的持续性越强,相应地市场表现也会更加高涨,反之则需谨慎。

而判断造船股利润走势的可以从短、中、长三个维度观察。短期主要看,原材料造船钢板价格的波动,钢板价格越低,造船股成本越低,利润越高。年初至今,钢板价格一直是下降趋势。

中期维度则需要观察新船价格指数、新接造船订单量、手持订单量和完工量等指标的变化,这些因素将对2-3年后的业绩产生影响。尤其是完工量速度,将直接决定高造价船舶的交付速度。

以中国船舶股价为例,通过回顾其新接订单量、手持订单量及交付订单量的数据和趋势,我们可以看到在2002至2007年船价上行期间,公司股价的走势大致与船价同步,而船价又与订单数据基本呈正相关。

回到现在的行业数据,今年1-6月,全国造船完工量2113万载重吨,同比增长14.2%;新接订单量3767万载重吨,同比增长67.7%。截至6月底,手持订单量12377万载重吨,同比增长20.5%。三大指标仍在上涨阶段,说明中期来看,造船股景气周期还未结束。

中短期都没有大问题,造船股的风险主要集中在地缘政治、宏观经济发展趋势、环保新规实施等长期事件上。

以宏观经济为例,在上一轮周期中,船东由于过度乐观,非理性下单,随后爆发的金融危机引发了船东的现金流危机,导致了大量的订单被迫取消。当下,如果地缘政治恶化,全球经济增长超出预期下行,船舶出现弃单风险也并非不可能。

至此,中国船舶的逻辑已然清晰,一季度进入公司利润兑现期,带动了本轮股价加速上涨。同时,行业仍处在“量价齐升”的上行期,中国船舶涨幅有望持续。虽然产业发展一片大好,不过也要注意地缘政治和宏观经济给造船股带来的潜在隐忧。

免责声明:本文(报告)基于已公开的资料信息或受访人提供的信息撰写,但读懂财经及文章作者不保证该等信息资料的完整性、准确性。在任何情况下,本文(报告)中的信息或所表述的意见均不构成对任何人的投资建议。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员