市场情绪低迷之际,A股结构化行情仍在持续,周期股不负众望。

今日,“周期之王”中国船舶大涨近8%,创近10年新高。最新市值已经突破1800亿元,逼近2007年10月股价最高时创下的1900亿元巅峰(这些年股本有较大变动)。拉长时间看,今年股价已累涨超35%,较两年前已经翻倍不止了。

那么,中国船舶的周期行情演绎完了吗?

01

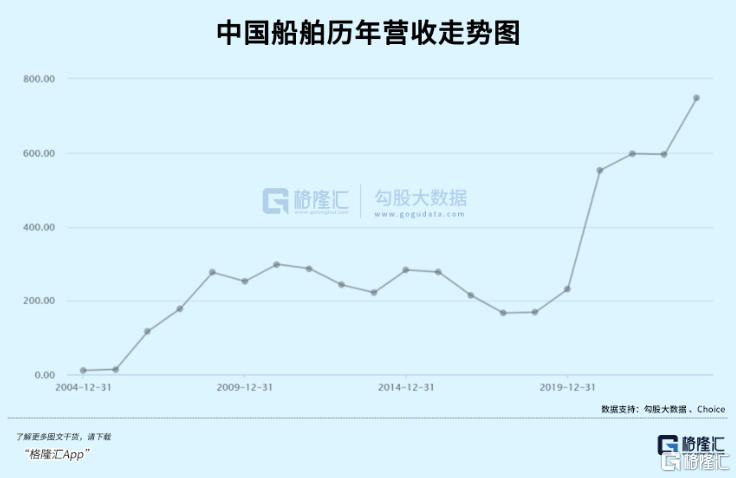

中国船舶前身为沪东重机,于1998年上市。2006年,公司注入民船资产,开启船舶制造业务。隔年,营收暴涨超50%,叠加遇到超级牛市,中国船舶股价于当年见到了历史最高。后来,船舶制造行业陷入了长达11年的调整消化期。在此期间,中国船舶营收、利润持续多年下滑。

2020年,中国船舶再次迎来军民船资产注入——江南造船以及广船国际。当年,营收规模达到552亿元,同比暴增了139%。至此,公司业务扩展至军船、民船制造与维修、海洋工程以及机电设备等。其中,前两项业务占总营收的比例超过92%,毛利率水平在7%左右。

2021年以来,伴随着全球船舶制造业的周期复苏,新接订单量在当年达到132艘,同比大增91%,2022年为70艘,2023年为128艘。截止2023年末,累计手持订单量为261艘,合计1943.78万载重吨,订单金额高达1535亿元。

业绩方面也出现较大程度的改善。2023年,营收748亿元,同比增长25.7%,归母净利润为29.57亿元,翻负为正。今年一季度,业绩延续高增态势,营收同比增长68.8%,归母净利润同比增长821%。

中国船舶的盈利能力与船周期,即造船价格密切相关。2002—2008年,造船业处于景气大周期时,毛利率持续攀升,到2007年达到27.8%,同期净利率达到19.76%,而后大幅持续回路。

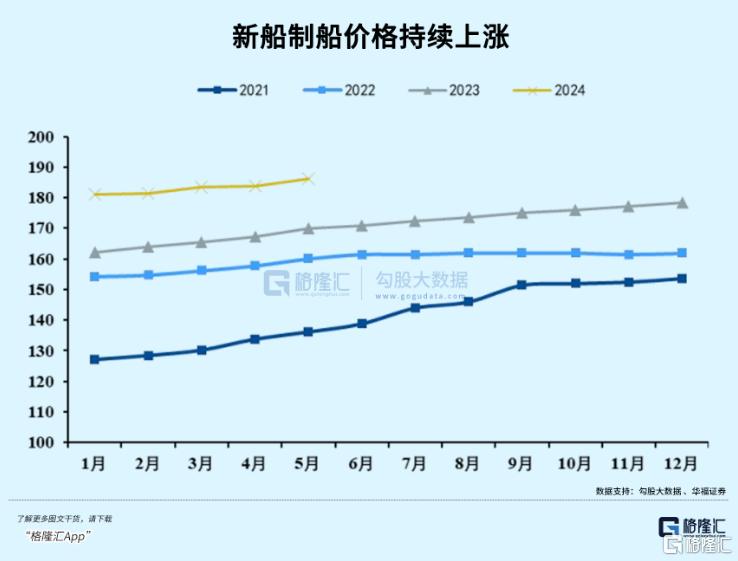

2023年,毛利率回升至10.57%,净利率回升至3.95%,而今年一季度又有所回落,但不影响回升大势。因为船价已经处于上涨通道之中。据克拉克森新船价格指数,2023年全年上涨10.1%,创下2009年以来新高,且连续三年上涨。今年一季度,该指数同比再度上涨10.4%,超出市场预期。

整体看,中国船舶业绩周期属性明显。不过,近年来业绩表现和盈利能力伴随着船舶景气周期的到来而出现持续改善势头。这亦是股价2021年来持续上涨的核心驱动力。

02

要判断中国船舶周期行情是否有演绎完毕,需要回归到行业周期的判断上来。

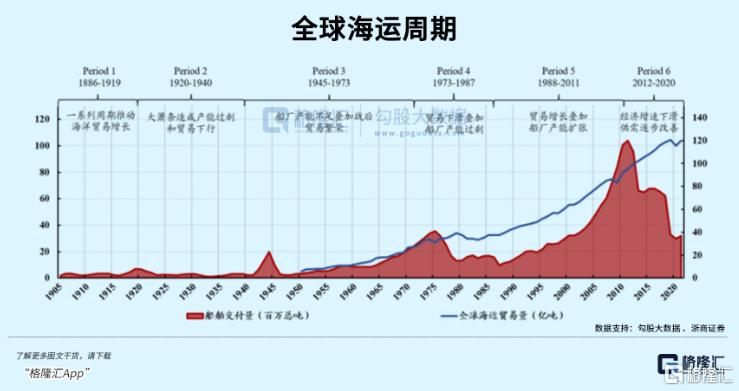

其实,船舶制造周期与全球宏观经济密切相关。复盘过去历史,在1886年至2020年,一共经历了6轮大周期,会经历复苏、繁荣、衰退以及萧条。每一轮大周期持续的时间长达20-30年。而大周期里又包括中周期以及短周期,后两者维系的时间大致为7-15年、3-4年。

上一轮超级周期的时间为2000年至2020年。其中,上行期为2000-2007年,主要系中国加入世贸组织,带动全球经济大幅走强,进而驱动海运价格持续回暖,船东盈利之后下单量增加,驱动造船业持续繁荣。

下行期是2008至2020年。2008年美国次贷危机蔓延至全球,重创全球贸易需求,且在未来数年内迟迟得不到修复,叠加前期造船产能过剩导致海运价格大幅下降,船舶制造业也陷入了长达11年的下行期。

2020年是一个重大发展拐点。由于新冠疫情爆发,全球经济遭遇重大挫折,在短期内大幅锐减了全球贸易需求。对此,美联储和欧央行祭出史无前例的宽松货币政策,驱动全球经济和贸易量出现明显反弹,叠加供应链的扰动,导致集装箱船运运价持续大涨,带来船东大幅盈利下单。

此外,全球环保新规EEXI和CII相关规则也已经于2023年正式生效,会加速部分老旧船舶淘汰。因此,伴随着海运需求以及价格回暖,集装箱景气度扩张至更多船型,带动整个船舶制造业迎来新一轮大复苏周期。

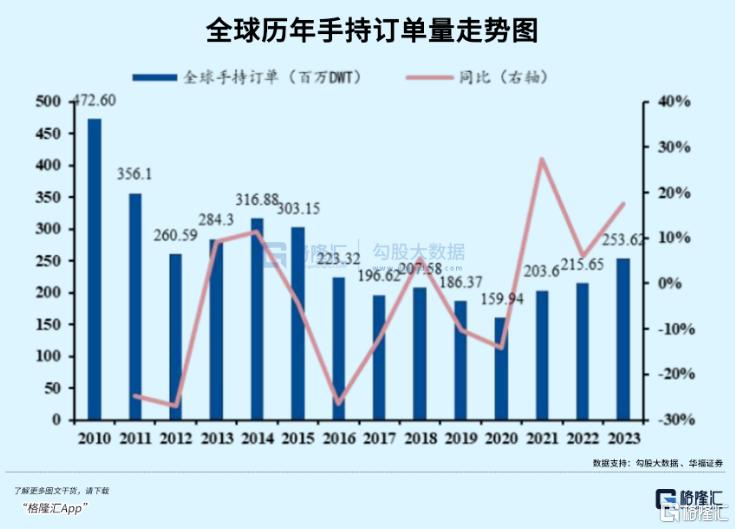

2023年,全球船舶手持订单达到2.54亿DWT,同比增长17.6%,亦是连续第3年实现同比增长了,创下2016年以来新高。

值得注意的是,中国船舶制造业在全球的竞争力越来越强,抢夺的国际市场份额也越来越大,早已超越传统造船大国——日本与韩国。2023年,中国造船完工量、新接订单量、手持订单量以载重吨计分别占世界总量的50.2%、66.6%和55%,较2022年分别增长2.9%、11.4%和6%。

中国船舶的多项造船指标在全球造船集团中位居第一。这也决定了它将会是本轮船舶大周期的主要受益者之一。

此外,上一轮下行周期持续时间长达11年,行业产能出清较为彻底。截止今年年初,全球活跃船厂数为368个,较2008年巅峰时的1031个下滑超64%。其中,中日韩分别下滑了66%、34%、65%。正因此如此,行业集中度也会进一步趋于集中。

当船舶业迎来上行大周期时,全球产能又远远不够满足需求,那么船舶价格自然水涨船高。其实,船价已经涨了3年了,且仍在上涨趋势之中。并且,从过去船舶周期看,一旦行业完成了周期切换,上行期会持续数年之久。

中国船舶除民用船舶业务外,还有军用船舶业务,后者业务亦有增长驱动力。

俄乌冲突爆发以来,不少国家都在加大武器采购力度。2022年,全球军贸规模达到319.83亿TIV,同比增长19.38%,军贸规模以及同比增速均创下了十年之最。俄乌之后,巴以冲突又再度升级,或导致全球多国进一步增加国防投入。中国方面,军贸市占率从2020年低点后快速回升,2022年超越2019年高点,为6.31%。

2023年,中国国防支出为2447.5亿元,占GDP的比重为1.36%,略超2022年的1.2%。且“十四五”规划中明确指出“促进国防实力和经济实力同步提升”。展望“十四五”时期甚至到2027年“实现建军百年奋斗目标”的节点上,中国国防支出增速或将长期高于GDP增速,国防支出占GDP比重有望进一步提升。

总之,在全球地缘政治冲突愈演愈烈的大背景下,中国船舶的军用船舶业务业应该也能维持不错景气度。

综合以上维度看,中国船舶整体业绩(民用船)将享受“量价齐升”状态,且盈利能力也会伴随船价上涨而上升。这自然会驱动估值周期回归。

03

中国船舶还有一个身份不容忽视,即央企。过去两年以来,资本市场对待央企整体是比较友好的。

当然,重要驱动因素之一源于监管引导。比如,今年1月初,国资委明确表态,将进一步研究将市值管理纳入中央企业负责人业绩考核。

此外,监管也引导加强央企分红。2023年,中国船舶现金分红为8.94亿元,超过2012-2022年分红之和。当年分红比例为30.25%,不算高,未来应该还有上行空间。总之,包括中国船舶在内的多家央企被市场视为高股息代表。

在《周期股,今年别轻易下车》文章中,也详细解释了为何市场持续追捧周期股。一方面,大盘行情持续下跌,引发整个市场的风险偏好偏低,进而触发了机构抱团周期股。另一方面,在全球央行降息大背景下,全球大宗商品的价格有望迎来一波长达数年的牛市,带动周期板块的盈利预期改善,而其余板块,包括食品饮料、新能源车等没有很强的向上驱动力。

中国船舶是典型的周期龙头,加之未来几年业绩有改善预期,机构抱团驱动股价上涨也就不难理解了。要知道,北向资金也持续在加仓中国船舶,最新持仓比例为3.28%(2022年初为1.32%),持有市值超过55亿元,是军工板块最高的。

但从估值上看,中国船舶PB已回升至3.75倍,处于近几年高位,投资性价比自然没有大反弹之前那么友好了。拉长时间看,中国船舶周期大行情应该没有演绎完毕,但短期股价涨幅比较大,亦随时有波动回撤的投资风险,需要警惕。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员