谁才能凭实力留在牌桌上?

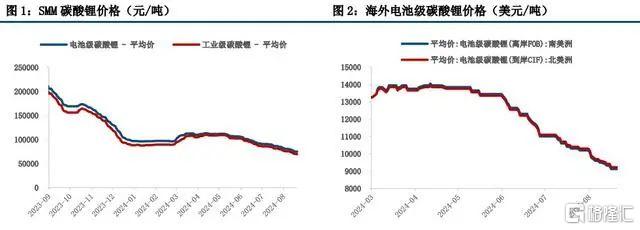

曾经“千金难买”的碳酸锂价格,自今年5月以来就进入了震荡下跌模式,近3个月时间跌幅高达31.6%,甚至在8月初跌破8万元(吨价,下同),创三年以来新低。

根据东吴证券此前的测算,在当前碳酸锂价格8万/吨的情况下,龙头电池企业的铁锂电芯成本约为0.32元/Wh,二线电池厂商的成本约为0.37/Wh,而三线电池厂商则要超过0.4元/Wh。

面对着电池级碳酸锂价格进一步下跌,在原材料市场悲观情绪蔓延的氛围下,各大电池厂商走向的分化更为明显。

目前来看,无论是国内市场还是全球市场,宁德时代、比亚迪都占据绝对头部位置,中创新航、亿纬锂能、国轩高科等企业虽紧跟其后,但从市占率看,已存在着巨大差距。

宁王告别高速增长

虽说宁德时代几乎分走了国内动力电池市场的半壁江山,但宁德时代的减速也十分明显。

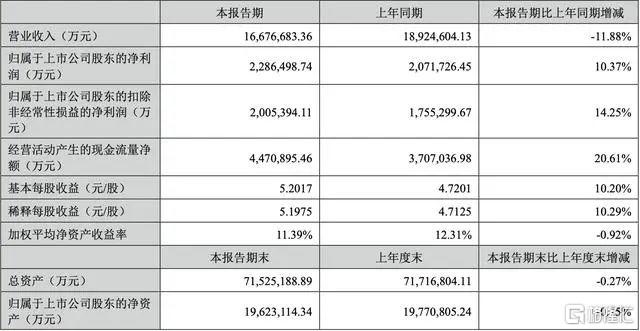

财报显示,公司上半年延续了今年一季度“增利不增收”的态势。上半年实现营业收入1667.67亿元,较去年同期下降11.88%。其中,2024年第二季度,宁德时代实现营业收入870亿元,同比降低13.18%。

值得注意的是,这是宁德时代连续第三个季度营业收入出现同比负增长。2023年第四季度,其营业收入同比下降10%;2024年一季度营业收入同比下降10.41%。

受国内新能源汽车消费上升趋势的带动,2021年、2022年,宁德时代营收增速可以用“狂飙”来形容,分别为132%、159%,也因此将营收从2020年的500亿元推升至2022年约3300亿元。

但从2023年开始,宁德时代各季度营业收入同比增幅开始明显放缓,至2023年第四季度开始出现同比下滑。

今年以来,随着电池价格越发接近成本线,以及企业在动力电池的市占率提升缓慢的情况下,从营收趋势上来看,宁德时代告别高速增长的状态越发明显。

在业务陷入增长瓶颈之下,宁德时代也迫切寻找着新的增长点。

首先,宁德时代开始加大对商用车等动力电池领域的布局。今年7月,宁德时代发布其首个商用车电池品牌宁德时代天行。宁德时代国内商用事业部CTO高焕表示,天行系列产品已经落地13家车企和21款车型。

在动力电池业务之外,宁德时代开始发力储能业务。今年4月,宁德时代发布天恒储能系统。

财报显示,今年上半年,宁德时代储能电池系统营收为288.2亿元,同比增长3%,占总营收的比例约为17%,位居第二大业务;并且该业务的毛利率高达28.87%,超过了动力电池系统的毛利率以及宁德时代整体的毛利率水平,已经成为宁德时代的第二增长曲线。

随着整个动力电池产业链内卷,出海已成为电池企业消化产能的一条出路。目前,宁德时代在德国、匈牙利设厂以实现对欧洲客户的本地化生产及供货能力。从毛利率水平上看,海外业务也明显更“香”。据悉,宁德时代接下来在建的产能近一半都在海外。

二、三梯队苦苦求存

可以说在行业高速增长期,二、三梯队的电池厂商跟着老大有汤喝,但在车企和动力电池领域的价格战之下,所有人都过上了苦日子。

据媒体不完全统计,目前锂电产业链已公布年中预告的近三十家上市公司中,超过半数盈利同比出现下滑。其中,以锂镍钴原料环节利润下滑乃至亏损的情况居多,负极和电解液环节也常见利润下跌。

而在电池厂商中,二、三梯队的电池厂商已开始“贴身肉搏”。

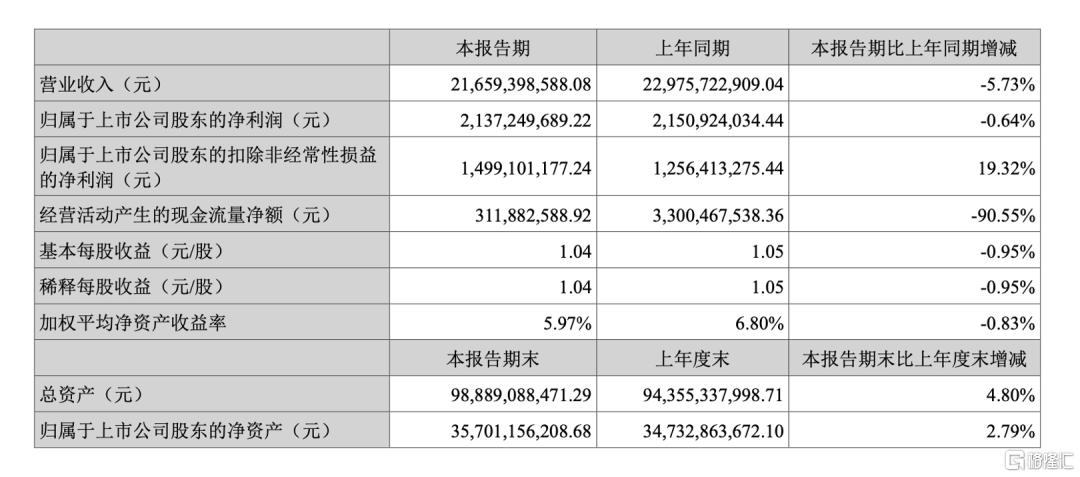

8月22日晚间,亿纬锂能发布了2024年上半年业绩报告。财报显示,2024年上半年,亿纬锂能实现营业收入216.59亿元,同比下滑5.73%;净利润为21.37亿元,同比下滑了0.64%;扣非后净利润为14.99亿元,同比增长19.32%。

这是亿纬锂能自2009年上市以来,首次出现半年度营业收入同比下滑。受此消息影响,8月23日,亿纬锂能盘中股价跌幅达5%。

根据财报,今年上半年亿纬锂能动力电池出货量达13.54GWh,同比增长7.03%。但根据中国汽车动力电池产业创新联盟发布的装车量数据显示,今年上半年公司在国内动力电池装车量为8.47GWh,排名第四,同比增长28.14%,但市占率仅为4.21%,同比有所降低。

此前,亿纬锂能董事长刘金成曾直言,“在动力电池行业,我们连内卷的资格都没有。”

卷不动的还有国轩高科。

受益于新能源汽车市场的高速发展,国轩高科在2023年实现了营收和净利润双增。

但到了今年一季度,受电池价格持续下滑影响,国轩高科一季度净利润增速再次“转负”,当季实现营收75.08亿元,同比增长4.61%,但归属于上市公司股东的净利润为6913万元,同比下降8.56%,扣非后净利润0.11亿元。

面对激烈的市场竞争,二、三线电池厂一方面急需争取客户以抢占市场份额,但也由此导致了应收账款高企、毛利率下降等问题。此外,国轩高科还面对中高端产品竞争力不足,话语权较弱的现状,公司去年动力电池毛利率降幅达到10%。

同样在国内动力电池企业装车量排名前10名的瑞浦兰钧,2023年业绩报告显示,其2023年实现收入137.49亿元,同比下降6.1%;年内亏损高达19.43亿元,同比大幅增长331.1%,毛利率降至2.1%,目前该公司已连续4年亏损。

而孚能科技2024年一季度公司实现营收29.24亿元,同比下降21.70%;扣非后净利润为-1.83亿元,较2023年同期的-3.65亿元有所收窄。对此孚能科技董事长王瑀分析原因为,“经营管理能力及国际市场经验仍不足以应对日益加剧的市场变化。”

所以即使头部的日子也不好过,但与二、三线企业已拉开明显差距。

开拓与创新并举

面对目前市场激烈的竞争格局,二、三线动力电池企业该如何求存?

业内人士表示:“两强(宁德时代、比亚迪)之外的电池企业要有差异性,具体差异性是多方面的,比如产品、客户、市场等。”

而动力电池的市场份额主要来自于配套新能源车的产品竞争力,市场份额主动权不掌握在电池厂手中,当前只能努力研发,加大储能产品的推出和销售,努力实现盈利。目前已有不少电池厂商和车企在技术上下功夫,加大研发固态电池。

7月3日,欣旺达透露,预计可以在2026年将聚合物体系的全固态电池成本降至2元/Wh,与半固态电池成本接近。

宁德时代首席科学家吴凯此前也披露,宁德时代有机会在2027年小批量生产固态电池。他还表示,如果用1-9表示全固态电池的成熟度,宁德时代目前的成熟度在4的水平,目标于2027年达到7-8的水平。

除宁德时代、欣旺达之外,包括清陶能源、中创新航、蜂巢能源、赣锋锂业、亿纬锂能、国轩高科、比克电池、力神电池等多家动力电池厂商均公布了各自固态电池的上车计划。

另外就是积极开拓市场。

以亿纬锂能为例,2024年上半年,亿纬锂能国内营收为162.16亿元,占总营收比例为74.87%;海外营收为54.42亿元,占总营收比例为25.13%。

亿纬锂能在半年报中披露,其首个全球合作经营模式(CLS)模式落地项目已在美国密西西比州动工,该项目由亿纬锂能、康明斯、戴姆勒卡车和帕卡共同投资,成立合资公司ACT,建设年产能约为21 GWh的磷酸铁锂电芯工厂,主要用于北美商用车领域,项目预计将于2026年开始出货。

对于该项目,亿纬锂能此前表示,这项主要针对欧美市场的业务模式,是为了应对地缘政治和贸易摩擦带来的潜在挑战。

今年年初,蜂巢能源在泰国举办投产仪式,宣布蜂巢能源泰国电池工厂即日正式投产,产品开始批量交付,即将搭载长城和合众旗下多款新能源车型在泰国上市。据悉,蜂巢能源泰国工厂预计今年将为当地客户提供超2万套PACK电池包,满足泰国市场对A级车的主流电池需求。

国轩高科也在海外市场寻求增长。

据悉,2024年,国轩高科将重点突破海外市场三大区域:美洲、欧非和亚太,预计2027年海外交付超100GWh,海外业务销售额破千亿元,市场份额冲10%,战略产品将涵盖启晨电池、4695电池包、快充电芯和储能产品,努力成为新能源领域综合服务方案的提供商。

毫无疑问,海外业务已成为国内动力电池企业的新发展路径,不过出海也面临许多挑战。

但眼下似乎成了二、三线电池厂商最好的选择,毕竟锂电产业已经从拼产能、拼成本的草莽时代,进阶到了更高维度的质量和技术的比拼,所以二、三线电池厂商最终谁才能凭实力留在牌桌上,答案很快就将一一揭晓。

注:图片部分来源网络,如有侵权,联系删除。

-END-

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员