引子

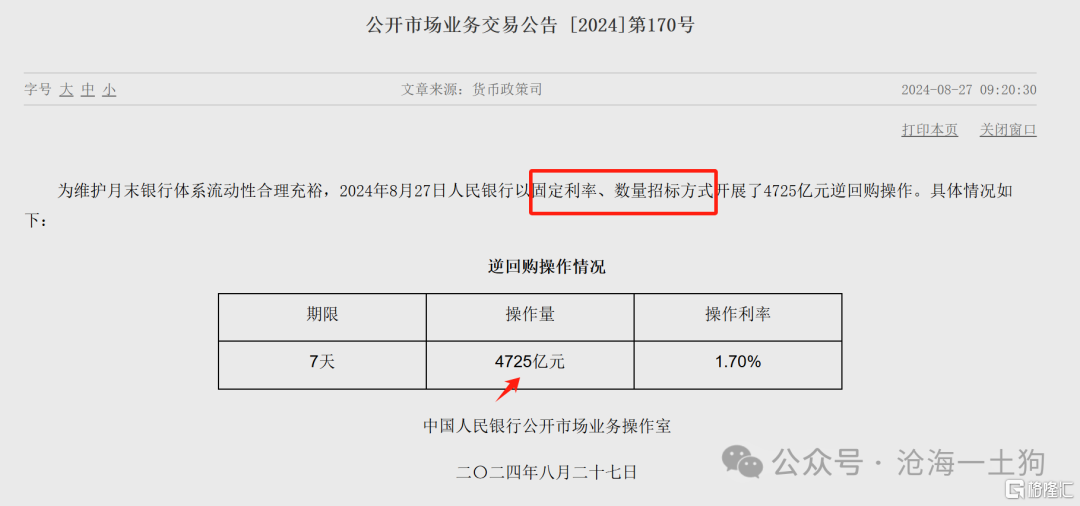

目前,公开市场操作所采取的模式是固定利率、数量招标方式。因此,OMO的量管够。

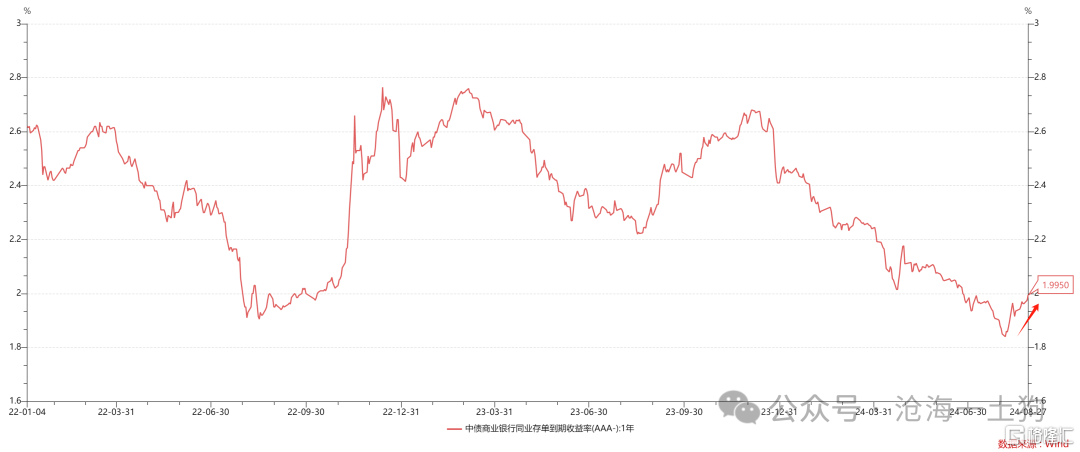

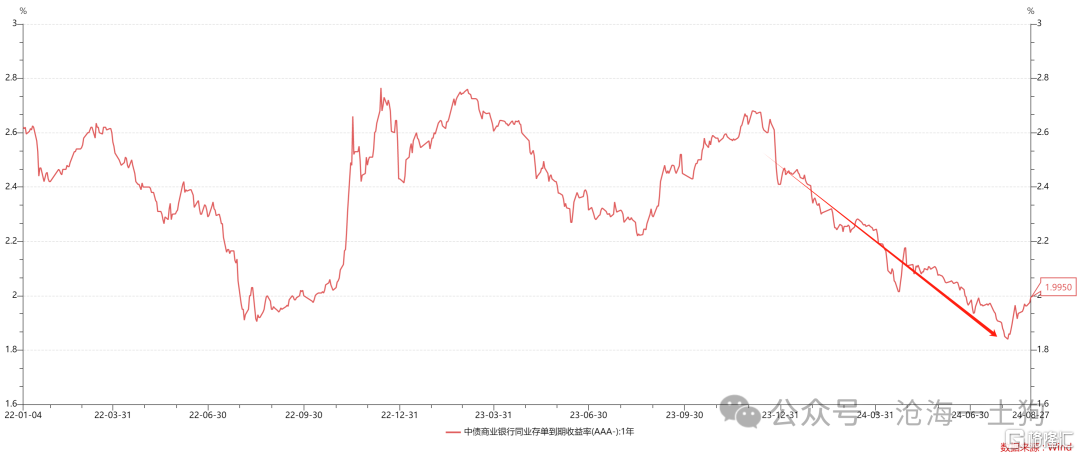

但是,诡异的是一年存单利率持续上行,目前已经来到了2.0%附近。显而易见,目前,银行系统的紧约束不是基础货币数量。

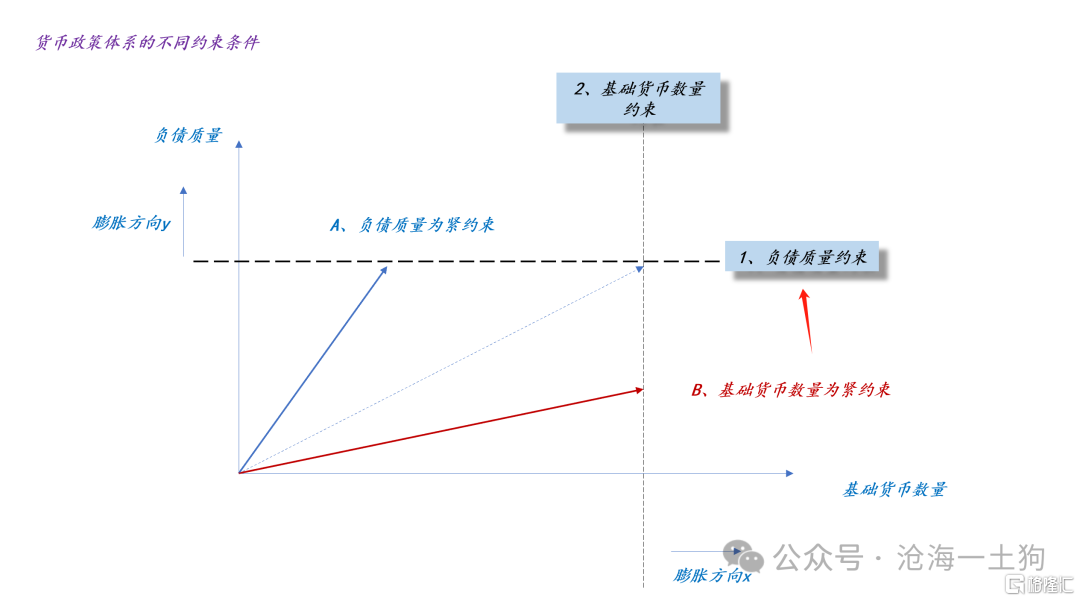

在之前的文章中,我们有讲过,银行系统的紧约束是商业银行的负债质量。

以商业银行负债质量为抓手的货币框架

事实上,我们可以把银行的负债质量约束简化成一个东西:短期负债的加权平均期限。

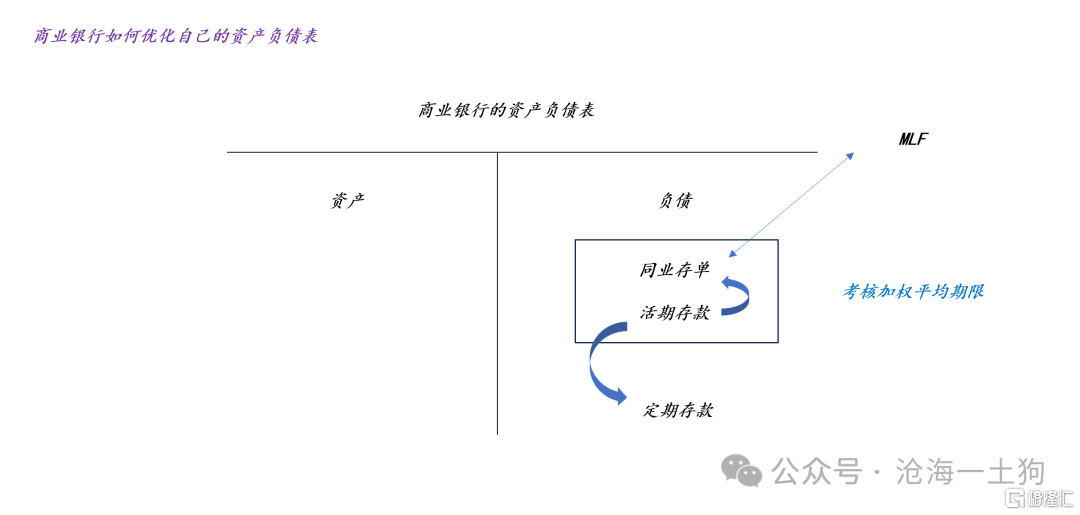

如上图所示,为了提高负债质量,商业银行可以做两件事情:

1、把活期存款转化成定期存款,这是最常规的方式,也是监管最希望银行采用的方式;

2、把活期存款转化成同业存单,这个方式要借助非银机构;

那么,MLF处于什么位置呢??跟同业存单等位,即MLF类似于银行定向对央行发的存单。

于是,我们就找到了三种优化商业银行负债质量的方式,

1、央行投放MLF;

2、非银购买银行存单;

3、把活期存款转化成定存;

不少投资者认为,MLF已经退出历史舞台了,没以前那么重要了。

事实上,并非如此,MLF变得更加重要了。一个是它的投放量,一个是它的影子价格:一年存单利率。

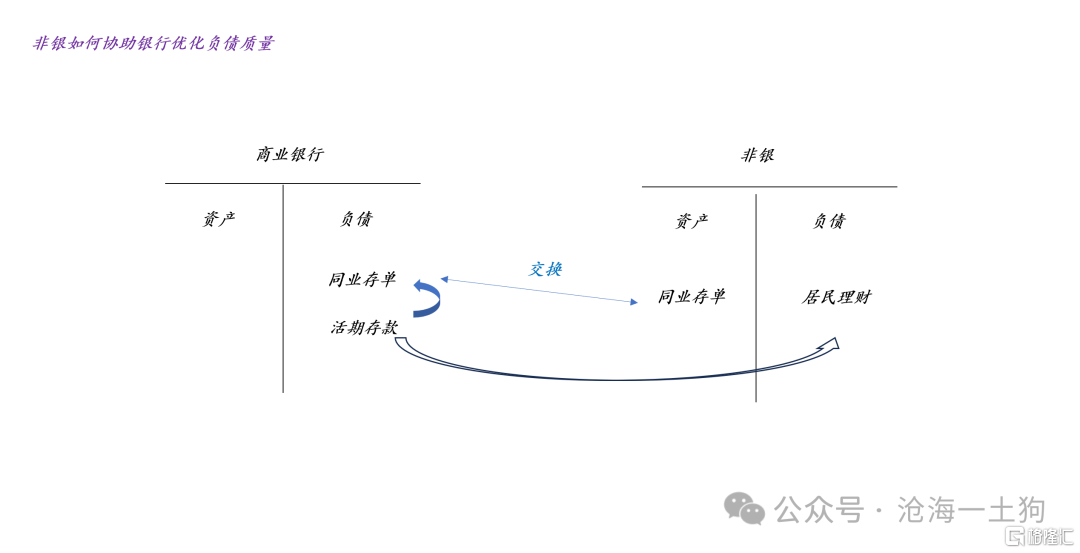

非银如何协助商业银行优化资产质量

说实话,很多人并没有理解非银赎回正反馈的厉害之处,主要是没搞清楚非银如何帮助商业银行优化资产负债表。

如上图所示,剔除掉双方资产负债表中不必要的部分,银行和非银有一个核心交换:

1、商业银行:提高同业存单负债,降低活期存款负债;

2、非银机构:资产端承接商业银行增加的同业存单负债,负债端承接商业银行压降的活期存款,并转化成居民理财;

在这个交换中,商业银行十分隐蔽地借了非银的资产负债表。

那么,转移的这部分客户是一个什么心态呢??

第一,他们不愿意把活期存款转化成定期存款,利率实在是太低了;

第二,非银在资产端配置了很多其他东西,譬如,长债、信用债,把预期收益率做得很高。

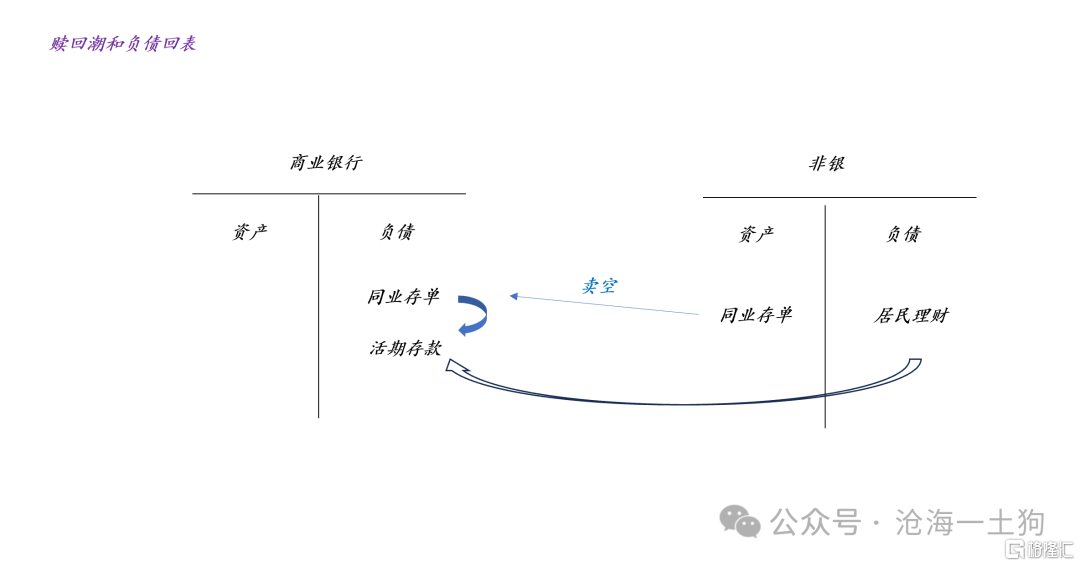

资管机构的赎回正反馈

不难发现,上述系统的死穴是预期收益率,如果长债保持单边牛市,预期收益率保持高位,那么,商业银行发再多的存单都能被非银消化掉。

如果居民购买资管产品的情绪高涨,那么,存单的需求将大于供给,最终,导致一年存单利率的下行。

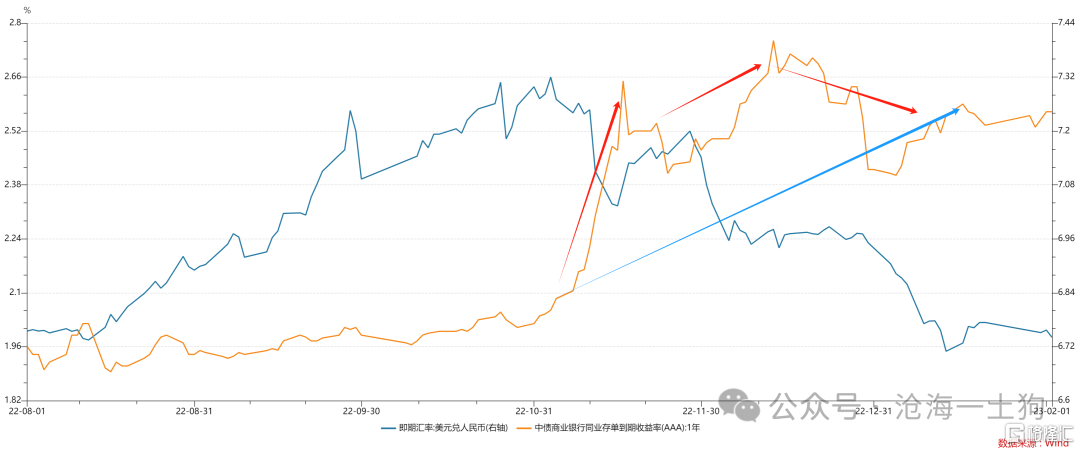

因此,一年存单利率可以作为一个极其重要的度量指标:度量各类非银机构的申购和赎回情况,当净申购时,存单利率下行;当净赎回时,存单利率上行。

一旦资管产品的预期收益率出现扰动,系统很容易进入赎回的正反馈程序:预期收益率变差导致赎回,赎回导致预期收益率进一步变差。

如上图所示,一方面,大量的居民理财会重新转化成活期存款,拉低加权平均期限,导致商业银行发行更多的存单,另一方面,非银会大量抛售同业存单。两种力量叠加,存单利率会快速上行。

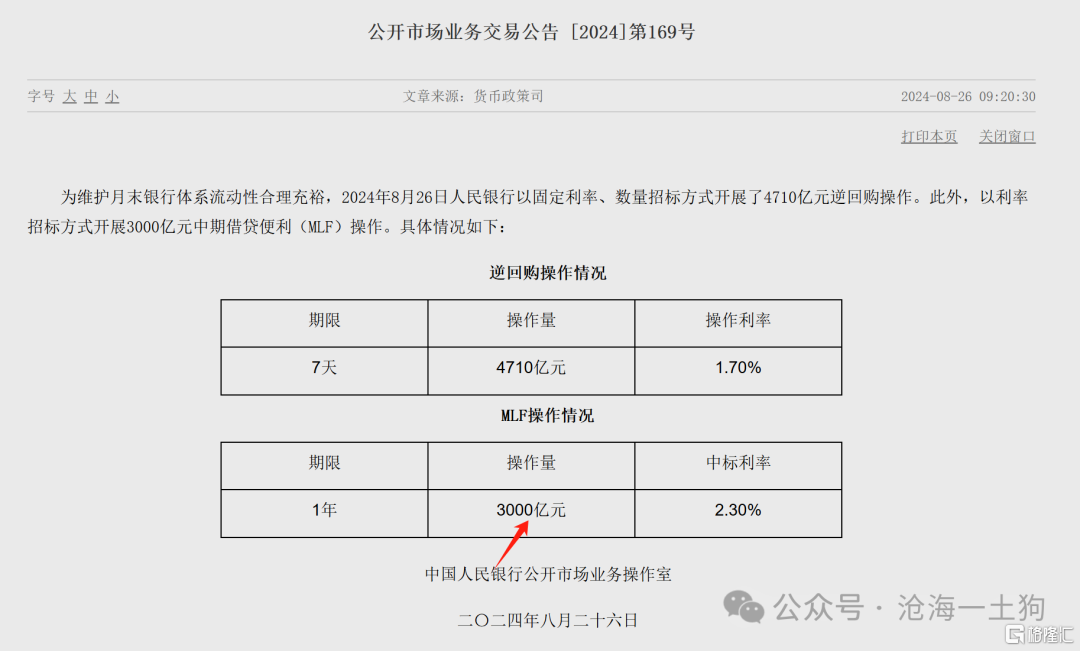

提前做大量MLF的意义

在《央行将如何应对外资的短债抛售潮??》一文中,我估算了央行需要续做多少MLF,测算结果为一万亿。

有这一万亿打底,即便非银有大量的抛售,存单利率也不至于快速飙升,因为,这一万亿事先加固了商业银行的资产负债表。

不幸的是,央行只续做了3000亿MLF,显而易见,加固的程度远远不够。

理解了本文的框架,我们就能区分提前大量投放和事后降准的不同含义了:前者坚韧,后者脆弱。

以2022年q4为例,提前投放会导致一年存单利率缓步上行至【2.5%-2.6%】的区间,因为商业银行的资产负债表被加固过,所以,资管机构的赎回正反馈进展的速度会比较慢;事后降准会先导致一年存单利率快速上行,越过【2.5%-2.6%】的区间,形成超调,随着降准的落地,一年存单利率再回到【2.5%-2.6%】的区间。

这就是差别,虽然结果一样,但是,对债券投资者的意义是不一样的。

只有理解了当下货币政策体系,才有可能理解其差别。

结束语

综上所述,我们就搞清楚了“为什么MLF数量是债券市场的紧约束”。

显而易见,央行的货币银行学水平是远远高于市场了,将军的那一下,市场才领略了央行的眼界。

今天债市收盘后,不少投资者嚷嚷着“求央行降准”,降准的确是有用的,但是,央行MLF都没给多少,准会提前降吗??不得而知。

说实话,货币银行学真的有些门槛,绕资产负债表十分费劲,我们也不能要求每个从业者都认真学过这玩意儿。最终的结果就是,券商很难给买方讲清楚,买方很难跟自己的领导讲清楚,销售根本不可能给自己的客户讲清楚。

为了讲清楚,我们也只能退而求其次,诉诸各种各样的“标签”,有些时候这些标签是很有用的压缩,但有些时候这些标签十分害人。

最后,我希望,我真的把原理讲清楚了。

一时观点真的没那么重要,重要的是探明最基本的原理,下次就不用那么狼狈了。

ps:数据来自wind,图片来自网络

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员