过去几年,房地产行业持续调整的大背景下,不论是上市房企的业绩还是资本市场表现都承受着较大的压力,即便是上市物企因关联方房企等问题也遭遇着市场的信任危机。

然而,在这样的大环境下,房地产产业链上的代建领域,却显现出了另一番景象,成为整个房地产行业中为数不多仍保持市场热度的细分赛道。

一方面不少房企纷纷向代建领域拓展或转型,推动行业阵营不断扩容。相关数据显示 ,截止到今年一季度,布局代建的企业已超过90家,其中TOP200房企下属企业就有70家。

另一方面在这一行业中久经耕耘的企业,展现了快速发展的一面,逆周期属性持续显现,而这之中最典型的代表当属有着“代建第一股”的行业龙头绿城管理。

近期,公司交出了中期成绩单,数据依旧稳健。

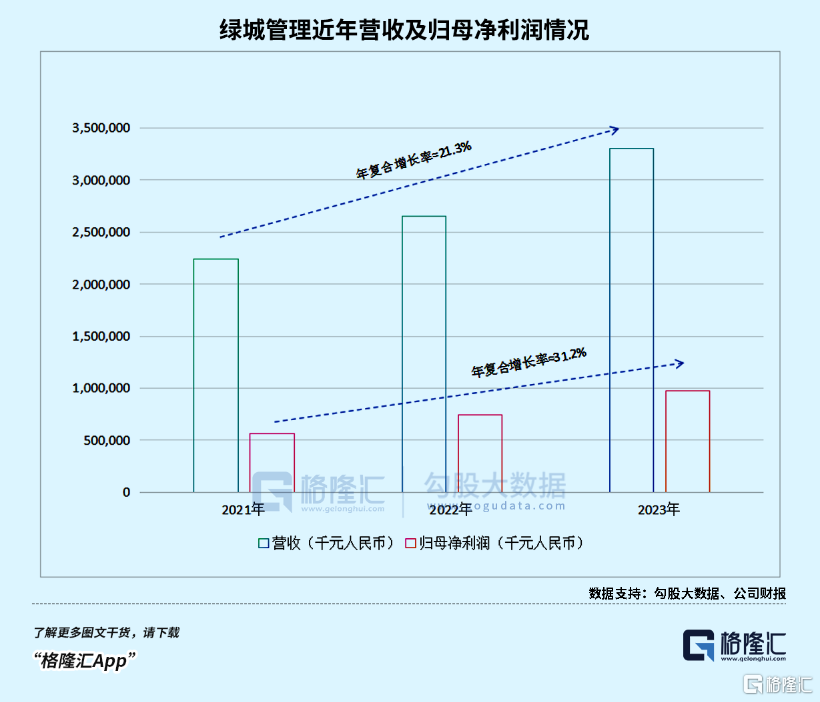

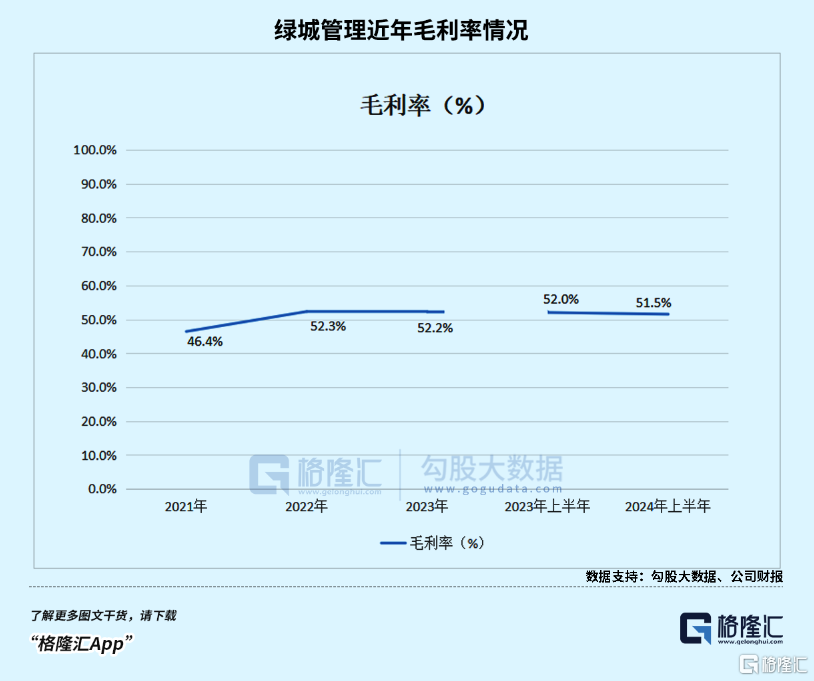

财报显示,上半年公司实现营业收入16.70 亿元人民币,同比增长7.8%;实现归母净利润5.01亿元,同比增长5.8%。期内,公司毛利率达51.5%,经营活动现金净流量达7750万元。

结合公司资本市场表现来看,公司的良好业绩并未得到相应的正反馈,市场市场信心不足的背后,或与市场对其处在地产领域中但并未完全认知到其独特的经营属性有关。

01

中期财报持续兑现成长性与确定性

如果来点评绿城管理的这份中期财报,成长性与确定性是其两大基本特质。

成长性视角来看,拉长经营时间线,不难看到绿城管理持续保持的高增长势头。数据显示,公司过去三年主营业务收入复合增长率达21.3%,归母净利润复合增长率达31.2%,这一增速在整个地产板块中不可谓不抢眼,这不仅表明了绿城管理业务的强劲扩张,同时也反映了其在市场调整期的韧性和盈利能力。

从行业视角来看,代建赛道当前仍然还保持在高增长当中,这也意味着,绿城管理后续兑现这份稳健成长的可能性依旧很大。

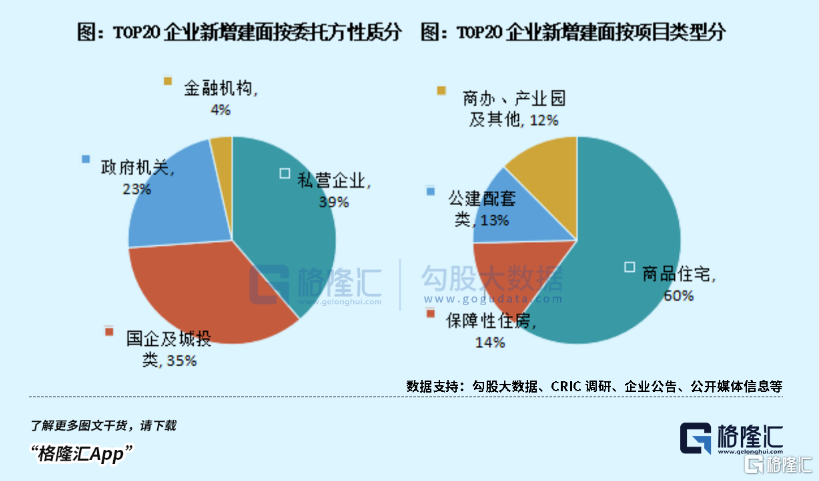

财报显示,上半年,公司新拓业务保持行业第一身位,新拓代建项目的合约总建筑面积达1740万平方米,较去年同期增长约1.1%,其中,政府、国有企业委托方及金融机构占比达70.5%。

值得注意的是,绿城管理新拓业务除了销售类住宅外,还亦包括产业园区、公租房、人才公寓等业态。这也意味着,凭借这一多元化的布局策略,其能够在房地产市场波动中进一步分散风险,拥有更多的缓冲和调整空间,并能够抓住新兴市场的机会。

此外,从公司毛利率指标来看,过去几年,其毛利率始终保持在较高的水平。2021-2023年分别为46.4%、52.3%、52.2%。今年上半年为51.5%,去年同期为52.0%。这一稳健的水准,这不仅显示了公司在项目选择上的严谨态度,并未为了规模拓展而降低质量,同时也反映了其在成本控制和利润获取上的优势。

上半年财报数据同时还显示,公司行政开支实现明显下滑,仅为2.12亿元,同比下降7.7%。

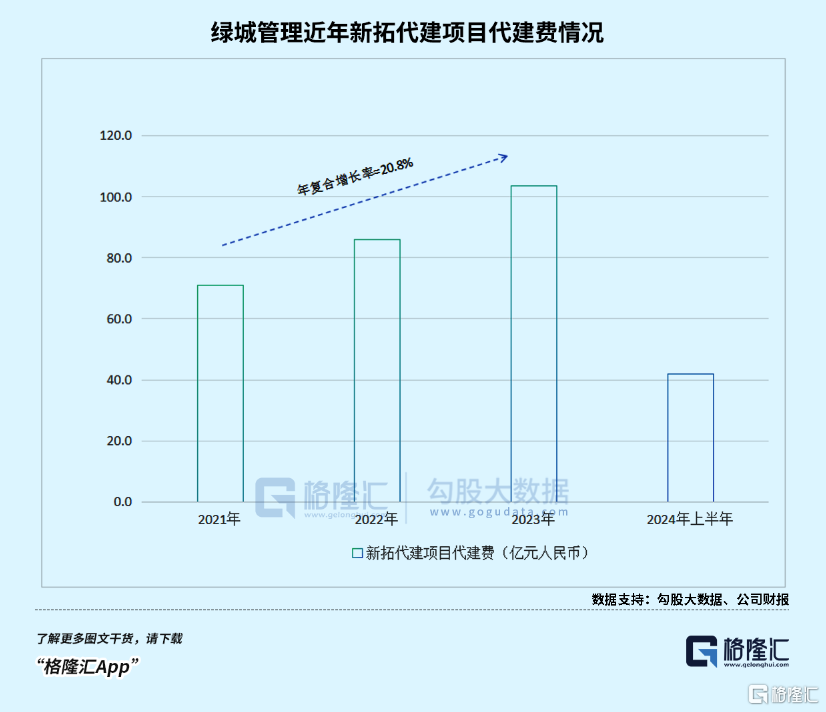

从确定性视角来看,考虑到行业一般两到三年的结算周期,绿城管理过去几年新拓代建项目代建费的高增长,为其未来两到三年的业绩提供了坚实的基础。

数据显示,2021年-2023年,公司新拓代建项目代建费分别为71.1亿、86.1亿、103.7亿,今年上半年为41.9亿,虽有所下降,但整体增长趋势依旧明显,这为公司未来业绩的持续增长提供了有力支撑。

往后看,随着行业参与者越来越多,带动市场扩容,同时未来马太效应之下,也将进一步让头部企业的机会更加明显,绿城管理的龙头优势下也将迎来更确定的成长。

02

从“三好特质”看绿城管理的价值跃升潜力

站在当下来看,绿城管理作为代建头部企业,其好赛道、好公司、好价格的“三好”特质,更是为后续的持续高质量增长奠定了坚实的支撑。

好赛道

在整个房地产行业呈现震荡调整的市场环境下,细分市场中依然出现逆势增长的细分领域和细分行业。绿城管理所处的代建行业就是符合这一特征的赛道。

近年来,在中国房地产市场经历去金融化和投资去中心化的大背景下,整个行业虽然仍处在调整周期,投资、销售和开工率等指标表现。但可以看到,为了保持经济的活力和社会就业的稳定,各级政府已经出台了一系列楼市刺激政策,旨在推动保障性住房的建设、楼市库存的消化以及烂尾楼的纾困交付。

在这种经济环境下,代建模式以其专业化和轻资产的特性,不仅能够有效地承担起保障性住房建设、纾困交付和城中村改造等重要任务,还能为政府、城投公司、央企、国企以及金融机构等多方提供专业、高效、互利的解决方案,满足当前市场的需求。

体现到市场层面,克而瑞数据显示,2024年上半年,代建新增规模TOP 20企业的新增签约建面已经达到2023年全年新增建面的72%,代建市场正在加速扩张。其中,政府背景类委托方在代建市场中占比达到58%。

绿城管理董事会副主席兼执行董事李军先生此前就表示,随着中国房地产市场向保障性住房方向发展,政府主导加代建的模式将成为最合适的开发模式之一,预计未来代建模式在房地产开发行业的渗透率将超过50%。目前,代建行业的渗透率大约为10%,若按照10万亿元的市场规模计算,代建市场的规模将达到5万亿元。

好公司

绿城管理作为代建行业内的龙头企业,其“好公司”的特质主要体现在三个方面:

其一,龙头优势。

今年,绿城管理继续保持房地产开发服务领域第一身位,连续八年保持20%以上的代建行业市占率,代建项目遍布全国区域,聚焦发达地区。

财报显示,截至今年6月底,公司代建项目已布局中国30个省、直辖市及自治区的128 座主要城市,合约项目总建筑面积1.23亿平方米,同比增长8.1%。

其二,强品牌力。

好品牌是企业与客户建立信任的桥梁,它能够为委托方创造更大的价值。特别是在房地产市场下行周期,那些存在质量问题或资金链问题的公司很难赢得B端客户的信任,而一个不良的品牌更是难以吸引C端客户的青睐。

绿城管理作为绿城中国的上市子公司,拥有央企的信用背书和绿城多年的市场口碑和品牌资产,这使得公司在面对政府部门、国企央企和金融机构客户时,更具合作优势。

单看到2024年,绿城管理就已荣获如“2024中国房地产代建运营引领企业TOP 1”、“代建综合能力”榜单TOP 1、“2024中国代建企业综合实力TOP 1”以及“2024中国房地产代建企业品牌十强NO.1”等多项殊荣,足以彰显出其强劲品牌力。

其三,强运营力。

绿城管理通过十二年代建服务经验的积累,打造出“M登山模型”和“绿城M”APP,实现了代建服务内容及流程的规范化、体系化和标准化,从而显著提升了公司运营效率和人均效能。这种系统化的方法确保了项目经营过程的可控性和经营结果的实现,有效提高了委托方的满意度,充分展现了公司强大的运营能力。

同时,面对多元化业务模式及管控半径日益扩大,公司还通过优化组织架构提升属地化竞争 力。2024年上半年度,公司实时受托管理项目超过500个。

从过去几年持续增长的经营活动现金净流入来看,公司的强运营能力更是得到了进一步验证。

好价格

在当前房地产行业持续震荡表现低迷的大环境下,绿城管理的估值也相对较为吸引人。据Wind数据显示,目前公司PE(TTM)为5倍,处于历史低位水平。

此外,公司还持续实施高派息政策,过去两年派息比例超过100%,展现出公司对股东回报的重视。管理层也明确表示,预计未来几年的派息率将稳定在80%以上。

依托于绿城管理在代建行业头部地位,稳健的盈利能力、持续优化的业务结构以及在政府代建领域的深耕。尽管市场情绪可能会影响短期股价表现,但从长远来看,公司的内在价值逐步释放,有望推动其估值向更合理的水平靠拢。

中金公司此前就指出,考虑到绿城管理未来两年盈利成长的较强确定性,认为公司当前偏低的估值及高额股息率在当下市场环境下“进可攻、退可守”,重申其短中期维度的配置价值。

03

结语

站在当下来看整个房地产行业的市场机会,不可否认,经历了行业的深度调整,如今政策环境的持续优化,市场需求的不断稳定,行业正迎来了一个高质量发展的新阶段。

聚焦到代建领域,其商业模式契合了当下房地产发展的需求,受到了政策的支持和鼓励,具备可持续的成长机会。在这一背景下,作为行业龙头的绿城管理不论是短期的机会还是长期的潜力都将具备看点。

从今年各家房企的业绩公告中不难看到,代建成为不少房企转型和布局的新方向,这也足以证明房企正在以代建为发展的新突破口。行业供给增加的背景下,相信资本市场对这一领域公司价值的认知也将进一步加深,有助于市场估值的修复。

对于绿城管理而言,行业领先站位下也将有助于获得更多的溢价机会,伴随业绩动能的持续兑现带来的催化,公司赢回市场信心也将只是时间问题。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员