高股息策略,跟小微盘股策略,在股市的历史上,很少被放在一起比较。参与双方属于相向而行,老死不相往来的那种。

这两个策略,一个专注于分红,倾向于稳定的大市值公司,另一个则主要在小市值高弹性的公司中寻找机会。

当时当下,高股息和小微盘策略,居然成了对手盘。

当然我大A什么事情都能发生,两个策略在2024年居然一起上了桌,逼得市场做一个二选一的选择题。

01

小市值策略的反思

年初我们认为2024年小市值策略预计还有超额收益率。其实也没什么硬逻辑,就是简单的线性外推而已。毕竟顺趋势容易,判断拐点是真的难。

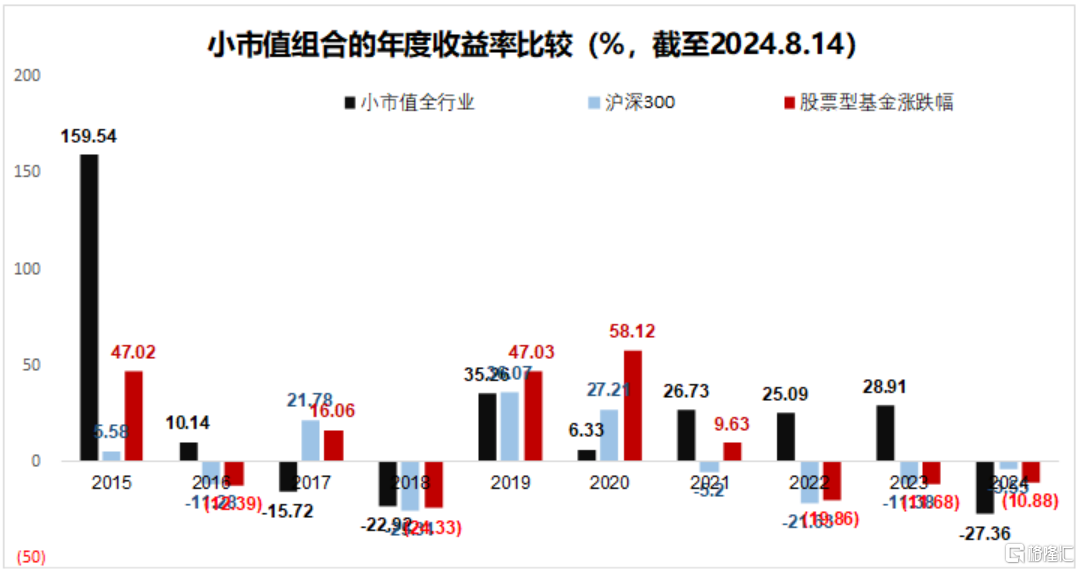

我们做了一个2015年以来数据的简单回测,有这么几个结论:

第一、小市值策略长期有效这个结论是有问题的。

2015年这个大牛市,小市值策略赢得了空前的胜利,整体收益率高达160%。如果你的回测起点是从2015年开始的,年化收益率大概在16%左右,胜率0.563,盈亏比1.642。这个收益率比巴菲特差点,但在A股绝对算得上凤毛麟角了。

可如果你的回测起点选在2016年,那就对不起了,年化收益率掉到5.58%,胜率变化不大,盈亏比降到1.382,这个策略就泯然众人了。

第二、小市值策略显然是需要择时的。

错过了2015年这波大牛市,长期坚持这个策略的结果非常的平庸。2017、2018这个策略连亏两年,2019、2020这两年公募主导,小市值策略都没跑赢指数。

小市值策略最有效的是2021-2023这三年,连续三年25%以上的收益。随后的2024年开年就给了小市值策略一个大哔兜,果然是人无千日好,花无百日红。

第三、小市值策略收割的是流动性。

股票市场长期收益率的来源,是分红和盈利增长。站在股市历史的角度,绝大部分小市值公司,分红和成长性都堪忧,所以,很难跟价值投资挂上边。

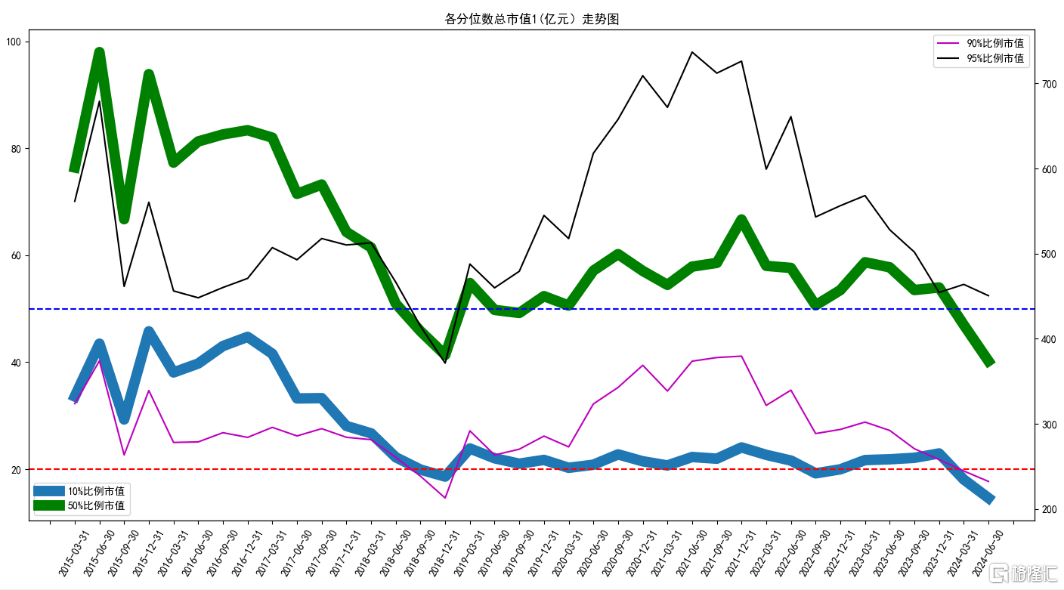

小市值策略的本质是对流动性的收割。小市值策略在2017、2018两年收益率为负,主要原因是股市整体市值下行。小市值策略要求市场稳定,如果小市值股票整体市值是向下的,那策略大概率是亏钱的。

从2019年开始,市场上最低10%分位的股票市值变化不大,基本在20亿左右横盘,因此小市值策略也表现出了较高的稳定性。当然2019、2020年大市值股票整体的攀升并没有带动小市值股票上台阶,导致小市值策略虽然有正收益,却并没有跑赢市场。

2024年的问题就是全市场市值普遍下行,10%分位的股票市值从20亿降到15亿左右。这个策略下一步是否有效,关键就是看A股上市公司保底的壳价值到底有多少。

假如有一天,股市开始一轮牛市,流动性高度充裕,新的投资者不断涌入,我们可能还会见到一波2015年那样的小盘股牛市。

只要炒小炒新博弹性的人性不变,小市值策略就还是有效的,难的是择时。

02

怎么看高股息策略

对于大部分人来说,高股息策略上限不高,下限也不高。作为射击的弹孔分布可能更适合,收益率就集中一个小范围内。

我当然不是吃不到葡萄说葡萄酸。虽然这个策略总体表现一般,但严格执行这个策略,你至少不会做个金融消费者。这个市场,至少过去10年,可能80%的人都是金融消费者。

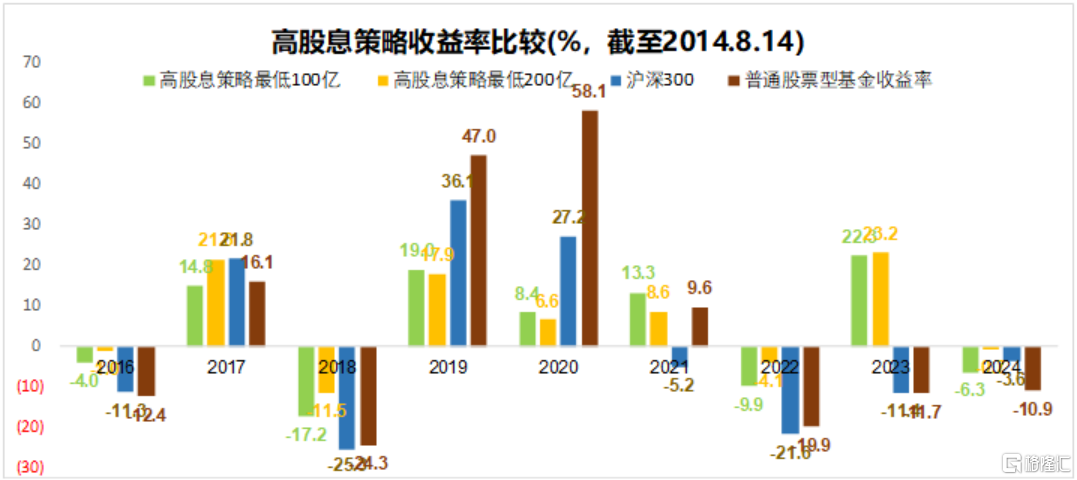

1、高股息策略的回测

长期坚持下来,高股息策略的收益率并不高。从2016年至今,市值最低200亿的高股息组合累计收益率是71%,年化6.6%,如果门槛放松一下,最低市值100亿,累计收益率降到38%,年化3.9%。我们合理认为,综合下来,高股息组合的长期收益率,可能就在5%左右,这基本上是这个组合的平均股息率。

高股息组合比较适合用来跑相对收益。除了2019、2020这两个景气投资的大年之外,大部分年份,尤其是股市比较弱势的年份,高股息组合都有相对收益,典型的就是2023年,高股息组合收益率超过20%。从历年的收益率数据上看,高股息组合的表现确实称得上是标准的防守工具。

跟小市值策略一样,我们同样可以看到策略有效性的均值回归。2019、2020两年,高股息策略远远跑输市场平均水平,随后的4年,高股息策略就给了市场惊喜。略有不同的是,小市值策略在连续有效了3年之后,2024年崩掉了,但高股息策略截至目前还依然有效。

2、高股息策略收益率的来源

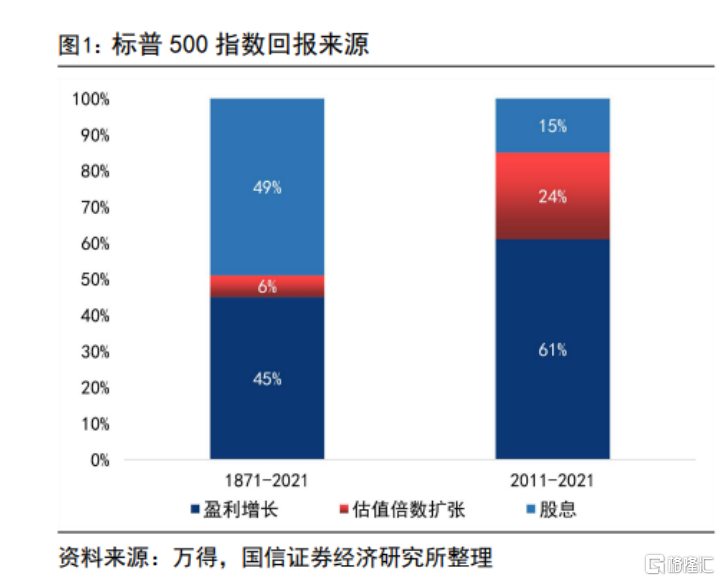

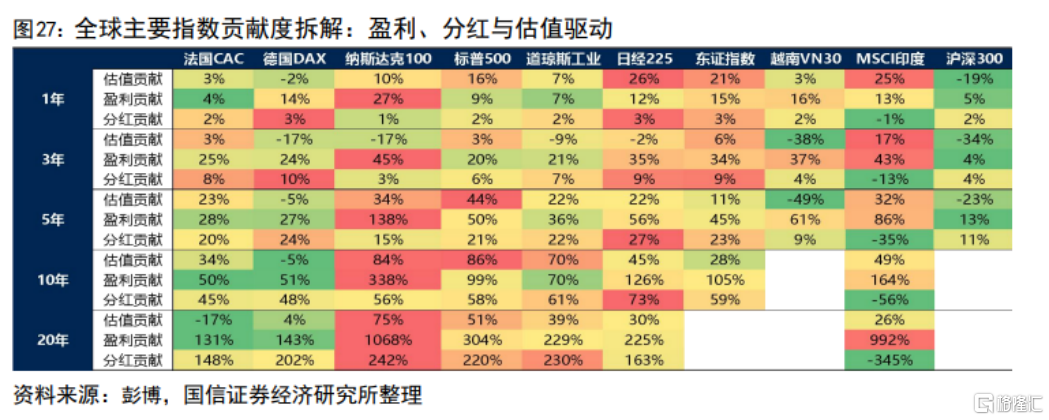

约翰·伯格在《共同基金常识》中给出了股票长期收益来源的框架,股票的长期收益率可以拆分成三个部分:股息率、盈利增长率和市盈率增长率。如果维度再拉长一些,市盈率增长率也会消失,股票的长期收益率就剩下了两个部分,股息率和盈利增长率。

国信证券今年7月有一篇报告《从企业生命周期看高股息规律》,里面就这么几个数字。

从美国股市过去150年的历史看,标普500指数回报中,有49%也就是接近一半可以归结为股息,45%归结为盈利增长,估值倍数扩张只有6%。最近10年股息的贡献占比降到15%,看似在缩水,实际可能比重变化不大。

因为美股用于回购的力度在逐年提升,回购注销,本质上也是一种分红。由于美股有着15-20%的股息税,为了规避这个税收,上市公司往往选择回购注销的方式减少股本,这样可以在公司净利润不变的情况下提高公司的EPS(每股净收益)。这也是最近10年标普500指数回报中盈利增长占比大幅提升的主要原因。

美股整体上是一个投资市,因此基础理念是最大化股东回报。所以,超额回报(payout)也成为一种常态,就是企业当年的分红与回购的金额要超过企业当年的净利润,结果就是企业的净资产不断减少,甚至会出现净资产为负的情况。

从理论的角度,股东回报的上限是股权自由现金流,通常是指经营活动的现金流减去资本开支,这是公司能够为股东提供的最大回报。

但在实操中,美股又在这个上限之上实现了突破,那就是借债分红。既然经营活动的现金流有上限,那我就举债增加融资活动的现金流,理论上只要ROA(总资产收益率)高于融资利率,那我的举债就是合理的。

所以,我们可以看到现在很多美国上市公司,净资产为负,资产负债率超过100%。

当然,美股的这种做法确实也走向了另一个极端。

按照对美国上市公司的一篇研究报告(《资本对企业的侵蚀——1971-2017 年企业投资下降的企业层面分析》,奥伦·卡斯,2021年3月)中的观点,美国金融市场其实是越来越黑化的——造血的功能不断萎缩,吸血的獠牙反而一天天的狰狞起来。

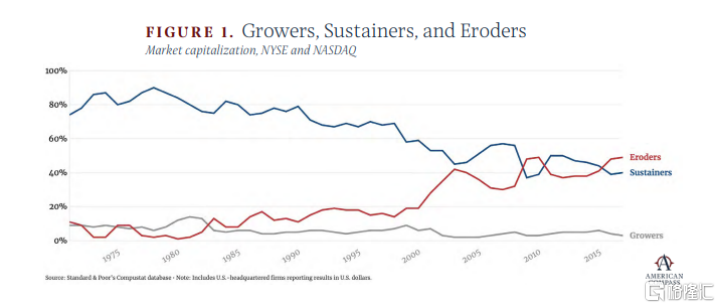

按照资本开支与息税折旧摊销前利润(EBITDA)之间的相对关系,文章将美国的上市公司分为成长型(grower)、维持型(sustainer)和侵蚀型(eroder)三种,结果如下图:

侵蚀型公司1980年占比只有1%左右,到了2010年这个占比已经提升到了49%。并且侵蚀型公司已经超过维持型,成为美股的主流。

所谓的侵蚀型公司,简单说就是给股东的回报要大于资本开支。鉴于资本开支代表着企业对未来的投资,给股东的回报大于资本开支,低情商的说法是企业更倾向于今朝有酒今朝醉,活在当下,高情商的说法是践行发展理念,真诚回报股东。

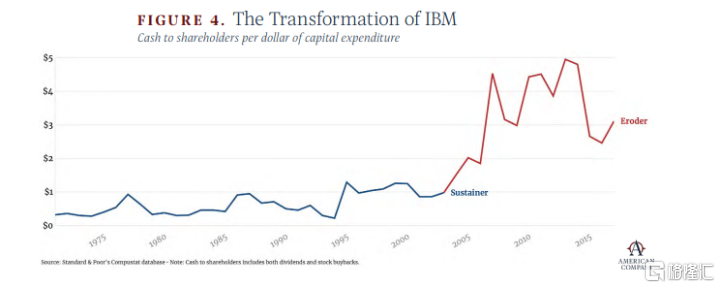

典型的比如蓝色巨人IBM,1970年代的时候每1美元的资本开支,对应着给股东的回报只有30美分。可是进入2000年之后,每1美元的资本开支背后,就对应着2美元以上的股东回报,部分年份甚至接近5美元。

美股的投资逻辑,大体上是不鼓励资本开支,也不支持研发的。对于新经济,美股的逻辑,也是希望在三到五年的简单粗暴烧钱之后能够看到长期盈利的可能,一级的美元基金也大多选择商业模式创新。对于那些需要长期资本开支投入,盈利水平中期也看不到提升的制造业,美股和美元基金往往是避之唯恐不及。

对一个现象的评价,主要取决于你的屁股坐在哪里,美股的高分红就是典型的例子。

其他国家的情况类似,尤其是发达国家,过去20年,法国德国股市都是分红占主导,发展中国家尤其是印度,经济发展程度低,盈利则占主导。

3、高股息策略的择时

无论你是跑相对还是绝对收益,都需要择时,因为高股息策略长期收益率并不高,可能也就是5%。在股市剧烈波动的时期,一天或者一周的波动可能就要超过5%。

作为一个防守工具,当经济整体处于下行阶段,比如基钦周期后半段,朱格拉周期前半段,都可以考虑这种策略。此外,当市场在经历过一场大牛市,或者市场经历了很长一段时间的进攻风格之后,考虑到均值回归的存在,就应该考虑高股息组合。

如果说择时是门艺术,那么高股息组合择股科学性的成分更多一些。

高股息的股票,通常都集中于金融能源公用事业这些国有企业扎堆的垄断型行业,资本开支比较克制,或者基本上没有什么资本开支,企业经营活动的现金流与净利润的比值较高,报表扎实,存在大量的现金可以用来分红。

高股息组合是挑市值的,不是什么阿猫阿狗都能来碰瓷。从上面的数据我们可以发现,100亿门槛市值的估值跑不赢200亿市值的组合,这是因为体量小的公司很难表现出长期稳定分红的特质,这个门槛,在A股就是要至少高于200亿。

非垄断性行业高股息容易变成伪命题。高的资本开支、研发,不管是不是有效的,本质上都是为了应对激烈的竞争进行的投资。如果没有了市场竞争,这些为了应对竞争的投入就都可以用来回报投资者,大头就是分红。

但是,市场毕竟不是空气,很难杜绝竞争,也就是说,真正有护城河的企业,其实是不多的,尤其是制造业。能够天然形成竞争的行业,一般都具备某些资源,比如金融行业的牌照、港口、煤炭石油电力这些属于国家资源高度垄断的企业。而在制造业中,就极少有具备这种特质的企业。

周期行业的高股息可能是一种误导。周期股的投资策略,那就是业绩低点时买入,业绩高点时卖出。但分红本身还要滞后于业绩,所以当周期股的股息率提升的时候,大概率上就已经是业绩高点,应该卖出了。所以,主动型的高股息策略,应该剔除周期股。

但如果你按照这个思路择股,你可能就会错过煤炭股的牛市了。煤炭以往是公认的周期性行业,但由于中国具备资源优势,最近几年上游严控产能,下游需求稳定,基本上已经可以归到公用事业的行列了。相对应的是钢铁,虽然跟煤炭一样,同样经历了供给侧改革,下游需求变化不大,但上游铁矿石不能自主,还要仰人鼻息,所以依然是周期。

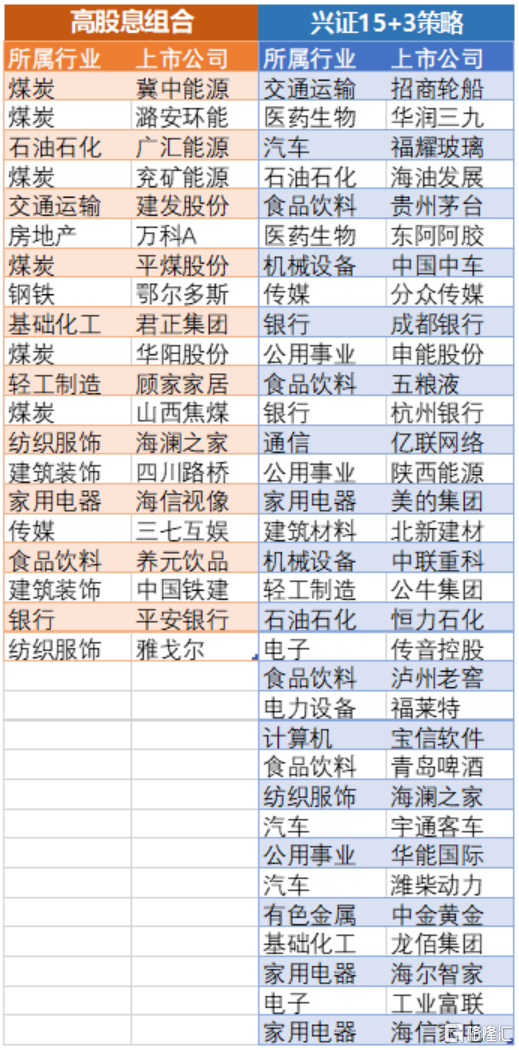

最后,正是因为高股息策略本身的行业限制,主要标的基本没有什么成长性,因此收益率基本上等于股息率,如果想要长期跑赢市场,单单股息率并不够。所以兴业策略提出了一个15+3组合的概念,就是15%盈利增速+3%股息率,希望能够构建一个年化18%收益率的组合。

上图是8月份高股息策略和兴业证券15+3策略的组合持仓,可以供大家参考。

03

写在最后:金融行业有门槛么?

又到了一年大学开学季,今年首当其冲的一个问题是,作为文科的一个门类,金融行业有门槛么?

有句古话这么说,母弱出商贾,父强做侍郎,族望留原籍,家贫走他乡。

也有位网红老师说,“金融这个行业是极吃资源的”,这句话自然非常有道理,但哪个行业又不吃资源呢?古今中外,只要你满足于一颗螺丝钉,什么行业都不需要资源,哪里人际关系都简单。

其实绝大部分人最想知道的是,股票投资这个行业,有门槛么?或者说,投资能力,是能在学校里教出来的么?北京协和医学院的王牌专业临床医学,每年只招90人,分数线基本要上700分。我们现在就可以保证,这些人毕业之后,至少80%以上就是我们以后要挂的专家号。但同样TOP2的金融学专业,出来的学生有多大的比例能成为明星基金经理或者著名投资人呢?

实际上,金融与所有的文科一样,看似门槛很低,其实深不可测。只不过这个上限,绝大部分人一辈子都碰不到。

投资最大的问题,可能并不来自于所谓的知识、基本面研究,而来自于基础的指导思想。

拼多多的黄峥曾经评价过他跟巴菲特的那顿饭:“巴菲特讲的东西其实特别简单,是我母亲都能听懂的话。这顿饭对我最大的意义可能让我意识到简单和常识的力量,人的思想是很容易被污染的。”黄峥还说过,“常识是显而易见、容易理解的,但我们各种因为成长、学习形成的偏见和个人利益的诉求蒙蔽了我们,让我们对这些常识视而不见。”

人的思想是很容易被污染的,因为人在成长中因为种种原因会形成各种偏见,而这些偏见在投资中是致命的。

小市值策略和高股息策略,长期看收益率可能差不多,但就是有人瞧不上高股息策略,总觉得小市值股票弹性大,收益率高。你看,这就是偏见的一种。

有意思的是,小市值策略的收益,刚好就来自于这种小市值股票弹性大的偏见。

在最终能够长期稳定盈利之前,投资学习的过程,可能近似于玄学,唯一能做的就是减少失败的概率。

对于投资来说,如果你不打算在这个赛道自己下场燃烧青春,立志成为一个专业人士。那还是专业的事交给专业的人干,尽量控制住用自己的“生活常识”去挑战别人的饭碗的想法。

毕竟盛名之下无虚士,多年的老韭菜们也会有自己的绝对领域。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员