文|司凡星

来源|博望财经

曾经,六个核桃以深入人心的“送礼佳品”概念,成为走亲访友的必备品,其社交货币的属性被发挥到极致。“经常用脑,多喝六个核桃”的广告语也成为一代人的童年回忆。

十年之前,在新品存活率仅有5%的消费品行业,“六个核桃”母公司养元饮品营收一度接近百亿,成为当时的行业神话。

当然,在中国的商业环境,最不缺的就是神话破灭的故事。自2015年之后,这个现象级品牌,便一路走上了持续的下坡路。

如今,业绩承压、品牌老化、管理混乱,核心竞争力持续下降的六个核桃还有回到巅峰的可能吗?

01

产销下滑,市值腰斩

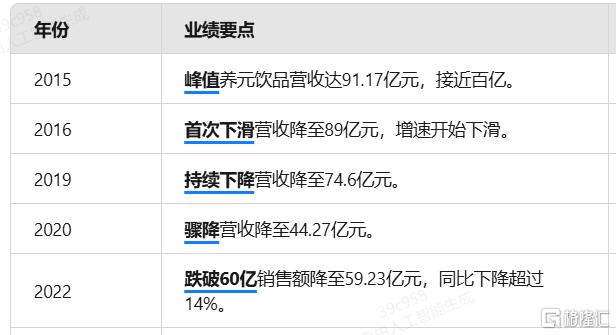

2015年巅峰时期,养元饮品营收高达91.17亿元,让行业侧目。

但伴随着市场的变化,逐渐陷入了增长乏力的局面。2016年以来,养元饮品营收和利润都呈下滑态势。

2019年其营收已经下降至74.59亿元,2020-2023年,营收分别为44.27亿元、69.06亿元、59.23亿元和61.62亿元,归母净利润分别为15.78亿元、21.11亿元、14.74亿元和14.67亿元。对比2023年数据来看,养元饮品营收较2015年峰值下降了近1/3,净利润较2018年峰值下降约1/2。

2024年第一季度,养元饮品营收达到23.16亿元,同比微增3.91%,归母净利润为8.79亿元,同比增长19.96%。营收净利润正在改善,但到底是短期反弹还是力挽狂澜的反转,还有待时间的考验。

具体销量看,2018年,养元饮品核桃乳产品销售量为85.68万吨,而2023年已经下降至59.33万吨,较2016年大幅锐减40%。随着销售额的逐渐下滑,吃不动老本的养元饮品如今变得愈发焦虑。

二级市场上,2018年3月养元饮品登陆A股市场,上市首日市值高达610亿元。但截至2024年8月16日收盘,养元饮品每股股价为21.78元,收盘市值仅剩275.62亿元,市值跌去近55%,6年时间蒸发334亿。

今年的业绩微增,给了市场一点希冀,但养元饮品的成长困境依然待解,远远没到弹冠相庆时。

02

大单品依赖,多元化不力

从家喻户晓到无人问津,六个核桃落幕的原因有很多,但大单品依赖或是最影响业绩的其中一个。

养元饮品的产品主要包括六个核桃系列和植物奶产品,其中六个核桃系列分为精品系列、养生系列、五星系列、六个核桃2430,以及针对细分人群推出的高钙产品和儿童型产品。

在这其中,核桃乳一直是养元饮品的核心产品,其营收占比长期保持在极高的水平,在92%-98%之间波动。

分产品来看,2023年养元饮品的核桃乳、功能性饮料、其他植物饮料的营业收入依次约为57.08亿元、4.48亿元、131.49万元,核桃乳营业收入占总营收的比例为92.65%。而在2014年至2016年,核桃乳营收占比分别高达94.90%、95.41%和97.30%。

值得欣喜的是,为了摆脱一条腿走路,养元饮品也在使出浑身解数寻找第二曲线突破。

这些年来,养元推出的新品并不算少。

2018年推出养元红枸杞饮品;2019年推出核桃咖啡乳和核桃发酵乳等新品类产品;2020年,养元饮品先后推出“六个核桃卡慕宁”、高端产品“六个核桃 2430”、高颜值产品“六个核桃+”等新品。同时,养元饮品与泰国天丝红牛合作,开始进入功能性饮料市场。

其红牛维生素牛磺酸功能饮料增长较快,2020年营收为5765.63万元,2023年增长至4.48亿元,占总营收比重提升至7.27%。但在代理模式下,该业务毛利率较低,2023年仅为28.39%,远低于养元核桃乳产品47.04%的毛利率水平。

2021年,养元推出植物奶产品,主打高蛋白、零胆固醇、零乳糖等优势。可惜的是,这个被养元饮品视为第二大品牌新品的植物奶产品,2023年也出现了大幅下滑。2023年其营收仅为131.49万元,同比下降了82.57%,占总营收比重仅为0.02%。

多次谋求多元升级,一番前赴后继,但依然难以分担主力产品重任,第二曲线难寻。

乳业分析师宋亮曾表示:“对于养元饮品这样做惯了大单品的企业来说,当在大单品正旺的时候推出细分品牌应该会更好承接,但是养元错过了2-3年的时间,加上其他饮料企业都在推细分产品,这种情况下,没有任何竞争优势。”

放眼市场,竞争不可避免。除了银鹭、承德露露等企业都先后开发出了自己的核桃乳产品,海南椰汁、维维豆奶、三元、蒙牛、伊利等巨头也纷纷宣界布局核桃乳。而在植物蛋白领域,行业门槛偏低,细分赛道玩家无法抵御行业外玩家跨界布局,如今蒙牛、达利食品、可口可乐等企业也纷纷布局迅速抢占市场。

前狼后虎,四面楚歌,内忧外患之下,养元饮品已到了关键的力证时刻。

03

管理混乱,智商税质疑

玩味地是,尽管面对不小的业绩压力、成长性困境,养元饮品对投资理财却依然情有独钟。

从2019年起,公司就开始大规模投资交易理财产品,2019-2021年,公司交易性金融资产持续维持高位,涉及金额为93.98亿元-100亿元,2022年底,投资理财规模为74.26亿元。尽管2023年上半年有所减少,但仍保持较高水平,公司负债率也对应升高。

这一行为不仅引起了投资者的广泛关注,还受到了监管机构的问询,但公司解释称这些投资旨在提高资金使用效率和增加收益。

理财收益再香也有众多不确定性,深层次看,与主业无关的领域大笔投资,难免给人“不务正业”的质疑。企业核心竞争力的提升与夯实,最终还是要靠主业精进,沉迷投资理财无疑为企业的长远发展埋下暗雷。

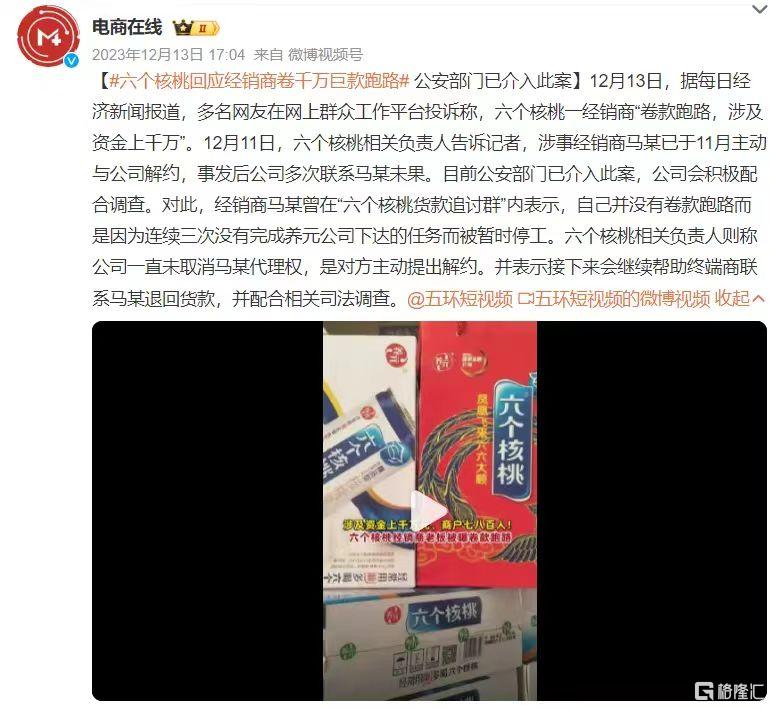

除此外,在去年年底,六个核桃某地经销商捐款千万跑路的消息,引起行业哗然。抛开孰是孰非,侧面也折射出公司粗放经营、管理治理方面的内控混乱。

从管理层素质来看,养元饮品掌舵人姚章奎现年59岁,整个管理层的平均年龄基本上都是在50岁以上,而对于消费企业来说,快速适应变化和趋势是基本功,管理层需要不断学习,与时俱进,在年轻化的战场不断创新,才能在激烈竞争的消费市场中活下去,摆在养元面前一个现实的难题是:廉颇老矣,尚能饭否?

当然,质疑不止管理层,其产品本身也存在诸多争议和质疑:“六个核桃真的有补脑效果吗”、根本无法判断效果,感觉就是智商税”。有营养师曾表示,六个核桃中的核桃数量还不足两个。

为此,六个核桃曾经不止一次被投诉,不过养元饮品官方却表示六个核桃只是一个商标名字,并不代表一瓶饮料当中一定会含有六个核桃。

从成本来看,据养元饮品招股书显示,一罐六个核桃,核桃仁的成本为0.25元,而易拉罐的成本却达到了0.57元,换言之,六个核桃中成本最高的不是核桃而是易拉罐。

2021年至2023年,养元饮品的销售费用分别为9.64亿元、8.40亿元、7.37亿元。同期,研发费用仅为3098.02万元、2892.21万元、5306.15万元,营销方面的费用是其在研发方面投入的十倍多。

立人设、打广告或许可以在短时间内让产品出圈,但如果品质得不到认可其实很难走得长远,正所谓成也营销,败也营销。

值得一提的是,营销端,养元饮品的模式仍然以传统的电视广告渠道为主,面对新兴的互联网营销并不擅长,从线上渠道数据效果来看,养元饮品2023年线上收益为2.5亿元,仅仅占总营收的4%。

END

在《博望财经》看来,饮品行业的市场已经处于充分饱和竞争状态,传统、年轻化不足的养元已然已经跟不上时代的脚步,显得力不从心。在联名满天飞、产品创新眼花缭乱的消费时代下,养元饮品品牌焕新、产品创新、管理革新都显得更加紧迫。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员