主要观点

岭南转债到期无法兑付,成为首只违约的国企转债。截至 2024年8月13日,岭南转债剩余金额为4.9亿元,公司现有货币资金无法偿付岭南转债,岭南股份发布公告宣布无法按期进行本息兑付。岭南转债原定摘牌日为 2024年8月15日,现因岭南转债到期无法兑付本息,暂不在深圳证券交易所摘牌。至此,首只国企转债违约成为现实。那么,岭南转债的违约是否打破了国资“刚兑”的信仰?本文将从岭南股份的股权背景入手,分析岭南转债违约的原因及后市影响。

岭南股份因业绩不佳寻求国资支持,2022年由民企变更为国有混合所有制企业。在中山市国资入股之前,岭南股份是广东东莞的一家园林上市企业。受地产拖累及公共卫生事件影响,岭南股份营业收入由2019年的80亿元逐年下降至2022年的26亿元,加之园林企业PPP模式的垫资和长回款期导致公司债务结构恶化,公司选择寻求国资支持。2022年9月20日,岭南股份公告引入华盈产业投资(实控人为中山火炬高技术产业开发区管理委员会)作为公司控股股东、注入国资基因,就此从民营企业转为国有混合所有制企业。

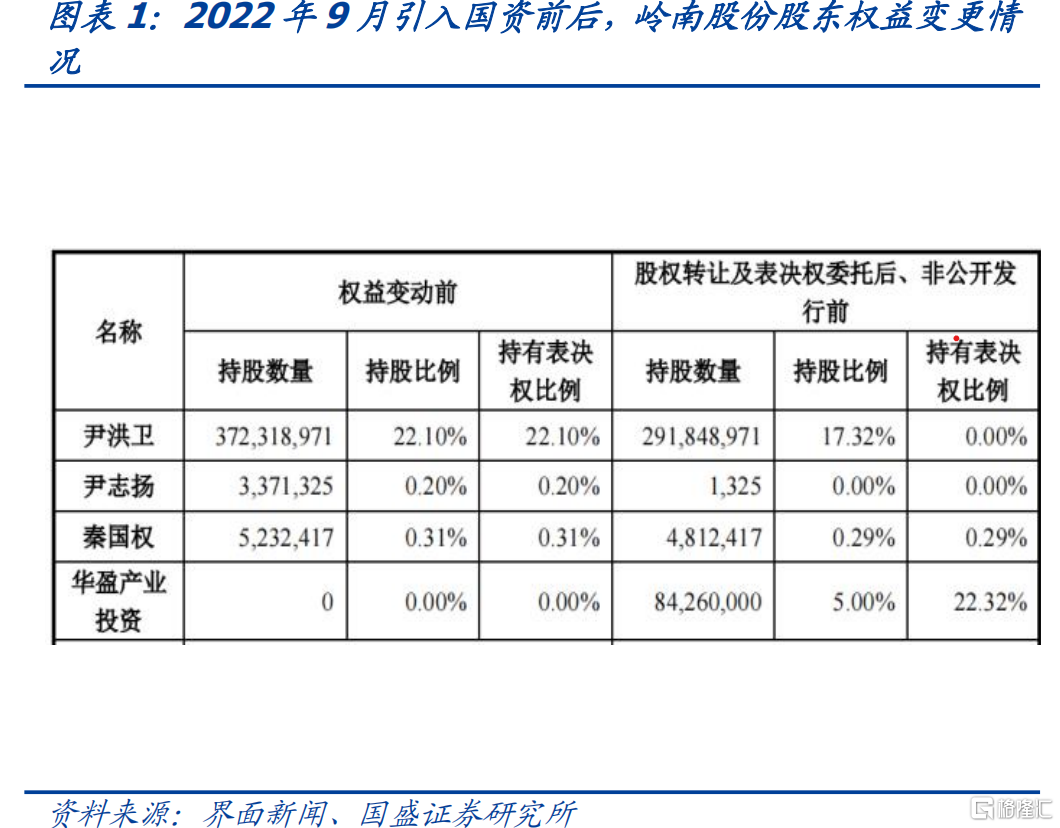

华盈产业投资直接持有岭南股份5%股权,为第二大股东。在引入国资前,岭南股份控股股东、实际控制人尹洪卫的控股比例为22.1%。2022年9月,尹洪卫以及股东尹志扬、秦国权分别向华盈产业投资转让8047万股(约占总股本的4.78%)、337万股(约占总股本的0.20%)、42万股(约占总股本的0.02%)股份,华盈产业投资将合计获得公司8426万股股份,约占公司总股本的5.00%。尹洪卫将剩余17.32%股份所对应的表决权委托给华盈产业投资行使,公司控股股东变更为华盈产业投资,实际控制人变更为火炬区管委会。同月,公司公告称还向华盈产业投资非公开发行4.17亿股,此举将会获得约10亿元流动资金,定增发行完成后,华盈产业投资合计持股5.01亿股,持股比例将上升至23.84%,同时,合计持有表决权占比37.72%。但受到再融资新规的影响,此定增一直未获批。截止目前,中山华盈产业投资拥有岭南股份5.02%的股权,并通过受让尹洪卫17%的股权的表决权实现对公司的控制。

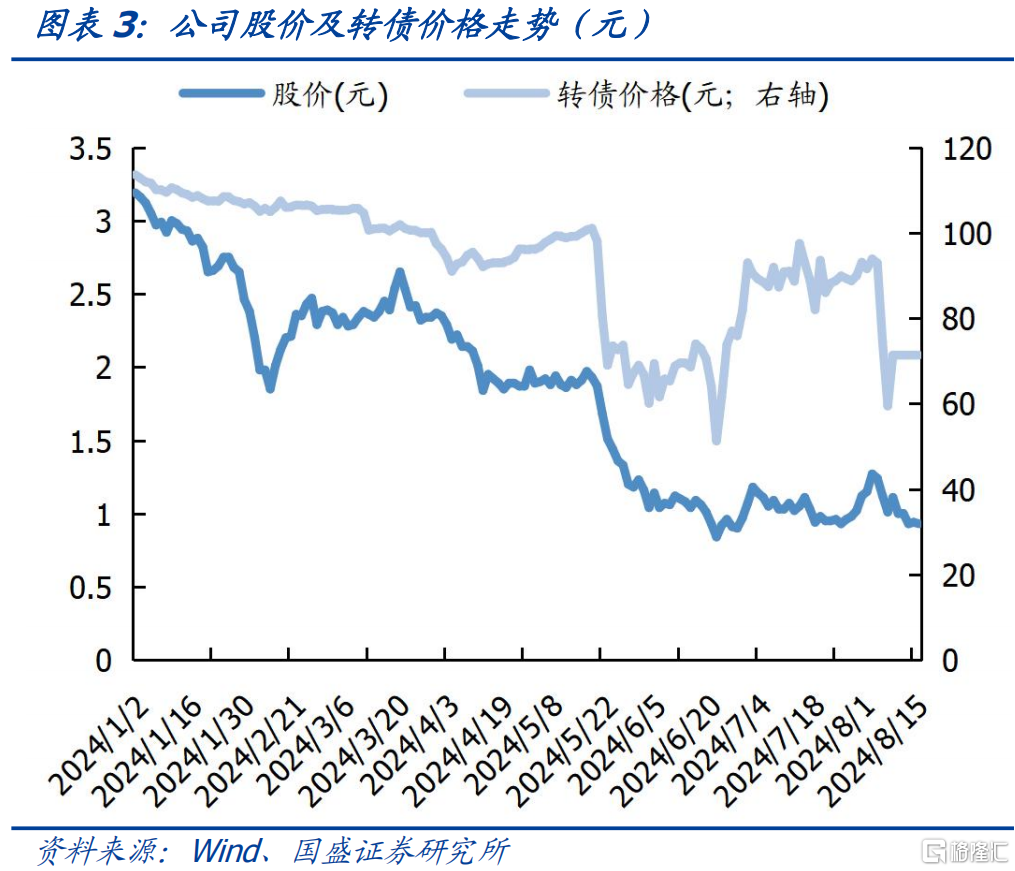

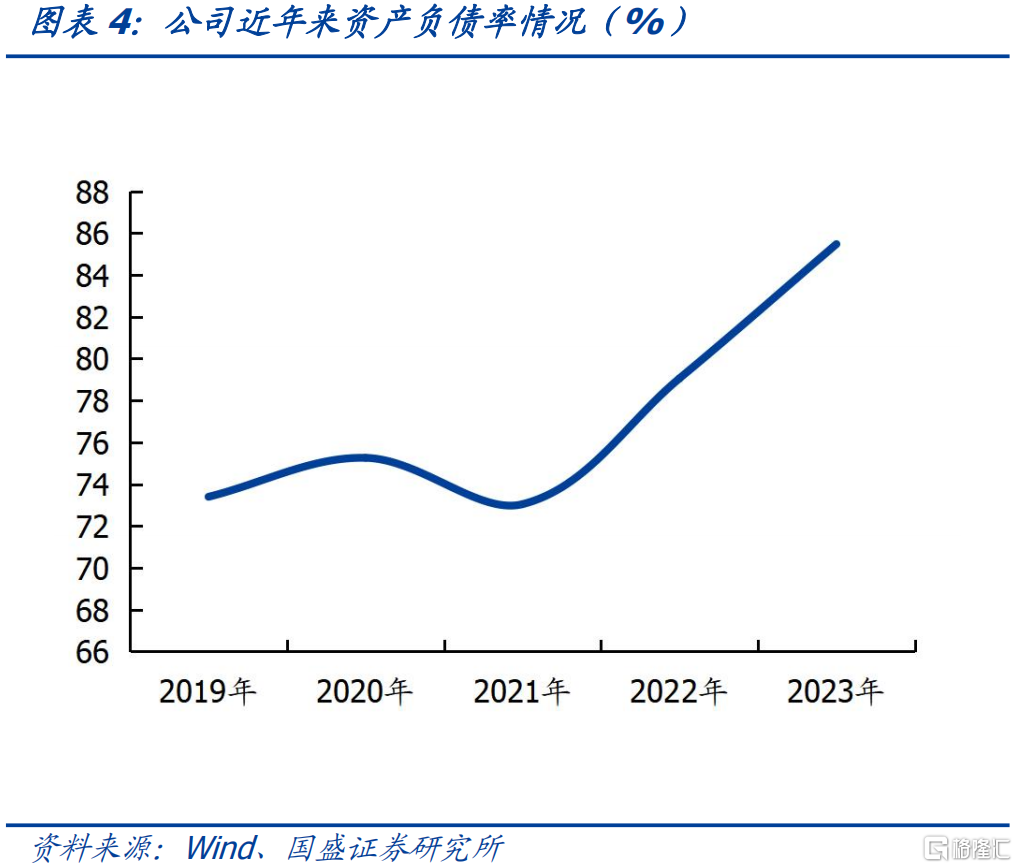

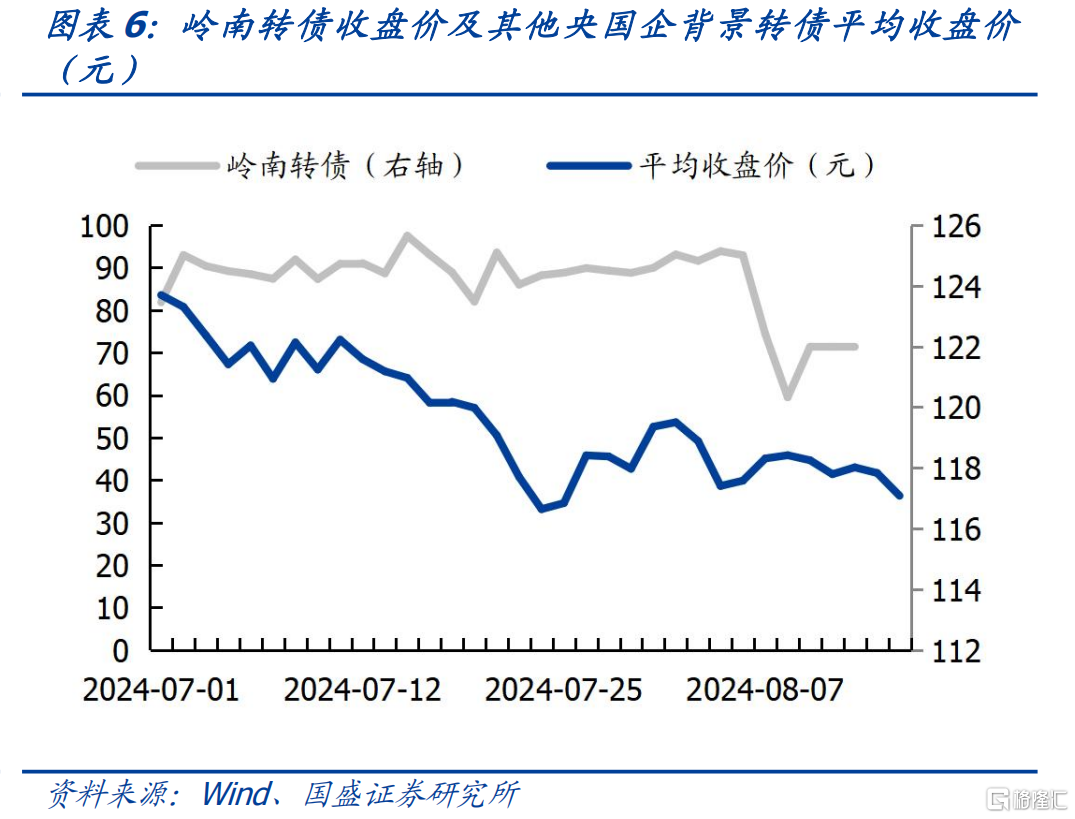

正股表现差强人意,负债结构恶化,市场对其兑付能力已有预期。园林企业PPP模式的垫资和长回款期导致公司债务结构持续恶化,2023年公司资产负债率超85%。2024年一季报披露公司现金余额仅为0.8亿元,而近5亿的转债将在8月份到期,市场对其转债兑付能力持疑,股价和转债价格反映明显。在市场博弈过程中,岭南股份股价持续走低,救市成本迅速增加,此时下修转债价对正股的冲击过大,转债条款博弈基本失效,转债剩余规模远高于账面货币资金,市场对其兑付违约已有预期。

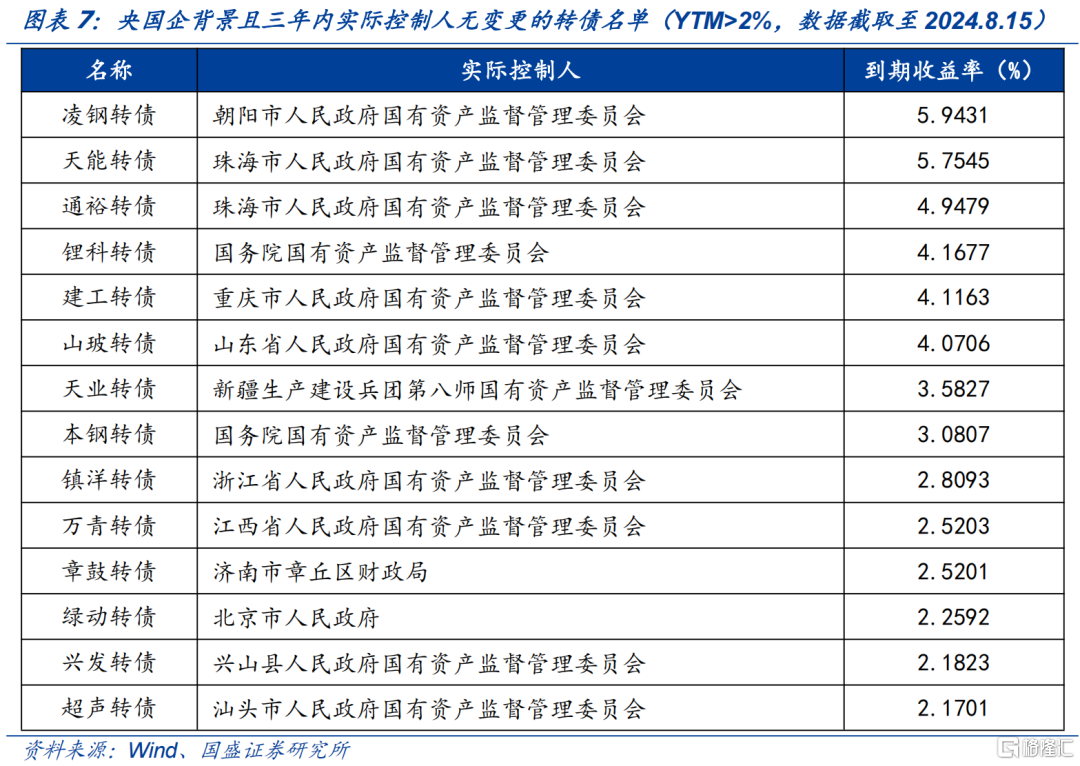

岭南股份属于国有混合所有制企业,与央国企有本质属性区别,正股稳健、YTM较高的央国企转债仍有配置价值。岭南股份虽然目前实控人为地方国资委,但并非是由国资直接管理、扶持成长的企业,国资控股比例仅为5%。中山市火炬区国资注资岭南股份主要是控制董事会、监事会,作为中山市大型综合性的投资与资产管理平台,为公司进行背书和赋能,而经营管理仍以原来的团队为主。从股权结构看,岭南股份属于国有混合所有制企业,与央国企的企业属性有本质不同,其违约行为不能一概而论。正股股价稳定、YTM较高的央国企转债仍有配置价值,如:凌钢转债、天能转债、通裕转债、锂科转债、建工转债等。

风险提示:个券违约引发信用踩踏;权益市场超预期调整;债市超预期调整。

正文

岭南转债到期无法兑付,成为首只违约的国企转债。截至 2024年8月13日,岭南转债剩余金额为4.9亿元,公司现有货币资金无法偿付岭南转债,岭南股份发布公告宣布无法按期进行本息兑付。岭南转债原定摘牌日为 2024年8月15日,现因岭南转债到期无法兑付本息,暂不在深圳证券交易所摘牌。至此,首只国企转债违约成为现实。那么,岭南转债的违约是否打破了国资“刚兑”的信仰?本文将从岭南股份的股权背景入手,分析岭南转债违约的原因及后市影响。

1.岭南股份究竟是不是“真国资”?

岭南股份因业绩不佳寻求国资支持,2022年由民企变更为国有混合所有制企业。在中山市国资入股之前,岭南股份是广东东莞的一家园林上市企业。受地产拖累及公共卫生事件影响,岭南股份营业收入由2019年的80亿元逐年下降至2022年的26亿元,加之园林企业PPP模式的垫资和长回款期导致公司债务结构恶化,公司选择寻求国资支持。2022年9月20日,岭南股份公告引入华盈产业投资(实控人为中山火炬高技术产业开发区管理委员会)作为公司控股股东、注入国资基因,就此从民营企业转为国有混合所有制企业。

华盈产业投资直接持有岭南股份5%股权,为第二大股东。在引入国资前,岭南股份控股股东、实际控制人尹洪卫的控股比例为22.1%。2022年9月,尹洪卫以及股东尹志扬、秦国权分别向华盈产业投资转让8047万股(约占总股本的4.78%)、337万股(约占总股本的0.20%)、42万股(约占总股本的0.02%)股份,华盈产业投资将合计获得公司8426万股股份,约占公司总股本的5.00%。尹洪卫将剩余17.32%股份所对应的表决权委托给华盈产业投资行使,公司控股股东变更为华盈产业投资,实际控制人变更为火炬区管委会。同月,公司公告称还向华盈产业投资非公开发行4.17亿股,此举将会获得约10亿元流动资金,定增发行完成后,华盈产业投资合计持股5.01亿股,持股比例将上升至23.84%,同时,合计持有表决权占比37.72%。但受到再融资新规的影响,此定增一直未获批。截止目前,中山华盈产业投资拥有岭南股份5.02%的股权,并通过受让尹洪卫17%的股权的表决权实现对公司的控制。

2.岭南转债违约是否会加剧转债信用负反馈?

岭南股份属于国有混合所有制企业,与央国企有本质属性区别。岭南股份虽然目前实控人为地方国资委,但并非是由国资直接管理、扶持成长的企业,国资控股比例仅为5%。中山市火炬区国资注资岭南股份主要是控制董事会、监事会,作为中山市大型综合性的投资与资产管理平台,为公司进行背书和赋能,而经营管理仍以原来的团队为主。从股权结构看,岭南股份属于国有混合所有制企业,与央国企的企业属性有本质不同,其违约行为不能一概而论。

正股表现差强人意,负债结构恶化,市场对其兑付能力已有预期。园林企业PPP模式的垫资和长回款期导致公司债务结构持续恶化,2023年公司资产负债率超85%。2024年一季报披露公司现金余额仅为0.8亿元,而近5亿的转债将在8月份到期,市场对其转债兑付能力持疑,股价和转债价格反映明显。在市场博弈过程中,岭南股份股价持续走低,救市成本迅速增加,此时下修转债价对正股的冲击过大,转债条款博弈基本失效,转债剩余规模远高于账面货币资金,市场对其兑付违约已有预期。

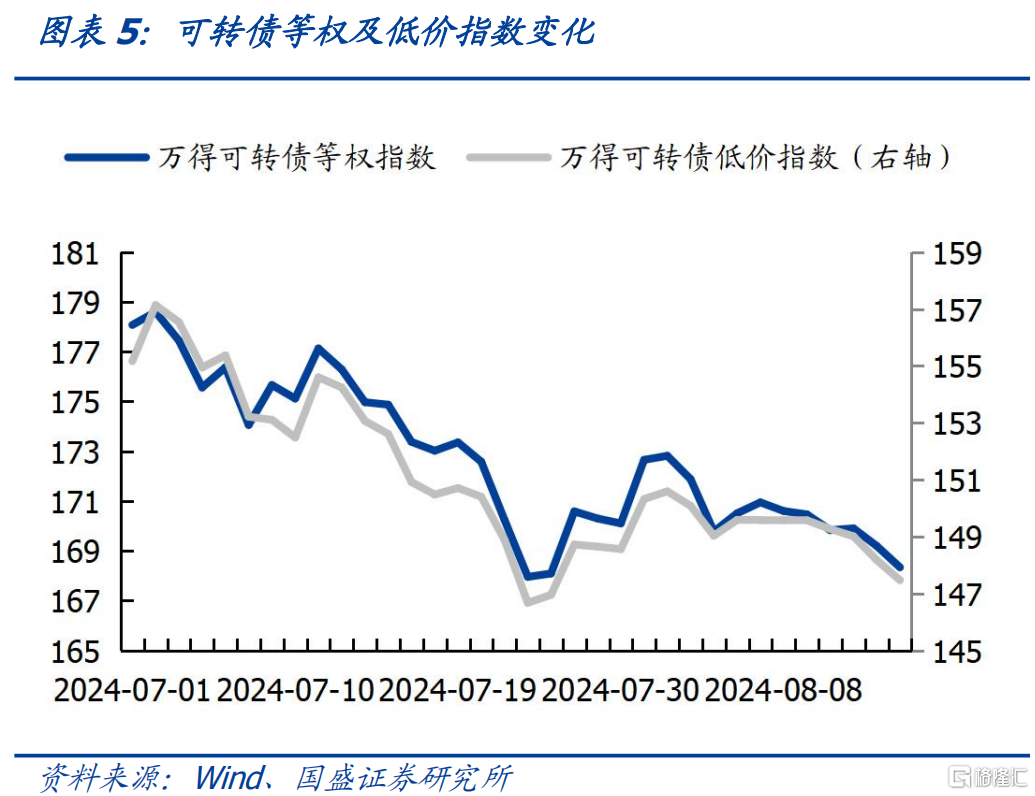

从数据来看,可转债等权指数和可转债低价指数近日走势趋同,岭南转债违约落地并未对低价券产生较大冲击。我们也筛选了实际控制人为央国企背景且三年内未出现实控人变动的转债,这些转债的平均收盘价近日相对稳定,未出现大规模下跌的迹象。岭南转债的违约作为国企转债中的特例,并且在市场预期较为充分的情况下,对转债信用冲击影响有限。

文末,我们筛选了实控人为央国企且三年内实控人无变更的转债标的,按照到期收益率排序,YTM在2%以上的转债如下所示,供投资人参考。

风险提示

个券违约引发信用踩踏。个券违约容易对低资质转债造成信用踩踏。

权益市场超预期调整。权益市场大幅调整会进一步压缩转债弹性,影响转债配置价值。

债市超预期调整。利率走势影响转债配置价值。

注:本文节选自国盛证券研究所于2024年8月18日发布的研报《岭南违约后,如何看待转国企转债风险?》;杨业伟 S0680520050001 、王素芳 S0680524060002

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员