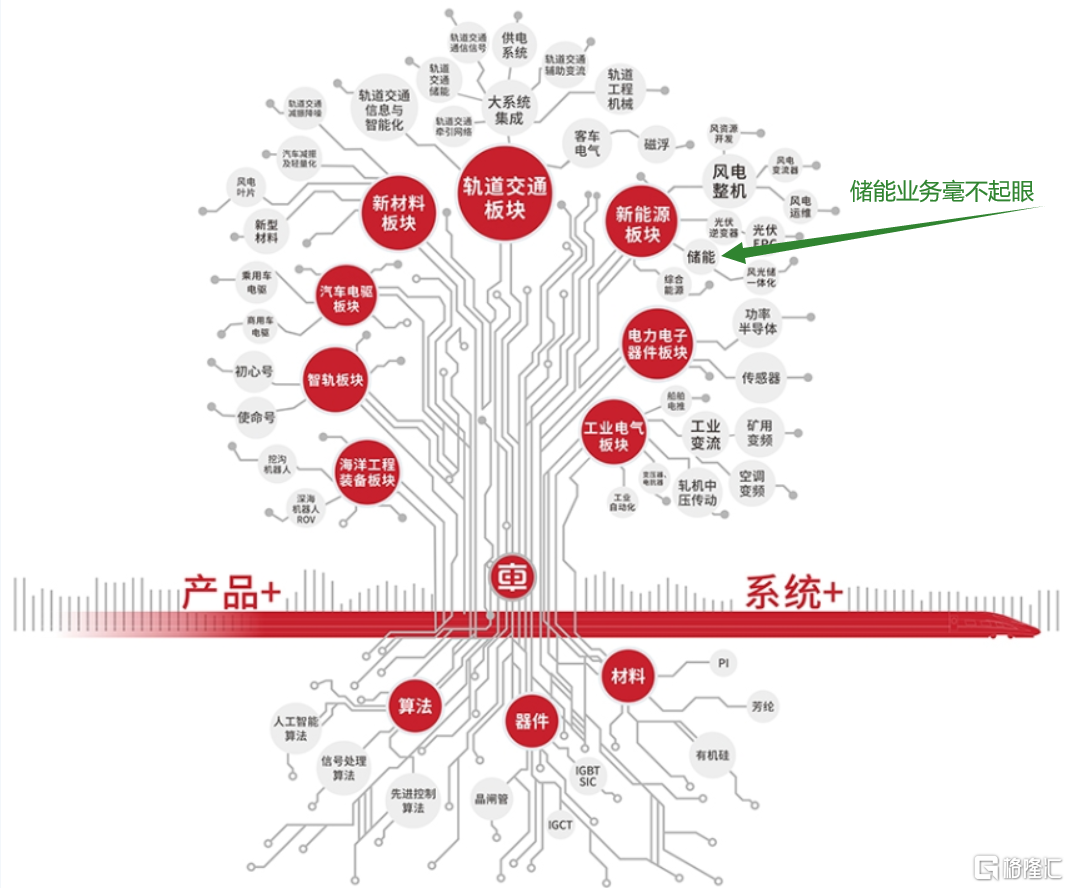

关注储能,怎么可以不关注储能行业老大中车株洲所?虽然中车株洲所已经是中国储能行业的龙头老大,但是储能业务对于中车株洲所来说,却并不算重要。

举个例子,在中车株洲所的官网上,储能业务甚至连一个独立的业务板块都不算。即使在新能源产品板块时,中车株洲所列举了四类新能源产品,储能竟然都没有轮到上场亮相的资格。

就是这样一个央企背景的中车株洲所,稍微活动了下筋骨,就已经把整个储能行业卷到天际了。所以,我们今天有必要扒一扒,看看中车株洲所的储能业务。

中车株洲所业务版图;来自公司官网

01

挤进储能赛道的天之骄子

中车株洲所宣传片片段

储能很卷,中车株洲所“卷王”的称号实至名归。

今年上半年,中车株洲所在国内大储拿单,估计已经拿到手软了。只要中车株洲所下场参与报名的项目,其他企业基本就知道,这个项目即使一番血拼抢到手,也肯定赚不到钱了。

以今年7月份为例,北极星储能网共追踪到储能招标项目143项,总规模7.8GW/38GWh,其中51项储能系统中标价低于0.6元/Wh。中标次数最多的企业,仍然是中车株洲所,共中标10次储能系统采购。

我们不妨先从上层的业务架构,来了解一下中车株洲所这匹真正的储能白马。

(1)中车株洲所是一家有着60多年历史的国有企业,全称是——“中车株洲电力机车研究所有限公司”,属央企中国中车集团的全资孙公司,中国中车股份有限公司一级全资子公司,始创于1959年,前身是铁道部株洲电力机车研究所。

(2)中车株洲所的业务庞杂,子公司众多:下属十三家主体,拥有两家上市公司、十一个国家级科研创新平台、三个企业博士后科研工作站、五个海外技术研发中心、七家国家级专精特新“小巨人”企业。公司拥有超过7000名研发人员、1名中国工程院院士、240余名博士、4300余名硕士。

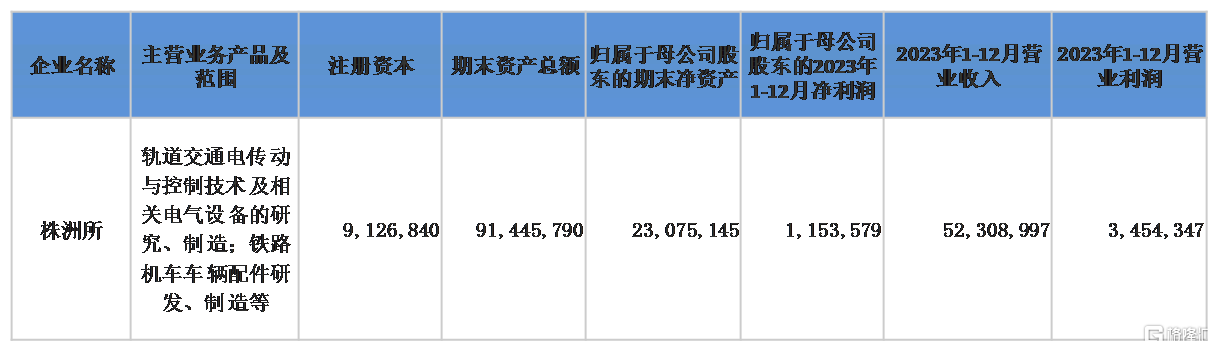

(3)中车株洲所在规模体量上,其实只是中上等水平。中国中车股份有限公司的公告显示:2023年中车株洲所实现营业收入523.09亿元,净利润为11.54亿元。

来自中国中车2023年年报;单位:千元币种:人民币

(4)储能业务,在中车株洲所的所有业务中,是占比“小”且“新”的一块业务,甚至到现在还没有实现独立的公司化运作。

公开资料显示:2022年2月15日,中车株洲所综合能源事业部正式揭牌,当年6月30日完成工商注册;在今年8月5日,中车株洲所的法人代表,由徐绍龙变更为唐远远。

徐绍龙现在是时代电气的总经理。他的公开简历显示:

2022年1月至2022年6月,任中车株洲所总经理助理兼产业发展事业部总经理;2022年7月至2023年2月,任中车株洲所总经理助理兼综合能源事业部总经理;2023年3月至2024年6月,任中车株洲所副总经理兼综合能源事业部总经理;2023年9月至2024年6月兼任中车株洲所董事会秘书。

从徐绍龙的简历也可以看出来,中车株洲所综合能源事业部的总经理,一直由株洲所的高管兼任,足以见得株洲所对这块业务的重视。

唐远远则是中车株洲所的监事,在徐绍龙任中车株洲所综合能源事业部总经理期间,他担任副总经理。

天眼查显示:中车株洲所综合能源事业部当前竟然属于小微企业,2023年年末员工230人。

若是从“小微企业”的属性来看,估计中车株洲所并没有把能源业务全部(特别是生产制造)划进来,尚没有实现能源业务的独立核算。

中车株洲所产业板块中把“新能源储能产业”与新能源风电产业、新能源光伏产业3块业务共同组成新能源装备产业板块,是中车株洲八大产业板块之一。而新能源储能产业包括储能系统集成、储能EPC等业务。

因此,大致可以得出来自上而下这样一个层级关系:中国中车——中车株洲所——新能源装备产业板块——新能源储能产业板块。

来自中车株洲所官网

以这样的实力和背景,中车株洲所干储能自然能兼具天时、地利、人和的优势,其成绩也有目共睹。

中关村储能产业技术联盟 (CNESA) 发布中国储能(电池)系统集成商2023年度出货量排名。储能系统全球市场出货量前三名的中国企业依次为:阳光电源、中车株洲所、海博思创;国内市场前三名的企业则依次为:中车株洲所、海博思创、新源智储。

2024年上半年,中车株洲所国内储能中标量位居第一。

02

屡屡低价中标,震撼市场!

和中车株洲在储能市场跑马圈地并行的一个新闻是——屡创低价:

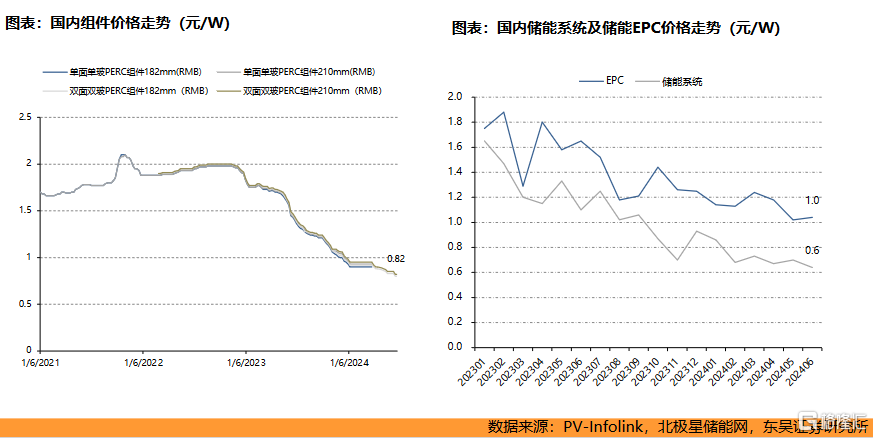

2023年12月,中车株洲所以0.638元/Wh的低价成功中标广东能源集团的储能系统项目,刷新了行业的最低价格纪录。

今年7月5日,中车株洲所预中标京能内蒙古乌兰察布300MW/1200MWh“风光火储氢一体化”储能电站项目设备采购,折合中标单价0.495元/Wh;

今年7月17日,包头铝业产业园区绿色供电项目135MW/540MWh电化学储能工程Ⅱ标段(直流侧)中车株洲以0.435元/Wh的价格中标。

0.435元/Wh的报价,震撼了整个行业。这么低的价格,中车株洲所能赚到钱吗?至少,相当多的储能同行们都表示难以理解。

一家头部储能企业市场负人向赶碳号表示,不太好判断中车株洲所的战略意图,有可能是央企对于毛利率的忍受度比较高,也可能是出于用资源换市场份额的战略需要。

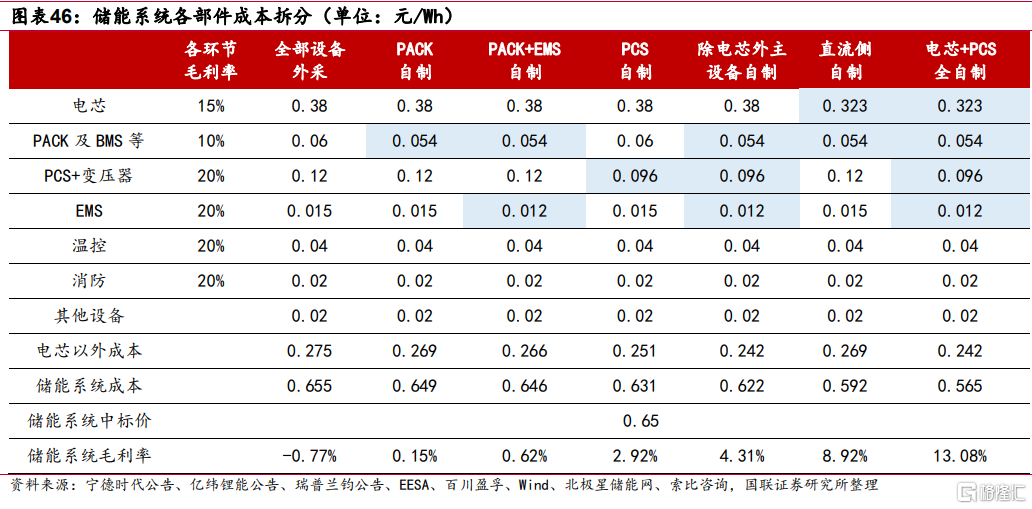

锂电储能系统的成本,一直很清晰。其主要由电池组、电池管理系统(BMS)、能量管理系统(EMS)、充电管理系统、配电系统以及辅助设备构成。

电芯在成本中占比最高。7月26日方形动力电芯(铁锂)、方形动力电芯(三元)、方形储能电芯(铁锂)分别报价0.36元/Wh、0.45元/Wh、0.34元/Wh。

国联证券2024年6月18日报告

那么,根据现行价格信息和价格趋势,中车株洲所的低价是亏本赚吆喝,还是经营战略指导下的理性行动?不惜亏损,也要先占领市场,取得市场先机,加速行业洗牌?

来自东吴证券《储能2024年年中策略报告》

前文提到过,现在中车株洲所的储能业务尚且没有实现独立核算,所以我们也很难知道中车株洲所的储能业务经营成果和经营质量。估计储能业务也应该有市场化的考核机制。

公开资料显示,中车株洲所除了以上的综合能源事业部以外,还有多个生产制造主体。

其中被提及较多有两个:

一个是中车株洲电力机车研究所有限公司锡林郭勒盟新型储能基地,其在今年7月23日揭牌,首台储能直流舱同时下线。

该基地集成线单仓容量5.X兆瓦时月均出货量60台,辐射河北、内蒙古、山西等地,可满足锡林郭勒盟周边1000km范围内客户的储能产品需要,满产时年产值可达10亿元。

另一个是宜宾中车时代新能源有限公司。

其成立于2023年,企业注册资本11300万人民币。宜宾中车时代新能源有限公司总经理贺庚良说:“中车储能制造基地规划年产能的2GWh储能pack及集成舱生产线将于本月底全面投产,年产能6GWh储能pack及储能电池舱将于今年三季度全面投产。“

03

跑马圈地,凭的是什么?

中车株洲所没有向市场正式解释其频频低价中标的合理性,但是仍有零散信息透出。

(1)中关村储能产业技术联盟在今年8月2日发了一篇文章,报道了中车株洲所的“向储同行,合力共达”工商业储能生态合作伙伴大会。文中介绍了中车株洲所进军工商储的战略布局,也对中车株洲所低价作了解释:

“据大会参会人员反馈,中车株洲所之所以能够提供较低的价格,部分原因在于其强大的成本控制能力和技术优势。”

“中车株洲所拥有六十余年的变流技术以及二十余年的储能技术积累,不管是在以新能源为主体的电源侧,包括风力发电、光伏发电、水利水电、储能系统等领域,还是在电网侧,包括电能质量、输配电、电力电子器件等,以及在用户侧、交通领域,中车株洲所均可提供完整的核心装备和解决方案。

产业的多元化发展带动了以构建新型电力系统为重要基石的储能领域的发展。中车株洲所目前已建立起从电池PACK、电池簇到BMS、PCS、EMS、储能系统等全产业链生产能力。同时其自研的核心零部件能够帮助提升整体系统效率、降低产品成本。”

这篇文章没有明确指出“大会参会人员”的具体姓名,可是谁又有资格、身份去解释中车株洲所的低价行为呢?

(2)此外,还有一篇文章援引了不具名人士的说法。中车株洲所相关负责人曾介绍:“储能行业竞争愈演愈烈,建立行业领先的供应链体系是中车株洲所的关键战略控制点。”

目前,中车株洲所已建立起从电池PACK、电池簇到BMS、PCS、EMS、储能系统等全产业链生产能力。同时其自研的包括IGBT在内的核心零部件能够帮助提升整体系统效率、降低产品成本。这些似乎也可以说明株洲所在降低成本方面具有很强的实力。

综合以上文章,可以把中车株洲所的低价行为归结为:管理、技术、供应链。

不过,赶碳号认为,央企的雄厚的资金实力、较低的资金成本、央企身份和央企信用也是中车株洲所独有且非常重要的硬实力。

中车株洲所在今年7月大规模准备进入工商业储能,此前,其所涉及的业务基本都是大储。而大储发电侧的下游客户,就是五大六小等央国企。

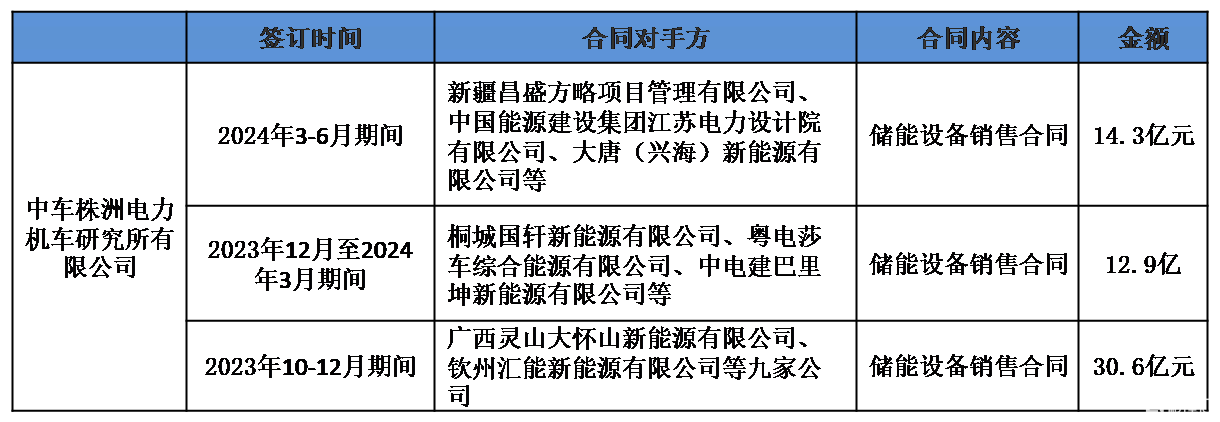

根据中国中车公告整理

根据中国中车公告整理

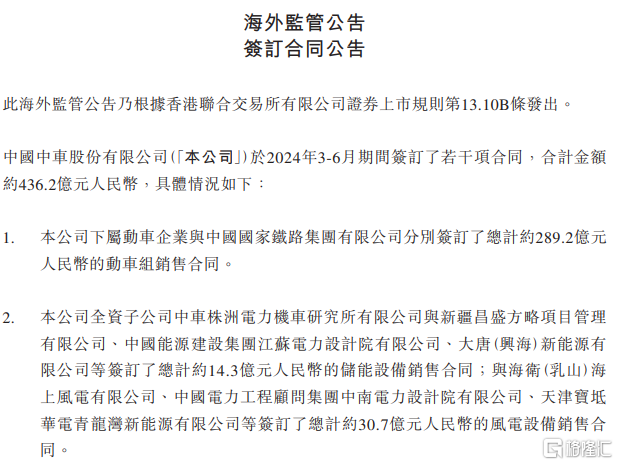

根据港股市场信息披露规则,上市公司要定期披露重大合同。虽然媒体报道2022年中车株洲就拿了40亿订单,也许体量还是太小了,未达到披露要求,不构成重大合同订单,所以一直没有这方面的信息公告。

直到去年12月,中国中车在披露子公司的重大合同中才把中车株洲的储能设备合同单列出来。

04

海外市场,仍是空白

储能市场是一个公开透明的大市场。央企背景的中车株洲所有实力、有优势,优秀的民企、外企实力也不容小觑。

InfoLink 全球锂电池供应链数据库指出:2024 上半年全球储能系统出货量约90 GWh。上半年,交流侧 Top5系统集成商为 Tesla、阳光电源、中车株洲所、Fluence 及远景储能。相比中车株洲所主要聚焦国内市场,阳光电源和远景储能在海外市场更强势。

近期,这些储能巨头们在国际市场上频获得储能大单:

7月16日,阳光电源官宣表示,已经成功与沙特ALGIHAZ签约全球最大的储能项目(容量高达7.8GWh),将于2024年就开始交付,并且在2025年将实现全容量并网运行。

7月18日,美国公司Intersect Power宣布,到2030年,特斯拉将为其提供15.3 GWh的电池储能系统,再次刷新了全球纪录。

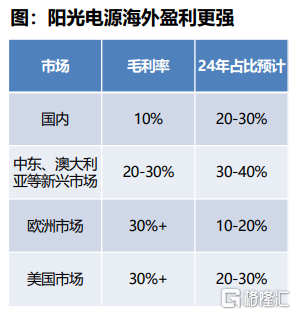

东吴证券2024年8月4日的研报指出:国内市场价格竞争激烈,截至24年7月,国内储能系统招标均价仅0.64元/wh,国内市场储能系统毛利率仅10%左右,海外相比国内价格更高,盈利性更强,中东市场毛利率可达20-30%,欧美毛利率可达30%+。

来自东吴证券《储能2024年年中策略报告》

现在能在海外拿到储能订单的企业,除了占比较高的阳光电源、远景储能外,还有阿特斯等一些光伏企业。

今年7月在温州举行的光伏中期会议上,阿特斯董秘许晓明也表示看不懂国内储能系统报价,阿特斯的储能成本就高于现在储能市场的报价。

究竟国内外储能市场有什么差别?8月2日阿特斯公告投资者交流纪要,其中提到“公司大储销售目前以北美、欧洲、澳洲等发达国家市场为主。这些国家的电力市场机制能够有效疏导储能电站的投资成本,形成储能电站运营的健康的商业模式,保障了项目的投资收益。因此在供应商选择上,价格不是唯一考量因素,同时也要考虑能否保证电站长期安全、高效运行。”

虽然储能业务帮助阿特斯在光伏严重内卷的行情下,实现了2024年上半年盈利,但是不得不接受的另外一个现实是:品牌形象更好的特斯拉,在储能市场的溢价更高,毛利率也更高。

作为明星企业、国内储能翘楚的中车株洲所,有没有实力和勇气,参与海外储能市场的角逐呢,与特斯拉、阳光电源们一决高下?

END

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员