新玩家依然有机会。

8月13日,英媒《金融时报》报道称,中国激光雷达厂商将从美国国防部黑名单中被移除。

据多位知情人士透露,五角大楼认为,全球最大的电动汽车激光雷达制造商禾赛科技不符合列入黑名单的法律标准,因此决定将其从中国军方关联企业黑名单中移除。

了解相关情况的人士表示,美国政府律师担心,根据2021年立法中概述的标准,将其列入名单的理由经不起法律审查。

就在今年5月,因不满被美国列入所谓“中国涉军企业”清单,禾赛科技正式起诉美国国防部,在递交给华盛顿联邦法院的起诉书中称,被美国国防部列入所谓的“1260H清单”导致该公司“声誉受损,股价大幅下跌,损失商机”,并使其在美国建厂的计划搁置。

此前,同在清单上的长江存储也驳斥了有关该公司“对美国国家安全构成威胁”的指控。

但目前中国的激光雷达企业已经正在全球市场占据有利地形。速腾聚创、禾赛科技以及图达通等企业都比海外企业拥有更大的份额。近三年来,部分大型跨国零部件企业比如博世集团、采埃孚以及大陆集团等纷纷退出了自研激光雷达。

但正因为如此,中国激光雷达企业仍在抢占市场中艰难前行。

从导入期走向成长期

近日,知名咨询机构Yole Group发布《2024车载激光雷达市场报告》,其中提到,中国已成为全球车载激光雷达革命的推动力,国产激光雷达占据全球84%市场份额,全球前三都是中国企业。

当然,这跟智驾的天秤,偏向了激光雷达有关。

报告显示,2023年全球汽车激光雷达市场为5.38亿美元,同比增长79%。预计到2029年,全球汽车激光雷达市场将增长到36.32亿美元,复合年增长率38%。其中乘用车和轻型商用车激光雷达市场将从4.14亿美元增长到29.93亿美元,年均复合增长率39%;自动驾驶出租车激光雷达市场将从1.24亿美元增长到6.38亿美元,年均复合增长率31%。

市场的腾飞,主要归功于中国汽车厂商的推动。

Yole数据显示,2018年以来,有近200个乘用车/轻型商用车激光雷达项目,其中90%来自中国整车厂。与欧美整车厂主要在高端汽车使用激光雷达不同,中国整车厂正在将激光雷达整合到更便宜的汽车上,推动了激光雷达技术的大幅降价和普及。

报告提到,激光雷达制造商正在利用规模优势和新技术来降低激光雷达的成本,2023年,中国激光雷达的价格已经低于500美元,与此同时,欧美激光雷达企业成本仍居高不下,平均售价在700至1000美元。

目前全球约有44家主要汽车激光雷达厂商。从2023年的厂商市场份额来看,禾赛科技、速腾聚创、图达通占据了全球前三,华为、大疆览沃分别排名第五、第七。这五家中国厂商共计占据全球激光雷达市场84%的份额,同比提升11个百分点。

具体来看,2023年,禾赛占据了全球汽车行业激光雷达市场份额的近50%。在该公司18亿元人民币的收入中,美国市场约占40%。

2023年,禾赛科技在自动驾驶出租车激光雷达市场上拥有73%的市场份额。禾赛科技在全球已获得来自18家主机厂的近70款车型的量产定点订单,值得一提的是,理想汽车是其最大单一客户。

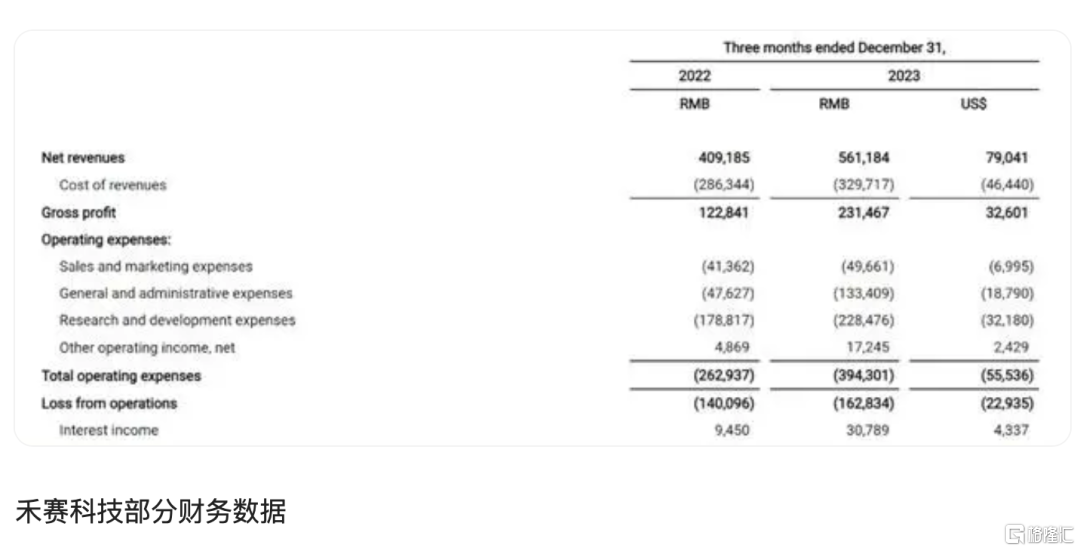

禾赛财报显示,2023年总营收为18.77亿元,较上年同期的12亿元增长56.1%,营收增长主要是自动驾驶及ADAS相关产品的增长所致。

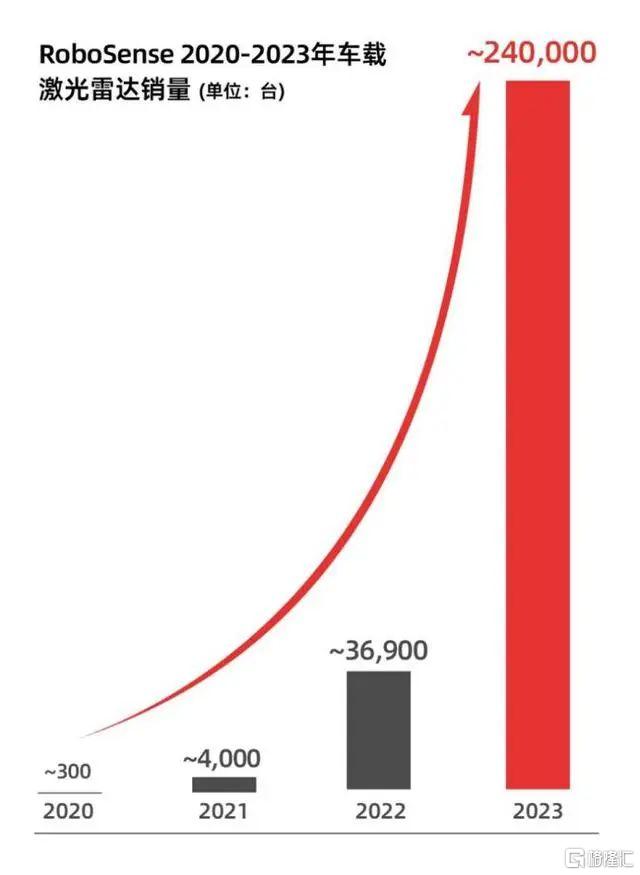

2023年,禾赛激光雷达产品出货量22.21万台,较去年同期大幅增长176%。其中ADAS激光雷达产品出货量19.49万台,较上一年增长超过200%。

不过与另一大激光雷达厂商速腾聚创不同的是,过去一年禾赛科技的毛利率呈现下降趋势。由上一年的39.2%下降至2023年的35.2%。禾赛表示,毛利率的下降主要是因为毛利较低的激光雷达产品板块业务比重上升所致。

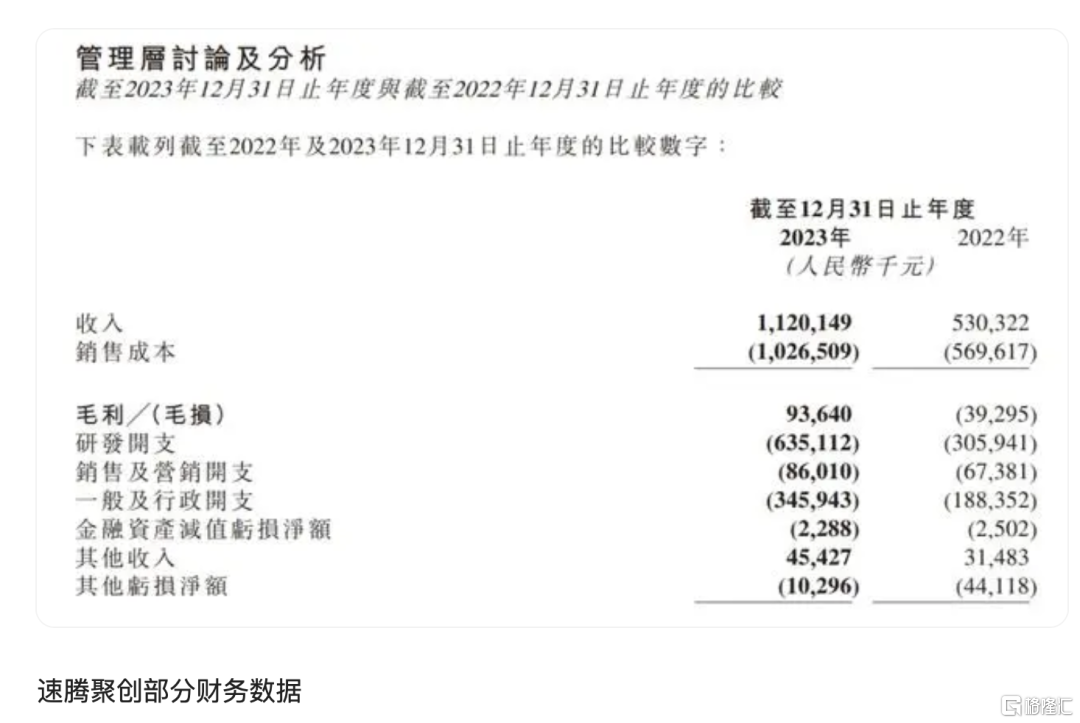

速腾聚创方面,2023年速腾聚创营收总额11.2亿元,较上一个财年的5.3亿元同比增长111.2%。营收增长主要归功于产品销售,尤其是激光雷达产品的大幅增长。

2023年,速腾聚创产品销售收入为9.64亿元,较2022年的3.99亿元大幅增长141.2%。这其中,激光雷达产品销售收入为7.77亿元,同比增长384.6%,占到其总营收的7成左右。营收增长的同时,速腾聚创的毛利也在去年实现了转正,达到9364万元,毛利率也由上一年的-7.4%转正为去年的8.4%。

毛利率转正同样归功于激光雷达业务,数据显示,去年速腾聚创激光雷达产品毛损率由上一年的101%减少至去年的5.9%。

需要注意的是,速腾激光雷达毛损率下降的同时,产品价格也在下降,财报显示,2023年速腾聚创激光雷达单台平均售价由2022年的4300元下降到3200元。

所以,速腾聚创激光雷达毛损率下降,更多的是建立在成本下降的基础上,成本下降背后一个很重要的原因,是出货规模的大幅增长带来成本的摊平。

图达通是蔚来汽车的激光雷达供应商,2023年的市场份额为19%,2022年为15%。图达通已于2023年8月通过中国证监会IPO备案,准备赴美IPO。

华为以6%的市场份额排名第五,这主要得益于鸿蒙智行等合作车型的大卖。大疆览沃的市场份额为1%,与Ouster、Luminar等激光雷达企业并列七,小鹏P5是览沃最为成名的一次合作。

在业内人士看来,从行业大环境来看,随着智能电动汽车的兴起,尤其是中国智能汽车市场ADAS能力和质量的提高,激发了消费者对高阶智能驾驶车型的偏好,从而提振了整车厂对激光雷达的配置需求,加速行业从导入期走向成长期。

而作为龙头企业,禾赛科技、速腾聚创、图达通等充分享受到了行业扩容带来的红利。

“诉求是活下来”

虽然汽车激光雷达厂商拥有了更大的份额,但这些中国企业也还没能有胜利者的喜悦。相比汽车产业,激光雷达市场小得多。而且,一轮一轮的价格战之后,没有一家企业能够维持盈利。

“今天大家的诉求是活下来。”禾赛科技联合创始人、CEO李一帆在接受记者采访时表示,在他看来,目前普遍的困境在于,同质化的竞争者过多,拿下市场但不赚钱。

特别是在整车企业价格战旷日持久,现在还没有停下来。“你的客户不挣钱的时候,他肯定也不太会允许供应商挣钱。他降成本压力高于任何压力的时候,天然会不断让供应商降价。我们也没什么选择。”

从当下来看,车载激光雷达行业到现在只有短短十几年历史,中国激光雷达公司更是普遍只有不到10年的发展历程,行业仍处于激烈竞争的时期。随着汽车行业电动化、智能化的巨变,激光雷达厂商与传统汽车供应链厂商不同,面临更严峻的生存环境。

“国内的汽车行业变化很大,和消费电子的节奏逐渐接近。”

一位科技相关负责人认为,传统汽车行业一个车型的生命周期是7年,3年中期改款。但现在中国车企,尤其是新能源车企,基本一代车型是生命周期3-5年,每年一次改款。而回看消费电子的供应链,是一刻都不停歇的:平均售价低,迭代非常快。供应商需要一刻不停地做研发、降成本、推出新产品。

他提到,从第一代激光雷达上车到现在也没有几年的时间,但那个时代的产品无论从成本还是性能已经跟不上现在的新架构产品了。

“对于供应商来说,这代表着激烈竞争,但也代表着很大的机遇。因为总能有项目的窗口是开放的,供应企业不再像以前一样,只要进入了一款车型的供应链,在3年甚至7年内都很安全,现在可能在每年一次的改款中就会被淘汰。”

所以为了进一步提升产品性能、降低成本,占据行业领先位置,各大公司在研发上仍在继续投入大量资金。以速腾聚创为例,今年一季度研发费用约1.5亿元,同比增长达到97.4%。

另一方面激光雷达也正在和马斯克的纯视觉“做对抗”。

特斯拉坚定地弃用激光雷达在于马斯克相信人类如果能通过视觉和大脑实现安全驾驶,那摄像头配合算法算力系统也能实现。不过,特斯拉早期就舍弃激光雷达部分原因是当时激光雷达过于昂贵。比如十年前,Velodyne的一颗激光雷达售价会超过10万美元。

李一帆也认为,马斯克并非不喜欢激光雷达,只是限于当下成本的原因,不得不“口是心非”说激光雷达是伪需求,如果激光雷达的成本降低到比较低的阙值,马斯克可能会重拾激光雷达。

但激光雷达也有一些挑战需要克服,例如恶劣天气下的感知能力等。“自动驾驶技术方案需要对每种技术路线的优缺点做仔细权衡,选出最适合的方案,这也是对自动驾驶算法的一种挑战。”业内人士表示。

所以新玩家依然有机会。

对于眼下的市场环境,激光雷达行业自2021年起被广泛应用于乘用车之后,在过去的几年中,大行其道已是趋势。

除了去年的基本面,多家上市的激光雷达公司也对今年的业绩抱有极大期望,其中禾赛科技给出的预期是,今年出货量大幅增长至60-70万台,到2025年实现盈利,速腾聚创则直接将冲击的目标定在100万台。

财报显示,截止到去年年底,速腾聚创已经与22家车企及Tier 1取得定点合作,车型涉及63款。其中有12家车企的24款车型SOP;禾赛科技也大抵如此,预计在今年底实现12家车企的40种车型达成SOP。

头部玩家的增长,以及激进的目标,更是整个市场大环境对车载激光雷达态度的映射。毕竟现在激光雷达在汽车市场的渗透率只有个位数。整车企业能够接受的智驾系统成本占整车成本4%左右,这里面包括智驾芯片、摄像头、激光雷达、毫米波雷达等。

随着激光雷达价格的下探,也有望让中国智驾再一次走向全球领先位置。

注:图片部分来源网络,如有侵权,联系删除。

-END-

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员