2024年7月24-25日,美元兑人民币汇率连续两日快速升值,在岸与离岸汇率分别累计升值389点和491点,25日分别收于7.2360和7.2403。截至8月1日,上述汇率盘中最强均达到7.21左右。而在此之前,美元兑人民币汇率已低斜率爬升超过半年,人民币贬值预期较浓,此番人民币“急升”引发市场对人民币走向拐点的讨论。本篇报告分析人民币本次急升的宏观基础和触发因素,在此基础上提出我们对接下来人民币汇率走向的判断。

01

人民币急升的宏观基础

7月24-25日人民币的“急升”,主要是在美元指数回落、中国稳增长政策加码、贸易顺差创新高三大背景下得以实现的。

1、美元指数回落

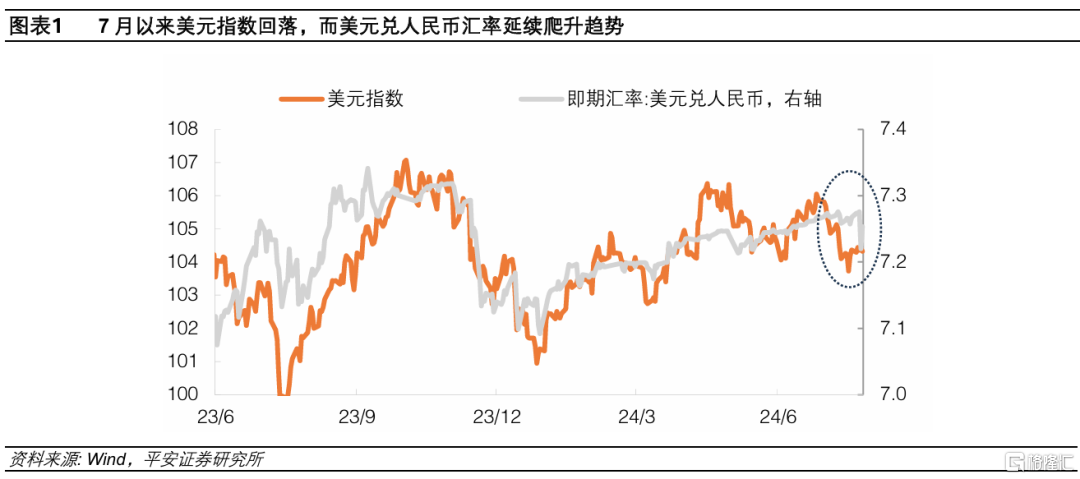

美元指数自7月以来回落,而人民币汇率反映不足,积累了“补涨”势能。美元指数在6月26日曾升至106上方,但随后由于美国关键经济数据走弱,包括7月5日公布的非农数据以及7月11日公布的CPI数据超预期降温等,市场对美联储降息的期待明显上升,驱动美元指数一路回落。6月27日至7月24日期间,美元指数下跌1.6%,曾于7月17日跌至103.7,创下近四个月以来新低。同期,人民币汇率并未跟随上涨,保持在7.27附近窄幅波动。

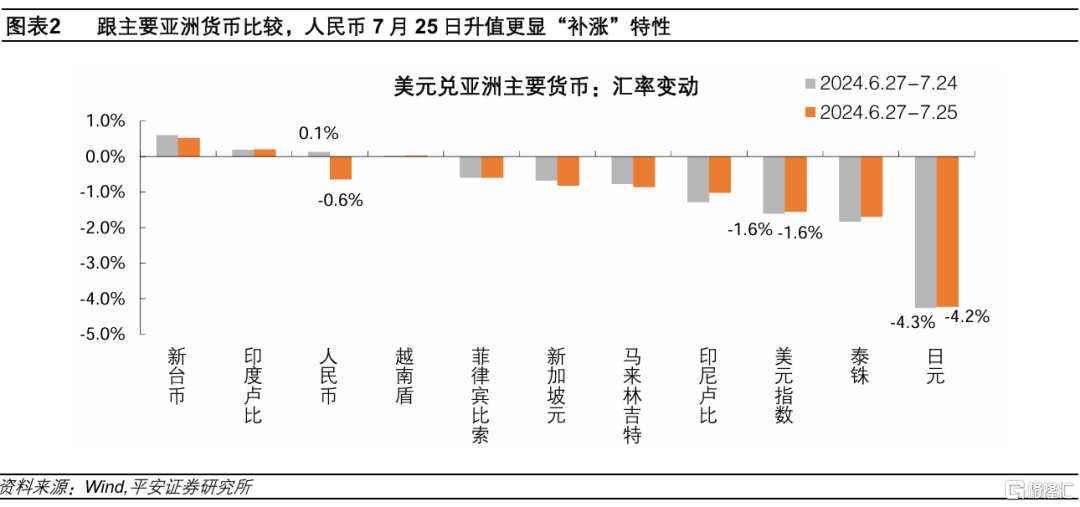

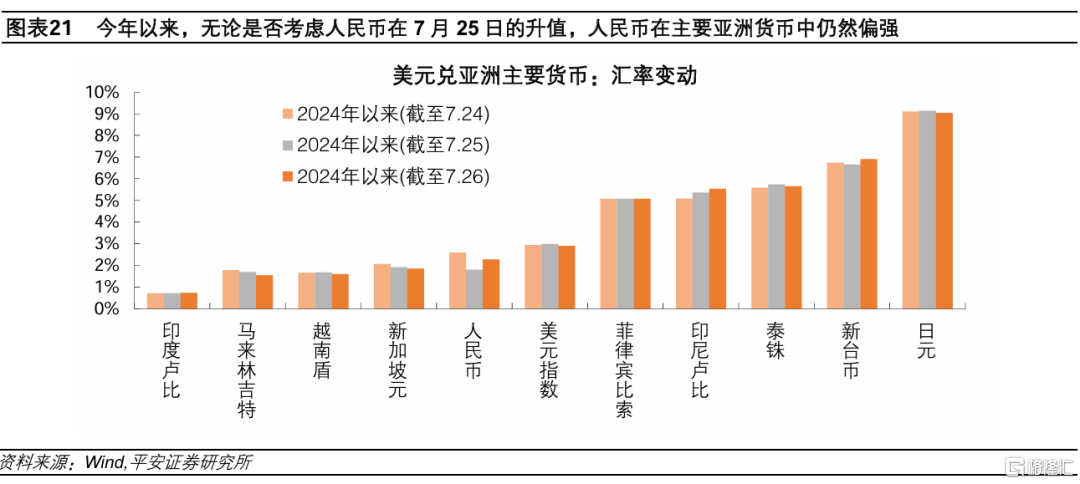

与主要亚洲货币的升值相比,人民币更显“补涨”特性。6月27日至7月24日,在美元指数回落的同时,以日元为首的亚洲货币均出现一轮明显升值。期间,日元、泰铢、印尼卢比等兑美元分别升值4.3%、1.8%和1.3%,而人民币汇率小幅走贬0.1%,与主要亚洲货币走势背离。在7月25日人民币升值后,人民币升值的幅度仍然不及多数亚洲货币。

2、稳增长政策加码

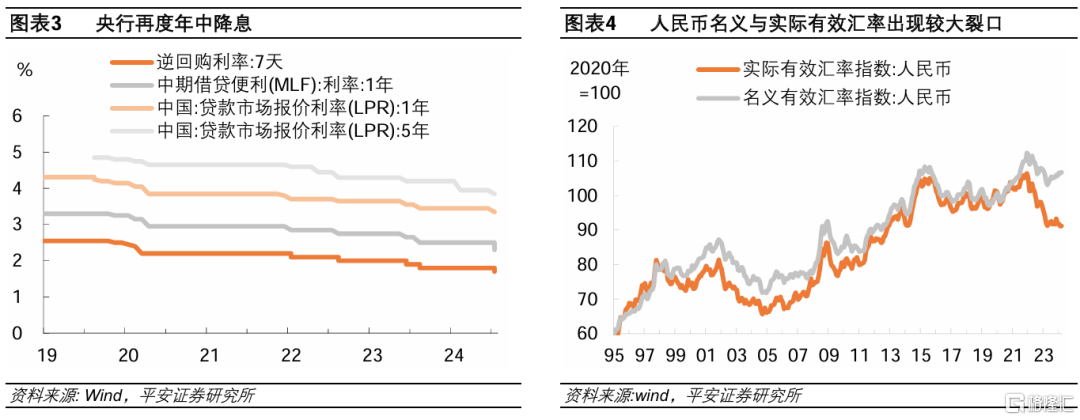

7月18日二十届三中全会通过《中共中央关于进一步全面深化改革 推进中国式现代化的决定》,夯实了未来五年推进改革的决心。同时也对当前经济工作做出高层部署,强调“坚定不移实现全年经济社会发展目标”,“落实好宏观政策,积极扩大国内需求,因地制宜发展新质生产力”。大会过后,国内稳增长政策明显加码、加快:7月22日,央行公告降息10bp。7月25日,MLF二度操作降息20bp,国有大行集体调降存款挂牌利率。同日,国家发改委、财政部发布《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,明确由国家发展改革委牵头安排3000亿元左右超长期特别国债资金,加力支持大规模设备更新和消费品以旧换新。

市场期盼已久的全面降息、财政加码集中出台,释放出政策重心向“稳增长”倾斜的信号,对于提升国际市场对中国经济的信心、增强人民币保持稳定的根基,至关重要。尽管降息不利于中美利差收窄,但从市场表现来看,人民币汇率在降息后反而表现出“利空出尽”的倾向。正如我们在《人民币汇率的新特征与新趋向》中指出的,当前由于国内低物价的延续,我国名义与实际有效汇率指数出现较大裂口,货币政策形成了“对内高实际利率vs对外低实际汇率”的组合,也就是说货币政策在利率与汇率之间事实上更偏重于了稳汇率,亟需在对内稳增长中发挥更大作用,如此才能实现人民币汇率的根本强健。

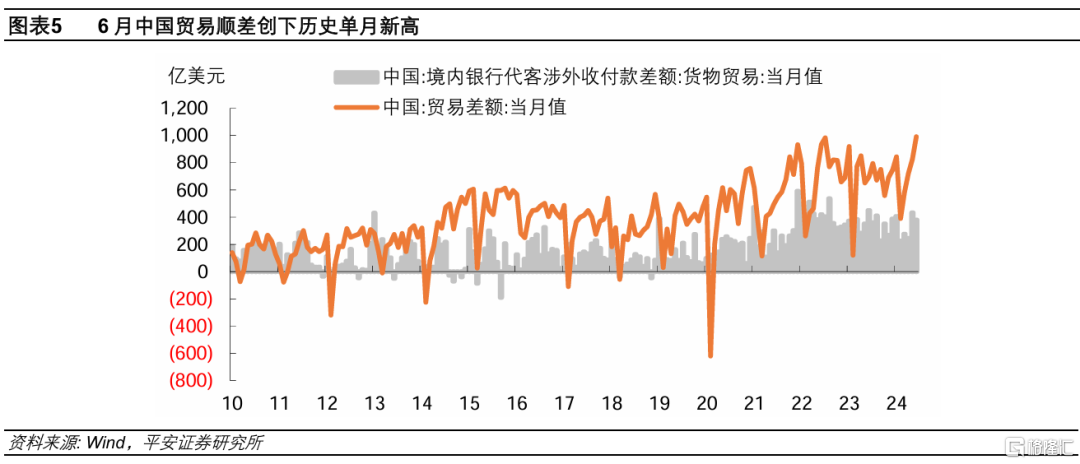

3、贸易顺差新高

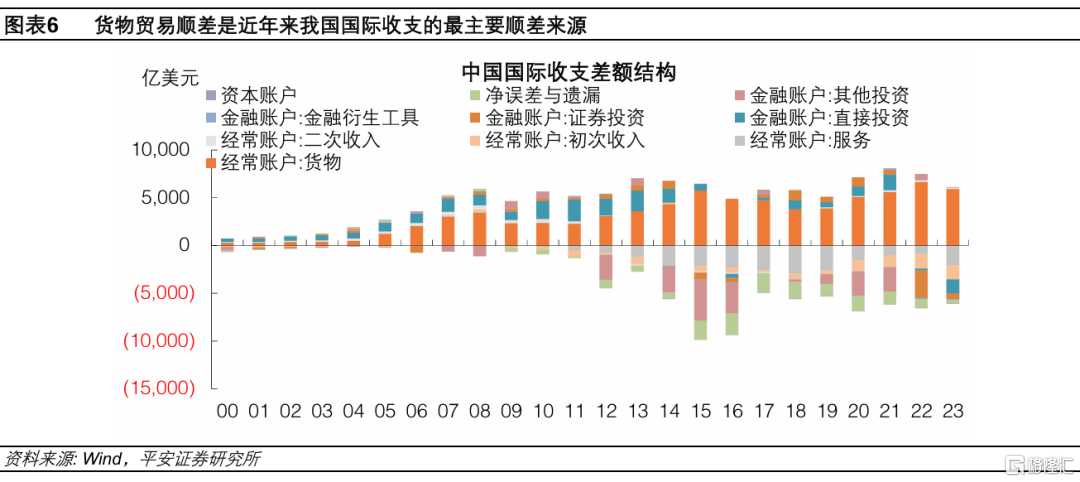

上半年出口成为中国经济的一大亮点。上半年我国实际GDP中货物和服务净出口的拉动从2023年的-0.6个百分点上升为0.7个百分点,对于实现上半年5%的GDP增速发挥了重要作用。特别是,6月中国贸易顺差达到990亿美元,创下历史单月新高。而货物贸易顺差是我国国际收支的最主要顺差来源,外贸保持高顺差为人民币汇率提供了稳健的基础。

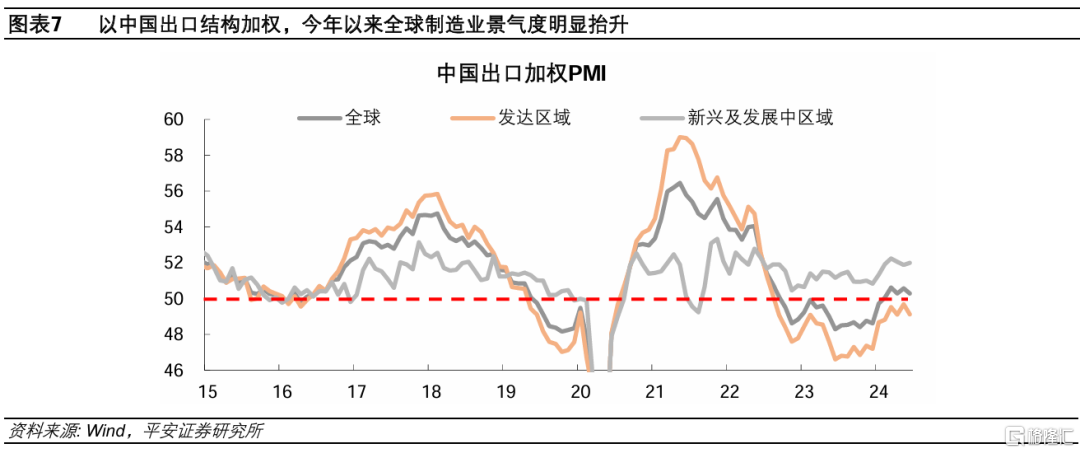

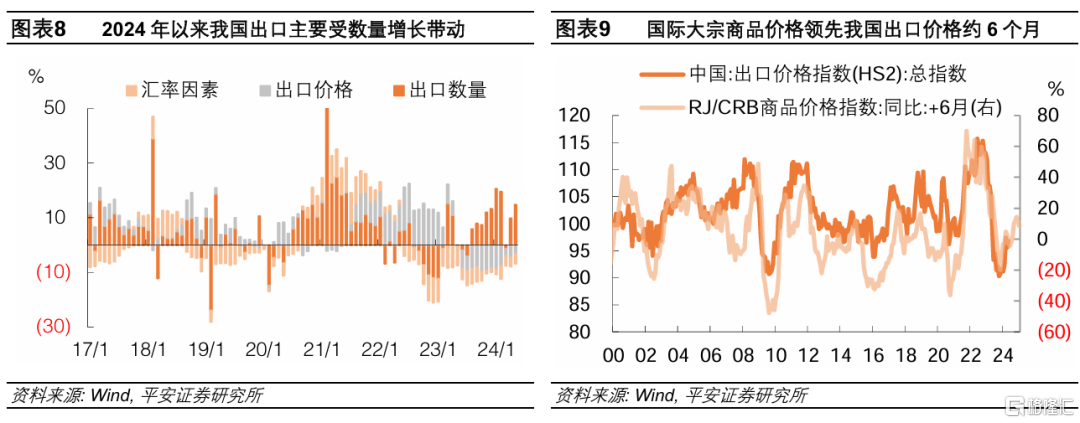

短期出口韧性有望持续。我们认为,三季度中国出口有三点支撑:一是,出口增长的外需基础较好。当前发达国家的“再工业化”与发展中国家的“工业化”进程交叠共振。2024年以来,美国制造业步入新一轮库存周期的上行阶段。从美国较为稳定的库存周期时长(3-4年)推断,本轮制造业补库有望延续1-2年,对全球制造业景气形成带动。同时,巴西、印度等新兴和发展中区域制造业PMI进一步抬升,“巴西新工业”计划、“印度制造”等为全球制造业景气注入新动能。二是,出口“价”的回升。拆分量、价、汇因素,今年上半年我国出口较快增长主要体现为数量因素的拉动,而出口价格的下降、人民币对美元的贬值,都对美元计价的出口金额增速产生拖累。而今年以来国际大宗商品价格增速反弹,尚未充分反映在我国出口价格中,预计其对出口价格带动的逐步浮现至少会持续到今年11月。三是,美国大选前“抢出口”的可能性。11月美国大选为全球经贸环境带来不确定性,考虑到美国总统换届后对华关税等政策可能生变,企业或有提前出口的诉求。

02

人民币急升的触发因素

1、日元升值产生联动

日元近期较快升值。7月10日以来,美元兑日元汇率由160关口一路下跌,并在7月24日跌破155重要心理关口,7月31日跌破150。日元升值背后有一系列推手:首先,日本政府在7月11-12日疑似进行了多轮汇市干预;其次,日本国内支持日本央行加息的呼声较多。路透社7月24日报道称,日本央行下周将考虑加息,并计划在未来几年将债券购买规模减半,7月31日日本央行“兑现”加息,进一步助推日元升值;再者,美国总统候选人特朗普当选预期强烈,其倾向于“弱美元”的言论,也助长了日元升值预期。

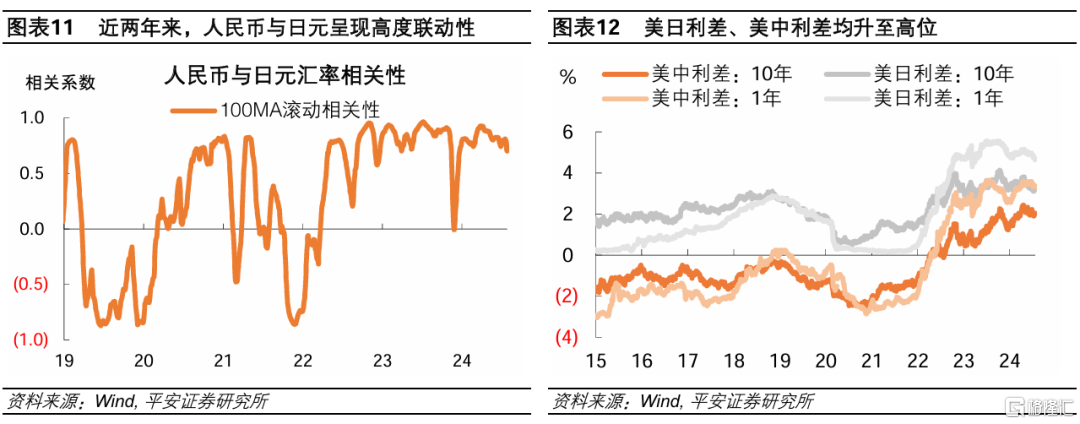

人民币与日元保持高度相关性。2023年以来,人民币和日元的100日滚动相关系数平均超过0.8,而2021-2022年这一相关系数平均仅0.25。近期日元强劲升值,对人民币产生了情绪上的牵引。

而2023年以来人民币与日元汇率之所以保持如此高的相关性,主要源于二者都具备了套息交易中低息货币的属性。随着2022年以来美联储激进加息,保持超级宽松货币政策的日本与美国利差加深,与美国经济周期错位的中国也形成了利差的反转倒挂,美日利差、美中利差均上升到历史高位。这就使得两大亚系货币都成为套息交易中的融资货币,面临相对美元贬值的压力。而随着美联储降息的确定与临近,这种套息交易的逆转无疑会在两种货币之间形成情绪传染。

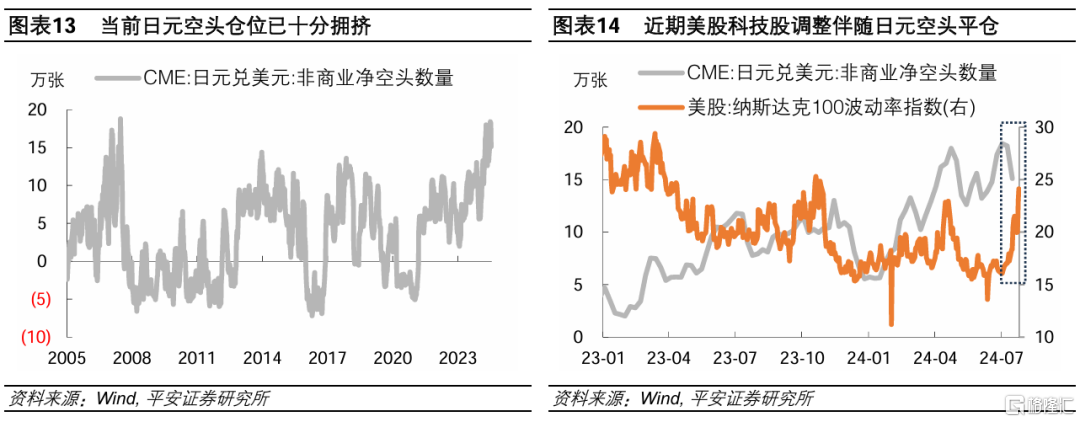

美股科技股调整,进一步催化日元套息交易平仓。7月24日,纳斯达克指数大跌3.6%,自7月11日以来累计下跌7%。过去两年,美股科技股维持强劲涨势,吸引全球投资者配置,成为日元套息交易的重要资产之一。如7月22日日本前财务官、有“日元先生”的之称的榊原所“预言”,美国股市迎来调整时期,之前增加的套息交易可能开始逆转、日元有望走高。当前日元空头仓位十分拥挤,截至今年7月初CME日元非商业净空头数量已处于2007年以来最高水平,空头平仓空间大、对日元推力强。本次纳斯达克波动率指数走高的同时,伴随着日元投机净空头仓位的明显释放,并非巧合。

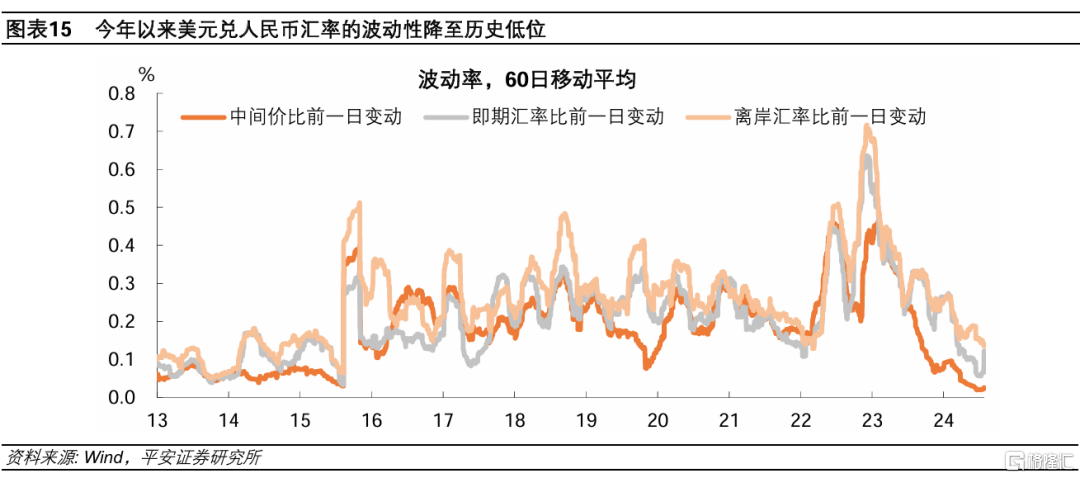

尽管美中利差宽度不及美日利差,但人民币汇率今年以来的低波动状态,使得人民币作为套息货币的属性并不弱于日元,从而二者的走势逻辑有相通之处。这是因为,在人民币资产向美元资产的套息交易中,若人民币兑美元汇率出现明显升值,则会产生汇兑损失,侵蚀美中利差带来的收益。今年以来低波动、爬行走贬的人民币汇率,使得套息交易的汇兑风险大大降低,由此形成了大量借入人民币、换入美元的人民币空头头寸。但行情反转后,套息交易逆转,便容易出现空头踩踏,加速人民币升值。

2、政策调控信号

政策调控信号主要体现在,离岸市场流动性收紧和偏低的美元兑人民币掉期点上。

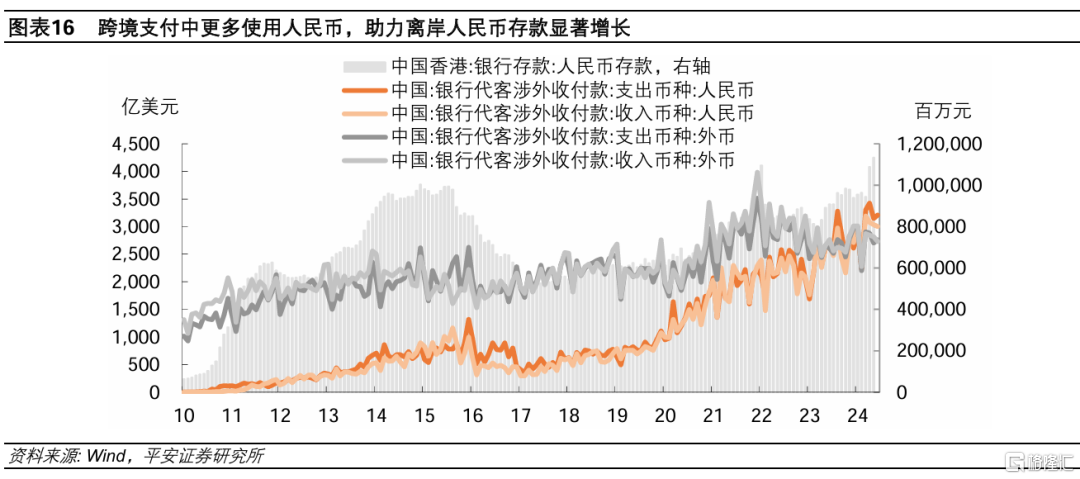

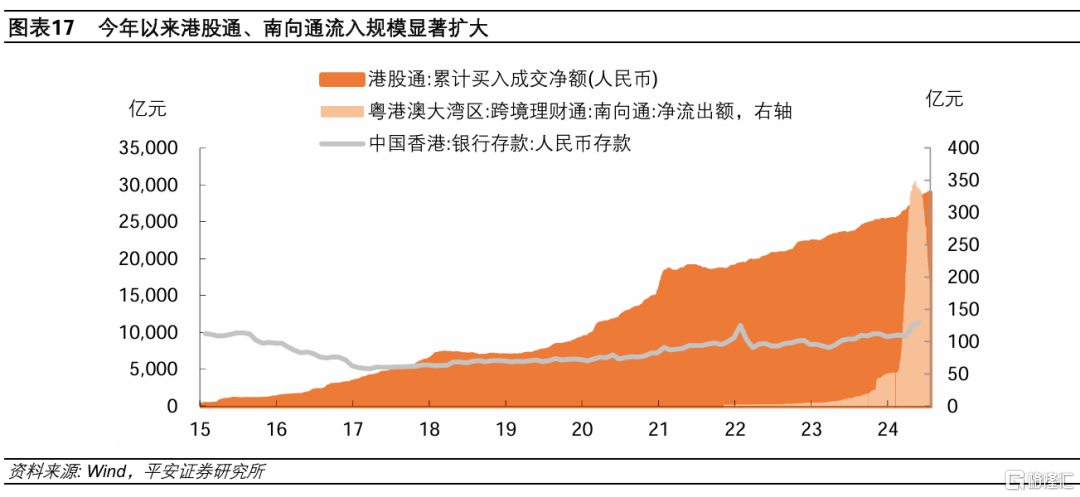

一是,离岸人民币流动性在量的充裕之中,出现了价的抬升。今年以来,香港人民币存款规模再创新高,4月突破了1万亿元。这一方面与人民币国际化取得的成绩有关。近年来我国银行代客涉外收付款中,人民币的占比显著提升。2023年6月以来,涉外支出中的人民币规模已整体上超越外币,使得离岸人民币流动性得以壮大。另一方面,今年以来港股通资金净买入规模加速增长,粤港澳跨境理财通的南向通资金流入迅猛,进一步充实了离岸人民币流动性。

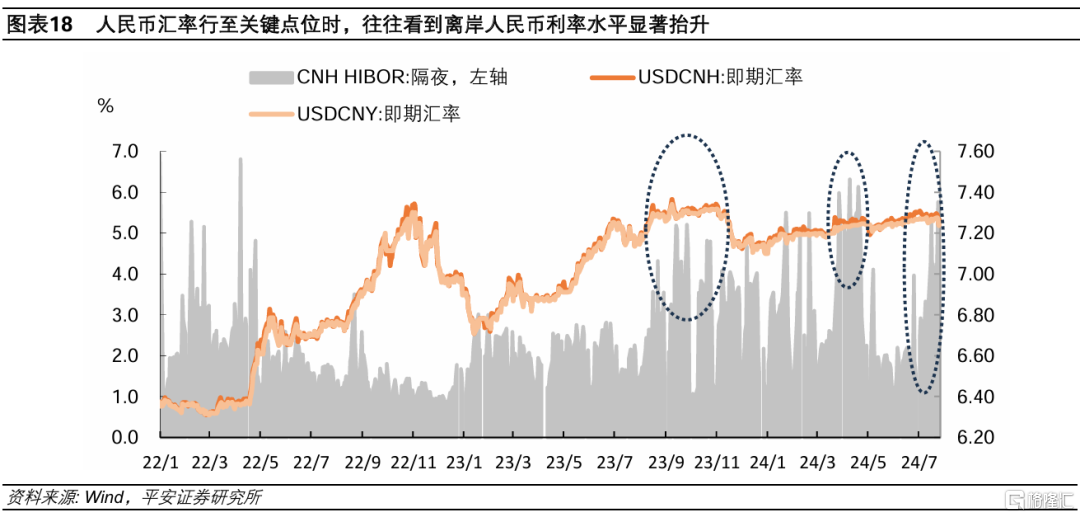

然而,7月以来观察到离岸人民币利率水平显著抬升,或体现了政策提高做空人民币成本的意图。7月以来,CNH Hibor隔夜利率从6月的平均不到2%,迅速升至7月24日的最高5.76%,截至7月26日月均值达到3.7%。离岸人民币利率抬升,意味着借入人民币、换入美元的套息成本上升,是政策抑制离岸人民币非理性贬值的常见方式。当美元兑人民币汇率行至关键点位时,特别是离岸人民币相比在岸人民币贬值更多时,往往会看到离岸人民币隔夜利率水平显著抬升,并使得人民币贬值势头得以遏制。

二是,人民币掉期点不断下探,也一定程度上体现出政策稳汇率的意图。央行影响外汇掉期点,也是纠偏市场单边行为的一个有效手段。外汇掉期点的定价原理主要依从于利率平价理论。外汇掉期包含即期换汇和远期结汇两个步骤,掉期点就是即期换汇和远期结汇价格之间的点差。根据利率平价理论,直接在本国投资所取得的利率,与换成外币投资到期后再结汇回来取得的利率,应该是相等的,否则跨国套利会使得二者趋于一致。因而有下列等式成立:

其中,R_f是外国利率水平,R是本国利率水平,S_t是即期汇率,F_t是远期汇率。经过移项即可得到外汇掉期点的理论公式:

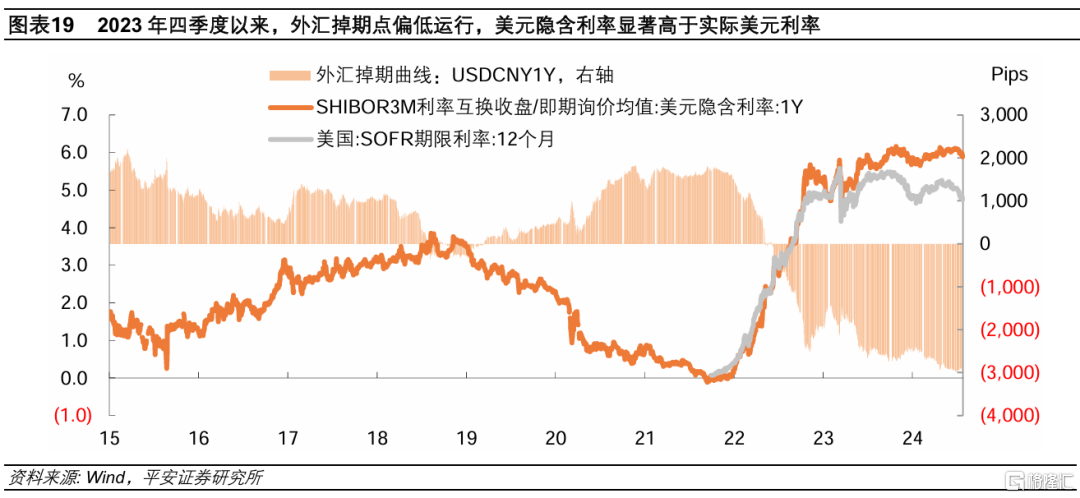

可见,当本国利率低于外国利率时,掉期点为贴水,且利率差距越大、掉期点贴水越多。在2022年中美利差收窄倒挂的过程中,美元兑人民币外汇掉期点也从升水转为贴水,进而震荡下探,这是由利率平价理论所决定的。

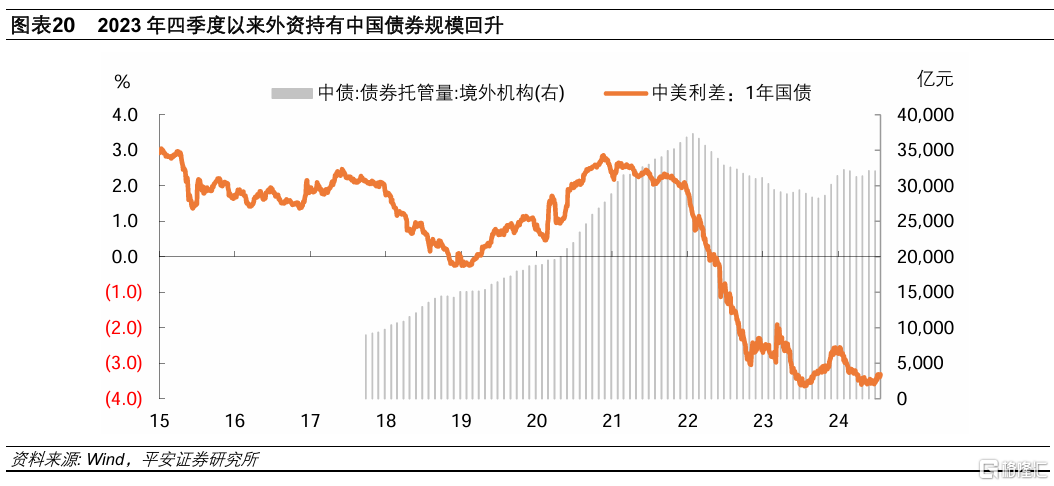

但2023年四季度以来,掉期点走低的幅度开始更为明显地超过理论值,一个直观的表现是外汇掉期点所隐含的美元利率,显著超过实际美元融资利率。也就是说,企业直接在境外获取美元融资的成本,比通过外汇掉期,在境内以人民币融资、换成美元、到期后再换回人民币、偿还人民币贷款的综合成本要低。这样就是不鼓励国内跨境套息。相反,对外资来说,就意味着持有美国债券的收益率,要低于通过外汇掉期持有中国债券的收益率。

这就是为什么,在中美利差处于极低位置的情况下,2023年四季度以来境外机构持有中国债券的规模出现了明显回升。以2024年7月1日的数据为例,USDCNY即期汇率7.2684,1年掉期点为-2952BP,对应持有人民币的汇兑收益为4.06%,同期1年国债到期收益率1.56%。加总投资收益与汇兑收益,境外机构通过外汇掉期投资于中国国债的总收益率约为5.62%,高于1年美国国债到期收益率的5.1%。这种情况,有助于金融账户下的资本流入,进而有助于缓解人民币贬值压力,具有引导预期的作用。

03

人民币汇率后续怎么看

1、“补涨”空间有限

短期看,人民币“补涨”空间相对有限。7月25日人民币升值后,今年以来美元兑人民币仅上涨1.8%,涨幅小于美元指数的3.0%,也小于美元兑日元(9.1%)、新台币(6.6%)、泰铢(5.7%)和印尼卢比(5.4%)等一系列亚洲货币。即便考虑本次人民币升值前一日,即今年以来截至7月24日,美元兑人民币升值2.6%,依然小于美元指数涨幅的2.9%以及上述主要货币的贬值幅度,可见人民币汇率在年内已经保持相对强势。换言之,人民币汇率近一个月的“不涨”,也有此前“不跌”的缘故,意味着人民币此番“补涨”的空间可能并不宽阔。如我们在报告《人民币汇率的新特征与新趋向》指出的,今年以来人民币汇率的强势,部分归功于平稳中间价的约束。7月26日,美元兑人民币反弹至7.25,年内涨幅小幅扩大至2.3%。

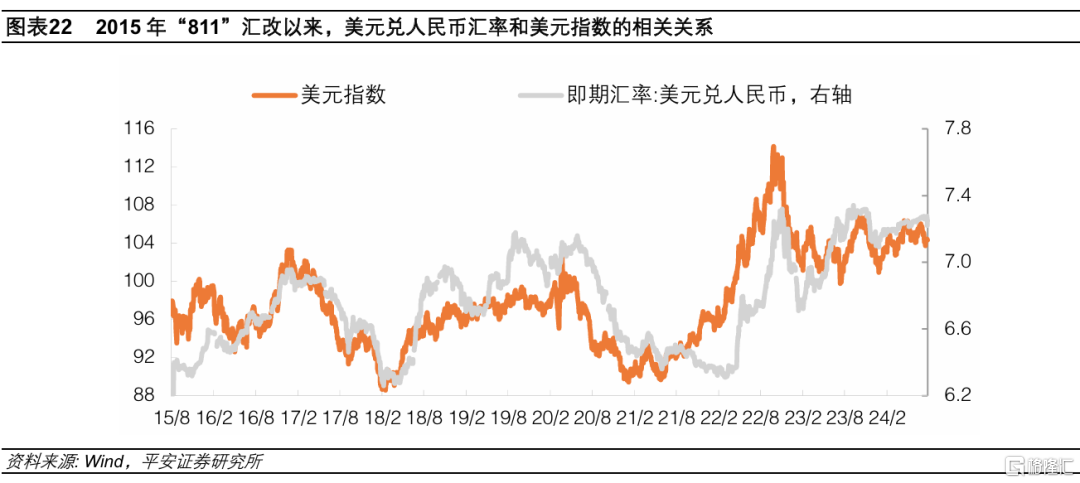

从2015年“811”汇改以来(使得美元兑人民币汇率与美元指数的相关性大大提升),美元兑人民币汇率和美元指数的相关关系来看,本次升值后的美元兑人民币汇率水平也基本处于合理区间。

2、美元不轻易走弱

展望未来一段时间,我们倾向认为,美元指数不会很快走弱。当前美元前景较为扑朔,具体出现了三方面的不确定性:

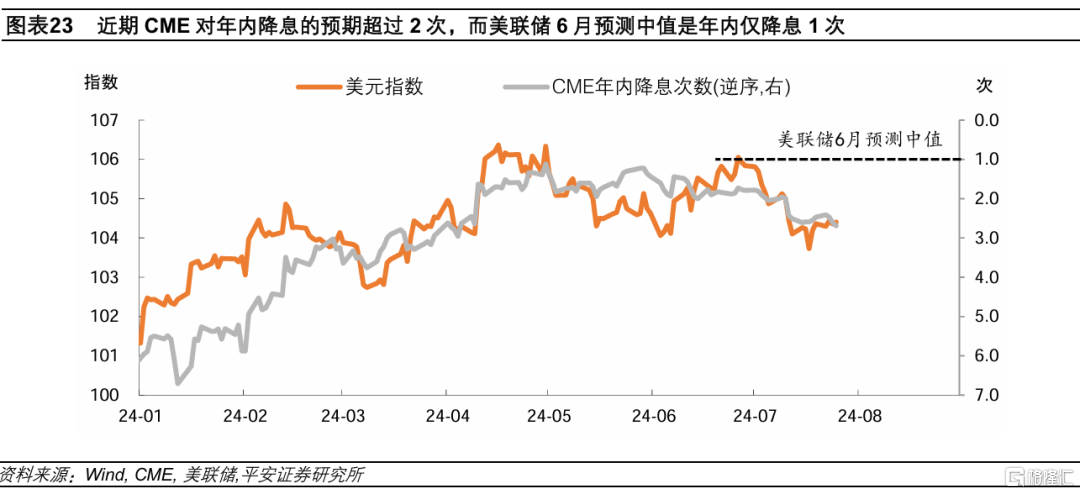

一是,美联储降息前景由“十分确定”变得“没那么确定”。自7月11日美国CPI数据降温后,CME利率期货市场基本确信美联储9月降息,年内至少降息2次,而美联储6月预测中值是年内仅降息1次。就在7月25日公布的数据显示,美国二季度GDP明显高于预期,二季度核心PCE物价环比增速也略超预期。在美国经济缓慢“着陆”之际,经济数据和降息预期容易出现波折,谨慎的降息行动未必驱动美元明显走弱。

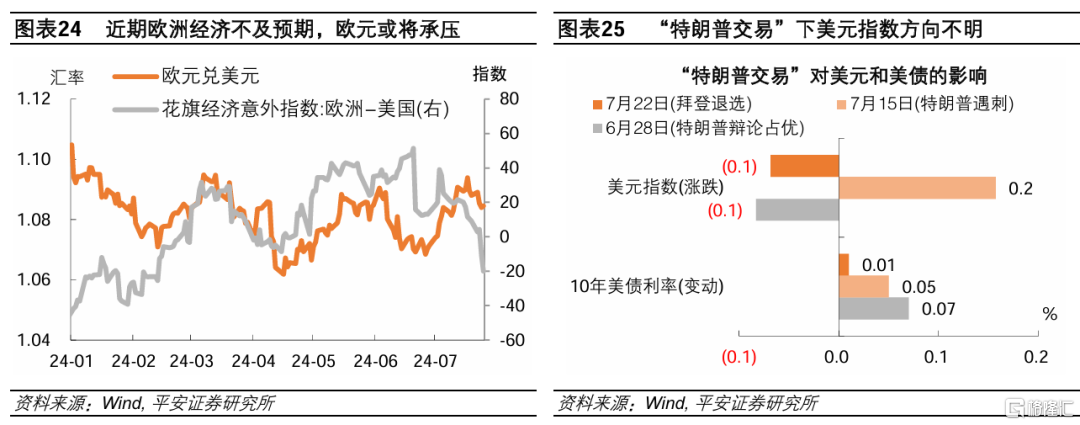

二是,日元与欧洲货币的前景似乎出现反转与分化。日本央行在7月末加息,并宣布缩表计划,日元有可能延续升值。但近期欧洲经济不尽如人意。7月24日公布的欧元区制造业和服务业PMI双双不及预期。数据公布后,欧洲花旗经济意外指数转负,并创今年2月以来新低,这也令欧洲和美国的花旗意外指数差值进一步下降。目前欧元兑美元汇率仍处年内偏高水平,或存贬值压力。如果欧元与日元反向而行,美元指数便不容易快速下跌。

三是,美国大选及其对美元汇率的影响趋于复杂。7月以来,海外“特朗普交易”行情下,美元指数走势缺乏方向。主要原因在于,特朗普的“弱美元”愿景,和“强经济”预期存在矛盾。在6月28日(特朗普辩论占优)、7月15日(特朗普遇刺)和7月22日(拜登退选)的几个关键“特朗普交易”日期,10年美债利率均出现了不同程度的上行,反映市场对于中期美国财政扩张和经济(通胀)增长的预期。更何况,7月下旬以来,拜登退选以及哈里斯的强势加入,令本次大选更加复杂化,美国大选选情及对美元汇率的影响有待观察。

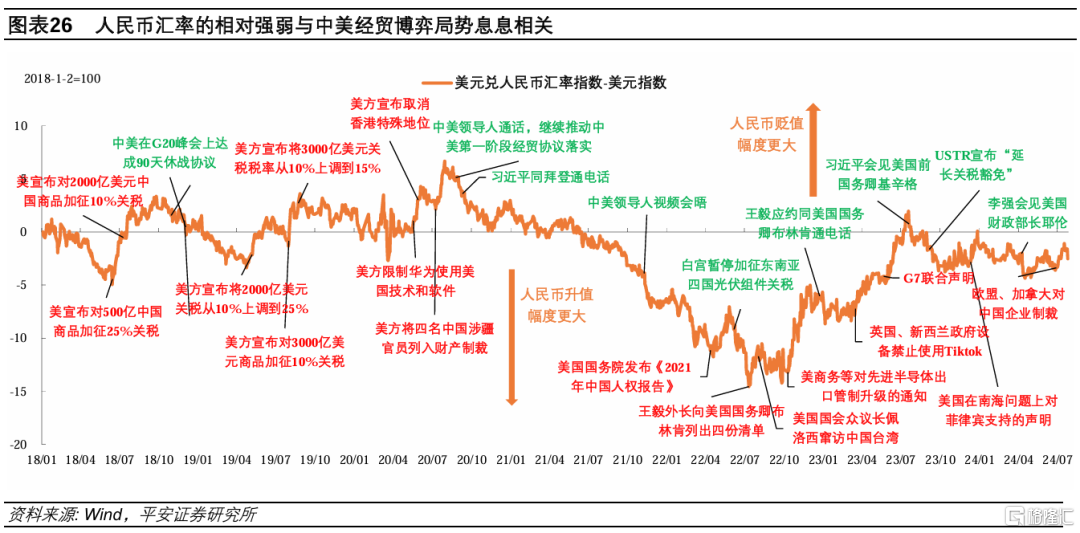

3、中美经贸博弈暗含风险

2018年中美经贸冲突打响以来,我们比较美元兑人民币汇率和美元指数的相对累计涨幅,常常可以窥见中美经贸博弈的节律:每当中美经贸冲突升温,美元兑人民币汇率往往呈现更大升值幅度。2020年中美达成第一阶段经贸协议,此后拜登当选,新冠疫情冲击凸显中国产业链优势、带来中国出口市场份额显著抬升,带动人民币汇率走出一轮升值周期。2022年以美国发布《2021年中国人权报告》为肇始,中美经贸冲突再度趋于升温。随着美国新一届大选临近,中美经贸摩擦渐趋频繁。当前美元兑人民币汇率和美元指数的差值水平,应该说隐含了相对平稳的中美经贸关系预期。但考虑到特朗普对华经贸政策的激进言论,及其较高的胜选概率,如果未来中美经贸领域摩擦再度升温,人民币仍有贬值压力。

4、若干压制因素仍待扭转

从当前中国国际收支情况来看,人民币汇率仍存在以下几个压制因素,人民币能否持续升值根本上取决于中国经济能否行稳致远。

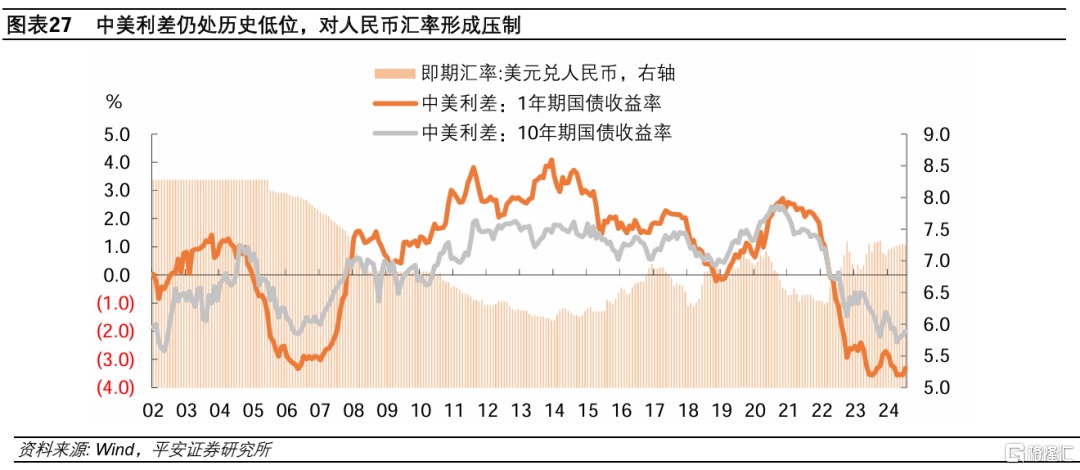

一是,中美利差仍处历史低位,对于金融账户下的资本流入制约仍大。截至7月26日,1年期和10年期中美国债利差分别达到-3.3%和-2.0%。近期,美联储降息预期增强后,美国短期国债收益率趋于下行;而中国央行打造“类利率走廊”,约束了中国短期国债收益率的下行空间,从而中美利差的短端出现小幅回升。而在美国经济韧性频显下,美国长期国债利率基本保持平稳;中国央行不断铺垫“借券卖债”,也使得中国长期国债利率下行受阻,从而中美利差的长端仅略有收窄。中美利差破局的关键仍在于中美经济韧性的比拼,重点观测美联储会否连续降息,以及中国稳增长能否取得更多实效。

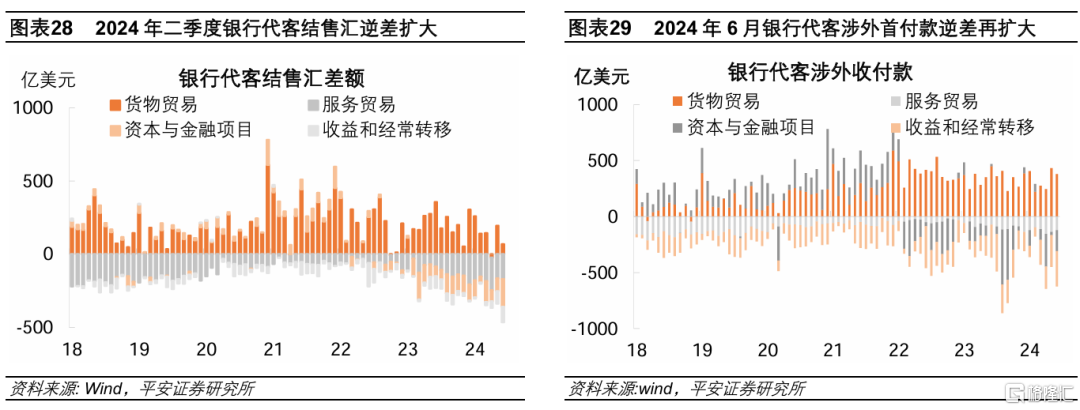

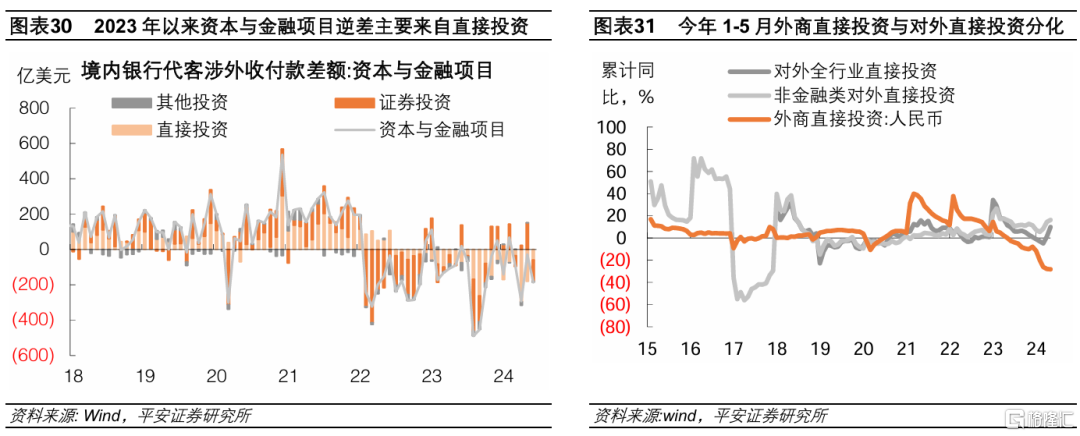

二是,银行代客结售汇与涉外收付款仍为双逆差。6月银行代客结售汇差额为-396.5亿美元、银行代客涉外收付款差额为-234.96亿美元,体现资本外流倾向仍然较大。除货物贸易为顺差外,服务贸易、收益和经常转移、资本与金融项目皆为逆差,相比于历史情况,收支总差额由正转负的主要原因在于资本与金融项目转为逆差。

而资本与金融项目中,逆差贡献又主要来自直接投资。今年1-5月以人民币计价的外商直接投资同比下降27.9%,而以美元计价的非金融类和全行业对外直接投资分别同比增长16.3%和9.8%。要缓和直接投资项下的资本净流出,需要外商直接投资的企稳回升。二十届三中全会部署了“营造市场化、法治化、国际化一流营商环境,依法保护外商投资权益”,“落实全面取消制造业领域外资准入限制措施,推动电信、互联网、教育、文化、医疗等领域有序扩大开放”,“保障外资企业在要素获取、资质许可、标准制定、政府采购等方面的国民待遇”等,相关改革措施将有助于人民币汇率表现。

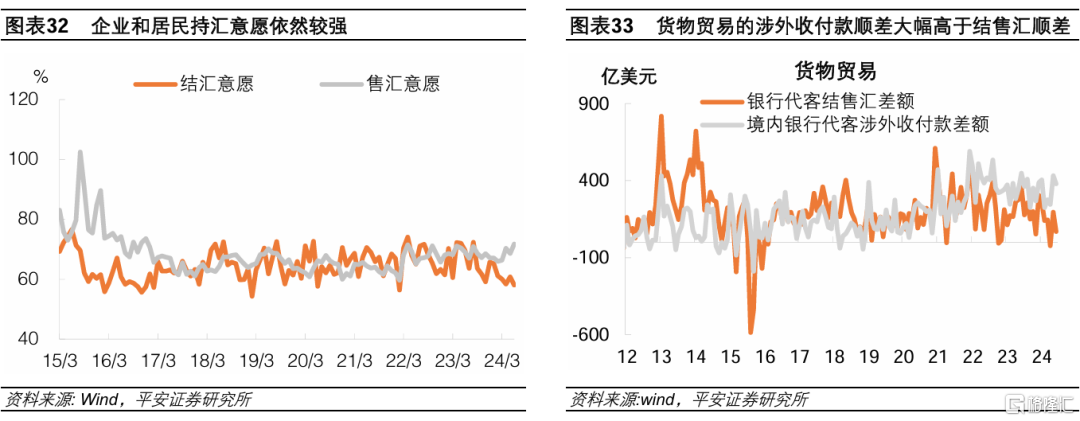

三是,企业和居民持汇意愿依然较强。6月结汇意愿(=银行代客结汇/银行代客涉外外币收入)下降到58%、售汇意愿(=银行代客售汇/银行代客对外外币付款)抬升至71.8%,二者裂口显著拉大,体现了人民币贬值预期较强,市场主体更倾向于持有外汇。6月货物贸易的涉外收付款顺差仍大幅高于结售汇顺差,侧面体现了企业赚取外汇后较少结汇,希望等待更好的结汇价格。随着人民币波动弹性的释放,对于纠正人民币贬值预期大有裨益,经济主体的结汇意愿也会随之得以恢复,从而强化人民币升值动能。

风险提示:1、美国经济和通胀超预期上行,美联储降息推迟或后续降息间隔加大,驱动美元升值,对人民币汇率形成贬值压力;2、美欧贸易保护政策加码,可能驱动亚洲货币整体贬值;3、中美经贸冲突显著升温,可能触发人民币汇率更大幅度贬值;4、中国稳增长政策落地效果不及预期,中国经济放缓使人民币汇率承压;5、外商直接投资持续减少,加大资本外流压力,使人民币汇率继续承压;6、中国货币政策大幅宽松,加剧中美利差倒挂,加大人民币贬值压力;7、美股调整时间和幅度超预期,进一步驱动日元升值,并引发人民币汇率联动升值。

注:本文来自平安证券发布的《人民币汇率急升:基础、触发与走向》,报告分析师:钟正生 S1060520090001,张璐 S1060522100001,范城恺 S1060523010001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员