PayPal 在总支付量这一重要指标上实现了两位数的增长,并预计 2024 年将增加 10 亿美元的自由现金流和股票回购。该金融科技公司还保持了超过 18% 的高运营利润率,并预计第二季度的业绩发布后利润将进一步增长。

尽管我对 PayPal 的账户问题仍有些担忧,但增加的股票回购、自由现金流和利润预期是我将其股票评级上调至“买入”的原因。

市场对这家金融科技公司第二季度的业绩反应积极,表明投资者情绪有所好转。如果不想被市场落下,想抓住这一波涨势的投资者可以选择一个专业的券商进行操作,像嘉信理财是全球知名的投资券商,开户嘉信理财就可以得到一个同名的银行账户,你可以通过入金 USDT到 BiyaPay 然后出金法币到嘉信证券进行投资美股。同时 BiyaPay 也获得了美国证监会的授权,你也可以直接在该平台上搜索其代码,进行购买。

我的评级历史

PayPal 之前预计 2024 年的利润增长稳健,但账户流失的不确定性让我保持谨慎。

此前,我对 PayPal 股票的评级为持有,现在由于对利润、自由现金流和股票回购的前景更为乐观,我将评级提升为“买入”。

PayPal 更高的自由现金流将使其能够回购更多股票,并且这些回购有望在较低的市盈率下进行。

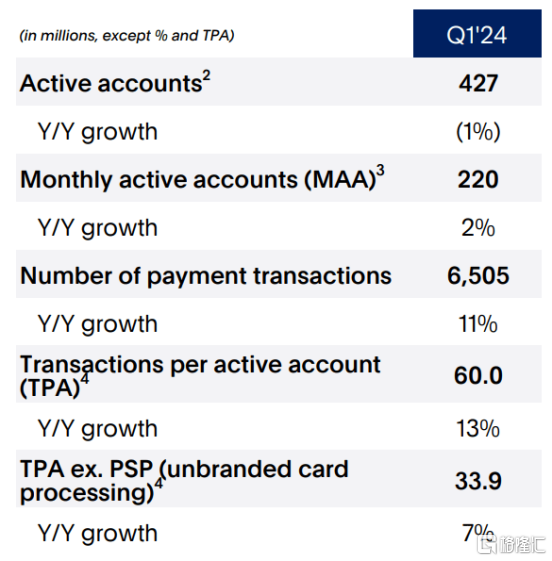

账户趋势仍然令人失望,但总付款量上升

2024 年第二季度, PayPal 平台客户总数为 4.29 亿,比上一季度增加 200 万,但账户总数仍低于去年同期在 PayPal 平台上交易的 4.31 亿用户数。

我认为,PayPal 无法有效增加客户数量是导致 PayPal 股价去年大幅低于预期的主要原因。

活跃账户

通常情况下,PayPal 的第二季度财报在其他方面表现良好,但投资者不应低估其账户问题的严重性。如果 PayPal 不能持续增加用户,我认为其在 2024 年很难提升估值。

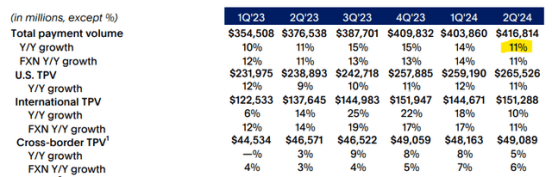

另一方面,尽管账户增长不理想,但 PayPal 的总支付量同比增长了 11%。在美国和国际市场,总支付量分别增长了 11% 和 10%。总支付量的增长使得 PayPal 在第二季度的销售额同比增长了 8%。

总支付量

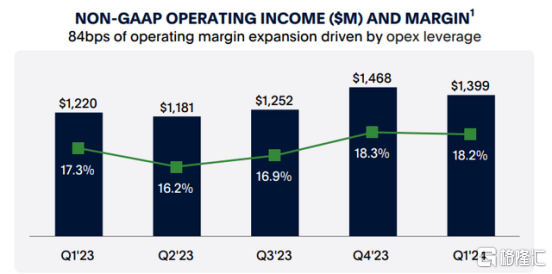

营业利润率相当稳定,成本重组或有助于提高利润率

PayPal 第二季度的非 GAAP 运营收入为 14 亿美元,同比增长 15%,主要是由于交易数量增加、总支付量增加和持续的成本重组。

尽管其运营利润率在第二季度没有增长,但仍保持在 18.2%(相比上一季度的 18.3%)。这是连续第二个季度非 GAAP 运营收入利润率超过 18%。

考虑到总支付量的增长和持续的成本削减,我认为 PayPal 在运营支出方面有提升利润率的空间。

非 GAAP 运营收入和利润率

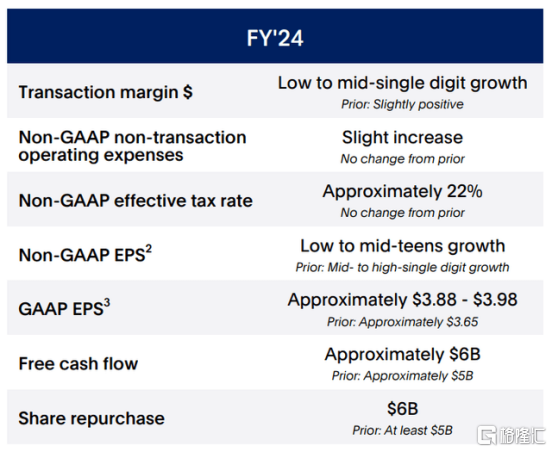

2024 年预测和利润倍数提升

虽然 PayPal 在持续增长账户数量方面存在问题,但这并未阻止该金融科技公司上调其 2024 年的利润预测。公司现在预计 2024 年 GAAP 每股收益将在 3.88 美元到 3.98 美元之间,高于此前预测的 3.65 美元。

在 2023 年,PayPal 每股收益为 3.84 美元,因此公司现在预计今年将至少实现一定的利润增长(此前预计收益持平)。

2024 年预测

需要注意的是,PayPal 不仅上调了利润预期,还提高了自由现金流和股票回购的预测:公司将自由现金流预期提高了 10 亿美元,达到 60 亿美元。这也意味着公司预计将把全年的自由现金流 100% 用于股票回购。

PayPal 的利润预测(中位数为每股 3.93 美元)意味着市盈率为 15.0 倍,而根据明年的收益,公司的前瞻市盈率为 12.8 倍。

预计 PayPal 的利润将同比增长 10%,如果公司能够保持 TPV 增长稳定并专注于削减成本,这个预测可能是保守的。

SoFi Technologies, Inc. (SOFI) 的前瞻市盈率为 30.7 倍,但该公司增长更快,账户增长势头强劲,这正是 PayPal 所面临的挑战。Block Inc. (SQ) 可能是 PayPal 最接近的金融科技竞争对手,其前瞻市盈率为 14.0 倍。

盈利预测

如果 PayPal 能够管理其账户问题并恢复稳定增长,同时保持 18% 的非 GAAP 运营利润率并削减成本,我预计其股票估值将会上升。

我推测的内在价值为 70 美元。这基于 15 倍的利润倍数(和 4.68 美元的前瞻每股收益),我认为这是一个合理的估计。这主要是因为公司在自由现金流方面相当盈利,且其成本削减开始对利润产生积极影响。

为什么投资理论可能会令人失望

出于显而易见的原因,PayPal 尚未能持续扭转其账户趋势,这显然对其股票构成挑战。

总支付量和关键指标(利润、自由现金流和股票回购)的上调是 PayPal 第二季度的积极成果,超过了持续的账户问题。

然而,如果 PayPal 在未来再次流失更多账户,并失去金融科技市场份额,那么即使利润率、自由现金流和利润增长,也可能无法阻止估值下降。

我的结论

由于总支付量和强劲的利润率,PayPal 超过了第二季度的预期,并上调了 2024 年的利润、自由现金流和股票回购预测。

需要观察 PayPal 是否能挽回在过去几个季度中严重影响其表现的客户流失。总支付量增长达到了两位数,美国和国际市场的交易增长支持了这一点,我认为该股票的前瞻市盈率为 12.8 倍,仍然相对便宜。

我现在更有信心 PayPal 能够保持超过 18% 的非 GAAP 运营利润率。随着公司准备以低利润倍数回购更多股票,我认为风险/回报关系已经足够改善,值得将股票评级改为“买入”。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员