若俄乌冲突超预期更早结束,可能带来哪些影响?1)经济与出口方面,欧洲工业需求底部企稳的迹象尚不稳固,未来可关注欧洲经济复苏进展与俄乌冲突战区灾后重建带来的出口机遇。2)大宗商品方面,“特朗普交易”下能源供给增加以及与OPEC+的博弈或影响原油市场供需结构,供需属性压制下油价未来一年中枢可能回落至70-75美元/桶。战区小麦及玉米种植或将恢复,可能影响到2025年的相关农产品供给。3)国际关系方面,警惕美国战略重心转移至印太地区以及潜在的贸易摩擦及其影响,中欧关系或存在改善机遇。

▍事件:

近期特朗普表示“若上台后24小时内会结束俄乌战争”[1];乌克兰总统泽连斯基亦表示接受谈判[2]。与此同时,乌克兰外长库列巴访华并与外交部长王毅进行会谈,表示对与俄罗斯谈判持积极态度,意在实现长久的和平[3]。近期市场关注若俄乌停战相关影响,对此中信证券点评如下:

▍经济与出口方面,欧元区工业需求底部企稳的迹象尚不稳固,若俄乌冲突结束,叠加欧央行持续降息刺激,可能利好对欧洲及中亚地区的出口和出海趋势。

欧洲经济方面,关注未来欧洲经济底部回升带来的出口机遇。尽管6月欧央行降息落地,但是二季度欧洲经济数据再度出现边际走弱现象。中信证券预计在欧央行持续降息[4]的带动下,欧元区经济于今年底至明年初或逐渐好转。目前市场对欧元区二、三、四季度GDP季环比增速预期为0.3%、0.3%和0.4%(彭博一致预期)。关注明年初轻工业、电力设备新能源、消费电子及家电等重点对欧出口板块的出口和出海的机会。当前“特朗普交易”预期下,我国出口链特别是对美重点出口行业或仍面临阶段性调整压力。

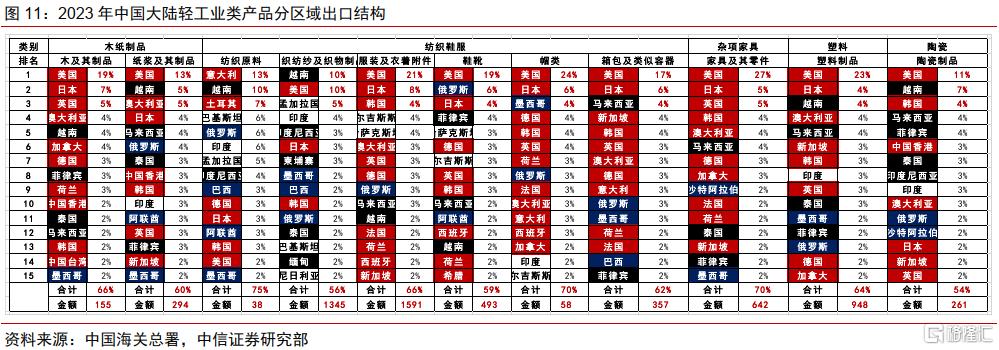

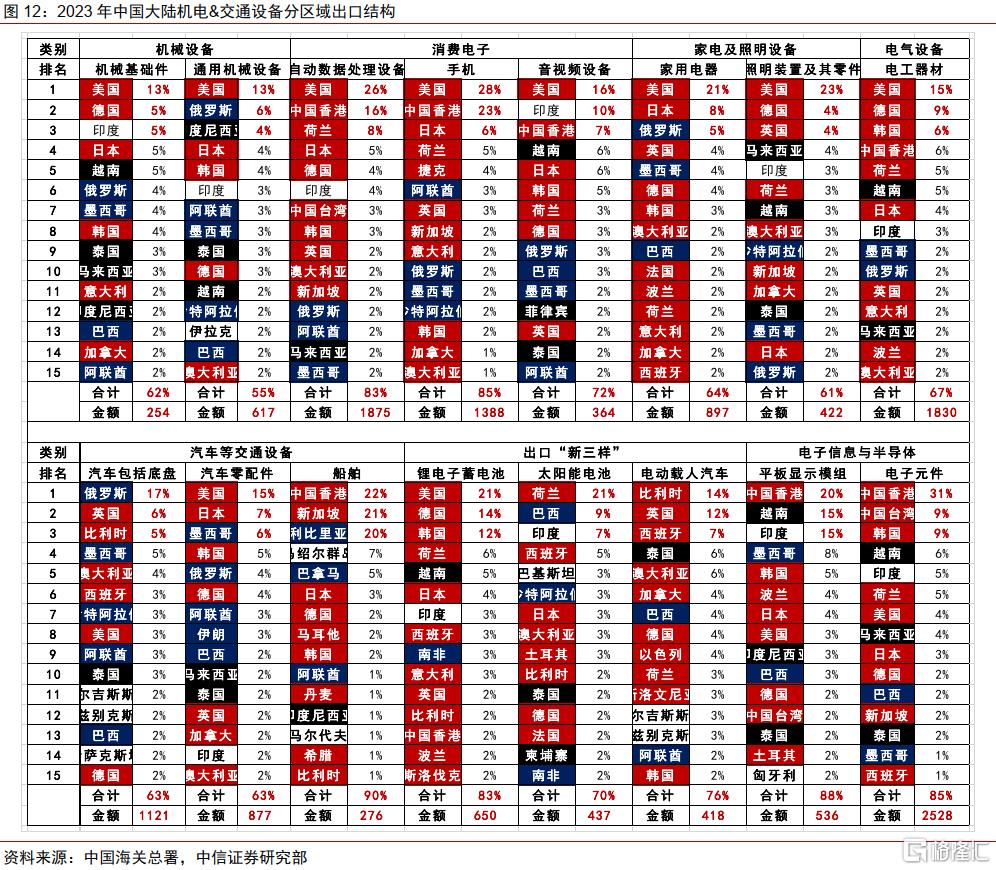

俄乌等中亚东欧方面,关注战区冲突结束后基建、机械、电力设备及新能源等相关出口潜在的结构性机遇。若俄乌冲突结束,相关地区或将迎来全方位的战后重建,考虑到双边贸易主要品类(图11、12)及当地战后重建需求,可重点关注基建、机械、交通设备、电力设备及新能源等相关出口板块结构性机会。

▍大宗商品方面,“特朗普交易”下能源供给增加以及与OPEC+的博弈或影响原油市场供需结构,若俄乌冲突结束,供需属性压制下油价未来一年中枢可能回落至70-75美元/桶。战区小麦及玉米种植或恢复,可能影响到2025年相关农产品供给。

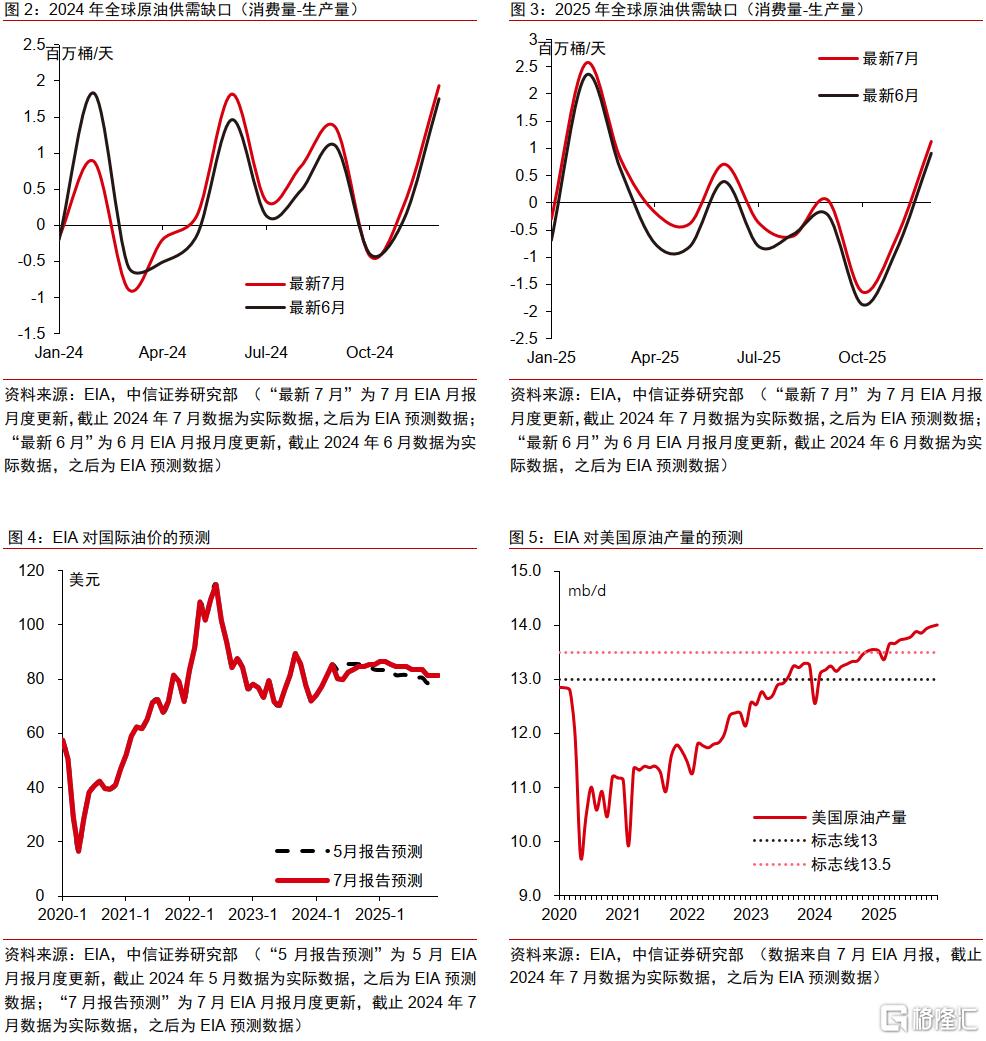

国际油价方面,供需属性压制下油价未来一年中枢可能回落至70-75美元/桶。“特朗普交易”对油价的影响机制主要集中在以下三个方面:1)放松对化石能源监管或促进页岩油产量增长并影响供需结构;2)若俄乌冲突结束且美国与沙特缓和关系,或削弱OPEC+挺油价政策动机及意愿;3)2025-2026年美国潜在的 “高关税”、“反移民”的政策或抬升通胀中枢,特朗普如果顺利当选或通过压低原油及汽油价格对冲上述因素对通胀的影响。整体而言,商品供需属性的压制或主导油价的偏弱走势。从需求端而言,全球经济边际回落影响原油需求;从供给端来看,OPEC+逐渐结束减产周期,2024年9月其减产规模将逐渐退坡[5],美国页岩油产量逐渐释放并缓慢增长(图5),2025年全球原油供需结构或从现如今的紧平衡逐渐呈现供略大于需的状况(图2和图3);金融属性方面,美联储降息及降息预期博弈或对油价产生向上的带动作用,不过当前美国经济整体仍有韧性,预计未来美联储无需大幅刺激即能稳住经济并实现软着陆,降息次数或相对有限,结合中信证券基于SVAR模型测算出的流动性改善对油价的带动程度,金融属性的带动作用或难以抵挡商品供需属性的压制作用,此外大选等风险事件的扰动或短时增大油价波动率。地缘政治方面,若俄乌冲突结束则将短时降低俄欧地缘政治断裂带爆发超预期地缘事件的可能性,伊以冲突在多方博弈下或难扩大化,整体看对油价影响相对有限。结合宏观经济形势、成本曲线、财政盈亏平衡线及上述主要因素的分析,中信证券认为未来一年油价中枢或震荡回落。

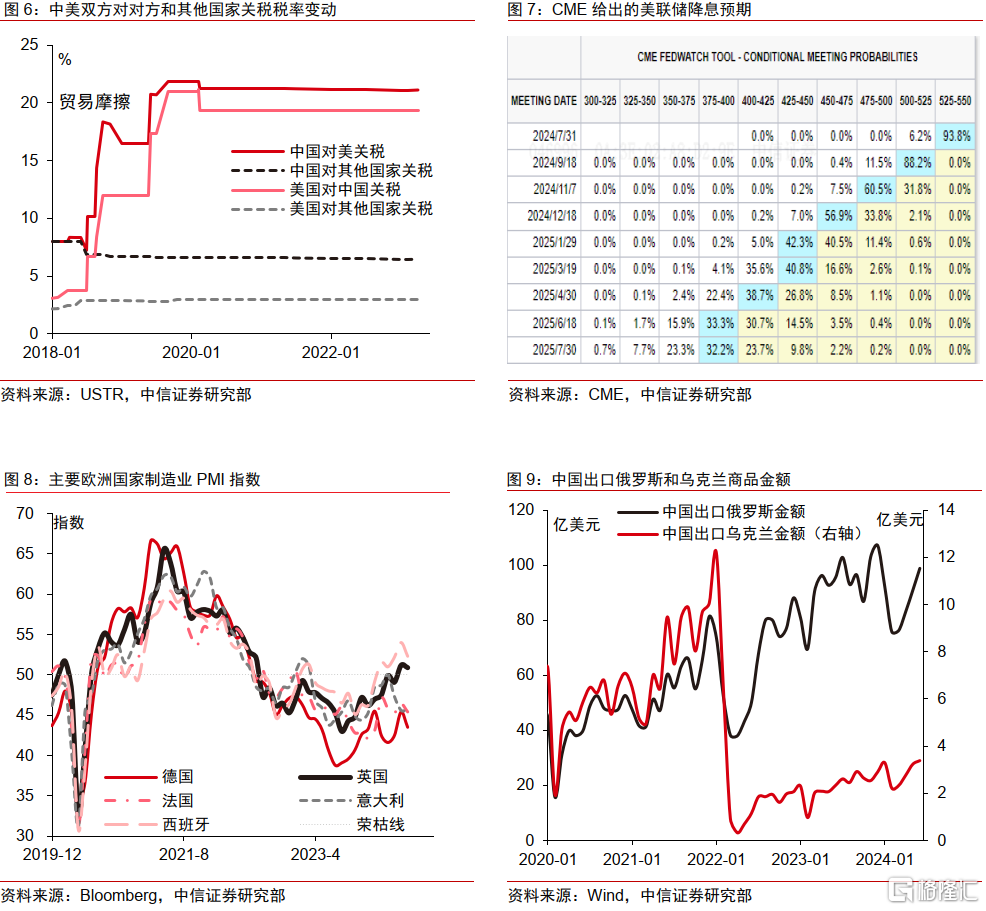

农产品方面,战区种植或恢复,但对年内国际农产品价格影响相对有限[6]。6-7月美国和欧洲地区冬小麦进入产量成熟期。如果战事结束,或利好明年春耕形势和播种规模,届时可关注对相关品种全球供需的影响,但短期内预计不影响商品贸易表现。当前玉米、小麦、大豆生长季供给预期仍较为宽松,价格波动应重点关注不利气候扰动。

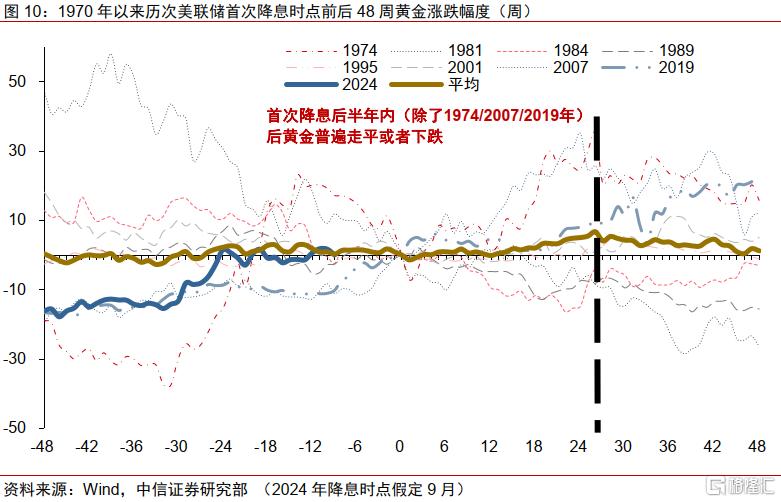

贵金属方面,对于黄金价格应当重点关注降息预期博弈,首次降息落地后黄金价格或难呈现上涨趋势。自上半年通胀黏性叠加地缘政治扰动影响下黄金呈现情绪面超涨现象之后[7],当前仍处于回归基本面的早期阶段,若俄乌冲突结束,预计对资产价格的影响有限。7月中旬市场激烈博弈降息预期(图7),黄金价格进一步冲出新高。结合中信证券模型测算和对美联储货币政策的判断,当前黄金已经充分计入了降息预期,黄金价格或呈震荡行情,降息预期博弈对黄金价格走势或呈向下的风险敞口。结合过往历史数据分析,除1974/2007/2019年外,美联储首次降息落地后,黄金价格多数呈现震荡回落走势(图10)。

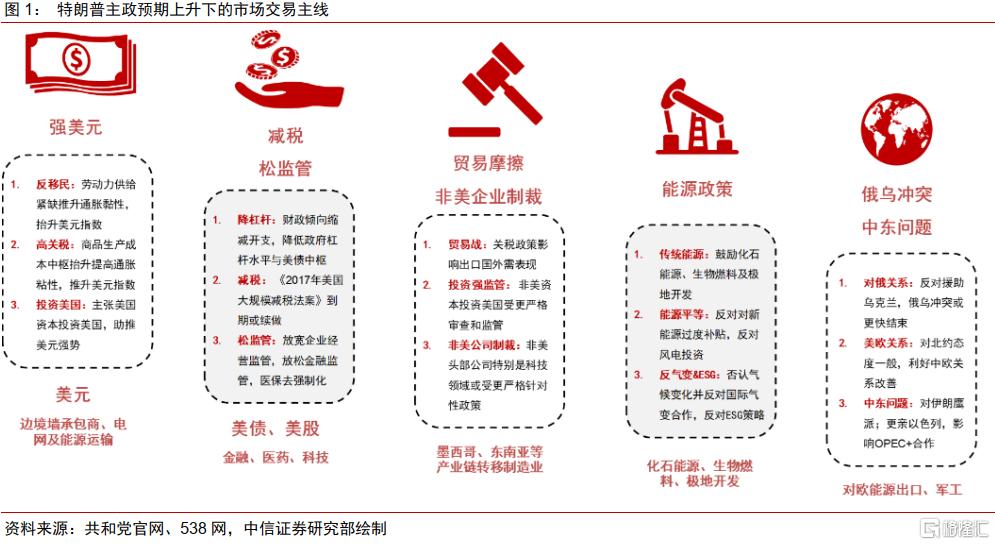

▍国际关系方面,警惕美国战略重心转移至印太地区,不过应瞄准美国与非美西方国家的利益分歧,寻找同其他非美西方国家合作的契合点。结合特朗普及其内阁成员的主要政见[8],如果共和党主政除结束俄乌冲突外,或将令美国战略重心转移至印太地区并加强同域内盟国的合作。具体而言:

经贸关系方面,警惕中美关税摩擦风险:特朗普在中美经贸关系方面重点关注(美对华)贸易逆差、(中资对美)投资强监管以及非美尖端企业制裁等方面。特朗普近期在竞选中强调“取消中国最惠国待遇”、“将对中国的关税提高至60%,并对所有商品征收额外的10%的常规关税”,中信证券认为不排除对华贸易政策或超预期的可能[9]。若美方取消中国最惠国待遇,基准情形下,若不叠加其他关税政策,将中国进口产品平均税率从19%增加到32%(图6),简单线性外推计算,我国对美出口增速受影响程度或在8-10%,全体出口增速受影响程度或在2-3%;悲观假设下,若美方叠加其他关税,对中国进口商品所征关税全面提高至60%,简单线性外推计算,我国对美出口增速受影响程度或在20-30%,全体出口增速受影响程度或为4-6%;分行业结构来看,我国电子设备、通用机械设备、通信设备以及家具等轻工业所受影响或较大,出口链尤其出口美国或面临巨大压力。

制裁与反制裁方面,继年初美国对华政策频繁并呈现多部门联动的特点之外[10],6-7月以来美国对华针对性政策继续呈现“数量密集、理由多样、行业较多”的特点。1)涉华针对性政策所谓的理由方面,近期美国对华针对性政策除过往常用的与俄罗斯进行可能会被定义成“军事往来”的业务的企业,以及所谓的“涉疆、涉藏、涉港、涉台”等议题外,还包括“胡塞武装冲突”、“出口企业申报违规”、“贩毒集团洗钱网络”等理由;2)制裁数量方面,今年1-6月美国就涉俄事项上制裁中国大陆的实体和个人的数量是2023年同期的2倍多,7月以来延续了相关趋势;3)涉及行业方面,近期美对华针对性政策涉及行业主要集中在半导体、消费电子、船舶、国防军工与航空航天、高分子材料、人工智能芯片等领域。整体而言,民主党政府对华高频针对性政策仍在中信证券此前分析的政策框架范围内,但呈现“高频化、多样化、复杂化、综合化”的特点,当前至美国大选前仍需关注美国两党主要候选人发表鹰派言论以及民主党政府对华针对性政策的相关影响。

我国与非美西方国家的关系改善或面临契机。以中欧关系为例,2020年拜登政府上台后积极拉拢盟友,特别是俄乌冲突爆发后,中欧之间在意识形态、俄乌冲突、新能源车问题上分歧严重,中欧关系边际转冷,但仍“危中有机”。而欧洲国家与美国在新能源领域的补贴问题上分歧严重,因此近期我国可以在美国新能源补贴问题、气候变化等议题以及欧洲其他优势产业领域(消费零售、文娱、高端制造、农业等)寻找合作机会。2024年大选后如若共和党上台主政或将进一步利好中欧关系边际向好,届时中欧间潜在的合作契机或包括俄乌冲突结束、贸易摩擦问题、新能源补贴问题、北约军费问题等领域,建议提前布局并把握相关机遇。

▍风险因素:

俄乌冲突持续时间超预期;美国大选进程及主要候选人支持率变化超预期;美国经济降温速度超预期;美联储货币政策转向超预期;OPEC+减产退坡政策转向超预期;美国页岩油产量超预期;突发地缘政治事件的扰动;其他国家对中和对美态度变化超预期;特朗普内阁成员人选或政见变化超预期。

注:本文节选自中信证券研究部已于2024年7月29日发布的《海外地缘政治点评系列之十四—若俄乌冲突结束会有什么影响》报告,分析师:贾天楚S1010524040002;崔嵘S1010517040001;王喆S1010513110001;李翀S1010522100001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员