引言:经历5月下旬以来的调整后,我们认为市场风险偏好将从一个过度悲观的状态逐步回暖,其中重点关注以核心资产为代表的高ROE、高景气方向的修复机会。详见报告。

一、类似4月下旬,市场风险偏好正从一个过度悲观的状态中逐步修复

1.1、从资产表现看,市场正从防御板块中向外扩散、寻找新方向

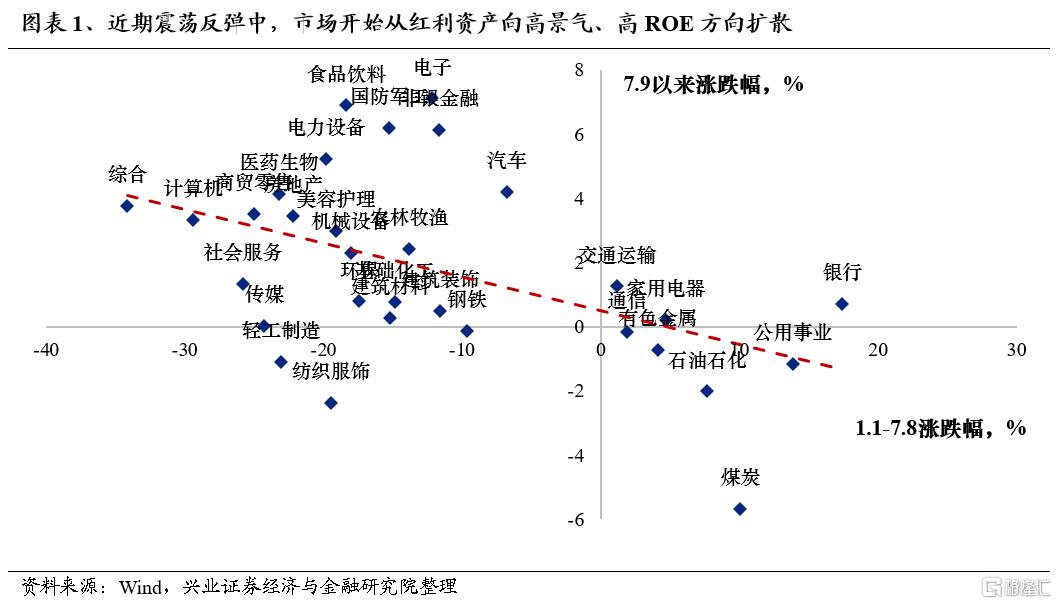

5月下旬开始,随着对于经济的预期再度走弱,风险偏好收缩下,市场一度向防御板块中聚集。甚至在红利板块里,也更多往银行、公用事业等大而稳定的板块躲避。显示风险偏好已到了一个非常悲观的状态。

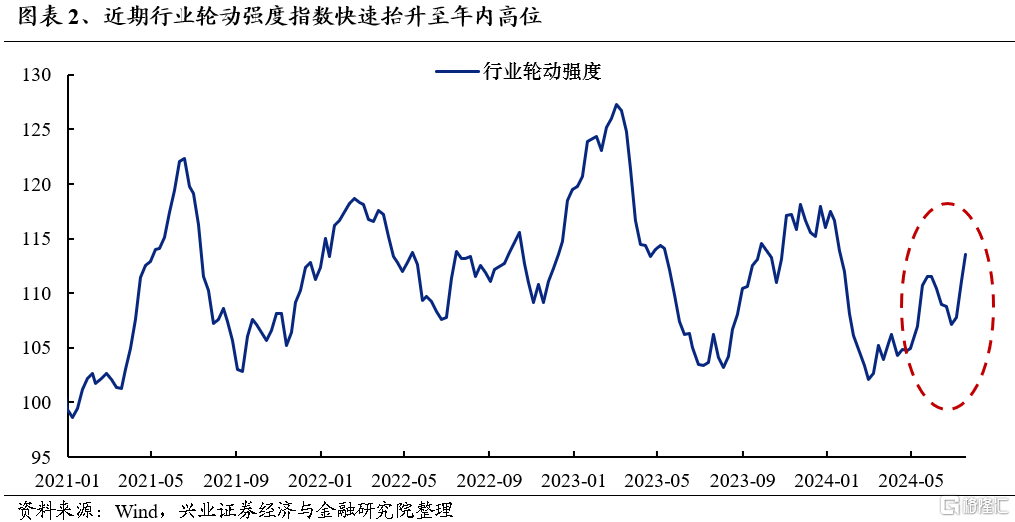

但近期我们看到,防御板块的“抱团”出现松动,市场也逐渐开始向外扩散、寻找新方向。有点类似4月下旬:当时也是随着风险偏好的阶段性回暖,市场也从红利板块向核心资产、出海链、“15+3”等高景气、高ROE方向出现了一轮扩散。

1.2、风险偏好修复的逻辑主要在三个维度

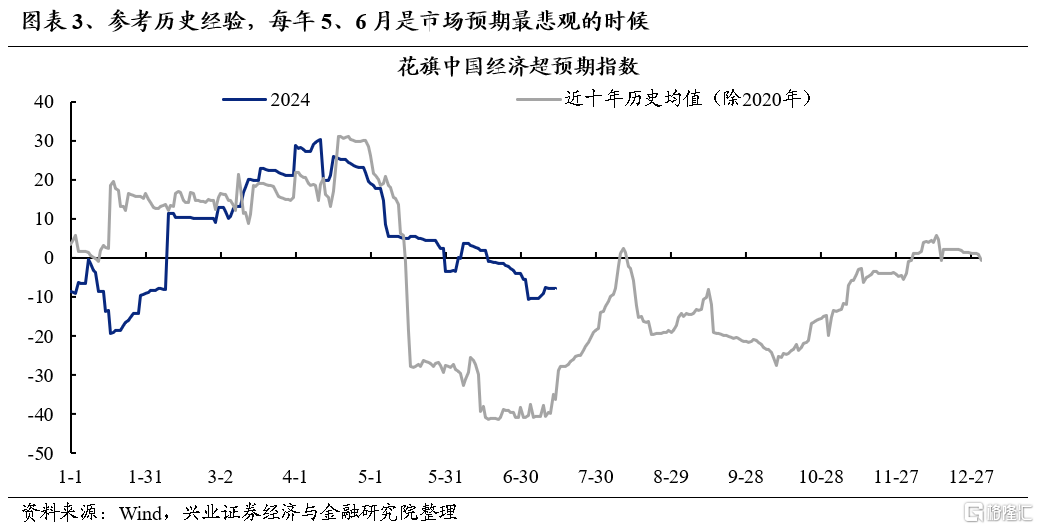

1、二季度本身往往是全年预期最悲观、体感最差的阶段,三季度则大概率好转。参考花旗中国经济意外指数,每年5、6月都是市场预期最悲观的时候。而7、8月市场的悲观预期大多迎来修复。当前市场对于经济的预期已来到年初以来的较低水平。本周三中全会除了部署中长期改革工作之外,还重点关注短期经济形势,强调“坚定不移实现全年经济社会发展目标”,部署“落实好宏观政策”,对短期扩内需工作关注加强、优先序居首。同时关注月底政治局会议表态,也可能为悲观预期的修复提供催化。

2、今年另一个有趣现象在于,财报季反而成为风险偏好提升的窗口。往年财报季往往是风险偏好收缩的时段,核心是市场前期的盈利预期较高,导致股价在业绩不达预期后出现回调。而今年的不同之处在于,市场本身的风险偏好很低,导致业绩空窗期大家已经纳入的负面预期,而财报季风险偏好反而迎来修复。如3-4月业绩空窗期市场较低迷,反而4-5月份年报、一季报公布后,市场风险偏好出现了一波修复。当前随着中报预告发布和中报季临近,反而有一些亮点可以挖掘,如最近表现优异的电子板块。

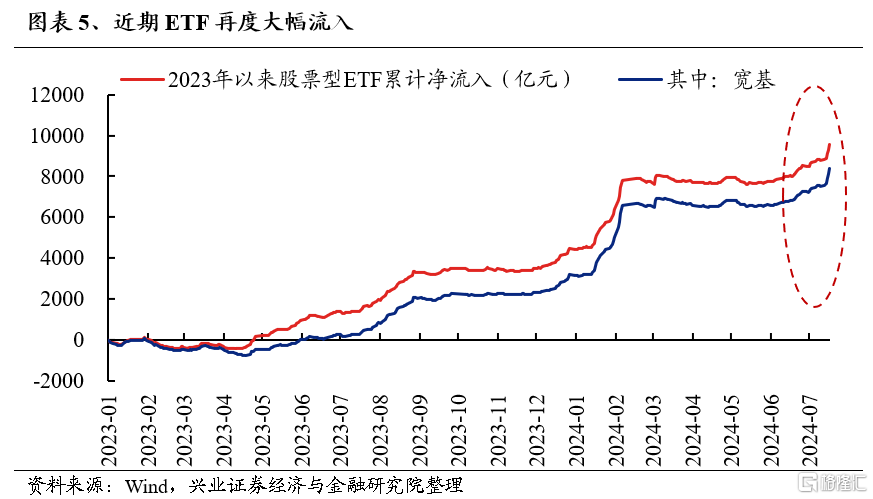

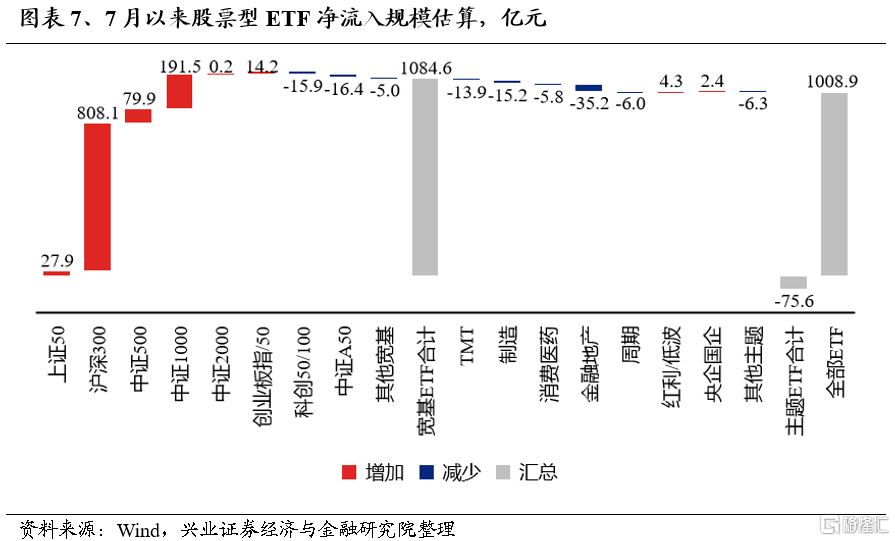

3、资金层面,近期ETF加速流入,将进一步对市场形成支撑。ETF是今年最重要的资金增量之一。而近期,我们看到ETF再度大幅流入,有望对市场形成支撑,也对风险偏好形成呵护。

因此,我们认为当前类似4月下旬,市场仍处于风险偏好从过度悲观的状态缓慢爬升、修复的窗口。市场风格也将从防御状态向高景气、高ROE方向扩散。

但我们更要强调的是,这种扩散是有限度的,是在高胜率投资的时代背景下、大盘龙头的beta中的扩散,并不支持市场回到小微盘、主题炒作的风格。

二、看多核心资产:风险偏好温和修复+资金统一战线强化

2.1、风险偏好温和修复,阶段性从高股息向高ROE、高景气扩散,核心资产、“15+3”风格高度适配

今年以来我们一直强调,市场已进入高胜率投资的时代。2024年中期策略报告《时代的贝塔》中我们进一步提出大盘、龙头是时代的beta。并且,在不同宏观经济、产业趋势和风险偏好下,同样是大盘龙头,结构上也有侧重:

1)高景气:当市场有确定性景气方向或产业趋势的时候,拥抱高景气是最优选择,进攻就是最好的防守。其典型,即美股及其AI浪潮驱动下的科技巨头。

2)高ROE:即便如欧洲市场,增长乏力、缺乏高景气,但只要经济不存在系统性风险,龙头维持优势甚至“剩者为王”,依然能够凝聚共识。

3)高股息:而当市场如日本股市这样,既缺乏增长,甚至有出现系统性风险的可能性(如债务风险、汇率崩盘等),那么只能退而求其次,进一步缩短资产的久期、把握当下的确定性,去拥抱低估值类债资产。

对于A股,我们看到年初以来主线同样在三类资产中往复跃迁、轮动,共同构成高胜率时代的“资产光谱”:年初由于市场对于经济的预期过度悲观,风险偏好显著收敛之下,红利资产表现出明显的超额收益。此后随着悲观预期修复、风险偏好抬升,市场跌深反弹,高ROE、高景气方向表现出明显的相对收益。但3月中旬至4月中旬,在前期的跌深反弹行情充分演绎后,叠加两会预期落地,市场风险偏好边际回落,红利方向再度领涨。而进入4月下旬,随着风险偏好修复,市场再度从红利板块向核心资产、出海链、“15+3”等高景气、高ROE方向扩散。但5月下旬开始,随着对于经济的预期再度走弱,市场又再度拥抱红利。

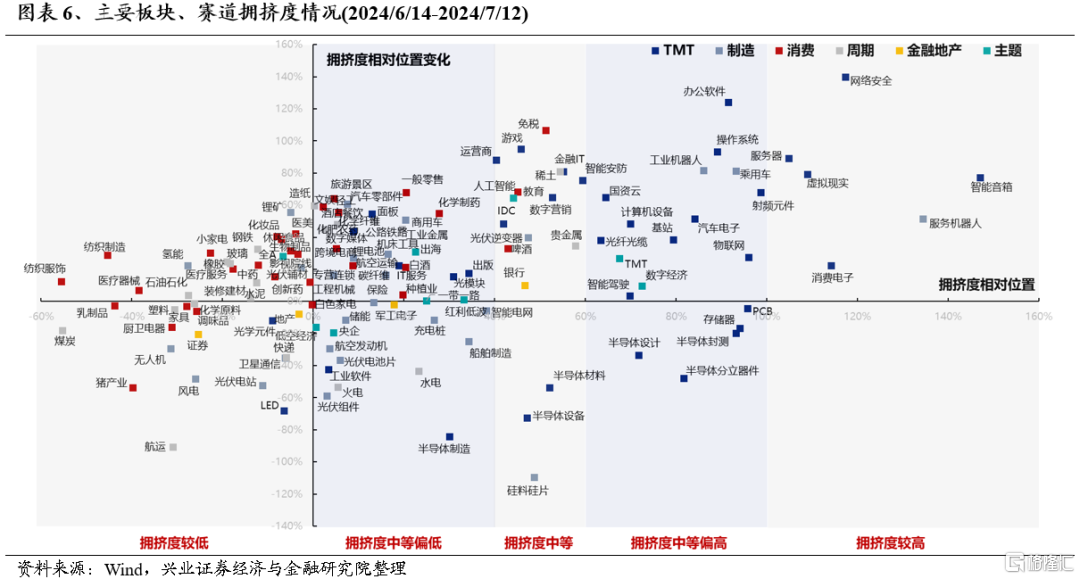

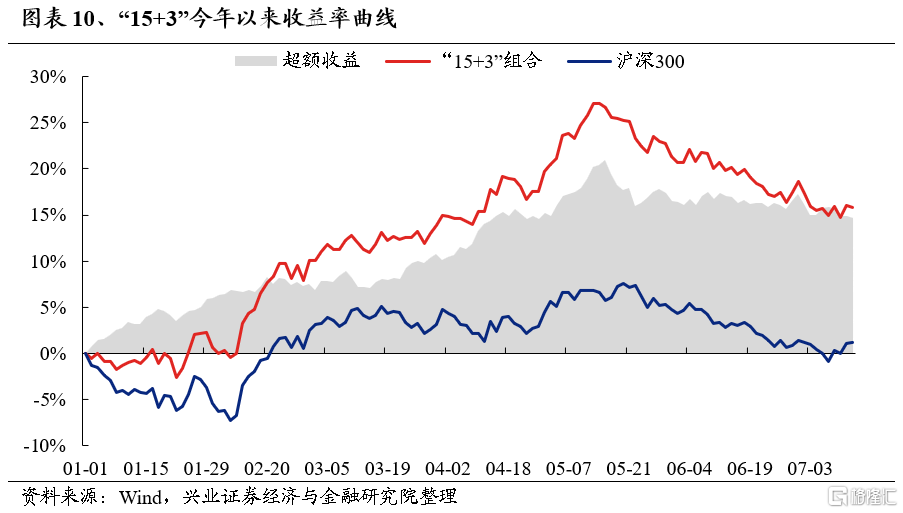

而往后看,三类资产中,随着风险偏好修复,阶段性将从高股息向高ROE与高景气扩散,类似4月下旬。例如,近期领涨的电子板块,就是典型的高景气方向。与此同时,当前拥挤度仍在低位、具备ROE特征的核心资产、“15+3”风格也同样值得关注。

2.2、资金视角,龙头白马、核心资产统一战线持续强化

首先,近期ETF大幅流入,且集中在沪深300ETF,对以龙头白马为主的核心资产形成支撑。7月以来,市场资金已预计通过宽基ETF渠道流入1085亿元,其中沪深300ETF流入规模达到808亿元,有望对以龙头白马为主的核心资产形成支撑。

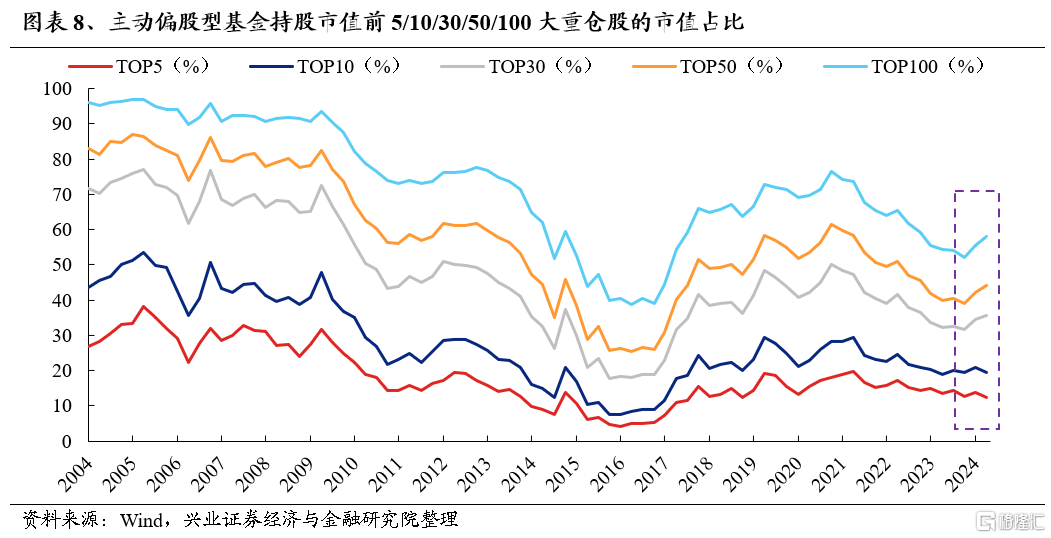

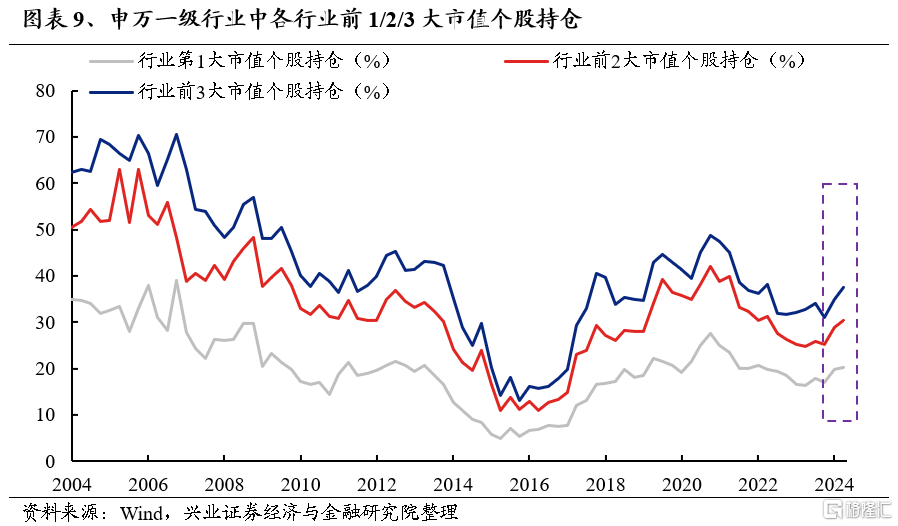

其次,基金二季报个股持仓的集中度持续提升,公募聚焦行业龙头的趋势进一步强化。我们在去年年度策略中对于2024年持仓“分久必合”、从“分散”到“集中”的分水岭即将出现的判断持续验证。24Q2重仓股集中度继续提升,从一级行业龙头持仓占比来看,也呈现明显的向龙头集中的趋势。申万31个一级行业中,24Q2各行业第1大、前2、前3的持仓比例分别环比提升0.38%、1.46%、2.65%。当前主动偏股基金投资市值偏好“由小到大”,与宽基ETF、险资共振,进一步驱动大盘龙头风格的演绎。

三、关注“15+3”:三高资产的交集,大盘风格的增强,beta中的alpha,新时代核心资产

今年兴证策略团队首提“15+3”(达到或接近15%增速、3%股息率)作为新时代核心资产的筛选标准。相比于传统的核心资产,“15+3”兼具高景气、高ROE与高股息,是更顺应这个时代的核心资产。

“15+3”资产提供了简单、明确的筛选标准,筛选条件如下(“15+3”基础上放宽):

1)中证800成分股,市值不低于300亿;

2)2024Q1、2024E、2025E净利润增速不低于10%;

3)2023年股息率不低于2.5%。

“15+3”资产标的池具体名单欢迎联系兴证策略团队获取。

风险提示

经济数据波动,政策超预期收紧,美联储超预期加息等。

注:文中报告节选自兴业证券2024年7月21日研究报告《看多核心资产——A股策略展望》,报告分析师 :张启尧S0190521080005、程鲁尧S0190521120004、胡思雨S0190521110003、张勋S0190520070004、吴峰S0190510120002、杨震宇S0190520120002

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员