作者:小李飞刀,编辑:小市妹

作者:小李飞刀,编辑:小市妹

2024年2月初至今,A股存储芯片板块回暖明显,相关指数基金也开始发力,其中科创100ETF华夏(588800)涨幅近10%。个股方面,兆易创新、长电科技飙涨超60%,澜起科技大涨超40%。

存储龙头强势表现背后是业绩、估值、政策面的共振,其持续性或可保持相对乐观的期待。

【上行周期进行时】

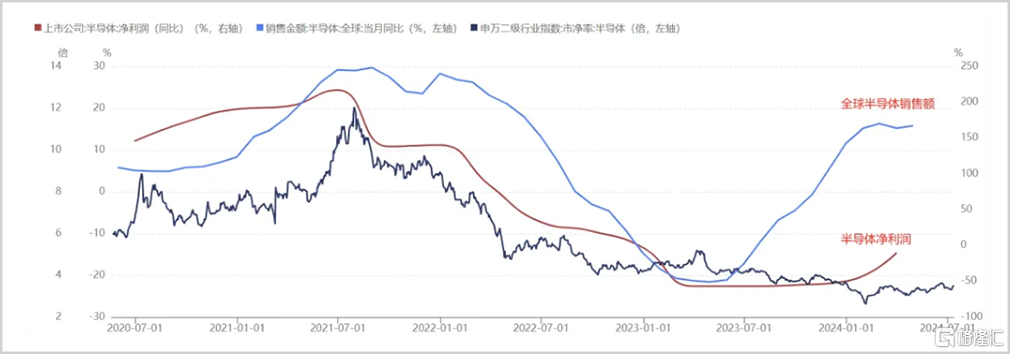

全球半导体市场正处在新一轮复苏周期中。销售收入拐点出现在2023年二季度,净利润表现更为滞后一些,拐点出现在2024年一季度。

▲来源:Wind

▲来源:Wind

具体看,国内多数半导体龙头净利润已在上半年出现激增态势。在芯片设计领域,韦尔股份归母净利润预计同比暴增754%至819%,澜起科技预计同比暴增613%至662%。在设备领域,北方华创预计同比增长42.8%-64.5%。在封测领域,通富微电上半年扭亏为盈,二季度环比增长92%-181%。

从企业业绩数据看,国内半导体产业链基本与全球保持同步,均处于上行周期之中。那么,本轮半导体上行周期会持续多久呢?

首先不妨在历史上找一找规律。纵观过去20年,全球半导体周期平均为3-4年,上行1-3年(均值2.2年),下行1-2年(均值1.4年)。

其实,全球半导体周期与全球经济周期基本吻合。逻辑上,全球经济活跃度高,对消费电子的需求旺盛,驱动半导体景气度走高,反之亦然。2001年互联网泡沫破裂、2008年次贷危机,当年10月均见到了半导体周期谷底。

最近一轮半导体周期,上行期为2019Q4-2021Q4,下行期为2022Q1-2023Q2,跟经济周期也大致吻合。美国在2020年释放了尤为激进的货币政策与财政政策,驱动全球经济从疫情泥潭转为火热复苏。但从2022年开始,通胀失控,加之持续加息,经济增速大幅放缓,半导体需求下行,行业周期也趋而直下。

从2023年下半年开始,全球半导体行业触底复苏,转为上行,主要驱动因素有两个方面。

一方面,美国经济并没有出现此前市场普遍预期的衰退,反而持续表现强劲,以至于全球经济在2023年以来整体处于复苏大环境中。

在此宏观背景下,全球智能手机、PC也逐步从泥潭中复苏,驱动半导体下游需求回暖。据Canalys数据显示,2024年一季度全球PC、中国智能手机出货量均实现2022年以来首次同比正增长。

另一方面,ChatGPT横空出世,带动全球人工智能高速发展,算力需求大幅上行,进而成为本轮半导体周期反转的重要推动力。因为高性能的GPU/CPU等逻辑芯片和DRAM/HBM等存储芯片,是实现AI高算力的硬件基础。

从历史规律以及本轮驱动因素综合看,本轮半导体上行周期正在进行时,且持续时间可能会超出过往周期均值。

【存储芯片迎机遇】

在本轮半导体复苏周期和全球AI浪潮之下,存储芯片可能会是最为受益的方向之一。要知道,存储芯片占到整个半导体市场份额的27%,且是智能手机、PC、AI服务器等消费电子核心硬件支撑。

存储芯片与半导体大周期呈现较强关联性,目前也已经进入上行期。除需求侧改善外,供给侧出现了明显变化。铠侠、海力士、美光从2022年四季度便开始减产,西部数据于2023年1月减产,三星于2023年4月加入减产序列,并不再“逆周期投资”,均加速存储行业触底回升。

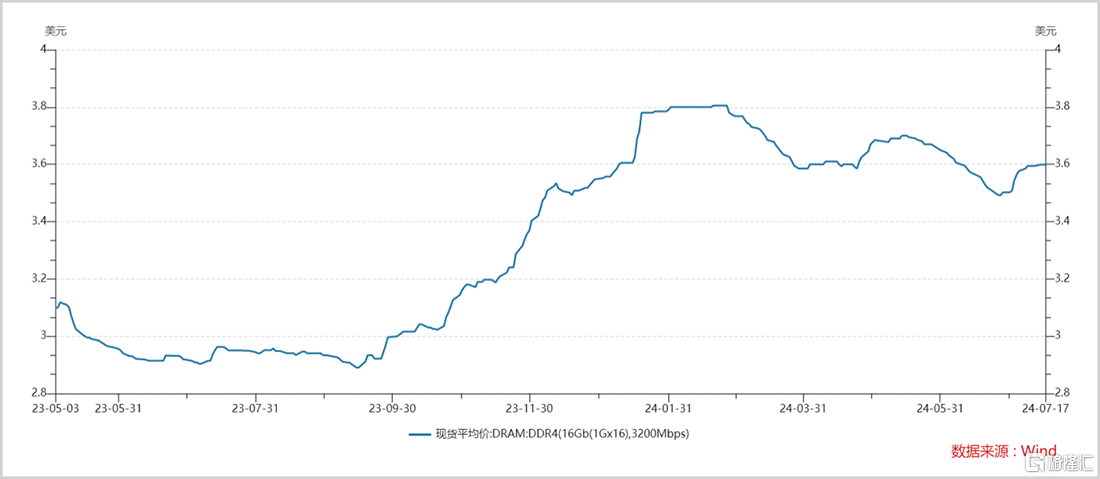

周期反转之下,存储芯片价格持续上涨。以DARM DDR4(16Gb)为例,价格从2023年9月低点的2.89美元上涨至如今的3.6美元,累计涨幅为25%。

展望未来,本轮存储芯片涨价潮有望持续,或超预期。一来,三大存储原厂利润率距离历史高点还有较大距离,未来有持续涨价的意愿。二来,过去存储每轮涨价持续时间至少在6-8个季度,本轮涨价时间仅3个季度。

其次,存储芯片市场份额被海外巨头高度垄断,国产替代空间大。DRAM作为存储器第一大产品,三星、海力士、美光科技三家垄断了全球96.5%的市场份额。在NAND领域,市场格局相对分散一些,三星、铠侠、海力士、西部数据、美光科技也占据了95.5%的份额。

伴随着国内半导体相关扶持政策以及大基金的注入,将加速各环节的国产替代趋势。2024年5月24日,国家大基金三期正式成立,注册资本高达3440亿元,总规模超过过去两期总和,投入方向包括先进制造、先进封装、AI芯片以及设备、材料等。而存储产业链作为国产化率极低的领域,有望获得大基金强有力的资金支持。

目前,国内厂商在存储芯片两大经营模式上均有布局,且有一定突破。

一种是Fabless模式,将设计、制造、封测等生产环节由不同厂家来配合完成,再交给后模组厂来做集成形成最终的终端芯片。这里面国内积极布局的玩家并不少,包括兆易创新、北京君正、东芯股份等。其中,兆易创新在利基DARM、SLCNAND、Nor Flash均有布局,且从2016年开始相关芯片出货量开启大扩张。

▲中国大陆存储芯片厂商产品布局,来源:山西证券

▲中国大陆存储芯片厂商产品布局,来源:山西证券

另外一种为IDM模式。存储原厂拥有晶圆厂、封装厂和测试厂,自行完成芯片全生命周期。这主要聚焦在手机、PC与服务器。因客户集中,需求量又大,往往被大型存储原厂直接覆盖,比如三星。

在IDM模式下,长鑫存储在DARM上实现了0到1的突破,开始追赶三星、海力士以及美光三大存储原厂,并已批量量产18.5nm的DARM芯片。并且,公司还启动了二期项目,于2024年底每月产能增加4万片晶圆,届时产能将占据全球总产能的10%。长江存储则在NAND发力,已于2022年实现了232层3D NAND量产,且二期规划产能将达到30万片/月。

另外,在存储芯片产业链中下游的模组集成环节,也被存储大厂占据,三方模组市占率整体占比偏小。其中,金士顿仅占5%,江波龙占3%,佰维存储占1%,后两家均为国产龙头。

不过,这两家企业均往上游封测领域做产业链延伸,也有利于提升产品竞争力和扩大市场份额。另外,伴随着存储业周期反转,业绩弹性也比较好,也值得跟踪关注。

【投资布局正当时】

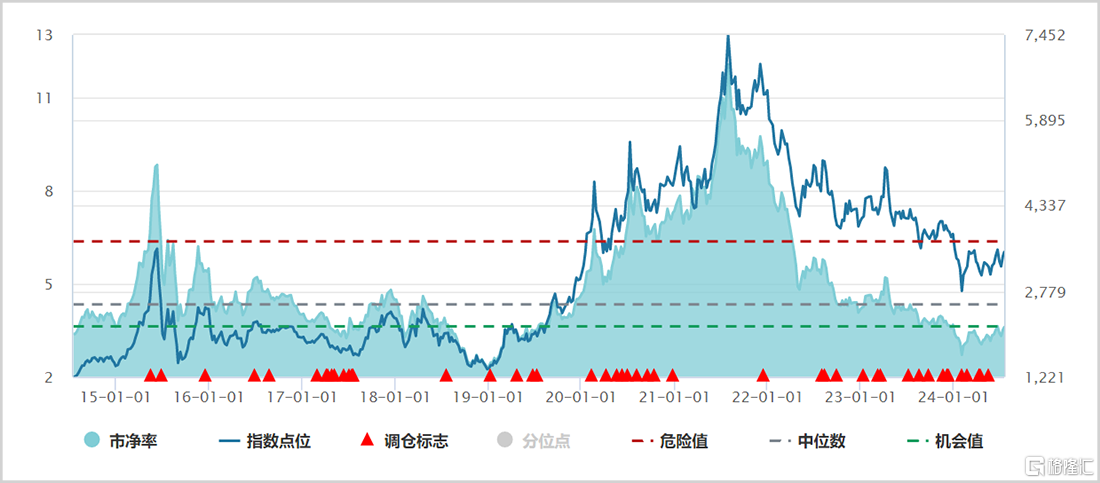

半导体属于典型周期行业,国内龙头业绩呈现明显波动,股价表现同样大开大合。当前,半导体(申万)指数较2021年7月高峰回撤50%左右。

股价大跌之下,估值水平也来到了一个相对有吸引力的位置。据Wind显示,半导体最新PE TTM(剔除负值)为63倍,处于近十年来中位数的39%。最新市净率为3.6倍,处于近十年来分位数的19%,仅略高于2018年底。

▲半导体指数PB走势图,来源:Wind

▲半导体指数PB走势图,来源:Wind

市场能够慷慨给到当前估值水平,主要源于此前行业估值过高、大盘持续下跌、市场风格扎堆高股息等方面的利空。如今,各大利空因素基本被充分消化,估值也回到相对便宜的阶段。加上业绩基本面开始出现实质性改善,那么半导体整体估值有望迎来持续回归,尤其是存储产业链。

不过,半导体行业颇为复杂,需具备专业的投研分析能力,普通投资者很难判断哪个企业最为合适。因此,布局相关板块指数基金或权重占比较高的宽基指数基金也会是一个不错选择。比如,科创100ETF华夏(588800)前十大重仓股中有4席半导体龙头,包括思特威、安集科技、恒玄科技、纳芯微。

此外,科创100ETF华夏(588800)权重较高的还包括惠泰医疗、艾力斯、百济神州等医药龙头。要知道,医药板块经历了长达3年的下跌,估值水平来到10年来极低水平,且伴随着医药行业政策边际缓和、药械基本面触底复苏,估值也有望止跌回暖。

总之,在大盘行情低迷之际,布局业绩有改善预期、估值相对低位的半导体是一个不差选择,接下来其表现或有惊喜出现。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员