任何不能杀死你的,都会使你更强大。

第一轮总统辩论和枪击事件后,“特朗普交易”的斜率陡然上升。站在中国市场的视角,对“特朗普交易”最直观的感受,还是自2018年以来美国对中国的三轮加征关税,这也成为了一些国内投资者对于“特朗普交易”感到悲观的直接原因。

然而,我们回顾了被特朗普加征关税的中国商品全球份额变化之后发现,加征关税只对很少一部分商品的出口竞争力产生了影响,大多数商品的出口竞争力要么不受加税的影响,要么反而受到了加税的刺激,份额越做越大,竞争力越来越强。

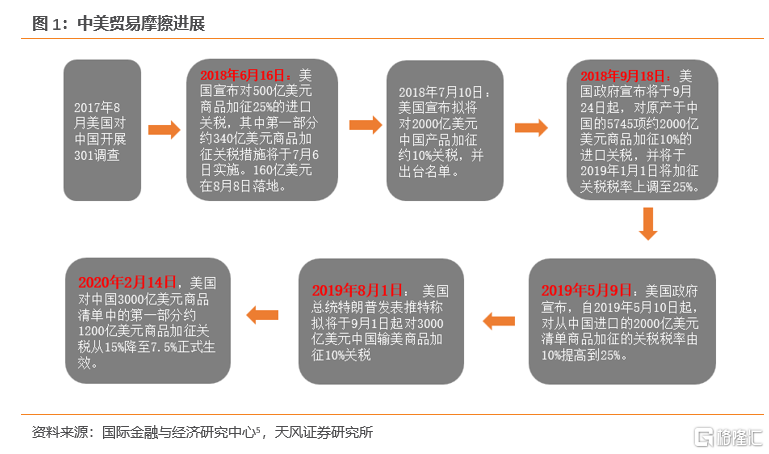

2018-2019年期间,美国对中国出口商品三次提高关税。第一次是2018年6月,美国对中国约500亿美元商品加征25%关税(分为340亿和160亿美元分别加税),占2017年美国进口中国商品总额的10%,覆盖航空航天、机器人和机械等商品。

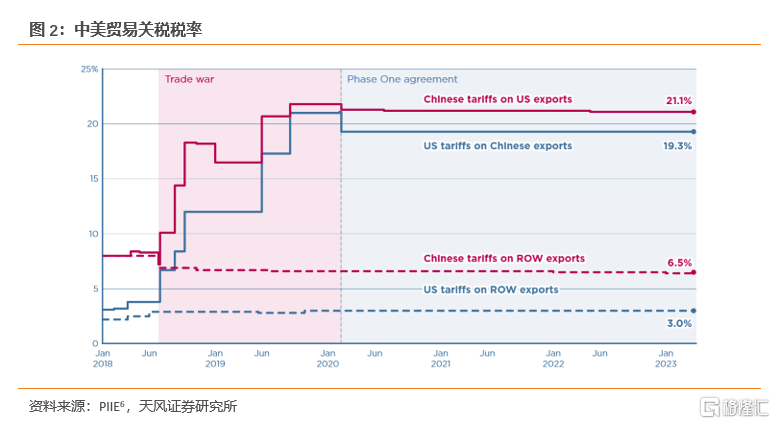

第二次是2018年9月,美国对中国约2000亿美元出口商品加征10%关税,占2017年美国进口中国商品总额的40%左右。2019年5月税率提高至25%,导致中国对美出口商品的平均税率从2018年8月前的3.8%上行至12%并在2019年5月进一步上行至17.3%,合计有大约46.9%的对美出口商品被加征关税。

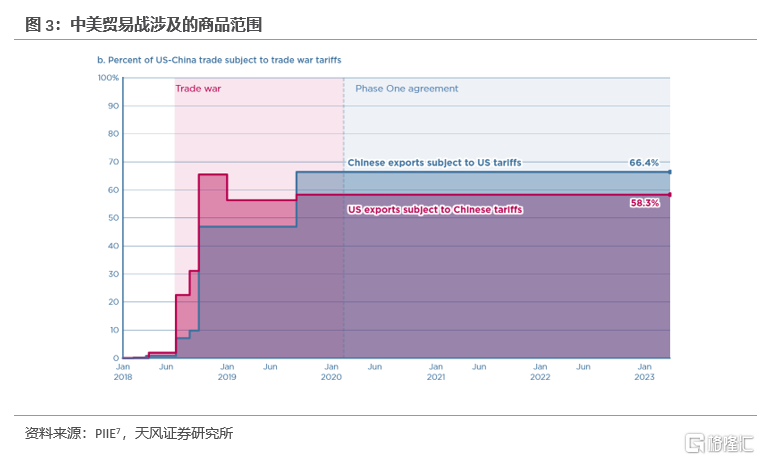

第三次是2019年9月,美国对中国约3000亿美元出口商品加征10%关税,2020年2月3000亿美元中的1200亿美元左右商品税率下修至7.5%。加上前面两轮,美国合计对66.4%的中国进口商品加征关税(以2017年美国进口水平衡量),2020年2月下调关税后平均税率依旧达到了19.3%。而美国从其他地区进口商品的平均关税仅从2.2%提高至3%。(注:3000亿分为两批名单,实际上仅对1200亿清单A进行加税)

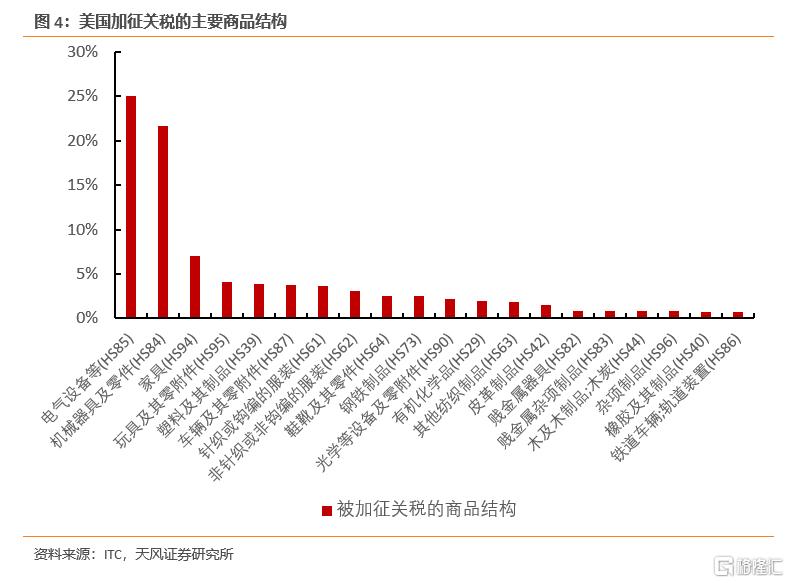

在HS6位数口径下,2023年美国大约对3569亿美元的商品加征关税,占美国进口中国商品总额的79.7%(注:美国按HS8位数口径征税,使用6位数口径可能高估被征税商品规模),主要集中在电气机械(HS85)、机械设备(HS84)、家具(HS94)、玩具(HS95),占比分别为25%、21.6%、7%、4.1%。

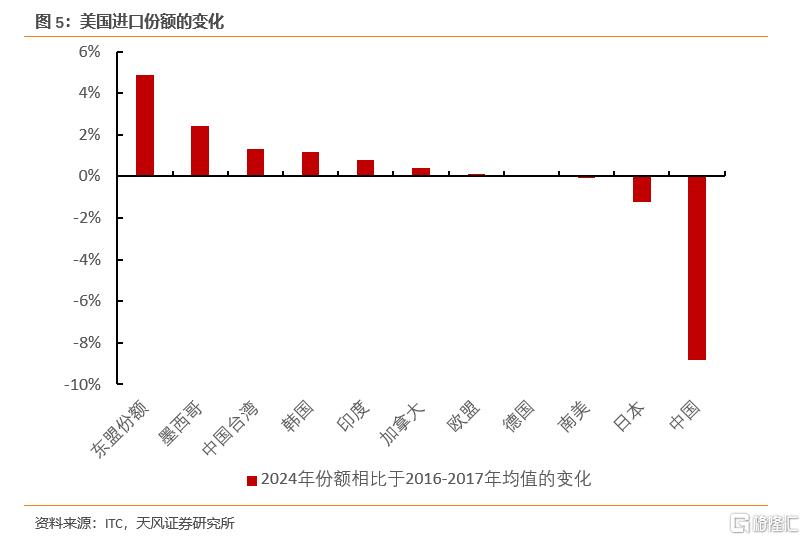

从结果看,美国对中国商品的整体进口依赖度受加征关税的影响明显回落。

2024年5月,中国(包括中国香港)商品占美国进口份额的12.7%,比2016-17年均值低了9个百分点。减少的对美出口份额,主要流向了东盟、墨西哥、中国台湾、韩国等地区,相关地区对美出口份额分别提高了4.9、2.4、1.3、1.2个百分点。

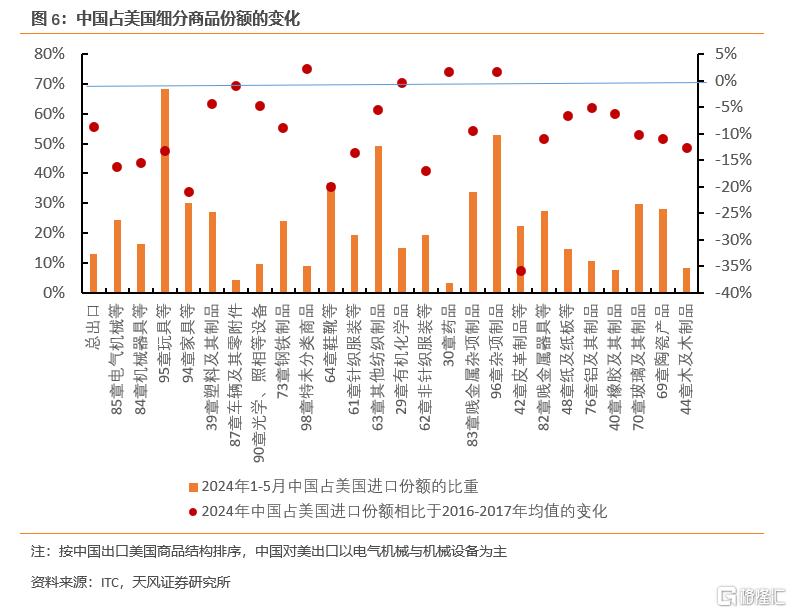

在被加征关税的商品中,有81.4%的出口商品对美出口份额下降,18.6%的商品对美出口份额上升或企稳。

主要商品中份额下滑最快的是劳动密集型商品,比如皮革制品(HS62)、帽类制品(HS62)、家具(HS62)、鞋靴(HS62)、非针织服装(HS62),对美份额分别下降了35.8、29.2、20.9、20、17个百分点。

电气机械(HS85)、机械设备(HS84)的出口份额降幅仅次于劳动密集型商品,分别回落16.3、15.5个百分点。在对美出口的前40大商品中,有16类商品的对美份额降幅超过10%。

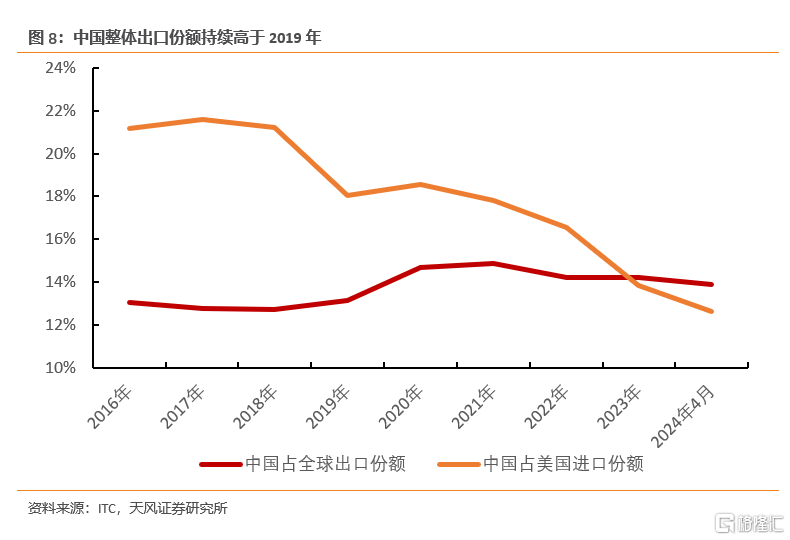

但是,如果站在全球视角下看,中国商品的出口份额在贸易战的历练下,反而越挫越强。

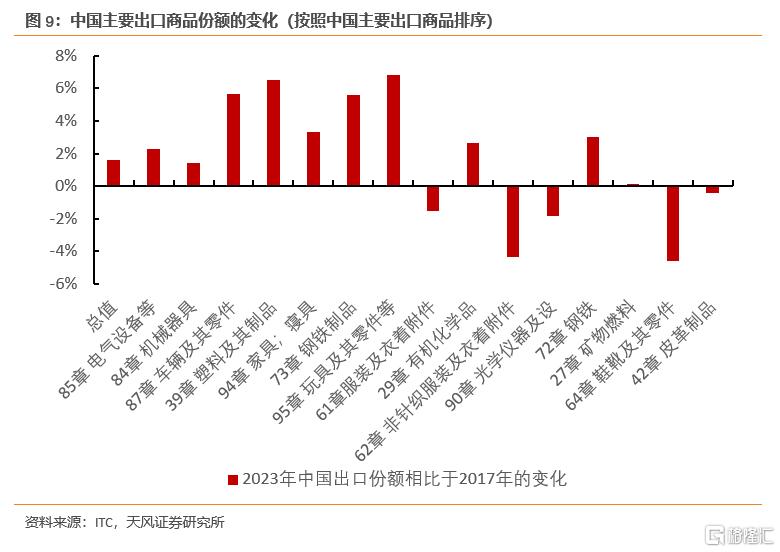

2017年中国占美国进口份额和全球出口份额的21.6%和12.8%。受贸易战影响,2019年中国占美国进口份额下滑至18%,但占全球出口份额上行至13.1%。之后疫情意外爆发又强化了中国的生产优势,到2023年末,中国占全球出口份额达到了14.2%。

分商品来看,2023年中国前10大出口商品(占中国出口总额的67%)占全球的出口份额均高于2017年水平,其中玩具(HS95)、塑料制品(HS39)、车辆(HS87)的份额分别提高了6.8、6.5、5.6个百分点。

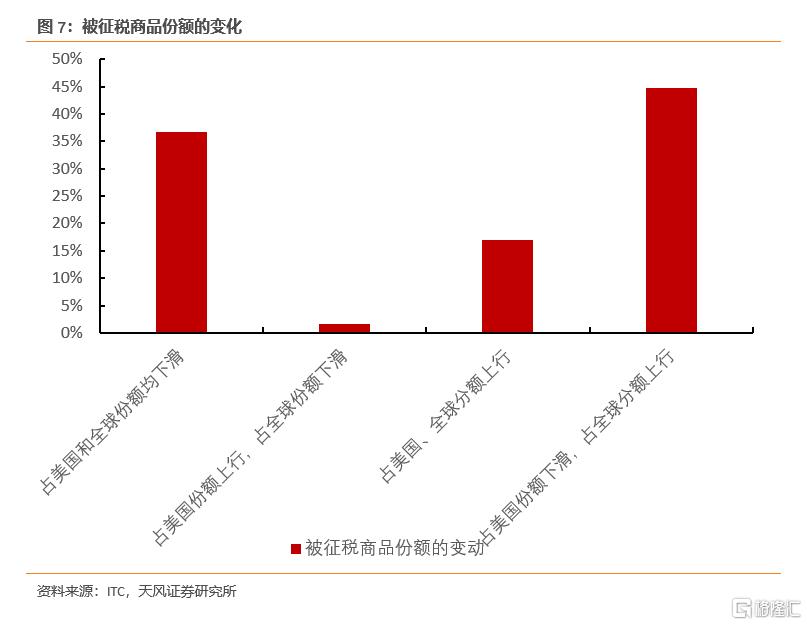

在全部被加征关税的商品中(HS6位数口径),有17%(606.7亿美元)的商品对美和对全球份额均在提高,有44.7%(1594.3亿美元)的商品对美份额下滑但是对全球份额提高,有36.7%(1311.6亿美元)的被加征关税商品对美和对全球份额下滑。

(注:以下选取出口金额前40的HS六位数商品)

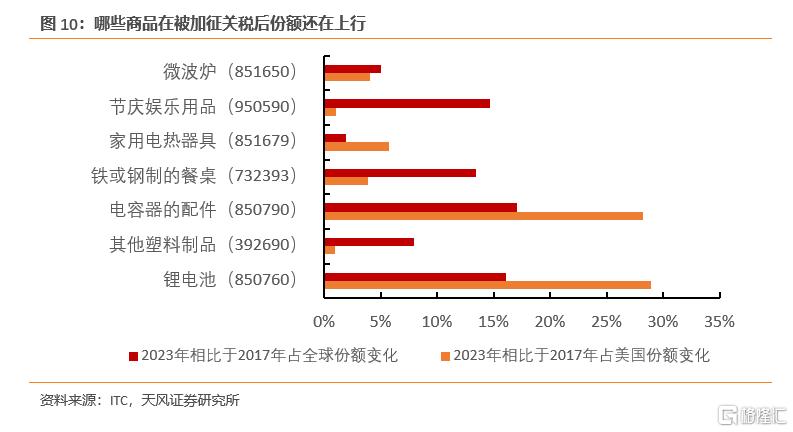

(1)占比17%的被加征关税商品:对美和对全球份额均在提高。

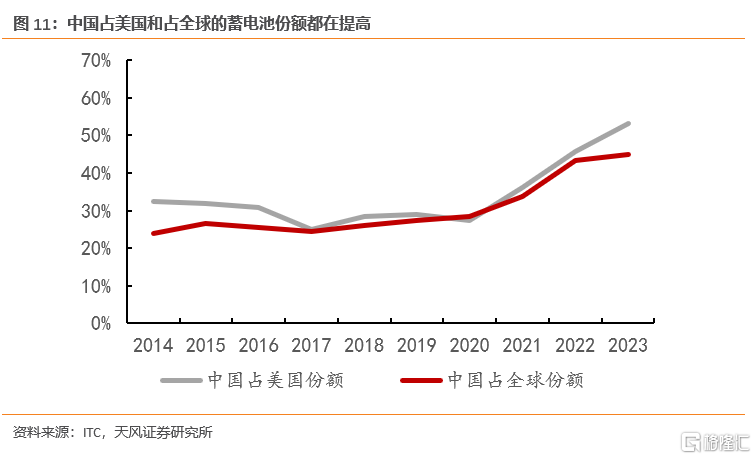

锂电池:2023年中国锂电池(HS850760)占全球和美国的份额分别比2017年提高了16.1和28.9个百分点。

小家电:2023年中国家用电热器具(HS851679)、微波炉(HS851650)对占美国进口份额分别比2017年提高了5.8个和4个百分点,占全球份额分别提高了2个和5.1个百分点。

2023年中国出口了全球大约71%的微波炉、81.8%的节庆娱乐用品、71.6%的钢制餐桌。中国占全球微波炉生产份额的90%以上,绝大多数海外品牌也是由格兰仕等中国厂商代工的,即使加征关税,要么转嫁给进口商和消费者,要么拉动中国海外生产比重。

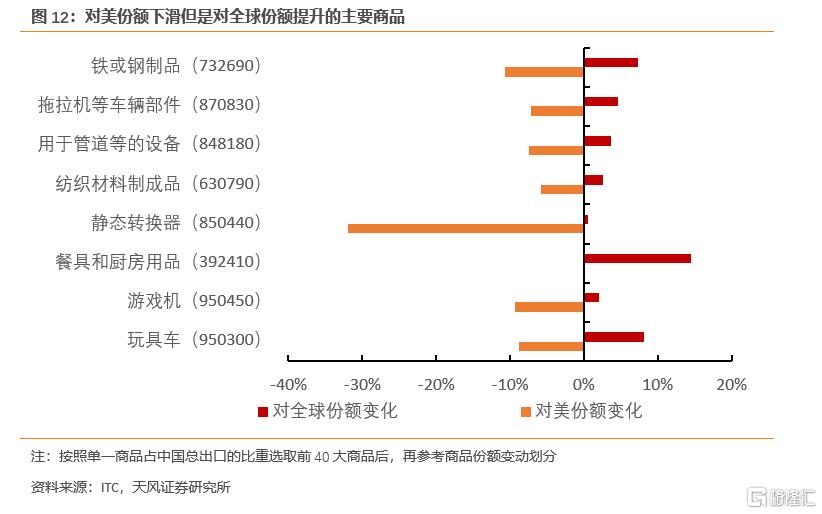

(2)占比44.7%的被加征关税商品:对美份额下滑,对全球份额上升。

这是最常见的形式,中国企业通过出海生产和转口贸易的形式,间接覆盖美国市场需求的同时,提高了全球份额占比和出口竞争力,并间接带动中上游零部件和中间品、资本品的出口占比。

美国对中国商品的直接依赖度下降,但间接依赖度却在提升,中美之间只是贸易形式发生转变,并不改变中国制造的巨大规模效应和网络效应带来的竞争力,而且这张网络正在随着企业出海织向全球。

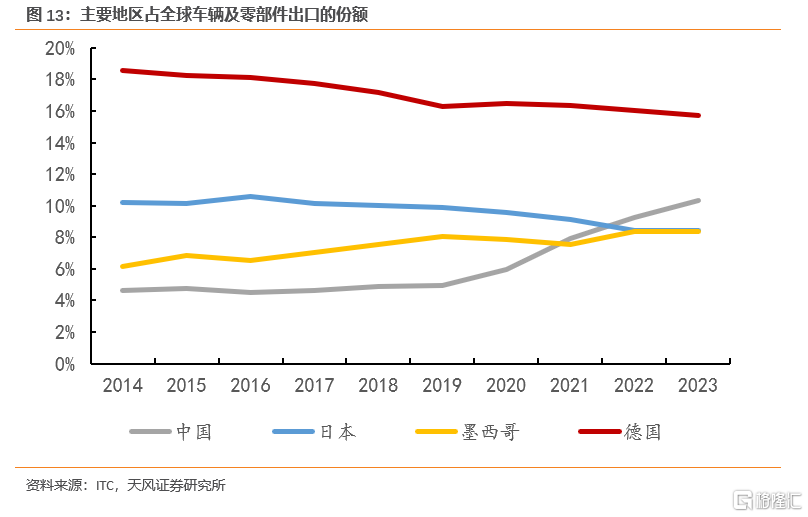

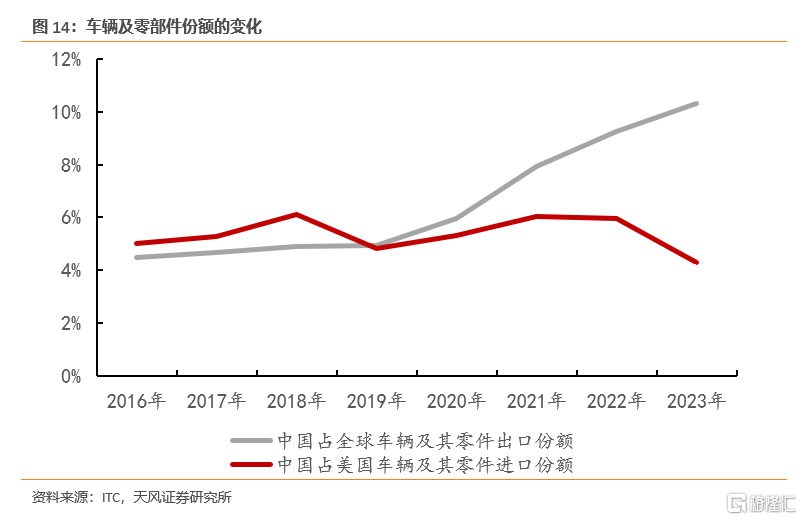

车辆和零部件:相比于2017年,2023年中国占全球车辆及零部份额提高5.6个百分点,至10.3%,超过日本、墨西哥,成为全球第二大出口国。其中,中国汽车出口超过日本已经成为全球最大的汽车出口国。但中国占美国的出口份额在此期间则回落了1个百分点。

具体来看,中国车辆和零部件的第一大出口国是俄罗斯,2023年俄罗斯、墨西哥、英国、比利时占中国出口车辆和零部件的比重相比于2017年分别提高了9、1、2、2个百分点,美国占比则下滑了13个百分点。

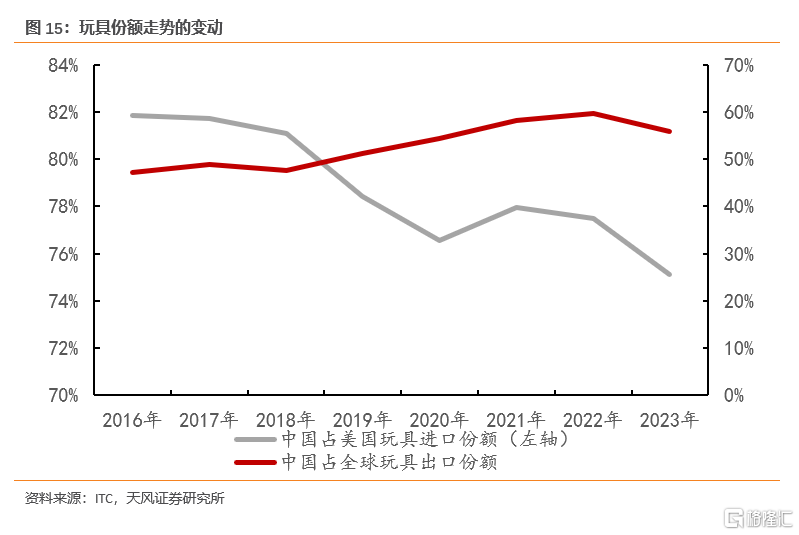

玩具:中国玩具对美出口份额比2017年下滑了6个百分点,越南、马来西亚、墨西哥等国对美份额分别增加了4.1、1.1、0.2个百分点。但是越南等国家对中国的依赖度较高,美国对中国出口的间接依赖度提高。

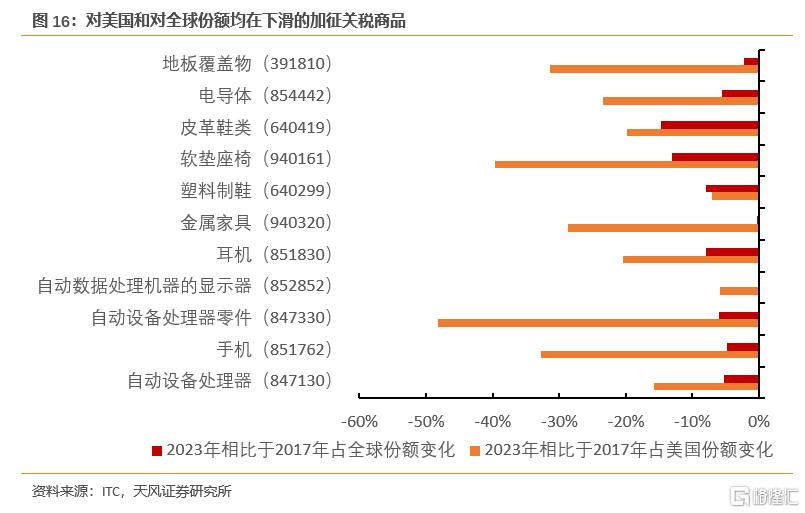

(3)占比36.7%的被加征关税商品:对美和对全球份额均有下滑。

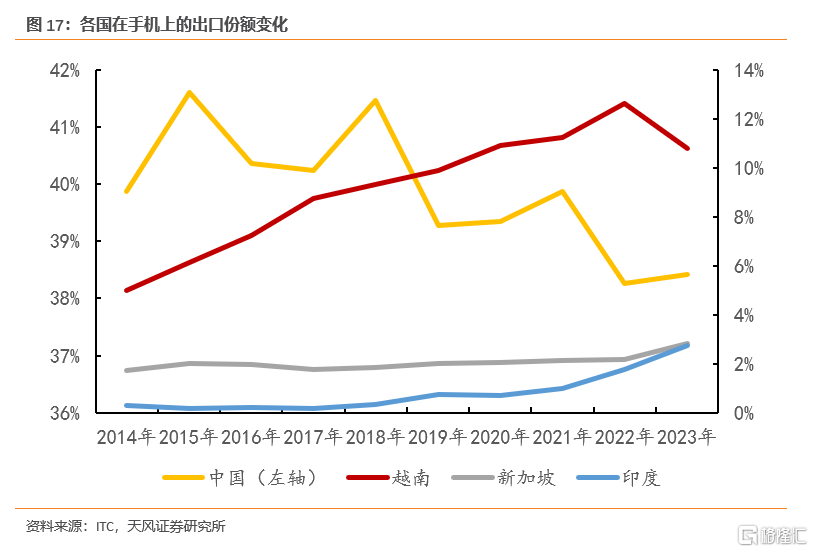

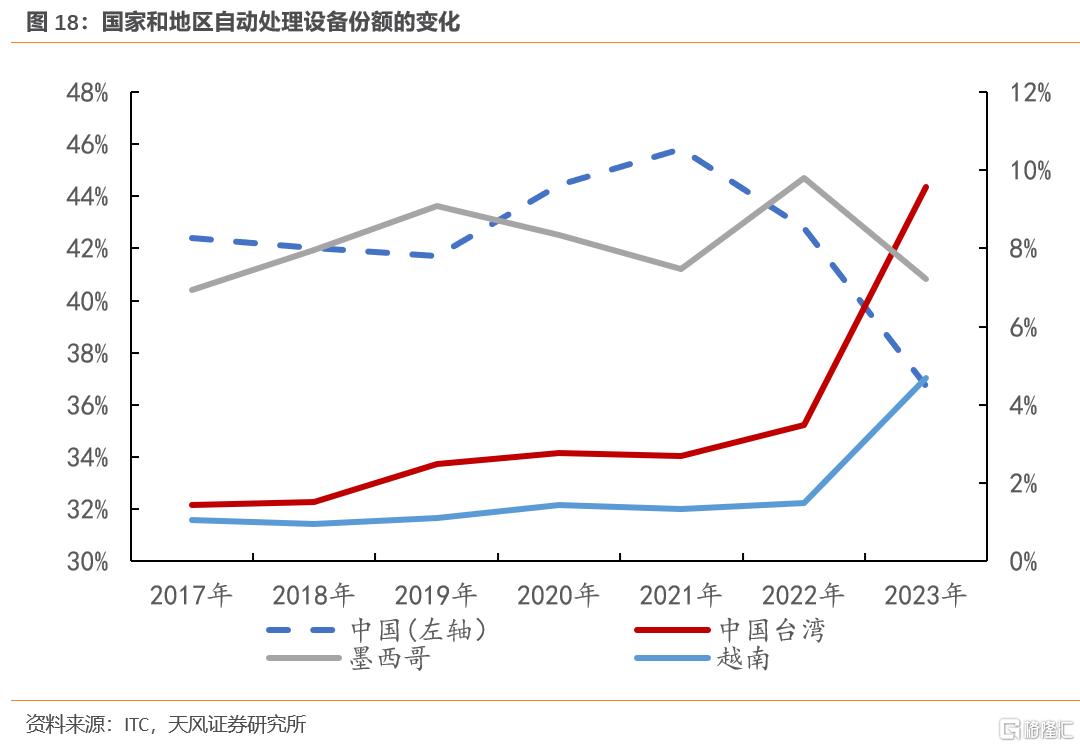

自动设备处理器、手机等消费电子的劳动密集型组装环节:2023年中国手机(HS851762)对美国和对全球的出口份额分别比2017年下滑了32.8个和4.8个百分点。

苹果目前在印度的产能占比为7%,其计划在2025年将25%的产能转移至印度。2023年印度、越南占全球手机出口份额比2017年提高了2.5、2个百分点,占美国进口份额提高了11.4、5.2个百分点。

手机组装产能转移至越南和印度,也间接拉动了两国对中国的中间品出口依赖度。2023年中国对越南和印度的电气设备(HS85)(包含了大量手机的中上游配件,如显示器、储存设备、麦克风等均在该口径下)出口份额比2017年提高了1.9、0.6个百分点。

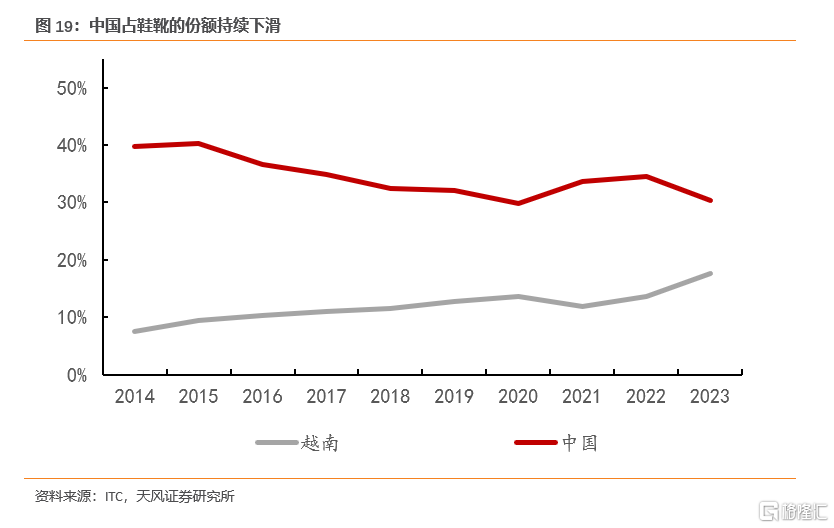

鞋靴等劳动密集型商品:2023年中国皮革鞋类(HS640419)对美国和对全球的出口份额分别比2017年下滑了19.8个和14.8个百分点。

2014年以来,中国鞋靴类商品的全球出口份额就在持续下滑,份额主要流向了越南等东南亚国家,越南鞋靴类(HS64)商品的出口份额提高了6.7个百分点。

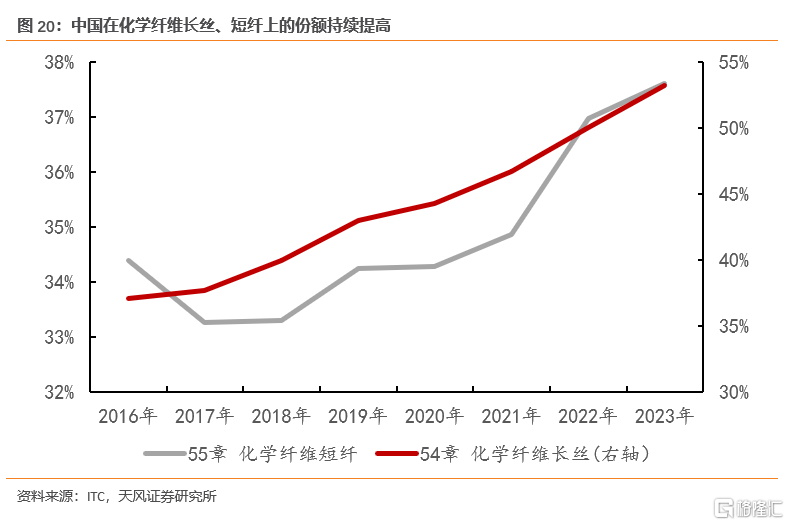

鞋靴生产转移至越南等国,也间接拉动了中国相关上游行业的出口,比如化学纤维长丝(HS54)、化学纤维短纤(HS55)(包括涤纶、腈纶等,是纺织服装、鞋靴等行业的中上游)的全球出口份额比2017年提高了15.5个和4.4个百分点。

过去五年美国对中国商品加征关税,既不是决定中国出口份额的决定性因素,也没有阻止中国制造技术进步和效率提升的趋势。

反而在贸易战的历练之下,中国企业积极开拓全球市场,走出去主动适应不同国家的文化、法律、制度、市场,学会配置全球资源,在逆境中加速成长。

困难是坚强意志的磨刀石,挫折和困难只会让人变得更加强大。

风险提示

出口份额的变化超预期,中美贸易摩擦超预期,地缘政治扰动扩大化

注:本文来自天风证券2024年7月3日发布的《超5000亿加税对出口竞争力的真实影响》,分析师:宋雪涛 S1110517090003、孙永乐 S1110525010001

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员