作者:周绘

作者:周绘

出品:洞察IPO

上交所&深交所

新 股 上 市

7月8日-7月14日,上交所无公司上市,深交所创业板有1家公司上市。

数据来源:公开信息;图表制作:洞察IPO

数据来源:公开信息;图表制作:洞察IPO

1. 乔锋智能:主要从事数控机床的研发、生产及销售。上市首日收涨103.77%,截至7月15日收盘报43.48元/股,较发行价26.50元/股涨64.08%。

通过上市委员会审议会议

7月8日-7月14日,上交所无公司过会;深交所无公司过会。

递交上市申请

7月8日-7月14日,上交所无公司递交上市申请;深交所无公司递交上市申请。

终止上市

7月8日-7月14日,上交所无公司终止上市;深交所主板有1家公司终止上市,创业板有11家公司终止上市。

数据来源:公开信息;图表制作:洞察IPO

数据来源:公开信息;图表制作:洞察IPO

1. 卓谊生物:从事疫苗产品研发、生产及销售的高新技术企业,目前核心产品为冻干人用狂犬病疫苗(Vero细胞)。

2. 麦驰物联:专注于建筑智能化领域,是一家以楼宇对讲和智能家居等社区安防智能化产品研发、生产和销售为主并提供建筑智能化设计服务及系统集成业务的综合服务商。

3. 鸿禧能源:聚焦于光伏行业的清洁能源服务商,主营业务为太阳能电池片的研发、生产与销售,以及分布式光伏电站的投资运营、开发建设及服务。

4. 数聚智连:电子商务运营服务商,为国内外知名品牌提供包括品牌电商运营、渠道分销、品效营销等专业、高效、全链路的电商运营及营销服务。

5. 新视云:法院信息化综合服务提供商,致力于为全国法院提供庭审公开、智能法庭以及其他智慧法院领域的相关产品和服务。

6. 欧冶云商:2015年2月,宝钢集团(现中国宝武)整合原有大宗商品电子商务优质资源,以全新商业模式建立的第三方产业互联网平台。

7. 赛尔股份:专业从事通信网络技术服务和智能化运维产品、无线网络深度覆盖产品及解决方案的高新技术企业,主要客户为中国铁塔、中国联通、中国电信和中国移动等运营商。

8. 康盛生物:主要从事血液净化产品的研发、生产与销售的创新型医疗器械企业。

9. 思客琦:专业从事智能装备研发、生产和销售的高新技术企业,以动力电池和储能电池智能装备为核心,产品涵盖电芯装配、模组成型、PACK封装、电池回收拆解等锂电池制造流程。

10. 山源科技:专业从事智能矿山信息通信、供电管控与保障、视觉监控等产品与系统的研发、生产、销售和服务。

11. 兆尹科技:国内领先的银行投资管理业务IT解决方案提供商之一,向以银行为主的金融机构提供软件开发和技术服务,主要应用于银行的理财资管、投资银行、自营资金投资等相关领域。

12. 国地科技:致力于为各级自然资源主管部门及其他政府部门、企事业单位提供自然资源管理技术服务和智慧城市信息技术服务的高新技术企业。

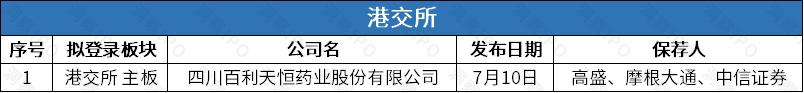

港交所

新 股 上 市

7月8日-7月14日,港交所有6家公司上市。

数据来源:公开信息;图表制作:洞察IPO

数据来源:公开信息;图表制作:洞察IPO

1. 方舟健客:慢病管理平台。上市首日收跌44.62%,截至7月15日收盘报4.83港元/股,较发行价8.18港元/股跌40.95%。

2. 百望股份:企业数字化解决方案提供商,专注于通过公司的百望云平台提供SaaS财税数字化及数据驱动的分析服务。上市首日收涨8.06%,截至7月15日收盘报35.70港元/股,较发行价36.00港元/股跌0.83%。

3. 瑞昌国际控股:总部设于中国河南省的石油炼制及石化设备制造商。上市首日收涨14.29%,截至7月15日收盘报1.17港元/股,较发行价1.05港元/股涨11.43%。

4. 声通科技:信息技术解决方案提供商,为企业级用户提供服务以提升其信息交换和商业交互方面的便利性及智能化程度。上市首日收跌11.24%,截至7月15日收盘报145.20港元/股,较发行价152.10港元/股跌4.54%。

5. 如祺出行:出行科技与服务公司,提供网约车及Robotaxi服务、人工智能数据及模型解决方案以及高精地图,及为司机及运力加盟商提供全套支持的生态服务。上市首日收跌3.14%,截至7月15日收盘报34.50港元/股,较发行价35.00港元/股跌1.43%。

6. 西锐:设计、开发、制造及销售业界认可的私人飞机。上市首日收平,截至7月15日收盘报25.50港元/股,较发行价27.50港元/股跌7.27%。

新 股 招 股

7月8日-7月14日,港交所无新股招股。

通过上市聆讯

7月8日-7月14日,港交所无公司通过聆讯。

递交上市申请

7月8日-7月14日,港交所有1家公司递交主板上市申请。

数据来源:公开信息;图表制作:洞察IPO

数据来源:公开信息;图表制作:洞察IPO

1. 百利天恒:集药品研发、生产与营销一体化的现代生物医药企业。

百利天恒于7月10日披露招股书

拟登陆港交所主板

7月10日,四川百利天恒药业股份有限公司(以下简称“百利天恒”)向港交所递交招股书,拟主板IPO上市,高盛、摩根大通、中信证券为其联席保荐人。

百利天恒是一家集药品研发、生产与营销一体化的现代生物医药企业,构建了全球领先的创新ADC药物研发平台,成功研发包括BL-B01D1(一种目前处于III期临床试验的EGFR × HER3双抗ADC)在内的已进入临床阶段的6个ADC创新药物管线,并已开展了约60项临床研究,其中9个后线III期临床及13个一线II期临床,及全球领先的创新多特异性抗体药物研发平台,成功研发包括GNC-077在内的已进入IND或临床阶段的4个GNC创新多特异性抗体药物管线,并已开展10项临床研究。

2023年12月11日,百利天恒与BMS达成了共同开发、共同商业化BL-B01D1的全球战略许可及合作协议。总额84亿美元、首付8亿美元,是迄今为止全球ADC领域单个资产总交易额最大的全球战略许可及合作交易。

百利天恒于2023年1月6日在科创板上市。

招股书显示,本次发行募集的资金百利天恒将用于于中国内地以外地区的生物药物的研发活动;建立全球供应链,主要为在中国内地以外的候选生物药物建设或收购新生产设施的资金;在中国内地以外的业务的营运资金及其他一般公司用途。具体募资金额未披露。

财务数据方面,2021年-2023年及2024年1-4月,百利天恒分别实现营业收入7.95亿元、7.02亿元、5.60亿元及54.97亿元,2022年、2023年及2024年1-4月营收同比增幅分别为-11.71%、-20.15%、3695.20%;净利润分别为-1.08亿元、-2.82亿元、-7.80亿元及48.64亿元。

2024年截至4月30日止四个月收入大幅增长主要由于产生许可费收入。根据BMS协议,于2024年3月,百利天恒从BMS收到不可退还及不可抵扣的首付款8.00亿美元(相当于约人民币56.80亿元)。百利天恒于2024年1-4月就向BMS授出许可确认收入7.51亿美元(相当于约人民币53.32亿元)。

百利天恒在招股书中披露的风险因素主要包括:公司业务及前景在很大程度上取决于候选药物(包括BL-B01D1)的成功。倘无法成功完成药物的临床开发、获得监管批准或实现商业化,或在进行上述任何事项时遭遇重大延误或成本超支,公司业务及前景可能会受到重大不利影响;中国药监局、FDA及其他可比监管机构的监管批准过程漫长、费时且难以预测。倘未能及时为候选药物获得在目标市场的监管批准,公司业务可能会受到重大及实质损害;在公司开始从创新药物的商业化中产生收入之前,倘无法维持现有上市产品的销量、定价水平及利润率,公司营运、收入及盈利能力可能会受到不利影响;截至2024年4月30日止四个月,BMS协议产生的收入贡献大部分收入。有关过往表现未必能反映未来表现;倘公司或BMS未能在预期的时间框架内实现公司产品开发或商业化目标,可能无法获得里程碑或特许权使用费或赚取利润以支持公司未来开发规划等。

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,洞察IPO及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!未经许可不得转载、抄袭!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员