随着现代生活节奏的加快,高血压已经成为一种常见的慢性疾病,特别是在老年人群中,其发病率居高不下。我国抗高血压药市场巨大,在众多抗高血压药物中,沙坦类与普利类药物作为抗高血压的两大主力,不仅在临床上扮演着不可或缺的角色,其背后的原料药细分市场更是暗流涌动,充满看点。

原料药作为医药产业链的关键环节,其细分市场的动态直接反映并影响着药品的研发、生产与供应。本文将基于药融咨询的《原料药产业白皮书》部分精彩内容,深入分析国内沙坦类与普利类两种重要抗高血压药物原料药、以及抗血栓形成药物(肝素原料药)的市场动态,探讨原料药消耗、制剂销售趋势,以及面临的机遇与挑战。

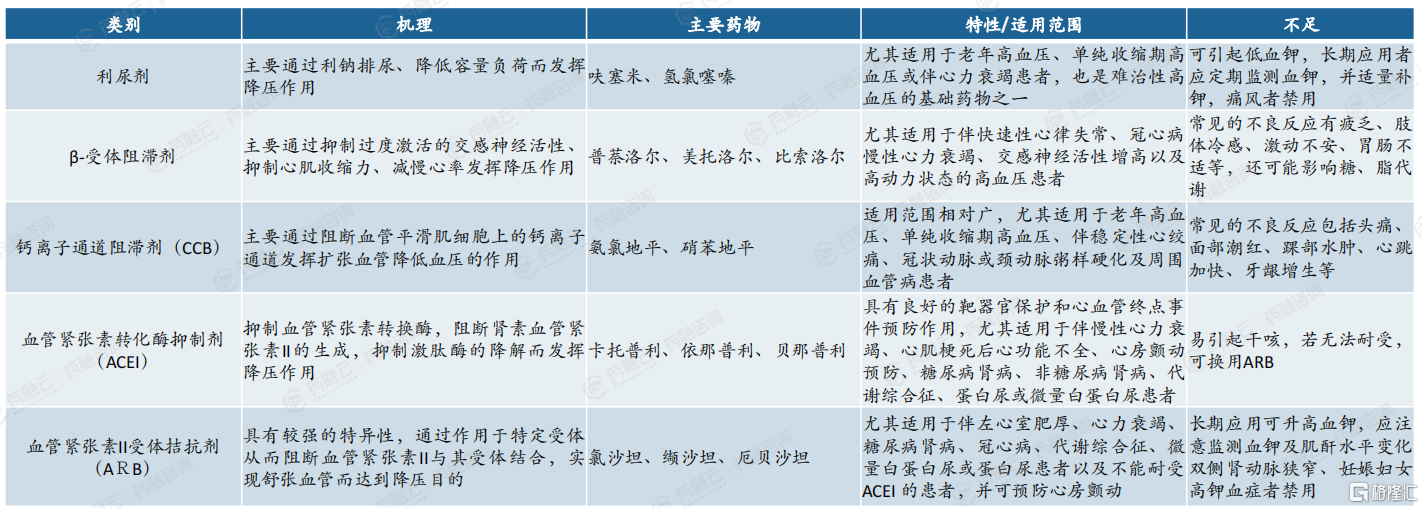

沙坦类和普利类药物作为常用的抗高血压药物,通过不同机制发挥作用:沙坦类药物通过阻断血管紧张素II受体来放松血管,降低血压,同时对心脏、肾脏具有保护作用,具有临床疗效确切、可用于糖尿病患者等优势;普利类药物则通过抑制血管紧张素转换酶,减少血管紧张素II的生成,达到降压效果,具有良好的靶器官保护和心血管终点事件预防作用。

一、沙坦类:创新与市场的双赢赛跑

沙坦类为国内外权威指南推荐的一线治疗药物,包括氯沙坦、缬沙坦、厄贝沙坦等品种。沙坦类药物通过选择性阻断血管紧张素受体来降血压,具有临床疗效确切,副作用小,耐受性好,可用于心力衰竭、糖尿病、肾病患者等诸多优势。

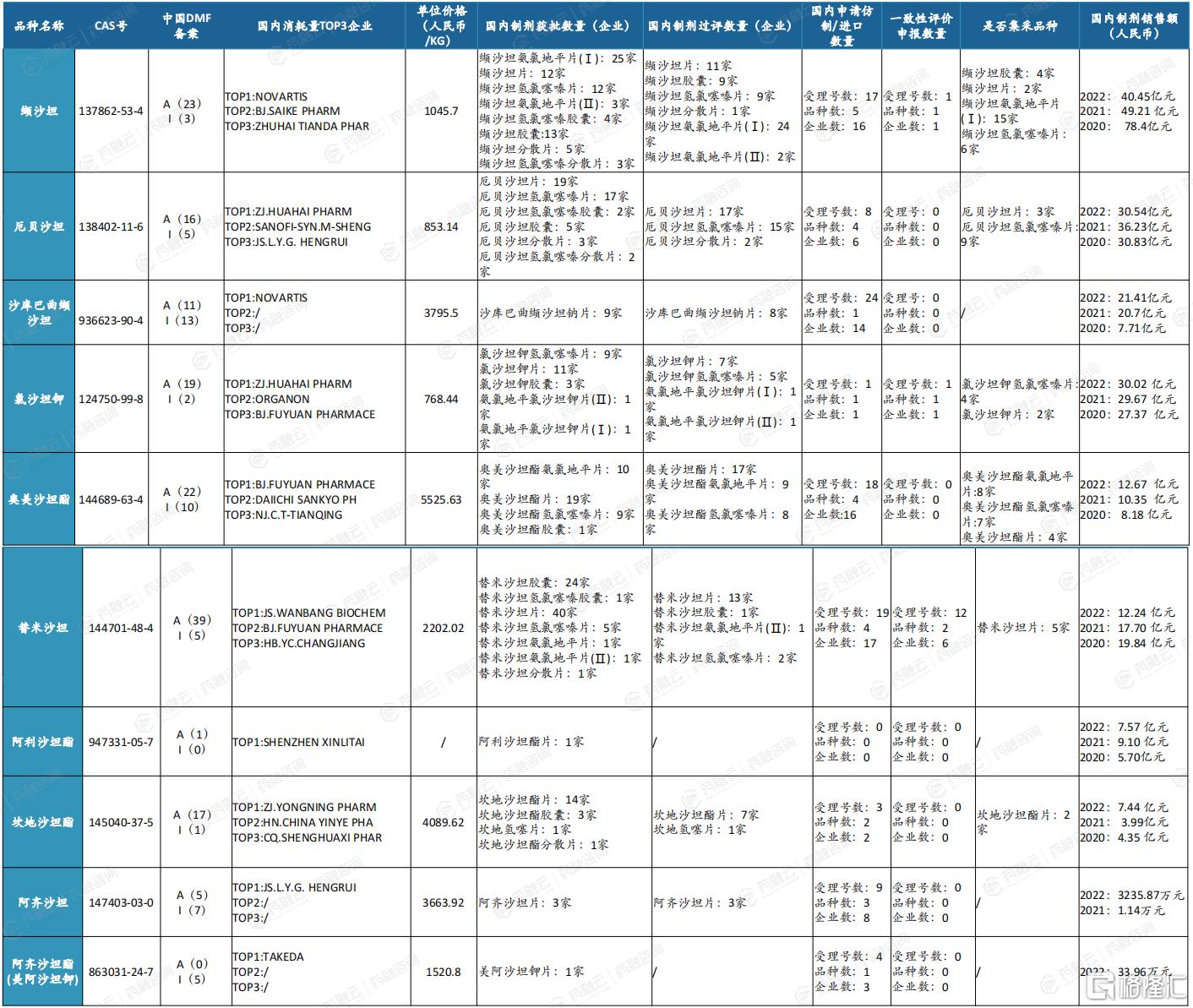

常见抗高血压药物机理及特征

1. 沙坦类原料药(全球):缬沙坦全球消耗量最大,阿利沙坦酯增速最高

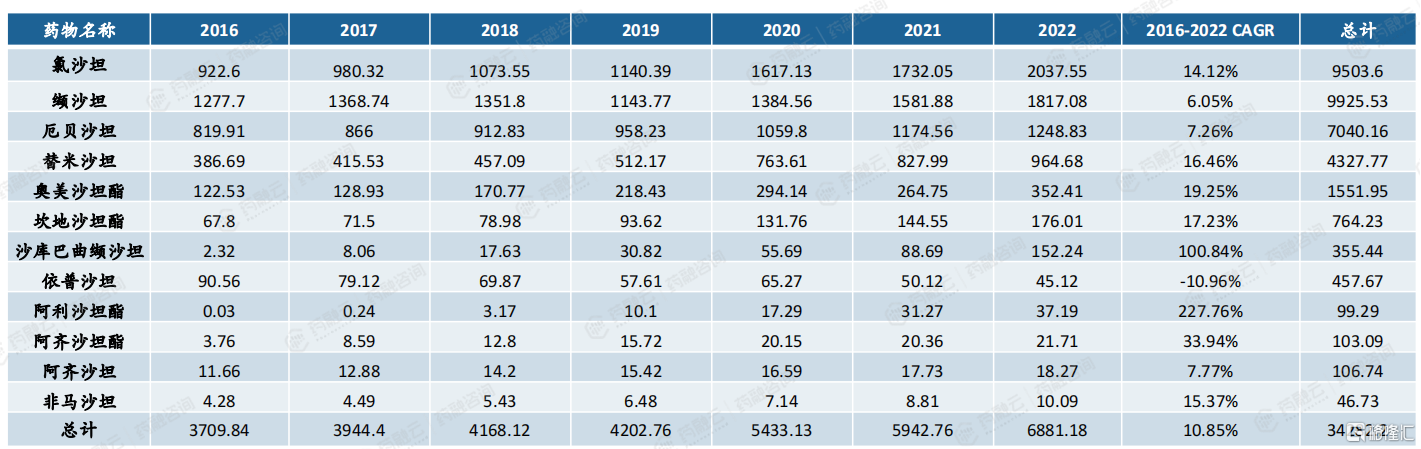

在全球市场上,缬沙坦稳坐消耗量冠军宝座,而阿利沙坦酯则是增速赛道上的“黑马”,年复合增长率高达227.76%。沙库巴曲缬沙坦作为新星,其制剂销售额更是遥遥领先,未来潜力无限。

2016-2022年沙坦类原料药全球总消耗量为34282.2吨,其中总消耗量最大的品种为缬沙坦, 2016-2022年总消耗量为9925.53吨。消耗量增速最高的品种为阿利沙坦酯,年复合增长率达227.76%,但7年总消耗量未过百吨。沙库巴曲缬沙坦近年消耗量增速也较高,2016-2022年复合增长率为100.84%,总消耗量355.44吨。

沙坦类原料药2022年全球消耗量TOP10品种,包括氯沙坦、缬沙坦、厄贝沙坦、替米沙坦、奥美沙坦酯等,其中消耗量破千吨的有氯沙坦、缬沙坦和厄贝沙坦,氯沙坦以2037.55吨的消耗量位列第一。

沙坦类原料药2016-2022全球原料药消耗量(吨)

图片来源:药融咨询《原料药产业白皮书》

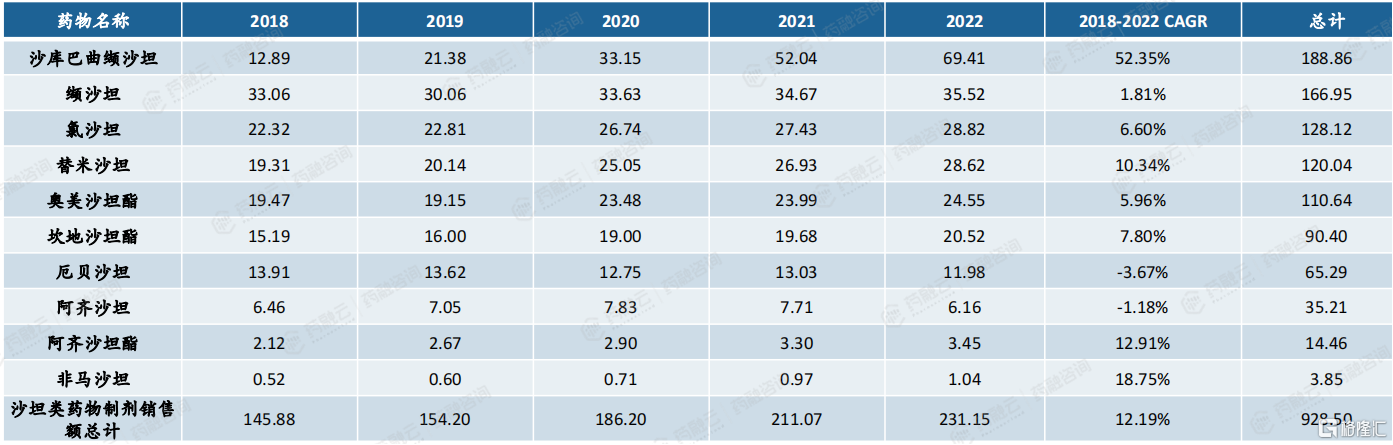

2. 沙坦类制剂(全球):沙库巴曲缬沙坦制剂夺冠,5年复合增长率超50%

据药融咨询《原料药产业白皮书》数据统计,沙坦类原料药2022年全球制剂销售额TOP10活性成分包括沙库巴曲缬沙坦、缬沙坦、氯沙坦、替米沙坦、奥美沙坦酯等,心血管疾病领域重磅品种沙库巴曲缬沙坦制剂以69.41亿美元的销售额夺得2022年沙坦类制剂全球市场桂冠,远超其他沙坦类药物制剂。

市场壮大的同时随之而来的是原料药消耗量的激增,随着国内仿制药的获批以及受集采政策的影响,预计沙库巴曲缬沙坦原料药消耗量和制剂市场将持续增长。

沙坦类制剂近5年总销售额呈增长趋势,从2018年的145.88亿美元增至2022年的231.15亿美元,5年CAGR为12.19%。

沙坦类原料药2022年全球制剂销售额TOP10活性成分(亿美元)

2022年沙坦类下游制剂(全球)销售额TOP10品种基本信息一览

图片来源:药融咨询《原料药产业白皮书》

3. 沙坦类原料药(国内):市场整体向好,阿利沙坦酯等品种涨势喜人

国内市场上,沙坦类原料药消耗量逐年攀升,阿利沙坦酯等新秀表现抢眼,年复合增长率超过200%,展现了本土创新的活力。

2016-2022年,中国沙坦类原料药消耗量从253.85吨增长至589.70吨,总消耗量为2693.71吨,其中2022年消耗量TOP3品种为厄贝沙坦、缬沙坦、阿利沙坦酯,总消耗量分别为298.96吨、172.73吨、37.19吨。

2016-2022年中国沙坦类原料药总消耗量年复合增长率为15.08%,其中2016-2022年CAGR TOP3品种为阿利沙坦酯、奥美沙坦酯、缬沙坦,年复合增长率分别为221.70%、35.03%、16.35%。

2016-2022年中国沙坦类原料药消耗量(吨)

4. 沙坦类(国内):华海药业、珠海润都等企业,布局品种数量国内领先

企业层面,华海药业、珠海润都、天宇股份等凭借国际化布局和丰富的产品线在国内出口市场占据领先地位,氯沙坦、缬沙坦和厄贝沙坦成为出口主力军。然而,国内制剂市场在集采政策影响下呈现量增额减的现象,尽管销量曾短暂增长,但整体销售额有所下滑,这要求企业在保证产品质量的同时,探索更为灵活的市场策略。

国内沙坦类原料药重点布局企业及品种

华海药业出口量占领沙坦类原料药半壁江山,氯沙坦出口量名列品种前茅。

从2022年沙坦类原料药国内出口量来看,国内沙坦类原料药重点出口企业主要包括华海药业、天宇药业、上海医药、CERTUS PHARMA和JCTECH PHAMRA LTD,重点出口品种主要包括氯沙坦、缬沙坦、厄贝沙坦、替米沙坦和坎地沙坦。

重点出口企业中,出口量超过百吨的有华海药业和天宇药业,上述企业出口的品种也较多,其中华海药业以272.79吨的出口量位列企业榜首。

与全球消耗量情况类似,重点出口品种中氯沙坦、缬沙坦和厄贝沙坦出口量表现较为突出,均超百吨,其中氯沙坦以249.71吨的出口量名列品种前茅。

5. 国内“沙坦类”下游制剂,市场整体呈现量增额减态势

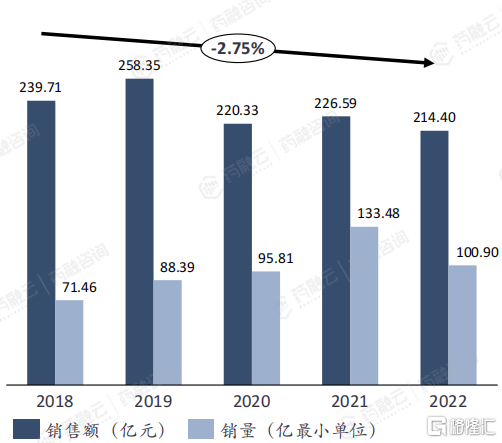

2022年国内血管紧张素II受体拮抗剂(沙坦类)的销售额超过200亿元,占国内高血压药物市场总额的26.17%,总体市场份额较高。

“沙坦类”降压药近五年国内销售额整体呈现缩减趋势,近一年销售额同比上年减少5.38%,五年CAGR为-2.75%,总的来说降幅不大。从销量来看,“沙坦类”降压药国内销量先增后减,2021年销量达到顶峰,2022年开始有所下滑。

2022年国内高血压药物市场销售数据

总体来看,2018-2022年,国内“沙坦类”降压药基本呈现量增额减的态势,推测与此类药物进国家集采品种数量较多密不可分。

“沙坦类”药物近五年国内市场数据

缬沙坦、厄贝沙坦等制剂品种,市场规模位列三甲

2016-2022年中国沙坦类原料药制剂(活性成分)总销售额TOP3品种为缬沙坦、厄贝沙坦、氯沙坦,总销售额分别为240.37亿元、134.41亿元、79.20亿元,其中2022年制剂(活性成分)销售额TOP3品种为缬沙坦、厄贝沙坦、氯沙坦,销售额分别为40.29亿元、15.24亿元、10.89亿元。

2016-2022年中国沙坦类原料药制剂(活性成分)销售额(亿元)

2016-2022年CAGR TOP3品种为阿利沙坦酯、奥美沙坦酯、缬沙坦,年复合增长率分别为183.30%、21.29%、8.27%。值得一提的是,阿利沙坦酯是我国自主研发的血管紧张素受体拮抗剂,其通过在胃肠道中的酶水解,不通过肝脏代谢,可显著降低高血压患者的肝脏负担,临床价值确切。该品种国内化合物专利将于2026年7月到期,而目前国内仅有1家企业进行原料药备案。

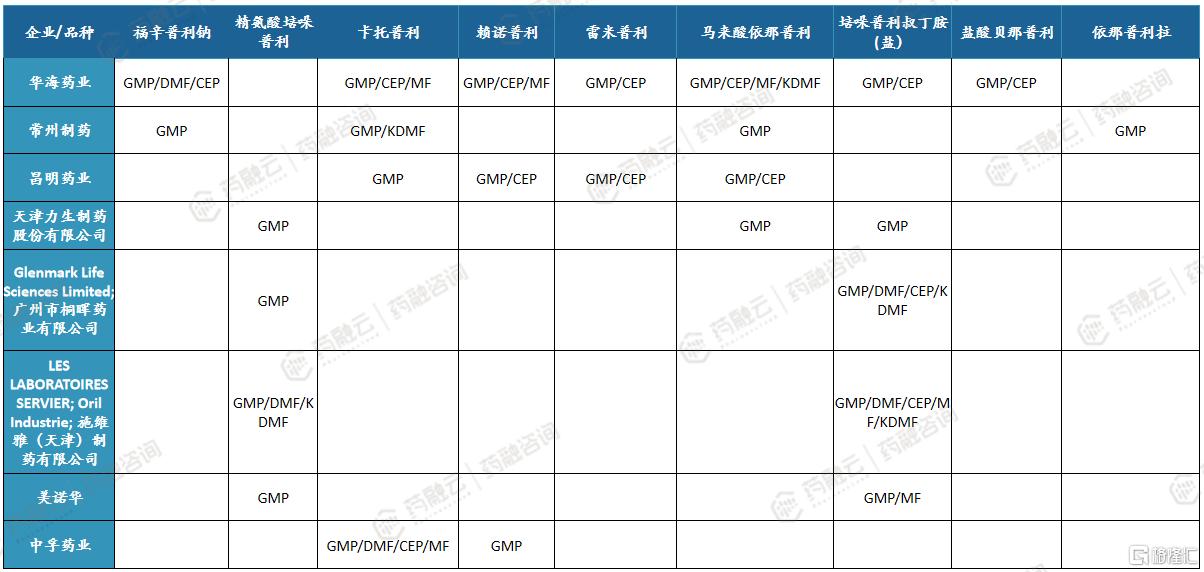

2022年国内沙坦类下游制剂销售额TOP10品种基本信息一览

二、普利类药物:老将稳扎稳打,新机遇悄然降临

普利类药物,通过抑制血管紧张素转换酶来降血压,具有良好的靶器官保护和心血管终点事件预防作用,尤其适用于伴慢性心力衰竭、心肌梗死后心功能不全、心房颤动预防、糖尿病肾病、非糖尿病肾病、代谢综合征、蛋白尿或微量白蛋白尿患者。普利类为国内外权威指南推荐的一线治疗药物,包括卡托普利、依那普利、贝那普利等品种。

常用抗高血压药物机理及特征

1. 普利类原料药(全球):全球年消耗量稳定,培哚普利消耗量涨势喜人

全球市场方面,赖诺普利、依那普利等“老面孔”稳占消耗量前列,而培哚普利则以显著的市场增长证明了其潜力。随着专利到期,培哚普利制剂市场预计将迎来一波扩容潮,国内仿制药企正摩拳擦掌,准备迎接新机遇。

2016-2022年普利类原料药全球总消耗量为4029.83吨,其中赖诺普利和依那普利消耗量超千吨。普利类药物几乎都已上市多年,市场较为稳定,相应地,原料药消耗量也呈现稳定趋势,消耗量增速最高的品种为培哚普利,7年复合增长率为11.93%, 莫昔普利、 阿拉普利、 喹那普利等多款个品种的消耗量已呈现萎缩状态。

普利类原料药2022年全球消耗量TOP10品种,包括依那普利、赖诺普利、卡托普利、雷米普利、培哚普利等,其中消耗量过百吨的品种有依那普利、赖诺普利、卡托普利,依那普利以195.53吨的消耗量位列第一。

普利类原料药2016-2022全球原料药消耗量(吨)

2. 普利类制剂(全球):培哚普利制剂市场表现突出,市场将进一步扩增

普利类原料药2022年全球制剂销售额TOP10活性成分包括培哚普利、雷米普利、依那普利、赖诺普利、贝那普利等,培哚普利制剂以20.11亿美元的销售额名列2022年普利制剂全球市场首位。

普利类原料药2022年全球制剂销售额TOP10活性成分(亿美元)

培哚普利制剂近年销售额迅速增长并远超其他普利类品种,推测与精氨酸培哚普利片和精氨酸培哚普利氨氯地平片两个改良制剂的市场崛起有关。精氨酸培哚普利片和精氨酸培哚普利氨氯地平片分别于2014年和2018年获批进口,因专利问题,目前国内竞争尚不充分。

据悉,精氨酸培哚普利化合物专利、组合物专利以及用途专利均于2023年3月已到期,目前国内已陆续有企业开始跟进仿制,预计不久的将来培哚普利的市场将进一步扩增,原料药消耗量也会持续增长。

普利类制剂近5年总销售额呈先降后增再小幅度下降的走势,2018年销售额为46.90亿美元,2022年销售额为54.87亿美元,5年CAGR为4.00%。

普利类:2022年下游制剂(全球)销售额TOP10品种基本信息一览

3. 普利类原料药(国内):市场整体表现平稳,卡托普利、依那普利等消耗量领先

在国内,普利类原料药市场相对平静,卡托普利、依那普利等经典品种依然坚挺,华海药业等企业在出口方面表现卓越,特别是依那普利,出口量与金额均居首位,显示了中国制药企业的国际竞争力。然而,普利类制剂在国内市场面临份额缩减的挑战。

2016-2022年中国普利类原料药消耗量从25.83吨减少至21.18吨,总消耗量为161.62吨,其中2022年消耗量TOP3品种为卡托普利、依那普利、贝那普利,消耗量分别为8.52吨、5.05吨、4.74吨。

2016-2022年中国普利类原料药消耗量(吨)

2016-2022年中国普利类原料药消耗量年年复合增长率为-3.25%,其中 2016-2022年CAGR TOP3品种为雷米普利、培哚普利、赖诺普利,年复合增长率分别为11.15%、9.91%、9.57%。

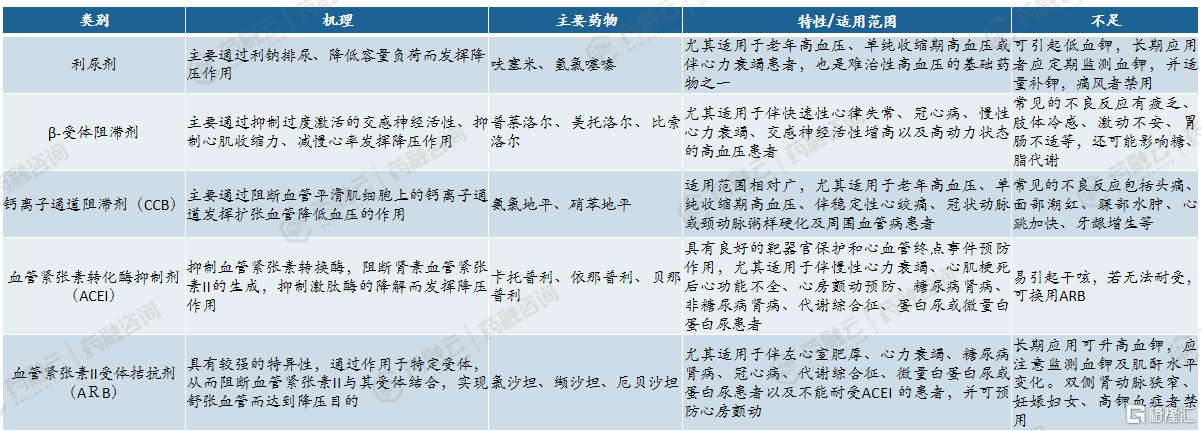

国内普利类原料药布局企业及备案品种

华海药业普利类原料药出口量遥遥领先,依那普利雄踞榜首

从2022年普利类原料药国内出口量来看,国内普利类原料药重点出口企业主要包括华海药业、浙江昌明药业、BASELUX S.A.、南京常信医药和浙江省化工进出口有限公司,重点出口品种主要为依那普利、赖诺普利、卡托普利。

2022年国内普利类原料药出口最多的企业为华海药业,年总出口量为49.03吨。此外,值得一提的是浙江昌明药业,其2022年普利类原料药出口量超10吨。华海药业生产并出口的普利类原料药品种较多,浙江昌明药业仅出口依那普利和赖诺普利两个品种。

与全球消耗量情况类似,重点出口品种中以依那普利、赖诺普利和卡托普利出口量较多,尤其是依那普利,2022年总出口量为52.21吨,在所有普利类原料药出口量中占比超50%,总出口金额约5330万元。

4. 国内普利类制剂:在国内高血压药品市场中份额偏小,规模小幅缩减

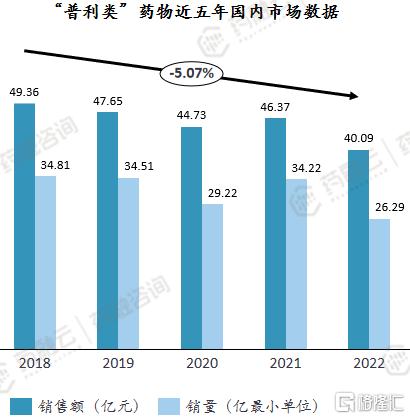

2022年国内降压药物市场中钙通道阻滞剂、血管紧张素II受体拮抗剂(沙坦类)和外周血管扩张剂市场销售额过百亿,相对而言,血管紧张素转化酶抑制剂(普利类)市场表现稍逊,2022年销售额为40.09亿元,占国内高血压药物市场总额的4.89%。

2022年国内高血压药物市场销售数据

国内“普利类”降压药市场正在以较低速度缩减,近五年国内销售额整体呈现先减后增再减的趋势,近一年销售额同比上年减少13.54% ,五年CAGR为-5.07%, 其销量变化趋势与销售额变化趋势同步,表现为先减后增再减。

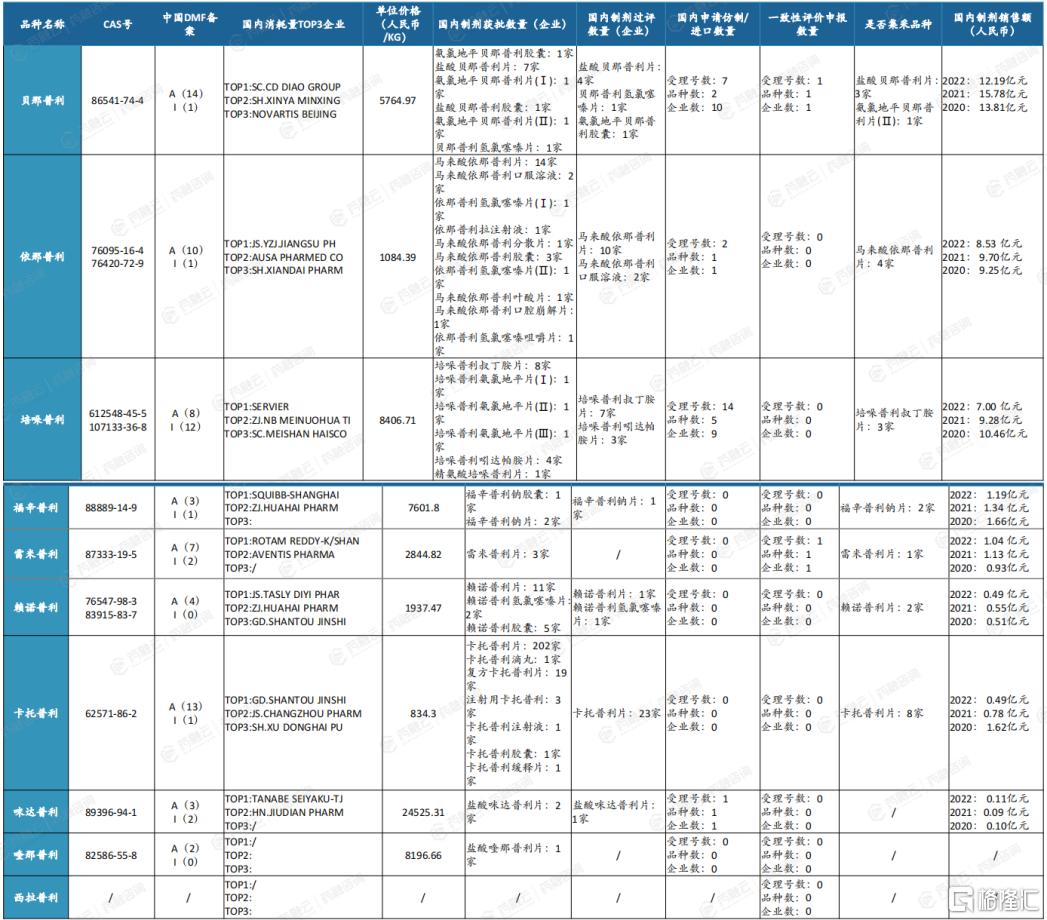

贝那普利、培哚普利、依那普利制剂品种市场规模位列三甲

2016-2022年中国普利类原料药制剂(活性成分)总销售额TOP3品种为贝那普利、培哚普利、依那普利,总销售额分别为54.51亿元、38.71亿元、33.35亿元,其中2022年制剂(活性成分)销售额TOP3品种为贝那普利、培哚普利、依那普利,销售额分别为9.82亿元、5.50亿元、4.53亿元。

2016-2022年中国普利类原料药制剂(活性成分)销售额(亿元)

2016-2022年CAGR TOP3品种为贝那普利、雷米普利、培哚普利,年复合增长率分别为8.95%、7.90%、3.73%。

2022年国内普利类制剂销售额TOP10品种基本信息一览

结语:

总体而言,国内沙坦类与普利类原料药市场在各自细分领域中展现出了不同的发展特征与趋势。沙坦类药物以其显著的疗效和市场扩张速度,成为行业关注的焦点,特别是在创新品种和出口市场的表现上更为突出。相比之下,普利类药物市场虽显平稳,但也面临着结构调整和适应政策变化的考验。未来,随着医疗改革的深入和技术的持续创新,国内原料药企业需持续优化产品结构,加强研发投入,以应对国内外市场的变化,把握住心血管药物市场的机遇与挑战。

<END>

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员