金价无视美元企稳转强 警惕原油市场诱空

2024年06月06日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

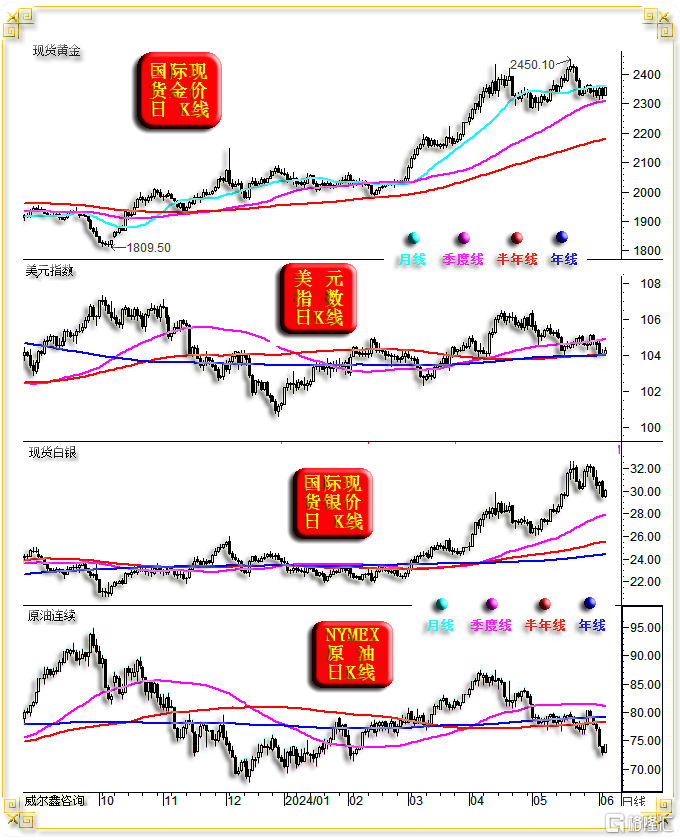

周三国际现货金价以2327.63美元开盘,最高上试2357.81美元,最低下探2325.70美元,报收2355.04美元,上涨28.59美元,涨幅1.23%,日K线长阳回升,尽收周二跌幅。

周三美元指数以104.12点开盘,最高上试104.45点,最低下探104.10,报收104.29点,上涨170点,涨幅0.16%,日K线呈调整抵抗小阳线。

周三:

Wellxin贵金指数上涨1.44%;

国际现货银价大幅上涨1.80%;

国际现货铂金价格上涨0.24%;

国际现货钯金价格上涨2.19%;

NYMEX原油价格上涨1.88%;

周三伦敦基本金属普遍惯性疲软:伦铜涨0.79%,伦铝跌1.01%,伦锌跌1.5%,伦镍跌1.38%,伦锡跌0.91%,伦铅涨0.13%。

美股三大指数集体收涨,纳指、标普500指数均创历史新高。纳指涨1.96%,标普500指数涨1.18%,道指涨0.25%。

周三国际金融市场受美国经济数据影响明显,美盘前的市场充满不确定性:金价温和转强,美元、油价横向震荡,伦敦基本金属延续短期颓势。

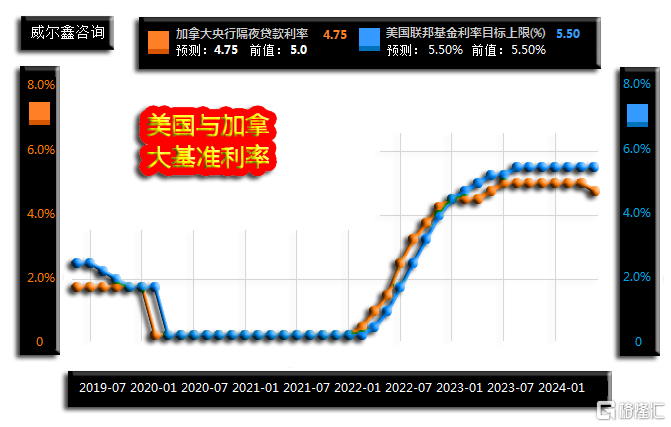

21点45分,加拿大央行率先拉开降息序幕,市场开始略显“不安”。但真正令市场开始出现明显变化的是一刻钟后的美国ISM非制造业指数。笔者昨日评论曾强调,相较于对美国ISM制造业的关注,我们更应该关注周三的ISM非制造业指数对市场的影响。

就阶段趋势与K线形态观察,周三金价无惧美元调整抵抗收阳而强劲回升,表现相对强于白银、原油,更强于商品金属,似避险情绪再度回归。虽五月最后一个交易日,即上周五金价长阴下跌,令金市前景蒙阴。但我们的超短期及阶段市场工具都发出了做多信号,故在上周末客户内部报告中强调,本周一金价亚洲盘面金价可能遭遇惯性打压,但不会跌穿2300美元,该惯性打压将是极佳的至少短期做多机会,应该积极、果敢做多。周一金价如期在亚洲盘面大幅惯性下探2315美元附近后,强劲回升35美元至2350美元上方,空仓客户获得了极佳做多机会。周二金价再度大幅回落,测试周一2315美元附近低位,但我们强调做多思路不变。周三亚洲早市进一步建议空仓新客户在2320美元附近及下方继续做多,只是周二金价收盘虽弱,周三未再下探2320美元。但周一二的短期机会已何其多!金市对冲基金资金流向显示,至少本周逢低做多黄金的风险不大,且机会极佳。在上周金价大幅下跌过程中,对冲基金空头不仅不敢“顺势”做空,反而蜂拥出逃止损平仓,单周空头平仓规模创出了2023年10月中旬以来最大值,基金空头毫无做空黄金的底气!

就K线形态表象观察,当前金价虽继续受制于月线反压,但季度线支撑越来越明显。

结合周三美国强劲的ISM非制造业数据表现,笔者更倾向后期美元指数在季度线、半年线、年线胶合区获得支撑后,转强或强势反复的可能性大,警惕美元“金蜘蛛”!

周三银价相对于弱于金价,但强于商品金属,此乃其商品属性强于黄金,而金融属性强于商品金属所致。也即,周三金银与商品市场波动逻辑,金融属性对市场的影响再度转强。

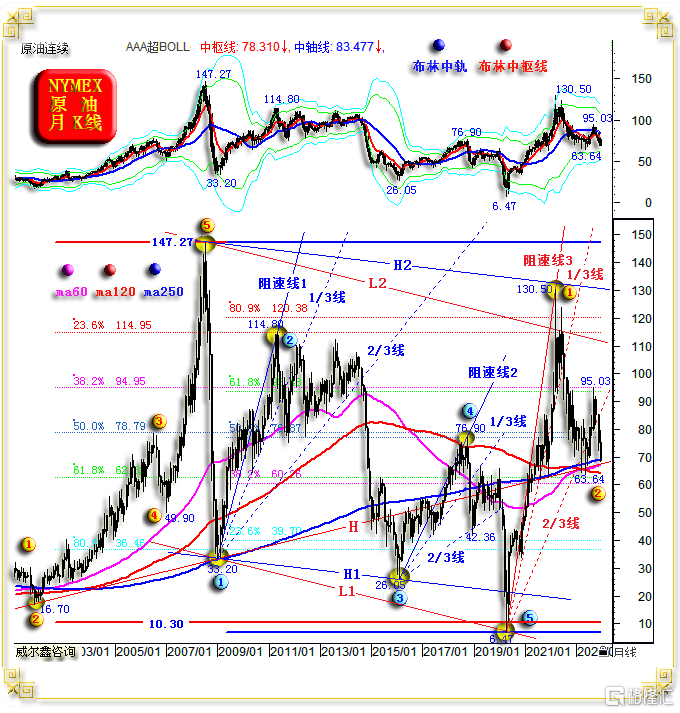

至于国际原油价格,诚如笔者周二日评警示,警惕原油市场诱空!

数据消息面上,周三加拿大率先拉开降息序幕:

加元利率从5.0%位置下调至4.75%,符合市场预期。荷兰国际集团James Knightley和Francesco Pesole写道,加拿大央行周三降息之后,下半年可能还会降息75个基点。

与此同时,周二日本因为人力成本大幅上行,市场还在讨论日本央行升息问题。

而周三占比美国经济体量巨大的五月非制造业指数超预期景气,意味着美联储降息可能继续推迟。

然对比美元、加元历史利率变化观察思考,过去二者利率的趋势性、同步性非常高。结合当前日本利率环境,以及今日(周四)即将出炉的欧洲央行利率趋向与态度,我们可能发现发达国家,乃至全球的金融秩序开始呈现越来越混乱的局面,同步性会继续降低。而我们与美国的经济、流动性周期早在几年前就明显脱轨了,我们当前处于通胀过低的状态。

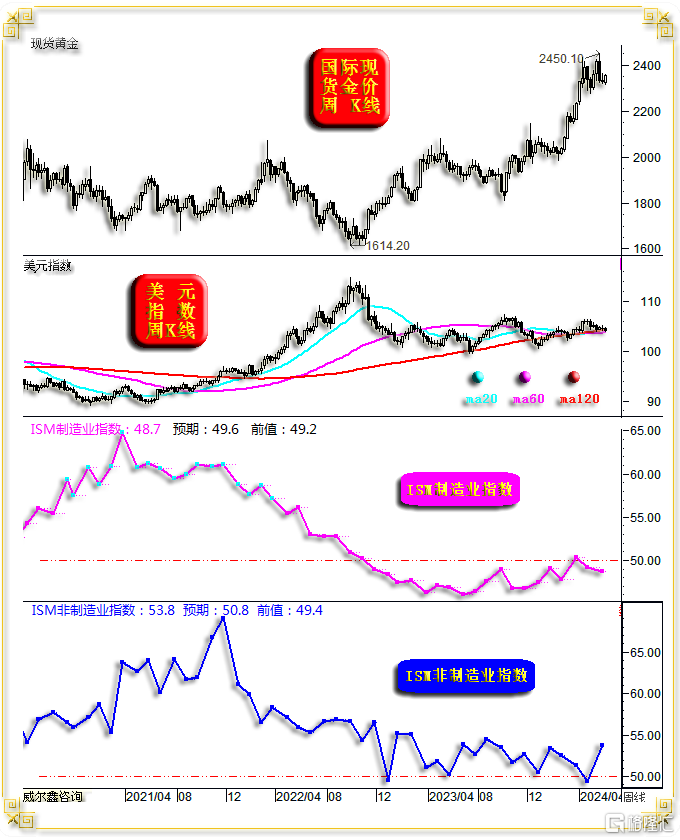

本周美国公布的ISM经理人数据皆超预期,制造业超预期弱,而非制造业超预期强:

市场预期美国五月ISM制造业指数为49.6,前值为49.2,实际数据为48.7。三月制造业指数在连续衰退16个月昙花一现返回扩展后区,再度回落至衰退区。

但经济体量数倍于制造业的五月ISM非制造业指数却超预期亮眼。市场预期美国五月ISM非制造业指数为50.8,即相较于4月的收缩状态,将重新进入温和扩张区。实际数据为53.8,远超预期强劲。

ISM非制造业数据公布后,冲击市场有关美联储降息预期,美元指数跳涨。金价强势曾短暂在美元跳涨后受抑,但随后快速转强。美股则在经济景气度超预期氛围中表现强势。原油、商品市场颓势因经济景气度超预期强劲,无视美元转强而得到扭转。

在上月评论美国ISM非制造业数据时,笔者曾强调,美国非制造业指数是评估美国经济中周期景气度的重要参考。虽四月美国ISM非制造业追随制造业进入衰退区,进而使得美国经济呈现出全面下滑迹象。但是,我们至少要看到非制造业连续三个月趋软,才能做出美国经济是否进入衰退趋势的判断。此外,参考美国政治周期因素,笔者认为2024年美国不会有明显经济衰退与金融危机,对通胀与泡沫的容忍度会较高。

技术面上,当前20、60、120周均线胶合于103.8至104.5点区域,构成美元指数强支撑。

为何周三黄金市场看似避险情绪再度转强,或曰强势反复?地缘政治危机或有潜在助益。近期乌克兰获得美国、西方同意使用高端援助武器攻击俄罗斯境内。周三俄罗斯总统普京明确表示,这等同于西方国家对俄罗斯直接宣战,俄罗斯也可以向世界其它地区提供远程武器,对这些向乌克兰提供高端武器打击俄罗斯的国家发起敏感打击。据此消息,进一步结合红海局势,以及近日胡塞武装力量对美国航母的攻击思考。地缘政治危机乱局会延续,这对黄金市场构成隐性,也即投资者似乎习以为常的系统性支撑,金价大幅调整之后,易阶段或中期见底。

近日油价破位下行,但笔者强调切忌盲目做空原油,当心掉进阶段或中期诱空陷阱。笔者早先曾系统性分析过,原油市场不仅面对商品强势的关联提振,其自身宏观技术支撑亦极强:

在5月31日日评中,当美元与商品市场同向下跌之际,笔者即提醒投资者原油市场缺乏中期下行的基本面逻辑,原油市场资金分布也不支持油价系统性下跌:

五月市场定格之后,进一步梳理最新的原油市场资金流向与分布特征,笔者继续坚持认为油价无破位逻辑,当心诱空陷阱:

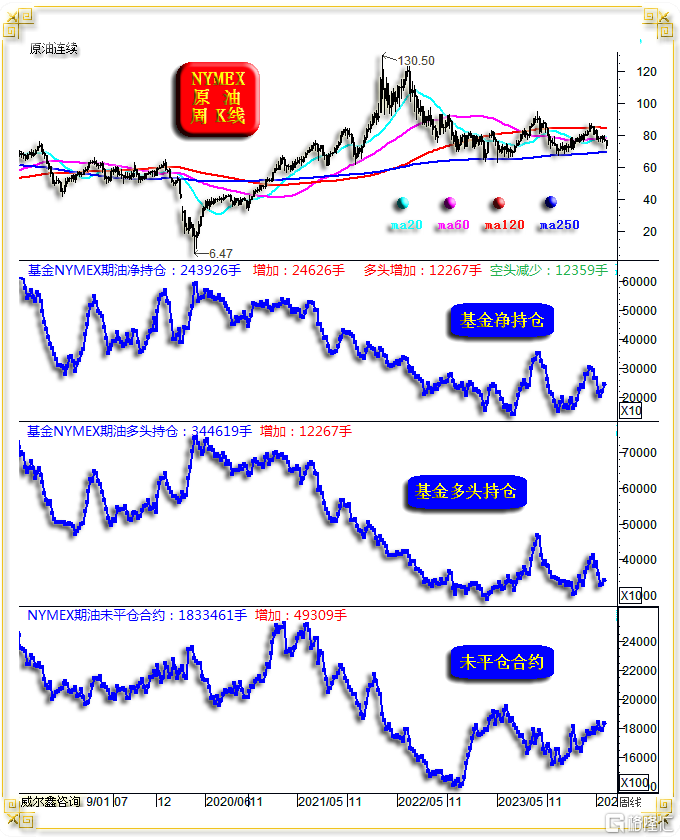

图中的基金在NYMEX原油期货市场中的净持仓、多头持仓,笔者数据为西得克萨斯州的中质原油市场数据,其交易体量最大。数年前曾持续跟踪NYMEX轻质原油市场,后来感觉CFTC好像对数据归类、划分有所调整,中质原油市场数据似乎与此前交易体量庞大的轻质油市场更一致。

上周NYMXE原油市场未平仓合约为183.3461万手,较前一期数据大幅增加了4.9309万手。未平仓合约的增加,大致对应经济景气度韧性信号。故本周油价下跌似乎显得有些“没道理”。

上周对冲基金在NYMEX原油市场中的净持仓为净多24.3926万手,净多增加24626手。其中,多头增加12267手,空头减少12359手。目前多头最新持仓为34.4619万手。

在油价下跌前,基金空头就开始大幅减仓,该信号与上周对冲基金在COMEX期金市场中的信号一致,是空头对价格下跌没有信心的表现。故随后油价下跌,再结合整个NYMEX期油未平仓合约的增加信息思考,自然应该警惕原油市场诱空。也许,美国希望低价补库存了吧!

目前整个NYMEX原油市场未平仓合约、多头合约皆处于近年低位区,比2018至2020年油价更低时的仓位更低,也即期油市场在经济确定减速或衰退前,并无做空原油的能量基础。上周对冲基金空头在NYMEX油价80美元附近时积极平仓。难道在目前油价大幅下跌之后,还敢重新增仓做空吗?笔者认为油价250周均线,将继续体现最近一年多来的技术支撑脊梁角色。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员