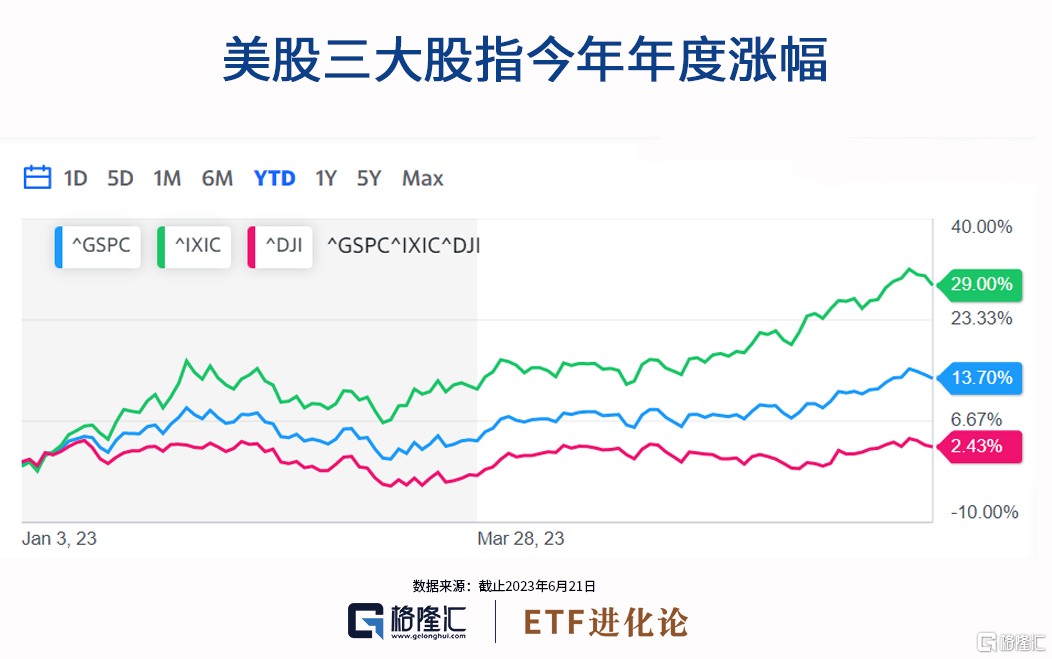

都说今年的三大悖论是之一是看空美股。的确,美股今年的强势表现让年初集体看空的华尔街精英成了最强反指。

在AI浪潮引发的科技狂欢盛宴下,纳指在2月率先迈入技术性牛市,标普500指数上周四紧随其后拿下技术性牛市。

但本周美股连跌三日,道指周三跌超百点并创6月9日来最低,标普500指数,纳指跌超1%,均创6月12日来最低,以及创下5月4日以来最长连跌日。

截至6月21日,纳指仍稳守牛市,年度涨幅仍高达29%,标普500则跌出技术性牛市,年度涨幅缩小为13.7%。

与此同时,对冲资金开始疯狂逃离美股,最近十个交易日,对冲基金的美股净抛售规模是过去一年来最大。

难道华尔街心心念念的美股大衰退要来了?

1

对冲基金提前“跑路”

高盛的主经纪商业务(PB)的总体交易流显示,对冲基金开始为美股下行的风险做准备。

过去十个交易日内,对冲基金有九个交易日都在疯狂抛售美股。以累计名义值估算,这轮美股净抛售规模是过去一年来最大,且超过了过去五年间99%的水平。

对冲基金对北美股市的持仓相比MSCI全球指数ACWI低配约5%,为高盛PB有记录以来最低的低配水平,流出的对冲资金转而流出欧股和日股。

尽管空头头寸账面损失超过1000亿美元。卖空者仍在加大对美国股市衰退的押注。

S3 Partners LLC的数据显示,随着标准普尔500指数扩大涨幅,本月空头交易员押注美国股市的金额超过1万亿美元。这一数字达到了2022年4月以来的最高水平。

逆向押注表明,交易员在忍受大幅下跌中等待市场转向对他们有利的时刻。

然而华尔街对股票下一步的走势存在分歧。虽然在标普500指数今年拿下了强劲开局,多头可能仍占上风,但空头坚持认为股市正在走低。

花旗集团的分析师斯科特·克罗纳特(Scott Chronert)重申了美股下行目标,认为标准普尔500指数高于4400点不再有上涨空间。

准确预测到去年美股下跌的策略师更是在标普500踏进技术性牛市后表示,他不相信这是崭新一轮牛市的开始。当前的市场看上去更像是2000年或2008年,“是大崩盘前的大反弹”。

华尔街大空头摩根士丹利的Michael Wilson也没有因为股市的牛市转向而改变观点,称财政支持减弱、流动性下降以及通胀走低,将在今年下半年令美国股市的涨势承压。“投资者有可能会猛然觉醒。”

就连美股长期多头、前沃顿商学院教授杰雷米·西格尔都预计,当前的股市反弹将很快失去动力,经济将陷入温和衰退。

如有神助的是,美联储主席鲍威尔的最新鹰派发言可能给大空头更多坚持下去的信心。

2

鲍威尔抛下重磅炸弹

6月21日周三,美联储主席鲍威尔在美国众议院金融服务委员会听证会抛下重磅炸弹:“由于通胀远高于应有的水平,未来可能会有更多加息。”

鲍威尔表示,如果经济表现符合预期,再加息两次是“一个很好的猜测”。

事实上,美联储在2020年当机立断将联邦基准利率骤降至零,然后从去年3月开始以1980年代初以来最激进的速度连续加息10次,直接把联邦基准利率抬升至5%-5.25%的利率区间。

从历次美联储加息的历史经验来看,美国经济很难不出问题。

富国银行股票策略主管Chris Harvey更是旗帜鲜明指出:打压美股,只能靠美联储了,认为在美联储变得更加激进并破坏美国经济之前,美股科技股强劲不会停止。

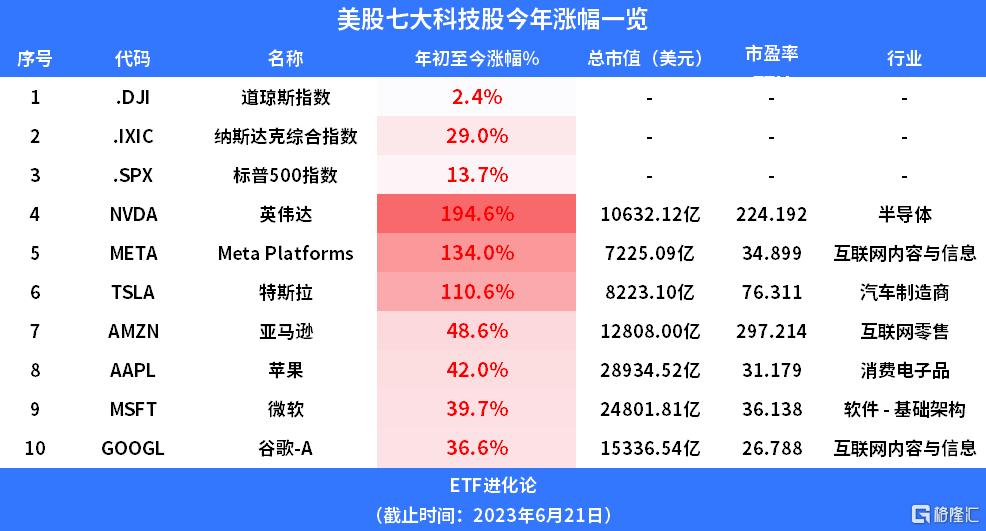

事实上,美股本轮出乎所有人意料的牛市正是由七大科技巨头的“大象起舞”拉动的,AI宠儿英伟达年度涨幅接近翻两番,meta、特斯拉直接年内翻倍。

这七大科技股的平均涨幅高达87%,是标普500指数的6倍多。

(本文内容为客观数据信息罗列,不构成投资建议)

如此同时市场畏高情绪不断凸显。分析师们认为,科技股巨头们与小盘股的分化愈演愈烈,纳指的涨幅远远超过了罗素2000小盘股指数,美股指数背离的严重程度与千禧年的互联网泡沫时期惊人相似。

机构也正在疯狂抛售科技股。继上周套现约1.17亿美元后,“木头姐”凯茜·伍德的方舟投资管理公司本周继续通过出售特斯拉股票获利,周二又卖出了超过31500股,按收盘价计算价值超860万美元。

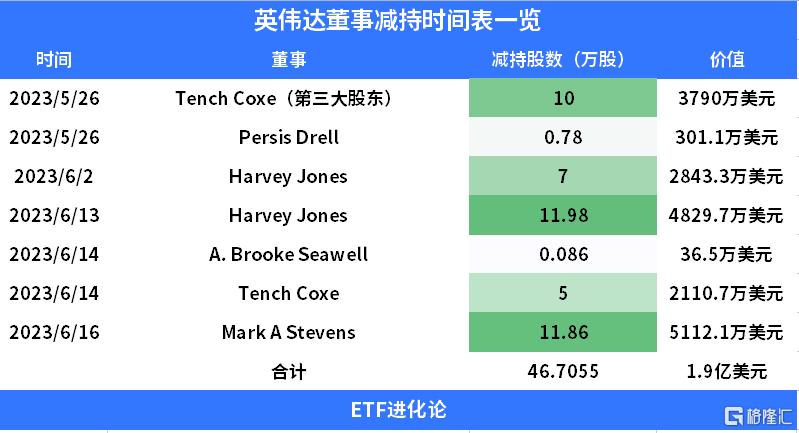

英伟达多位董事从5月底以来越涨越卖。根据SEC披露的文件显示,截至6月16日,英伟达董事合计减持46万股,市值高达1.9亿美元。

无独有偶,空头头寸关于特斯拉、苹果、微软和英伟达在内的股票位居榜首。根据S3的数据,特斯拉空头今年对该股押注了260亿美元,随着该股翻了一番,账面损失超过140亿美元,几乎没有迹象表明他们正在抛弃赌注。

美国如斯,国内机构对于AI火爆行情的持续更是争议不断。

3

私募大V“撕”起来了

周五,AI板块上演泥沙俱下的崩盘惨状,昆仑万维今日20cm跌停,其中二机构抛售2.78亿元,北向资金逆势抄底抢筹1.35亿元。

于此同时,私募大V又因为业绩吵了起来。

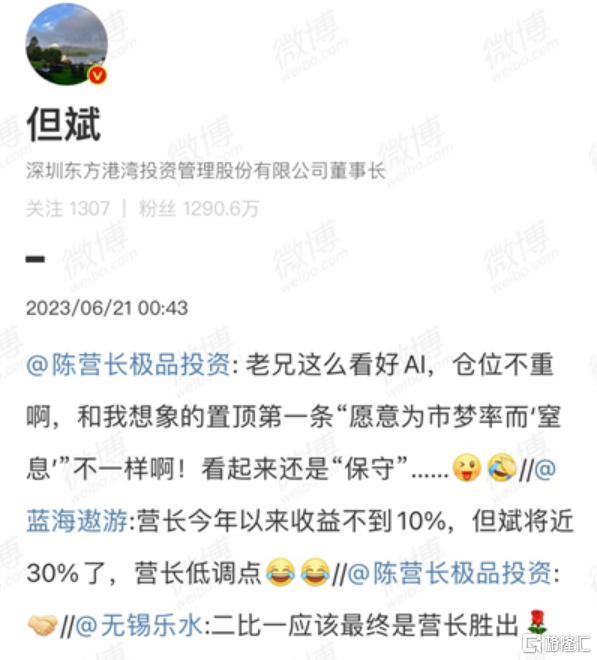

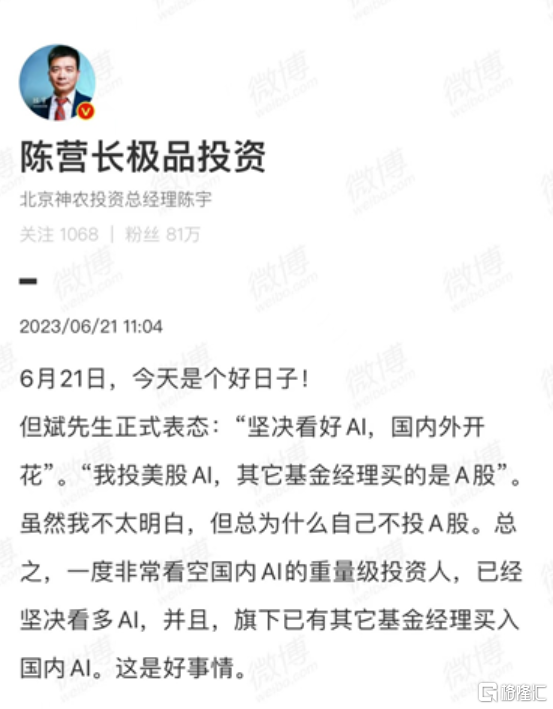

起因是有微博用户评论并@陈营长极品投资(神农投资陈宇微博)表示,“营长今年以来收益不到10%,但斌将近30%了,营长低调点”。

对此,私募大佬但斌在凌晨也发微博怼陈宇,“老兄这么看好AI,仓位不重啊,和我想像的置顶第一条‘愿意为市梦率而窒息’不一样啊,看起来还是‘保守’。”

6月21日早间,“陈营长极品投资”发微博反怼称,“别拿跌到5毛的小基金和我创新高的主基金比”,并表示“反指们开始骚动了。”

最终,这场争议在陈宇一篇小作文中落下帷幕,他表示,“一度非常看空国内AI的重量级投资人,已经坚决看多AI,并且,旗下已有其它基金经理买入国内AI。这是好事情。”

(部分截图)

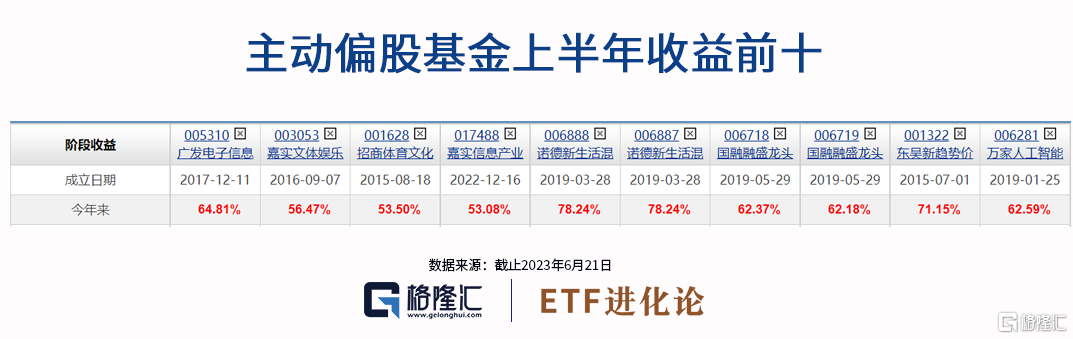

公募基金这边对业绩的关注度也开始多了起来。距离今年年中业绩考核放榜,仅仅剩下5个交易日了。

根据choice统计,截至6月21日,主动偏股基金涨幅年内最高涨幅超过78%,是周建胜管理的诺德新生活。

刘元海管理的东吴新趋势价值线,年初以来涨幅也超过70%,仍保留了冲刺冠军的可能。

耿嘉洲管理的万家人工智能、冯骋管理的广发电子信息传媒产业精选的年内涨幅超过60%,亦是“虎视眈眈”。

在ETF业绩方面,游戏ETF仍是最强王者。

截止6月21日,ETF涨幅榜前四均为跟踪游戏动漫的指数基金。其中经过周五的惨烈下跌,华夏基金游戏ETF仍保住了年内翻倍的业绩,华泰柏瑞基金游戏动漫ETF、国泰基金游戏ETF的年度涨幅均逼近100%。

综合来看,不管是主动权益基金还是被动权益基金,年内业绩表现良好的基金均带有AI色彩,可在本周五AI板块的泥沙俱下的剧烈调整下,若下周延续这一趋势,基金的年中排行榜恐会产生剧烈波动。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员