公开信息显示,深圳证券交易所上市审核委员会定于2023年5月25日召开2023年第35次上市审核委员会审议会议,届时将审议浙江夏厦精密制造股份有限公司(以下简称“夏厦精密”)的首发事项,保荐机构为财通证券股份有限公司。

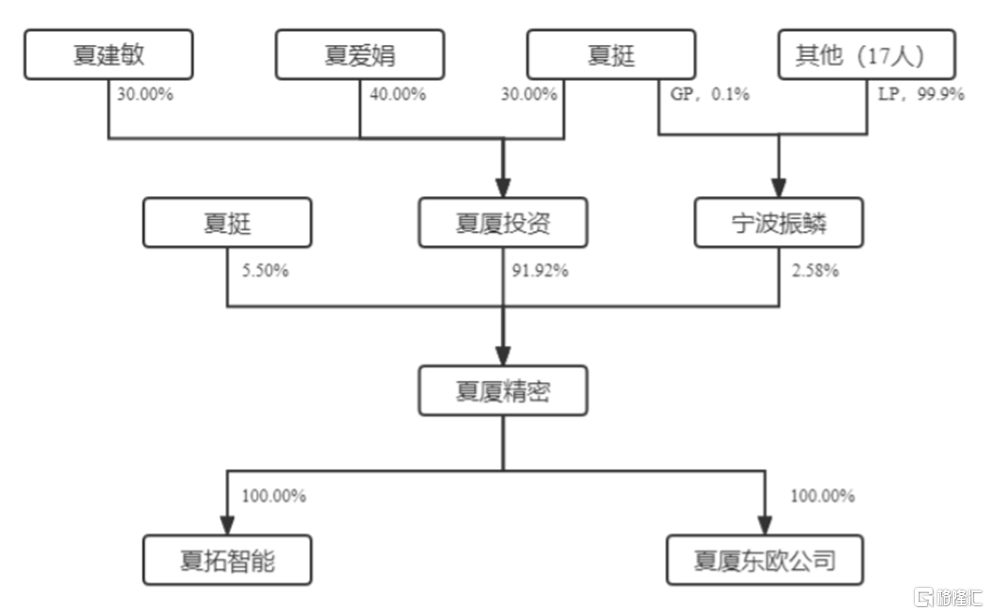

夏厦精密以研发、生产和销售小模数齿轮及相关产品为主营业务。招股书显示,截至招股说明书签署日,公司实际控制人夏建敏、夏爱娟、夏挺直接和间接合计控制公司100%的股份,按本次发行新股1550万股计算,本次发行后,三人仍将直接和间接合计控制公司75%的股份,仍为公司的实际控制人。

发行前股权结构图,图片来源:招股书

本次申请上市,夏厦精密拟募集资金7.5亿元,用于年产30万套新能源汽车驱动减速机构项目、年产40万套新能源汽车三合一变速器技术改造项目、年产7.2万套工业机器人新结构减速器技术改造项目、夏厦精密研发中心项目、补充流动资金及偿还银行贷款。

募资使用情况,图片来源:招股书

1

依赖前五大客户

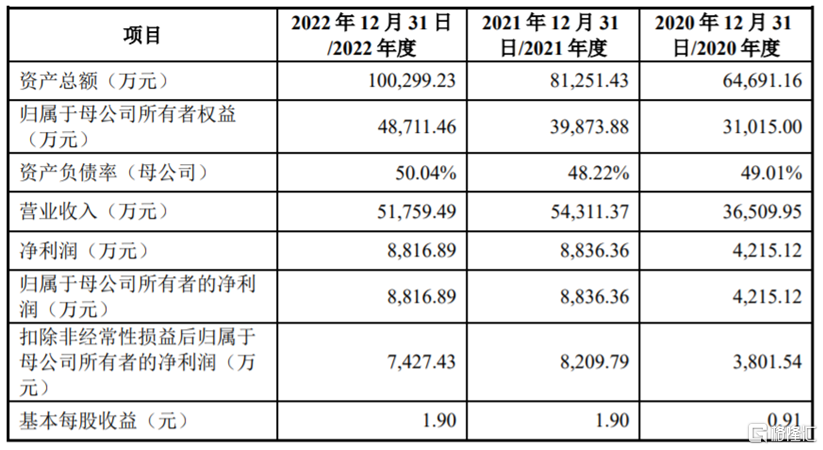

招股书显示,2020年至2022年,夏厦精密的营业收入分别约3.65亿元、5.43亿元、5.18亿元,归母净利润分别为4215.12万元、8836.36万元和8816.89万元。其中,2022年公司业绩有所下滑,主要受到居家消费需求回落和乌克兰危机的影响。

主要财务数据及财务指标,图片来源:招股书

报告期内,公司综合毛利率分别为30.66%、32.68%、30.86%。其中,2022年公司综合毛利率下降,主要系产品结构的影响。

公司面临着原材料价格波动的风险。报告期内,夏厦精密直接材料在主营业务成本中的占比在50%左右,未来如果毛坯件、钢材类、刀量具等主要原材料涨价,可能会影响公司的毛利率和盈利能力。

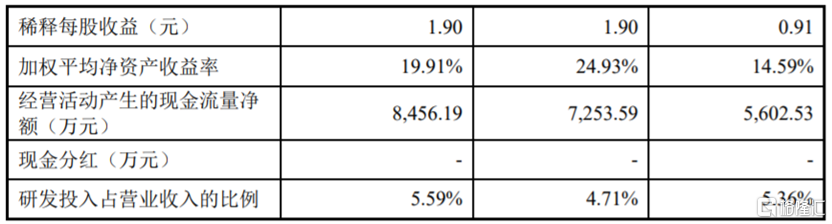

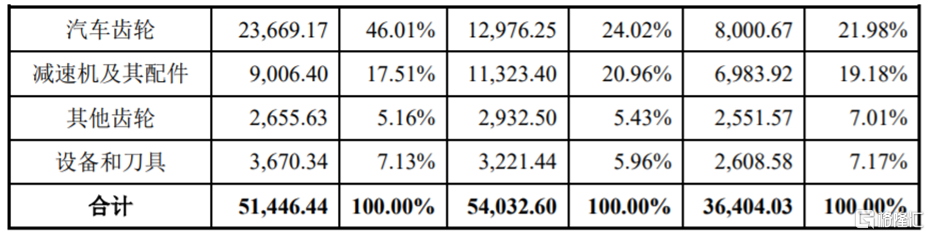

报告期内,夏厦精密的主要产品包括电动工具齿轮、汽车齿轮、减速机及其配件、智能家居齿轮和安防齿轮等。具体来看,2020年至2022年,公司的电动工具齿轮营收占比呈下滑趋势,汽车齿轮的营收占比有所上升。

公司主营业务收入产品结构分析,图片来源:招股书

夏厦精密的产品已经广泛应用于电动工具、燃油汽车、新能源汽车、机器人、智能家居、医疗器械、安防等领域。其中,公司电动工具齿轮的主要客户为全球知名电动工具生产厂商,市场需求受地区局势影响较大,乌克兰危机导致主要客户欧洲市场需求下滑。

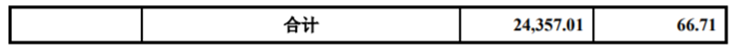

报告期内,夏厦精密向前五大客户(按同一控制下合并口径统计)的销售额占当期营业收入的比例分别为66.71%、68.09%和57.55%,客户相对集中。其中,公司对牧田集团、日本电产的销售占比较大,且随着汽车齿轮业务快速发展,汽车行业客户比亚迪、舍弗勒等销售占比迅速提升。未来如果因公司产品质量不能符合客户要求等导致主要客户减少对公司产品的采购,可能会影响到公司的经营业绩。

公司主要客户情况,图片来源:招股书

夏厦精密存在应收账款回收的风险。报告期各期末,公司应收账款账面价值分别约1.02亿元、1.5亿元、1.87亿元,呈逐年上升趋势,占流动资产的比例分别为43.23%、46.91%和42.69%,占比较大。如果公司应收账款管理不当,可能存在坏账风险。

2

资产负债率远超同行

夏厦精密以研发、生产和销售小模数齿轮及相关产品为主营业务,公司所处行业市场化程度较高,国内市场份额比较分散。据中国机械通用零部件工业协会相关数据,截至2020年末,我国齿轮行业规模以上企业(年产值超过5000万元)804家。其中,骨干企业(年产值超过1亿元)约100多家。行业中存在大量的中小企业,难以在生产上形成规模效应。

而齿轮行业属于技术密集型行业,由于其产品的特殊属性及广泛的高精度应用场景,产品对性能的要求较高,再加上齿轮加工工艺较为复杂,每一道工序出现问题,都会影响齿轮的最终质量。如果公司未能把控产品生产各个环节,导致产品出现重大质量问题,可能会对公司的业务不利。

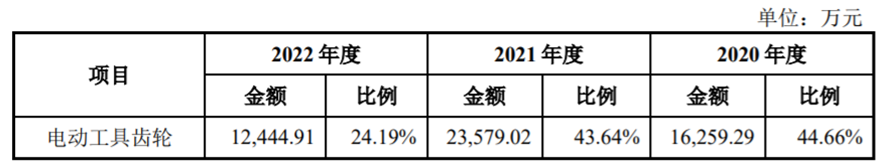

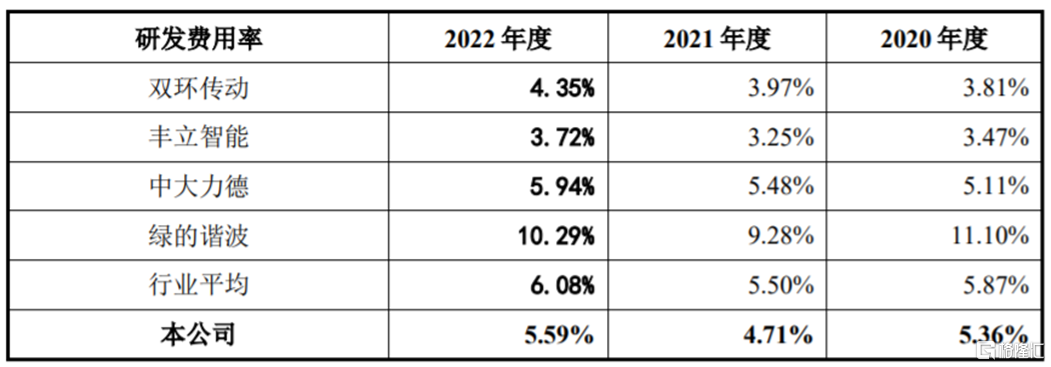

2020年至2022年,公司的研发费用分别为1958.28万元、2559.97万元、2895.66万元,研发费用率分别为5.36%、4.71%、5.59%,尽管公司研发投入有所增加,但研发费用率仍低于同行业可比公司平均值。

公司与同行业可比公司研发费用率比较情况,图片来源:招股书

随着公司业务规模的扩大,存货规模也呈上升趋势。报告期各期末,公司存货账面价值分别约0.79亿元、1.19亿元、1.51亿元,占流动资产的比例分别为33.63%、37.34%和34.60%。公司存货主要为原材料、库存商品、发出商品等,如果市场环境发生变化,导致产品滞销、存货积压,公司的存货可能发生减值,从而影响公司的经营业绩。

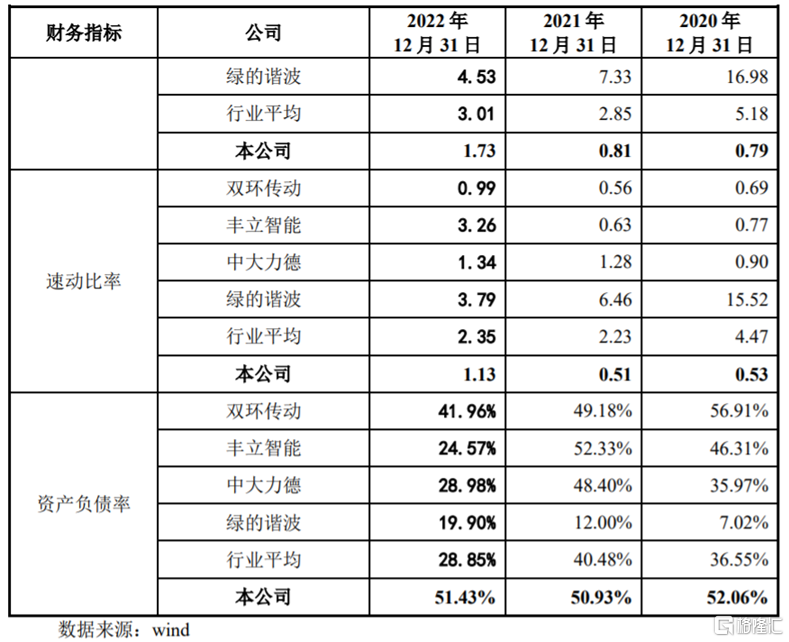

报告期各期末,夏厦精密的资产负债率分别为52.06%、50.93%、51.43%,高于同行业可比公司平均水平,同时公司的流动比率、速动比率明显低于同行业可比公司平均水平,短期偿债能力有待提升。

公司与同行业可比公司的主要偿债能力指标比较情况,图片来源:招股书

3

结语

作为小模数齿轮及相关产品厂商,夏厦精密所处行业市场化程度较高,公司面临着激烈的竞争。同时公司较为依赖前五大客户,资产负债率也远超同行。齿轮行业属于技术密集型行业,当务之急,公司还是得加大研发投入,进行技术创新来提高自身竞争力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员