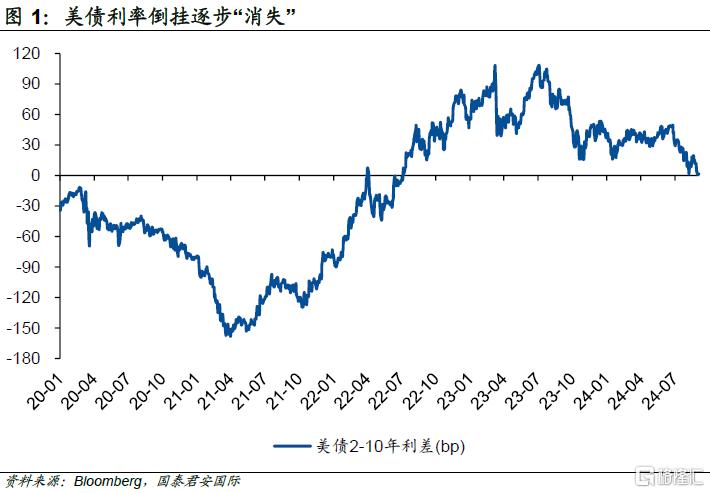

伴随着美联储降息的临近,2年和10年美债的利差持续收窄,并在近期接近于消失。消失的倒挂意味着什么,这是我们今天希望讨论的问题。

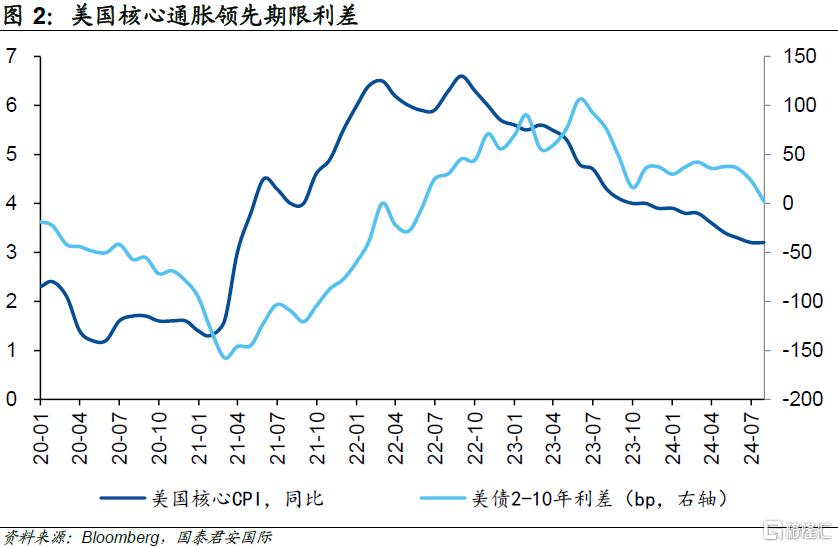

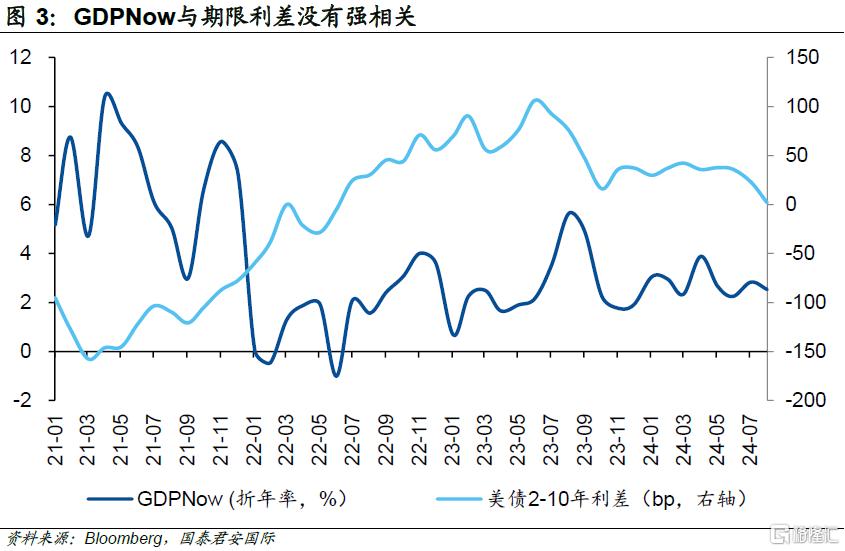

复盘过去数年的历史,我们会发现,金融市场对于通胀的认知在很大程度上决定了利率曲线的状态。我们也发现,美国核心CPI的走势也在过去几年中引领着2-10年美债利差的走势。但如果对比2-10年利差与GDPNow,我们会发现其相关性并不显著。这样的比较也让我们发现,过去数年中对通胀的“测不准”,成为了主导利率曲线的核心变量。

对于市场来说,真正需要解决的问题是以下两个。第一是未来利率曲线的形态,尤其是期限溢价是否会重现?目前而言,市场对于美国新的名义中性利率的看法,越来越接近于3.5%。假设这一水平成立, 2年美债利率的底部应该在3.5%左右。基于历史经验,50个基点的期限利差应该并不过分,那么10年美债利率的水平可能会在4%或者更高的水平上。

市场可能更加关心的问题是,利率曲线是否能够对经济产生预测性。从过去一段的经验来看,利率曲线对经济的可预测性并不理想。如果要重塑投资者对于利率曲线的信心,那么必然需要一个新的验证过程。从这个角度而言,只有利率曲线与市场共识产生明显分歧、并被重新正名,利率曲线的预测能力才能被重新树立。

这一过程大概会持续数年,这意味着在可预见的几个季度内,利率曲线大概率只能与经济短期走势形成互为印证的关系。换言之,在未来几个季度内,市场不应该过度关注利率曲线和期限溢价。

2年和10年美债利差被市场认为是重要的指标。在本轮美联储加息的进程中,2年美债和10年美债利率一度出现了倒挂——这一般被认为是经济可能出现衰退的早期信号。然而,这一屡试不爽的信号在过去两年却被一再打脸,美国经济在一片被看衰中走势愈发稳健,“衰退”假说至今未能成立。而伴随着美联储降息的临近,2年和10年美债的利差持续收窄,并在近期接近于消失。消失的倒挂意味着什么,这是我们今天希望讨论的问题。

我们首先回溯一下2-10年美债利率的走势。自2022年7月,10年美债收益率开始高于2年美债收益率,此后美债长短端利差倒挂一直持续至2024年8月下旬,时间跨度超过两年。伴随美国本轮通胀波动,美债利差倒挂大致可分成4个阶段。第一阶段,2022年7月至2023年7月,此期间美国通胀问题不断加剧,市场普遍存在美联储加息预期,导致短端利率上行节奏快于长端,利差一度扩大至-108基点;第二阶段,2023年7月至2023年10月,美国通胀已经得到初步缓解,市场基本不存在加息担忧,但是通胀粘滞性开始被市场所认知,长端利率逐步上行,此期间利差一度收窄至-14基点;第三阶段,2023年11月至2024年7月,美国通胀问题得到显著改善,但是受粘滞性影响通胀进一步下行受阻,虽然市场屡次交易降息,但是长短端美债利差基本保持稳定;第四阶段,2024年7月至今,市场逐步确认美联储将会开启降息,短端美债收益率快速下行,但是中长期通胀问题始终存在,长端美债利率下行节奏相对缓慢,利差在2024年8月末基本消失。

基于以上的分析可以看出,金融市场对于通胀的认知在很大程度上决定了利率曲线的状态。从下图中我们也可以发现,美国核心CPI的走势也在过去几年中引领着2-10年美债利差的走势。但如果对比2-10年利差与GDPNow,我们会发现其相关性并不显著。这样的比较也让我们发现,过去数年中对通胀的“测不准”,成为了主导利率曲线的核心变量。从货币政策的应对角度来理解的话,通胀开始走高,市场担忧经济会出现硬着陆,因此利率曲线会出现倒挂;但当通胀渐趋稳定后,利率曲线逐步平滑,倒挂逐步消失,意味着市场对于经济衰退的担忧开始显著降低。

当然,对于市场来说,真正需要解决的问题是以下两个。第一是未来利率曲线的形态,尤其是期限溢价是否会重现?回答这个问题的关键,是关于美国经济“新稳态”的判断,也就是说如果市场大致接受一个新的通胀中枢,同时美国通胀率维持在新中枢附近,那么降息会更加顺畅,这会让2年美债利率水平大致稳定,投资者也会逐步定价新的期限溢价。目前而言,市场对于美国新的名义中性利率的看法,越来越接近于3.5%,当然这一利率水平仍然需要更多的数据以及时间来验证。假设这一水平成立,我们大致可以认为2年美债利率的底部应该在3.5%左右。基于历史经验,50个基点的期限利差应该并不过分,那么10年美债利率的水平可能会在4%或者更高的水平上。

市场可能更加关心的问题是,利率曲线是否能够对经济产生预测性。从过去一段的经验来看,利率曲线对经济的可预测性并不理想。如果要重塑投资者对于利率曲线的信心,那么必然需要一个新的验证过程。从这个角度而言,只有利率曲线与市场共识产生明显分歧、并被重新正名,利率曲线的预测能力才能被重新树立。这一过程大概会持续数年,这意味着在可预见的几个季度内,利率曲线大概率只能与经济短期走势形成互为印证的关系。以此同时,当通胀处于波动时,利率曲线可能会跟随通胀走势,当通胀逐步稳定后,利率曲线才可能更好反馈经济的形态和预期。换言之,在未来几个季度内,市场不应该过度关注利率曲线和期限溢价。

注:本文来自国泰君安证券于2024年9月3日发布的《【国君国际宏观】美债利率:消失的“倒挂”》,证券分析师:周浩、孙英超

本订阅号不是国泰君安证券研究报告发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报告,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报告。本订阅号推送的信息仅限完整报告发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报告为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失,国泰君安证券研究所保留追究一切法律责任的权利。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员