9月首个交易日,A股市场全天低开低走,沪指再创调整新低,创业板指跌近3%。地产板块大涨后回调明显,今日行业跌幅居前。热门个股方面,万科A下跌5%,招商蛇口下挫逾4%,滨江集团、保利发展、海南机场、张江高科等多股调整超3%。

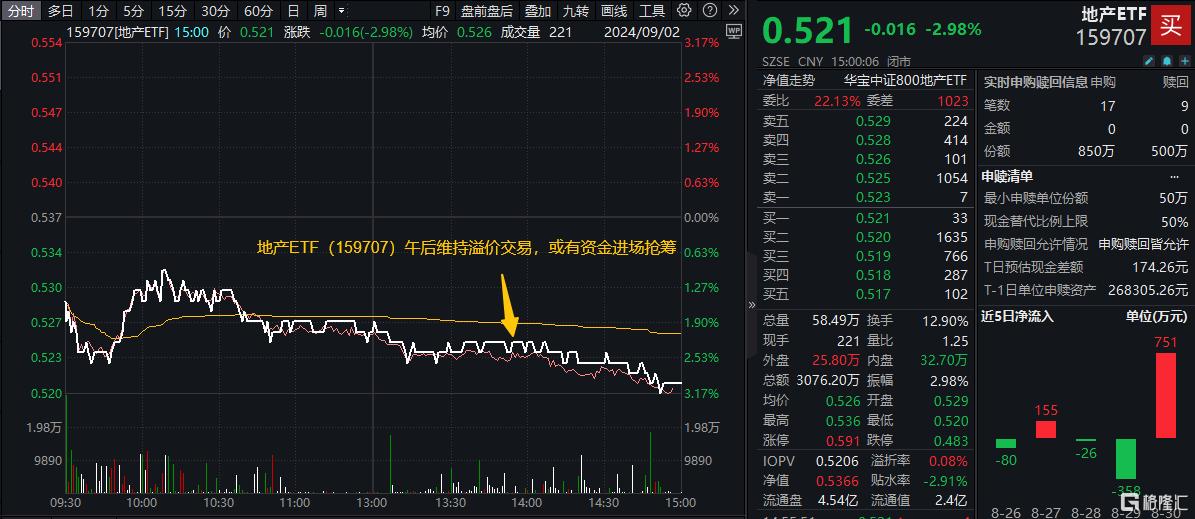

热门ETF方面,代表A股龙头地产行情的地产ETF(159707)低开低走,场内价格下挫近3%,全天成交额超3000万元,午后持续溢价交易,或有资金进场抢筹。

【存量房贷可转按揭?招行:暂未收到通知】

关于上周五传闻的有关回应或是造成地产今日调整的原因。针对“存量房贷可转按揭”等传闻,今日招行中报业绩会上,招商银行行长王良表示,目前尚未接到可开展转按揭业务相关通知和征求意见稿。但是,如果存量按揭贷款转按揭等措施实施,会对银行业的的存量按揭利率会带来一定的负面影响。

光大证券此前分析称,中国央行二季度货币政策执行报告梳理分析了存贷款利率定价机制改革进程,预计下一阶段按揭贷款利率将持续下行,放开存量“转按揭”应为可选项。

另外,从后续存量房贷利率调降可能性来看,机构研判来看,后续存量房贷利率调降空间或较大。

国盛证券表示,现阶段存量房贷利率确有调降的必要与空间,预计调降的空间约在50-100bp。存量房贷利率调整将在中长期缓解提前还贷压力,增强居民信心,对居民的购房决策产生积极的影响。

方正证券也指出,新增贷款利率自2024年5月起,全面进入3%利率时代,存量和新增利率差距导致市场上提前还贷的现象加剧,在此背景下存量房贷下调空间较大。

【房企业绩承压,机构:2025年或迎拐点】

上周房地产板块半年度业绩披露完毕,中信建投数据统计显示,中信房地产板块营收8488亿元,同比下降22.7%,归母净利润为-151亿元,上年同期为263亿元,板块业绩承压明显。

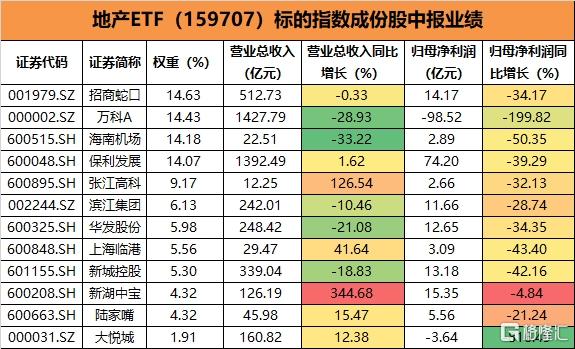

以地产ETF(159707)标的指数12只成份股为例,上半年实现千亿营收的共有万科A、保利发展两家房企,其同比增长率分别为-28.93%、1.62%。除保利发展外,营业收入同比正增长的有5家,增长幅度由高到低依次为新湖中宝(344.68%)、张江高科( 126.54%)、上海临港(41.64%)、陆家嘴(15.47%)、大悦城(12.38%)。

从净利润来看,12家龙头房企中10家为盈利状态,万科A、大悦城两家分别亏损98.52亿元、3.64亿元。但12家房企净利润同比均为负增长,其中下降幅度较大的分别为大悦城(-816.49%)、万科A(-199.82%)、海南机场(-50.35%)、上海临港(-43.4%)、新城控股(-42.16%)。

数据来源:Wind、中证指数公司,权重数据截至2024.7.31。指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。

国金证券表示,当前行业整体业绩承压,基本面仍在筑底中,市场预期已充分降低。随着政策在供需两端持续发力助力行业企稳,房企此前低毛利甚至亏损项目的结转完毕,业绩包袱逐渐出清,2025年或将迎来业绩拐点,头部央国企和改善型房企的毛利率有望率先实现企稳回升。

【政策预期提振,板块仍有交易机会】

中金公司指出,地产政策边际改进仍有空间,包括收储政策的优化、一线城市楼市政策的再调整、财政政策的进一步发力等,由此带来的市场预期改善可能使得中短期内地产股仍具有交易机会。建议把握政策预期提振可能带来的交易机会。

板块配置上,在行业出清的大背景下,机构普遍建议关注优质龙头房企:①核心城市布局广泛的龙头房企的周期韧性;②城投及地方国企受益于收储预期催化的估值弹性;③非国央企及出险龙头房企受益于融资及收储等多重支持下的反转机遇。

布局央国企及优质房企,建议重点关注地产ETF(159707)。资料显示,地产ETF(159707)跟踪中证800地产指数,汇集市场12只头部优质房企,在投资方向上具有明显的头部集中度优势,前十大成份股权重超9成,央国企含量高!地产ETF(159707)也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

数据来源:沪深交易所、中证指数公司、Wind等,截至2024.9.2。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适宜平衡型(C3)及以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员