主要观点

8月28日,央行官网增设“公开市场国债买卖业务公告”一栏,此前中央金融工作会议和货币政策执行报告均有所提及,“充实货币政策工具箱”、“在央行公开市场操作中逐步增加国债买卖”,政策进入落地期。

财政部8月19日发布《关于2024年到期续作特别国债(一期和二期)发行工作有关事宜的通知》称,财政部将于8月29日发行2024年到期续作特别国债(一期)、(二期)。发行方式为在银行间债券市场面向有关银行定向发行,同时央行面向有关银行开展公开市场操作。

那么买卖国债短期能够成为基础货币投放的主要工具吗,结合特别国债续发公告,央行会以此调控长端利率吗,对此我们理解如下。

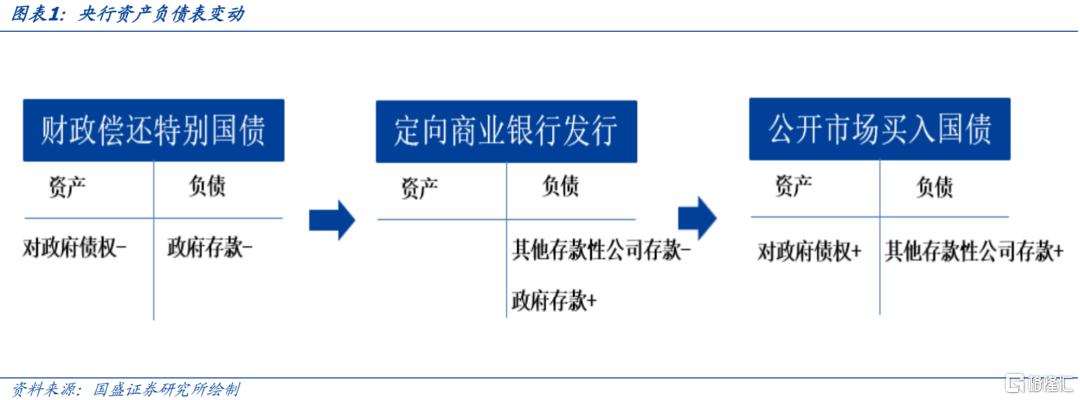

首先,特别国债到期续作对资金的影响,取决于央行回购的比例,基准情形下我们认为央行会全额回购,对资金面影响有限。当前央行持有特别国债,财政部偿还到期特别国债资金给央行,同时到期续作同样规模的特别国债,定向发行,这一过程中,对财政的债权由央行转移至商业银行。如果央行不通过公开市场操作购回,相当于央行回笼了对应的资金。如果央行全额购回,则不影响资金面。财政先还债给央行,央行资产端减少对政府债权,央行负债端减少政府存款;商业银行购买续作的特别国债,商业银行资产端增加对政府债权,商业银行负债端超额准备金减少,对应央行资产负债表,央行负债端减少其他存款性公司存款,负债端增加政府存款;央行通过公开市场操作回购国债,央行资产端增加对政府债权,负债端增加其他存款性公司存款。整个过程,央行资产负债表并未发生变化。如果部分购回续发国债,则对资金面的影响介于两者之间,央行资产端减少了对政府债权,同时负债端对其他存款性公司存款减少。

其次,央行获得续发长期限国债之后,卖出调控债券利率的可能性相对有限。续发后,央行持有的国债期限延长,央行具备通过公开市场操作卖出来调控长端利率的条件。央行通过公开市场操作卖出给一级交易商的过程,形成了资金回笼,但到期续作特别国债(一期和二期)并非活跃券,一级交易商可能较难在市场出售,如果央行卖出的债券全部由一级交易所持有,则难以增加二级市场的债券供给,难以起到有效调控利率的效果。

最后,公开市场国债买卖短期规模可能有限,大规模实施依然需要等待国债市场深度提升。截止2024年6月,我国基础货币占存续国债比例为1.20,而同期美国和日本,基础货币占存续国债比例为0.21和0.58,当前我国法定存款准备金率仍较高,国债规模仍较小,基础货币占存续国债比例仍偏高,我国国债市场深度仍不足以成为基础货币投放的主要工具。当前央行持有国债规模有限,在公开市场操作中可能更需要买入来实现基础货币的投放,但这又与当前避免利率过快速度下行的目标不符,因而短期操作空间有限,可能更需要等待国债市场规模加深,才能成为较为主要的工具。

我们继续维持对债市区间震荡的判断,考虑到票息,长债依然值得配置。央行公开市场国债买卖和财政部续作特别国债,短期内对债市影响或有限。当前债市依然处于震荡市之中。一方面考虑到近期监管对长端利率表态有所温和,另一方面,长端利率相对中短端具有更高的票息,同时对银行来说,国债、地方债等税收以及资本占用等成本更低。因而长端利率目前相对具有更高性价比。我们建议继续持有长债,继续维持短期10年国债利率2.05%-2.25%,30年国债利率2.25%-2.45%区间震荡的判断。

风险提示:货币政策调整超预期;海外风险超预期;监管政策超预期

报告正文

8月28日,央行官网增设“公开市场国债买卖业务公告”一栏,此前中央金融工作会议和货币政策执行报告均有所提及,“充实货币政策工具箱”、“在央行公开市场操作中逐步增加国债买卖”,政策进入落地期。

财政部8月19日发布《关于2024年到期续作特别国债(一期和二期)发行工作有关事宜的通知》称,财政部将于8月29日发行2024年到期续作特别国债(一期)、(二期),其中第一期发行面值3000亿元,为10年期固定利率附息债,第二期发行面值1000亿元,为15年期固定利率付息债,用于偿还2024年8月29日即将到期的4000亿元特别国债。发行方式为在银行间债券市场面向有关银行定向发行,同时央行面向有关银行开展公开市场操作。

那么买卖国债短期能够成为基础货币投放的主要工具吗,结合特别国债续发公告,央行会以此调控长端利率吗,对此我们理解如下。

首先,特别国债到期续作对资金的影响,取决于央行回购的比例,基准情形下我们认为央行会全额回购,对资金面影响有限。当前央行持有特别国债,财政部偿还到期特别国债资金给央行,同时到期续作同样规模的特别国债,定向发行,这一过程中,对财政的债权由央行转移至商业银行。如果央行不通过公开市场操作购回,相当于央行回笼了对应的资金。如果央行全额购回,则不影响资金面。财政先还债给央行,央行资产端减少对政府债权,央行负债端减少政府存款;商业银行购买续作的特别国债,商业银行资产端增加对政府债权,商业银行负债端超额准备金减少,对应央行资产负债表,央行负债端减少其他存款性公司存款,负债端增加政府存款;央行通过公开市场操作回购国债,央行资产端增加对政府债权,负债端增加其他存款性公司存款。整个过程,央行资产负债表并未发生变化。如果部分购回续发国债,则介于两者之间,央行资产端减少了对政府债权,同时负债端对其他存款性公司存款减少。

其次,央行获得续发长期限国债之后,卖出调控债券利率的可能性有限。续发后,央行持有的国债期限延长,央行具备通过公开市场操作卖出来调控长端利率的条件。央行通过公开市场操作卖出给一级交易商的过程,形成了资金回笼,但到期续作特别国债(一期和二期)并非活跃券,一级交易商可能较难在市场出售,如果央行卖出的债券全部由一级交易所持有,则难以增加二级市场的债券供给,难以起到有效调控利率的效果。

最后,公开市场国债买卖短期规模可能有限,大规模实施依然需要等待国债市场深度提升。截止2024年6月,我国基础货币占存续国债比例为1.20,而同期美国和日本,基础货币占存续国债比例为0.21和0.58,当前我国法定存款准备金率仍较高,国债规模仍较小,基础货币占存续国债比例仍偏高,我国国债市场深度仍不足以成为基础货币投放的主要工具。当前央行持有国债规模有限,在公开市场操作中可能更需要买入来实现基础货币的投放,但这又与当前避免利率过快速度下行的目标不符,因而短期操作空间有限,可能更需要等待国债市场规模加深,才能成为较为主要的工具。

我们继续维持对债市区间震荡的判断,考虑到票息,长债依然值得配置。央行公开市场国债买卖和财政部续作特别国债,短期内对债市影响或有限。当前债市依然处于震荡市之中。一方面考虑到近期监管对长端利率表态有所温和,另一方面,长端利率相对中短端具有更高的票息,同时对银行来说,国债、地方债等税收以及资本占用等成本更低。因而长端利率目前相对具有更高性价比。我们建议继续持有长债,继续维持短期10年国债利率2.05%-2.25%,30年国债利率2.25%-2.45%区间震荡的判断。

风险提示:货币政策调整超预期;海外风险超预期;监管政策超预期

注:本文节选自国盛证券研究所于2024年8月29日发布的研报《如何看待央行增设“公开市场国债买卖”公告栏?》,证券分析师:杨业伟 S0680520050001 ,yangyewei@gszq.com;朱帅 S0680123030002,zhushuai1@gszq.com

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员