核心观点

事项:2024年1-7月工业企业利润同比增3.6%,较上半年提升0.1个百分点。

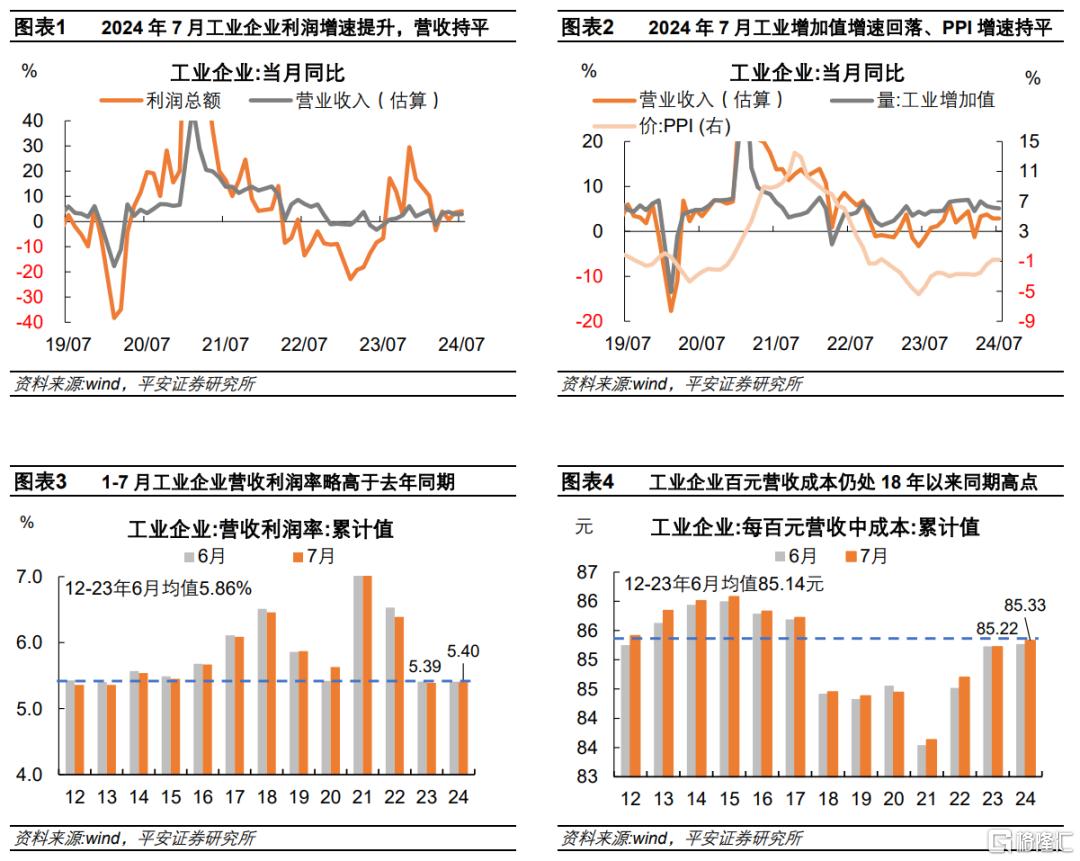

1. 工业企业利润增速回升,营收增速持平。7月我国工业企业利润单月同比增长4.1%,较6月加快0.5个百分点;工业企业营收单月同比增速持平于2.9%。拆分来看,1)量降: 7月工业增加值同比增速为5.1%,较6月回落0.2个百分点。2)价稳:7月PPI同比增长-0.8%,持平于6月。3)利润率边际回升:7月工业企业营收利润率高于去年同期,是工业企业利润增速回升的主要拉动力量。不过,当前工业企业成本占比高于历史均值,利润率处于历史同期偏低位置。

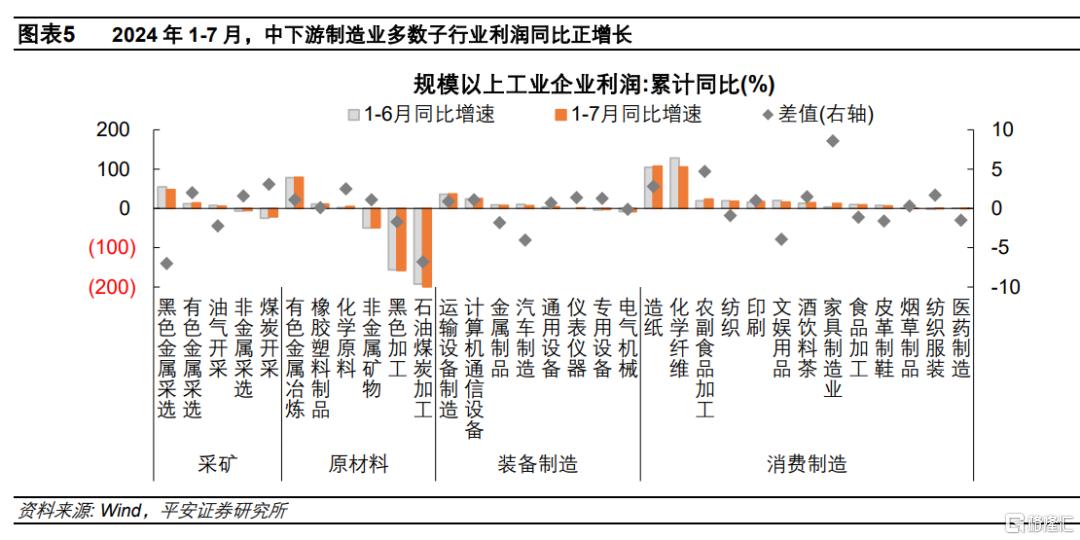

2. 从大类行业看,工业利润回升得益于消费制造行业盈利提速,原材料和采矿行业利润跌幅收窄,而装备制造和水电燃气行业利润增速放缓。2024年1-7月,制造业利润累计同比分别增长5.0%,持平于上月;水电燃气行业利润同比增长20.1%,较上月回落3个百分点;采矿业利润同比跌幅收窄1.3个百分点至-10.8%。制造业主要板块中:1)装备制造对工业盈利的拉动减弱,利润增速回落0.5个百分点至6.1%。汽车制造、金属制品、电气机械三个行业拖累较大,而铁路船舶航空航天运输设备、计算机通信电子、仪器仪表、专用设备、通用设备等行业利润增速提升。2)消费制造业对工业利润增速的拉动增强,利润同比增长10.2%,增速较上月提升0.2个百分点。结构上,家具制造、农副食品加工、造纸、印刷、纺织服装、酒饮料茶等行业利润增速较上月提升1个百分点以上。3)部分原材料行业利润增速回升,形成一定支撑。有色金属加工、化学原料制品及橡胶塑料制品行业利润增速回升。然而,受钢铁、煤炭及国际原油价格下跌的影响,黑色金属加工、石油煤炭加工两个行业亏损加剧。

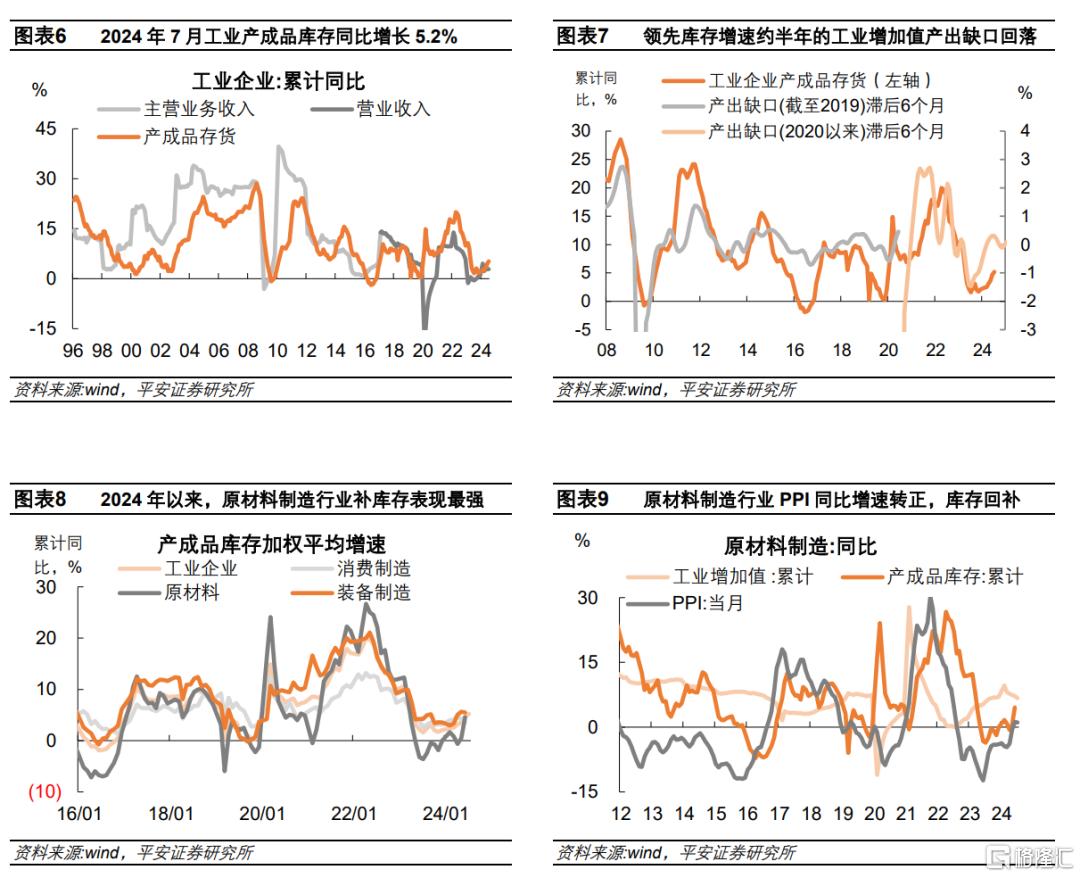

3. 工业企业库存回落拐点临近。7月工业企业产成品存货同比增长5.2%,较上月提升0.5个百分点。分行业看,本轮补库存以原材料行业表现最强。以2024年上半年的最新数据看,原材料行业库存增速达到4.6%,较2023年7月累计提升8.2个百分点;而装备制造和消费制造行业库存增速分别较2023年7月累计提升1.3和1个百分点,拉动相对有限。从领先库存周期变化的总量指标看,平安证券认为,下半年工业“补库存”持续性待考。一是,领先库存增速半年左右的工业增加值产出缺口自2024年2月起逐步回落,不利于2024年8月及此后工业库存的回补。二是,下半年PPI增速较难回归正增长,若工业品价格出现明显调整,还将拖累作为名义值的产成品库存。7月4日至8月23日,南华黑色指数累计下跌15.3%。价格下跌伴随着企业的减产去库存,截止8月23日,螺纹钢社会库存、独立焦化厂焦煤库存均降至历史同期低位。

风险提示:稳增长政策落地效果不及预期,海外经济衰退程度超预期,经济转型中的结构变化使数据之间的领先滞后关系发生变化等。

2024年8月27日,国家统计局公布1-7月规模以上工业企业经营数据。2024年1-7月规上工业企业实现利润总额40991.7亿元,同比增长3.6%,较上半年提升0.1个百分点。工业企业经济效益状况主要呈现以下特点:

1、工业企业利润增速回升,营收增速持平。

2024年7月,工业企业利润单月同比增长4.1%,较6月加快0.5个百分点;工业企业营收单月同比增速持平于2.9%。拆分量、价和利润率:1)量降:2024年7月工业增加值同比增速为5.1%,较6月回落0.2个百分点。2)价稳:PPI同比增长-0.8%,持平于6月。3)利润率边际回升:工业企业营收利润率高于去年同期,是工业利润增速回升的主要拉动力量。

从绝对水平看,当前工业企业成本仍偏高,而利润率处于历史偏低位置。2024年前7个月,工业企业营收利润率为5.40%,较去年同期高0.01个百分点,却低于5.86%的历史同期均值(2012年以来);工业企业每百元营业收入中的成本为85.33元,仍较去年同期高0.11元,处于2018年以来的历史同期最高点。

2、从大类行业看,工业利润回升得益于消费制造行业盈利提速,原材料和采矿行业利润跌幅收窄,而装备制造和水电燃气行业的利润增速放缓。

2024年1-7月,工业利润累计同比增长3.6%,较上半年微升0.1个百分点。其中,采矿业利润同比跌幅收窄1.3个百分点至-9.5%;作为工业盈利的主体部分的制造业利润累计同比增长5.0%,持平于上月;水电燃气行业盈利累计同比增长20.1%,增速较上月回落3个百分点。

制造业主要板块中:

1)装备制造利润增速放缓,对工业利润增速的拉动回落。2024年1-7月,装备制造业利润同比增长6.1%,较上月回落0.5个百分点。结构存在分化,汽车制造、金属制品、电气机械三个行业利润增速分别回落4.0、1.8和0.1个百分点,形成拖累;铁路船舶航空航天运输设备、计算机通信电子、仪器仪表、专用设备、通用设备等行业利润增速提升0.7到1.4个百分点不等,形成一定对冲。

2)消费制造利润增速微升,对工业利润增速的拉动增强。2024年1-7月,消费制造行业利润同比增长10.2%,增速较上月提升0.2个百分点,得益于国内消费需求平稳恢复、工业品出口持续增长。结构上,家具制造、农副食品加工、造纸、印刷、纺织服装、酒饮料茶等行业利润增速较上月提升1个百分点以上,但化纤、医药、文娱用品、皮革制鞋、食品加工等行业利润增速回落。

3)部分原材料行业利润增速回升,形成一定支撑。2024年1-7月,有色金属加工、橡胶塑料制品及化学原料制品行业利润增速回升,分别录得79.3%、11.3%、4.8%的同比增速。然而,受钢铁、煤炭及国际原油价格下跌的影响,黑色金属加工、石油煤炭加工行业亏损加剧,拖累边际加大。

3、工业企业库存增速提升。

2024年7月工业企业产成品存货同比增长5.2%,较上月提升0.5个百分点,达2023年5月以来最高点。

分行业看,本轮补库存以原材料行业表现最强。截至2024年上半年(最新,7月暂未公布)的数据表明,原材料行业(2023年产成品库存占工业总体的26%)库存增速达到4.6%,较2023年7月累计提升8.2个百分点;装备制造(2023年产成品库存占工业总体的46%)和消费制造行业(2023年产成品库存占工业总体的24%)补库存较为波折,二者库存增速分别较2023年7月累计提升1.3和1个百分点,拉动相对有限。

从领先库存周期变化的总量指标看,平安证券认为,下半年工业“补库存”持续性待考。一是,领先库存增速半年左右的工业增加值产出缺口自2024年2月起逐步回落,不利于2024年8月及此后工业库存的回补。二是,下半年PPI增速较难回归正增长(详见《2024年6月物价数据点评:年内PPI同比或难转正》),若工业品价格出现明显调整,还将拖累作为名义值的产成品库存。7月4日至8月23日,南华工业品指数累计下跌11.6%,而南华黑色指数累计下跌15.3%。价格下跌伴随着企业的减产去库存,截止8月23日,螺纹钢社会库存、独立焦化厂焦煤库存均降至历史同期低位。

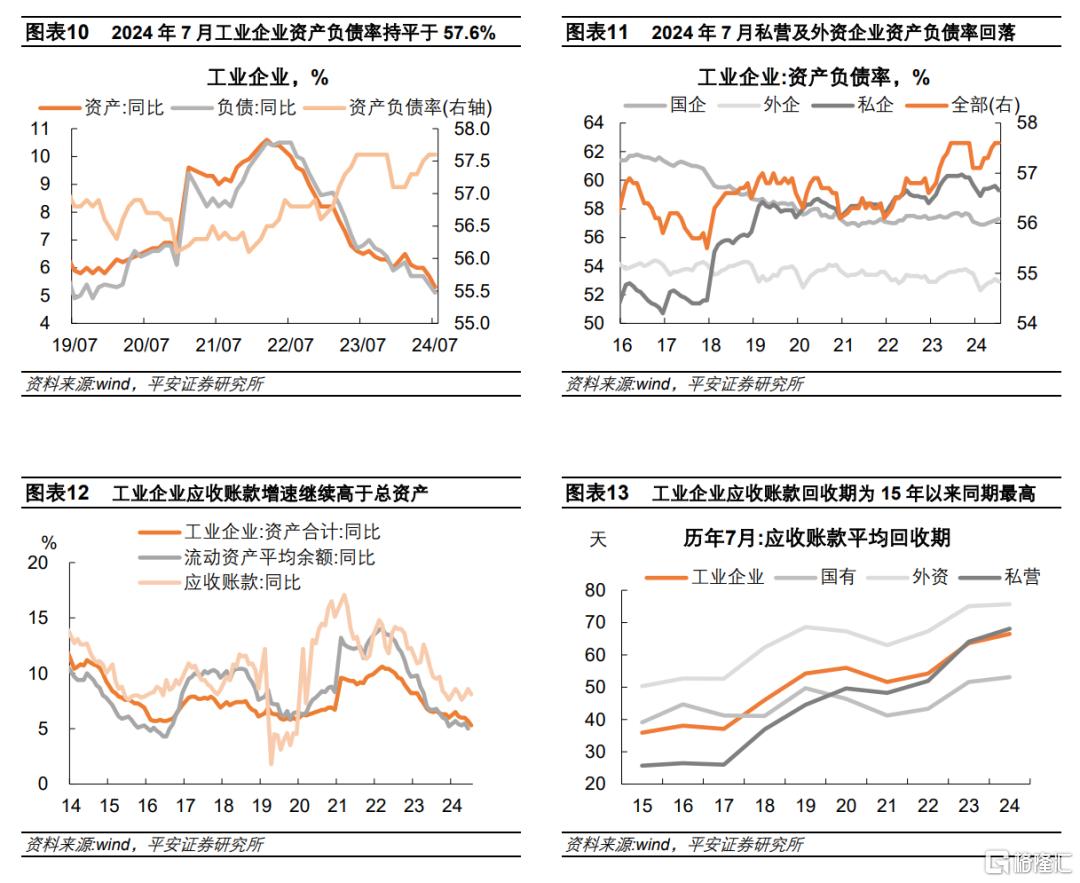

4、工业企业资产和负债增速回落。

2024年7月末工业企业资产负债率57.6%,持平于6月。不同所有制企业资产负债率存在分化,7月份私营和外资工业企业资产负债率分别较6月回落0.3和0.2个百分点,而国有企业资产负债率提升0.1个百分点。2024年7月工业总资产增速和总负债增速分别为5.3%和5.1%,分别较上月回落0.4和0.3个百分点。自2023年12月起,工业企业总资产增速持续快于负债增速。

工业企业应收账款高企。截至2024年7月,工业企业应收账款同比增长8.1%,较上月回落0.5个百分点。应收账款回收期持续拉长,2024年7月升至66.5天,系2015年有统计以来历史同期最高点,较2020年同期高10.5天。

风险提示:稳增长政策落地效果不及预期,海外经济衰退程度超预期,经济转型中的结构变化使数据之间的领先滞后关系发生变化等。

注:本文来自平安证券于2024年8月28日发布的《库存回落拐点临近——2024年1-7月工业企业利润数据点评》,分析师:钟正生 S1060520090001;张璐 S1060522100001;常艺馨 S1060522080003

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员