8月22日,中国平安(601318.SH/2318.HK)发布2024年中期财报。

整体业务表现来看,上半年,公司实现归属于母公司股东的营运利润784.82亿元;年化营运ROE16.4%;归属于母公司股东的净利润746.19亿元,同比增长6.8%。

三大核心业务方面,寿险及健康险、财产保险以及银行增长整体经营稳健,三项业务合计归属于母公司股东的营运利润795.65亿元,同比增长1.7%。

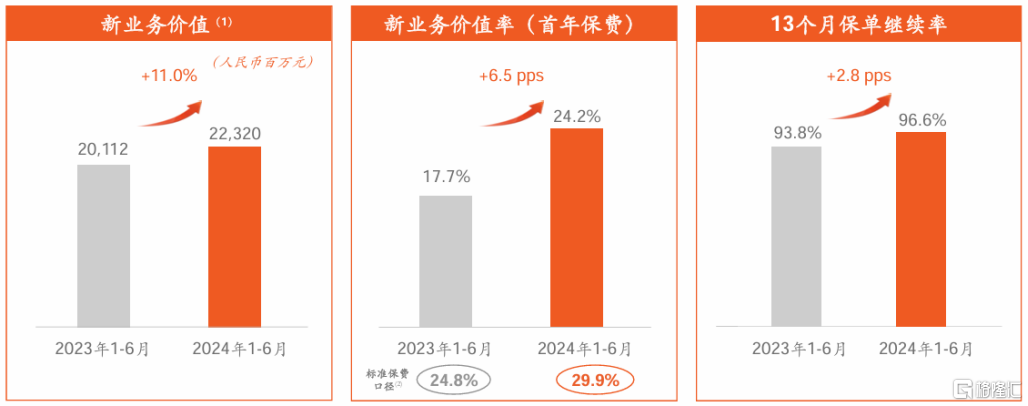

其中,业绩中占比最高的寿险及健康险方面表现颇为抢眼,核心指标来看,上半年寿险及健康险业务新业务价值达成223.20亿元,同比增长11.0%。

不难看到,在整体外部环境压力犹存的背景下,平安已经展现出了持续恢复的态势。特别是经历此前改革阵痛期后,寿险业务如今更是步入到稳步增长的轨道,正为公司利润的不断释放带来持续的驱动力。

此次财报公司宣布,向股东派发2024年中期股息每股现金0.93元人民币,现金分红水平继续保持稳定。

稳健的业绩增长叠加持续的股东回报,这样的经营成果,放在眼下的市场环境中显然已经相当不易。这或也继续佐证了平安已经从过去的阵痛期中彻底走出来,进入到了一个全新的发展阶段。

财报公布次日,资本市场投出了信心票,当日公司A股、H股双双大涨,涨幅均超3%。

(中国平安A股,来源:富途行情)

(中国平安H股,来源:富途行情)

1、三大业务板块稳健前行,持续兑现利润增长可期

聚焦公司的三大业务板块。

寿险及健康险业务方面,新业务价值保持双位数的增长,尽管增速较之前有所滑落,但考虑到此前的高基数叠加整个行业面临的复杂外部环境的压力,这样的成绩已经显示出了公司良好的经营能力。

特别是,从代理人渠道新业务价值以及人均新业务价值这两个指标来看,反映出公司此前的改革成果持续释放,代理人渠道的效率以及代理人产能实现了质的提升。

财报显示,上半年,代理人渠道新业务价值181.06亿元,同比增长10.8%,人均新业务价值同比增长36%。此外,银保渠道新业务价值达26.41亿,同比提升17.3%。

(来源:公司资料)

此外,上半年,新业务价值率(按首年保费)同比上升6.5个百分点至24.2%,显示出公司新销售保单的质量和盈利能力的稳步提升。而这背后则得益于公司持续深化“4渠道+3产品”战略,全面加强渠道建设,优化产品结构,提升业务质量。同时透过该指标,也预示着公司未来盈利能力的提升和长期增长潜力的增强。

值得一提的是,存续客户13个月保单继续率同比上升5.8个百分点,反映公司寿险业务品质不断加强,客户服务和产品满意度持续受到客户认可。

此外,公司多元渠道继续铺开,网格专员人数超1.5万,同比增长59%,销售队伍不断夯实。

再来看,财产保险业务方面。

上半年,平安产险保险服务收入1619.10亿元,同比增长3.9%;平安产险通过强化业务管理与风险筛选,整体综合成本率保持在97.8%的健康水平。

其中作为财产保险的重要组成部分车险业务表现抢眼,截止6月底,好车主注册用户数达2.18亿,同比增长17.2%,累计绑车车辆突破1.42亿。通过持续优化客户体验和提升服务质量,平安在车险领域的客户忠诚度和市场占有率正不断迎来提升。

银行业务方面,得益于公司在业务扩展和成本控制上的持续优化,上半年银行业务经营保持稳健,资产质量整体平稳,资本与风险抵补能力保持良好。

数据显示,上半年,平安银行实现净利润258.79亿元,同比增长1.9%。截至6月末,核心一级资本充足率上升至9.33%,拨备覆盖率264.26%。公司在资产质量和风险管理上的能力进一步增强。

总体来看,中国平安的三大业务板块均呈现出稳健的发展态势,各业务之间的协同效应也在不断增强,为公司整体的利润增长提供了有力保障。

特别是核心业务寿险及健康险新业务价值的稳步提升,对于未来利润的增长带来了良好的预期,进一步提振了市场信心。

展望后市,随着市场环境的逐步改善和公司战略的持续深化,中国平安的利润增长前景还将值得期待。

2、多重维度透视平安的优质资产属性

面对近年来复杂多变的全球经济环境,资本市场对于优质资产的追求正变得愈发迫切。此前巴菲特最新持仓显示,其现金储备创下历史新高,显示出其对全球宏观经济的谨慎态度,但与此同时,巴菲特仍对保险股展开了加仓,展现出其对这一行业的看好。

从国内视角来看,此前,东海证券研报曾发布研报,对当下保险板块的机会予以分析。其认为,保险板块处历史低估值区间,需重视板块配置机遇,同时其亦建议关注拥有明显“护城河”的大型上市险企。

站在当下来看,什么样的企业具备优质资产属性以及明显“护城河”特征,这一点值得深入探讨。

以平安来看,或可以从如下几个方面来展开。

其一,经营战略视角,商业模式的优越性。

平安战略聚焦“综合金融+医疗养老”,通过这一模式构筑了强大的协同效应,展现了持续的价值挖掘能力。

一方面,平安通过整合旗下银行、保险、资产管理等业务板块,构建了一个多元化的金融服务生态。这种跨领域的整合策略,使得客户能够在单一平台上享受到一站式的金融服务,极大地提升了客户体验和满意度。

财报中显示的个人客户数的增长,以及客户交叉购买率的提升,都反映出这一综合金融服务模式的有效性和吸引力。

截至2024年6月末,集团个人客户数2.36亿,其中持有集团内4个及以上合同的客户占比为24.9%,留存率达97.8%;超8792万的个人客户同时持有多家子公司合同。这些数据显示了客户对平安综合金融服务的依赖度和忠诚度较高,同时也反映了平安在客户维护和服务质量上的不俗表现。

(来源:公司资料)

另一方面,随着人口老龄化趋势的加剧,医疗养老服务需求日益增长,平安通过构建医疗健康和养老服务生态圈,为客户提供从健康管理到养老服务的全方位支持。这种前瞻性的战略布局不仅满足了市场的需求,同时也与保险业务实现了有机协同,并进一步开拓了新的增长点。

在医疗生态方面,数据显示,截至2024年6月30日,平安通过整合供应方,已实现国内百强医院和三甲医院100%合作覆盖,内外部医生团队约5万人,合作药店数达23.3万家,较年初新增超2500家。

在养老服务方面,2024年上半年,平安寿险健康管理已服务近1600万客户。截至2024年6月末,居家养老服务覆盖全国64个城市,累计超12万名客户获得居家养老服务资格;平安高品质康养社区项目已在5个城市启动。

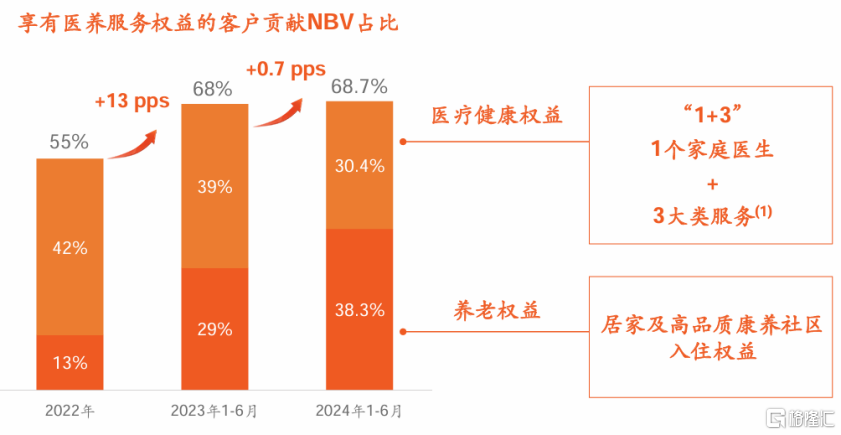

值得一提的是,上半年,享有医疗养老生态圈服务权益的客户覆盖寿险新业务价值占比超68%。其中医疗健康权益客户贡献NBV占比30.4%,同比提升0.7个百分点;养老权益客户贡献NBV占比38.3%,同比提升9.3个百分点。此外,享有居家服务客户件均首年保费为不享有居家服务客户的3.8倍,居家康养新高客占比达77%,同比提升23个百分点。

(来源:公司资料)

不难看出,客户对健康和养老服务的需求,进一步转化为对寿险产品的需求,从而推动了寿险新业务价值的增长。这也充分证明了医疗养老生态圈战略在寿险业务中的重要作用,以及该战略对寿险主业持续凸显的赋能价值。

对此,平安也表示,将积极推动中国版“管理式医疗模式”,将线上、线下医疗养老生态圈与作为支付方的金融业务无缝结合,构建广覆盖的医疗健康、养老服务资源及高品质的自营资源,保证服务质量,形成差异化竞争优势。

可以说,平安在传统保险公司基础上,构建了一个全新的商业模式,形成了多元的商业生态,不断推动“第二曲线”的增长,构筑了坚实的护城河。

其二,股东回报视角,高股息高分红的持续性。

中国平安一直致力于为股东提供稳定的回报,这一点在其连续的股息政策中得到了体现。2024年上半年,公司宣布派发中期股息每股现金0.93元,与去年持平,展现了公司对股东利益的重视。

长期以来稳健的业绩表现,为公司的股东回报提供了坚实的财务基础。

数据显示,自2012年至2023年,中国平安分红水平连续12年持续提升,累计分红24次,分红总额超过3000亿元。

值得一提的是,公司拥有明确的未来分红规划。根据中国平安2024-2026年股东回报规划,其未来三年公司每年分红金额原则上为上年度经审计后归属于母公司股东的净利润的20%-50%。这一规划为股东提供了清晰的预期,也进一步提振了市场对公司未来发展的信心。

其三,财务稳健性视角,抵御风险的能力。

一方面,从业务层面来看,通过多元的业务布局,相较于单业经营,让平安能够展现出更强的抵御市场风险的能力,平滑周期波动,从过去公司整体资本回报、利润表现等数据来看,平安始终保持较为平稳的姿态,展现出了良性的发展之势。

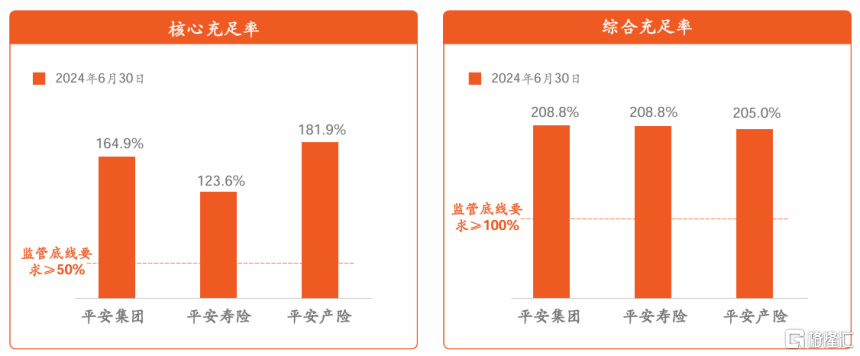

另一方面,公司不断夯实资产质量,维持较高的偿付能力充足率和流动性,确保了在面对市场波动时的稳健性。

从财报数据来看,截至2024年6月30日,平安偿二代二期规则下的综合偿付能力充足率为208.8%,核心偿付能力充足率为164.9%,远高于监管要求。与此同时,截至期末,平安可动用资金余额达458.35亿元,充足的流动性为公司提供了强大的风险缓冲。

(来源:公司资料)

此外,公司通过优化资产配置,如在保险资金投资上的稳健操作,也进一步增强了风险抵御能力。

其四,成长确定性视角,持续增长的动力。

平安的成长性一方面来自于“综合金融+医疗养老”战略布局下,精准把握了行业需求,并且公司在相关领域已提前占据市场优势,为未来的增长奠定了坚实的基础。

另一方面,则来自于公司在科技创新方面的持续投入,通过科技赋能,其不仅提升了金融服务、医疗养老服务的效率和质量、增强风险管理能力,拓展了利润空间,同时公司还通过科技创新开拓了更多新的业务领域,为公司带来了新的潜在增长点。

2024年上半年的财报数据显示,平安AI坐席服务量约8.7亿次,覆盖平安80%的客服总量。此外,寿险保单的秒级核保和快速理赔,以及通过反欺诈智能化理赔拦截减损61亿元,同比增长4.3%,这些都充分证明了科技创新在提升业务效率和风险控制方面的显著成效。

当前公司也正持续保持高研发投入,并在科技创新方面展现出深厚积累,这也为其持续的增长和市场竞争力的提升提供了坚实的基础。截至2024年6月30日,平安拥有超2万名科技开发人员和超过3000名科学家,形成了一流的科技人才队伍。集团专利申请数累计达52185项,位居国际金融机构前列。

3、结语

随着此次平安财报的公布,多家机构对其业绩点评展现了对公司这份中期成绩单的认可。

国联证券给予中国平安“买入”评级,其研报认为,鉴于中国平安的金融主业表现较佳,认为中长期视角下其仍具备较高的投资价值。

中金公司维持盈利预测以及“跑赢行业”评级,其观点则指,平安的业绩整体基本符合市场预期,公司寿险主业改善趋势明显,财险盈利能力正在恢复,公司盈利拐点可能已经出现,平安未来股息稳健增长的确定性增强,当前具备较强配置价值。

此外,方正证券维持平安“强烈推荐”评级。其认为,公司上半年业绩增长稳健,现金分红维持稳定。寿险NBV在高基数下维持较高增速,队伍实现高质量发展,银保渠道外部新业务价值增长将近翻倍,价值转型成效显著。投资端权益资产表现较去年同期改善,公允价值变动损益大幅改善。在下半年预定利率持续下调、同期利润低基数背景下,公司价值与利润增长有望继续提速。

综合各家机构的观点,不难看到,中国平安在多个业务领域均展现出了积极的增长势头和稳健的财务表现。公司的战略布局、财务稳健性、盈利预见性以及股东回报政策,均得到了市场的认可。

展望未来,伴随美联储降息周期下,港A股市场迎来的回暖预期,叠加当前保险股估值低位下兑现的修复趋势,平安这份良好的中期成绩单,有望提振市场表现,对公司价值增长带来进一步催化。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员