本周(7月29日~8月2日),A股大盘整体上依然在低位盘整,上证指数在周内五个交易日上涨0.5%,于8月2日收盘报收2905点;万得全A指数在本周上涨0.78%。值得一提的是,在本周三(7月31日),北向资金刷新了今年4月以来最大的单日流入记录,上证指数在当日涨超2%。

板块方面,申万31个一级行业中有23个在本周上涨,其中综合、社服、建筑装饰、医药生物、农林牧渔等板块涨幅居前,电力设备、煤炭、食品饮料、公共事业、建筑材料、汽车等板块在本周涨跌幅居后。

从风格来看,本周是中小微盘相对占优、科创分化。在风格指数、宽基指数中,国证2000、中证2000、万得微盘、中证1000等微盘指数在本周涨幅居前。在科创100、万得双创、科创50等涨幅居前的同时,创业板指、深创100、深创50等指数跌幅居后。

港股方面,恒生指数在本周下跌0.45%;恒生科技指数在本周下跌1.69%。板块方面,12个恒生行业指数中有6个行业在本周上涨;其中,能源、电信、原材料等板块在本周涨幅居前,消费、地产建筑、工业、综合等行业板块在本周下跌。

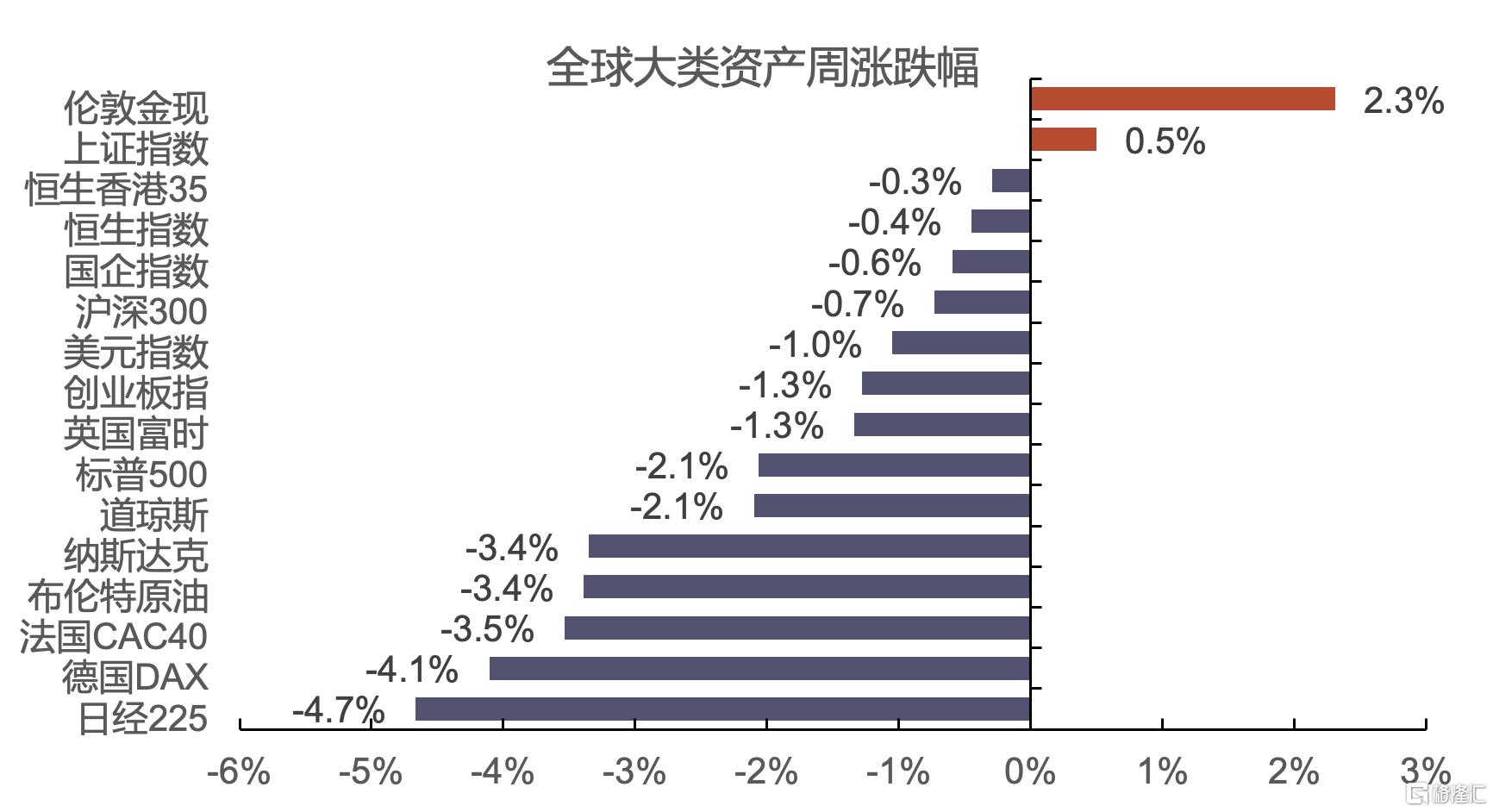

全球主要大类资产大都在本周收跌,美股三大指数在本周均跌幅较深;布油、美元指数均下跌,黄金上涨。

图:全球主要大类资产在本周表现

图:全球主要大类资产在本周表现

资料来源:光大证券,36氪

01.海外股市收跌:从降息交易到衰退交易

相比于A股的平淡,投资者更多的还是在讨论海外的一些关键性事件。

7月美联储的议息会议波澜不惊,利率决议继续保持目前的基准利率不变。会议声明在表述上有一些微小的改动,比如在修改货币政策的依据方面,再次提出了关注就业与通胀的双目标,之前的表述一直都是高度关注通胀风险;就业方面,出现了“失业率走高”新提法,在美联储货币政策双目标制的框架下,失业率走高对开启降息创造了十分有利的条件。

由此可见,会议声明的论调上相比之前要更鸽一点。在新闻发布会上,鲍威尔亲承最快在9月将会开启降息,但是也会根据经济需要保持利率水平不变,并且坚持2%的通胀目标。从会议声明的措辞修改,到鲍威尔的新闻发布会所透露出的信息,表明目前已经非常接近降息,但同时也能看出美联储修改货币政策依然没有脱离对宏观数据的依赖。

在之前我们的策略文章《海外降息提前开启,将如何影响A股?》中,对美国通胀下行的结构拆解可以看出,目前美国通胀相较高点已有大幅的下降,但是核心通胀依然顽固;在结构上,通胀下降主要由耐用品价格的大幅下行所以驱动,同时服务价格却相对坚挺。正是由于美国通胀下行的不对称性,依照美联储依赖宏观数据的特点,那么对于9月能否如市场所愿开启降息,还是存在一定的不确定性。

尽管如此,市场对9月降息依然心存乐观,无论是好预期,还是受赚钱效应驱动,海外的降息交易在今年进行的如火如荼,纳指从今年初到7月上旬一直在涨,本周的前三个交易日也是在上涨。然而到周四(8月1日),美股突然扭头向下,并连续两个交易日出现暴跌,避险情绪引发金价在短期内大涨。

图:COMEX金价走势;资料来源:wind,36氪

图:COMEX金价走势;资料来源:wind,36氪

海外股市的突然变脸,主要是因为美国7月制造业PMI出现了超预期走低,并由此触发了避险交易。从数值来看,美国7月的ISM制造业PMI录得46.8,大幅低于预期值49,和前值48.5,这一数据引发市场对美国经济走向衰退的担忧,悲观的观点甚至认为美国经济将会“硬着陆”。

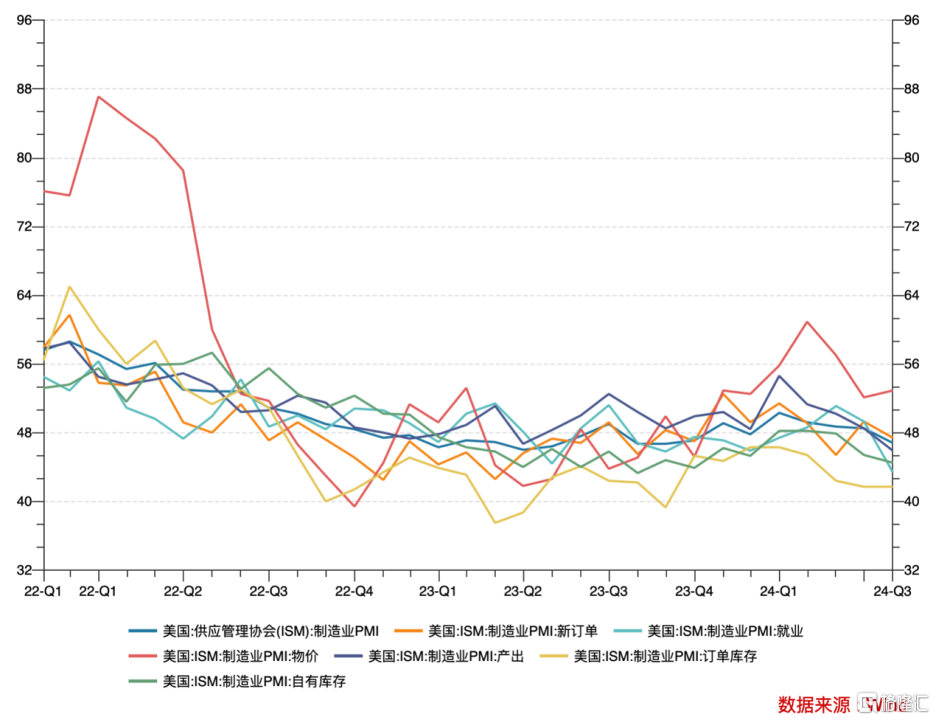

图:美国ISM制造业PMI;资料来源:wind,36氪

图:美国ISM制造业PMI;资料来源:wind,36氪

过度恐慌的情绪对资产价格产生了负面影响,拆解美国制造业PMI的结构来看,7月的超预期走低主要是由新订单、就业、产出等分项走弱所致,PMI的结构正好与美国的就业数据、通胀数据之间形成交叉印证。从事实出发,宏观数据所反映的美国经济确实出现了走弱,而至于是否出现衰退还需要进一步的跟踪。

从上述走弱的分项来看,新订单并非新低,产出与就业虽然是新低,但是这两个分项主要是受到了利率水平的压制,经济出现降温是目前货币政策的结果。而至于经济是否出现“硬着陆”,还要看降息之后这些受压制板块的修复情况,如果修复良好,则不会出现所谓的“硬着陆”,反之亦然。

所以,本轮衰退交易主要由投情绪主导,预计不会持续太久,这是由于市场对降息有着更高的期待;同时目前多个维度观察到的经济降温,也为美联储降息创造了有利条件;而且,衰退交易导致的市场调整,在降息预期和赚钱效应下反而是进场的机会。

02.投资策略:耐心等待

近一段时间的A股相对平淡,短期的反弹也主要是事件性驱动,比如外资的脉冲式流入(7月31日)、监管对交易规则的完善、券商重组等等,但是这些事件相对不具备持续性,那么持续性的反弹自然是无从谈起。从宏观维度来看,目前经济复苏所指向的,是市场正处于相对的底部,再向下的调整的空间不大,而往上则还需要进一步的催化。

对于今年大热的红利策略,从货币政策的维度出发,未来将以价格工具为主导,那么在国内降息预期之下,随着无风险利率的下行,对红利策略的盈利能力会产生一些影响,但是在目前的市场环境里,分红所产生的类固收收益依然是目前市场资产荒下所稀缺的稳定收益来源。所以,在今年下半年,红利依然具备较高的配置价值。

细分板块方面,红利属性浓厚的银行股目前沉淀了大量的资金,以目前的市场预期,银行板块不易出现大幅调整,同时弹性也是相对有限。所以,可以适当将配置方向扩散到高速、可选消费、基建等板块上去。

中小创从相对长期的维度来看是相对弱势,但是期间不乏短期的波段机会。目前,不少投资者从远期看好中小创在25年的一二级联动带来的高景气,而且货币政策的宽松预期也对中小创构成利好。所以,在上述预期下,下半年可能会出现中小创的抢跑行情,但是持续性依然存疑,不过可以放松心态去参与,就当是短期的波段行情即可。

*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

作者 | 黄绎达

编辑 | 郑怀舟

封面来源 | 视觉中国

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员