随着市场基本稳定预期9月开启降息[1],交易风格出现变化。在6月CPI和零售销售等数据公布后,以AI概念主导的大盘成长股明显回调,而黄金、小盘股与道指中的地产链、消费、制造业、银行相关股票表现相对较好,背后的交易主线似乎不明朗,市场对美国降息后经济“软着陆”vs“硬着陆”的判断也出现了较大分歧。市场正在经历偏短期的高切低亦或是偏长期的风格变盘?

我们认为,随着降息预期基本打满,降息交易(“买预期”)的空间可能显著压缩,而降息后的“顺周期交易”蠢蠢欲动(详见《“降息交易”千篇一律,降息后的交易逻辑各异》)。与降息交易不同,顺周期交易主要定价降息后终端需求的复苏与经济周期的重启,其支撑逻辑是美国家庭需求韧性、大财政和再工业化,更深层则是美国经济的总量韧性与结构性的“脱虚向实”。在经济总量韧性支撑下,降息幅度或相对有限(即“浅降息”),更多利好实体经济尤其是有盈利支撑的企业,而对估值的提振相对有限。

节奏上来看,鉴于近期特朗普胜选的概率不断提升,以及特朗普施政理念中更强的财政主导(货币配合)、产业回流及潜在弱美元的特征,“Trump Trade 2.0”可能在加速顺周期交易的到来。同时我们也提示,受选举结果的不确定性影响,历次大选年7-10月美股可能进入一段相对高波动时期;而在选举结束不确定性消散后美股和美债利率往往上行,选后平均来看,价值股相对成长股表现更好(详见《美国选举年的大类资产:不确定性中寻找确定性》)。

路径:从预防式浅降息到顺周期交易

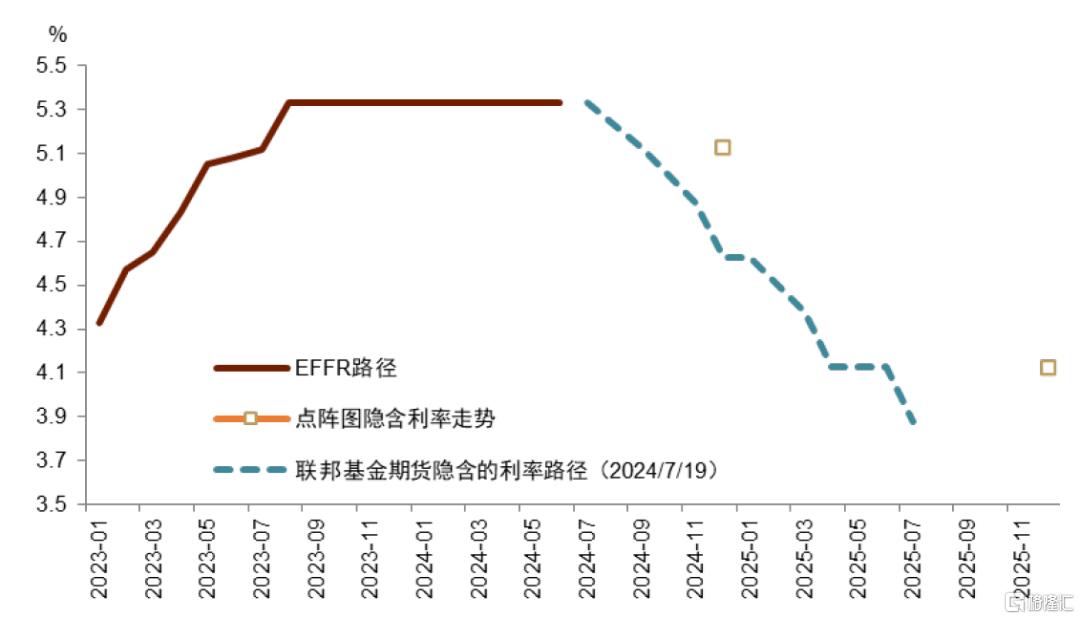

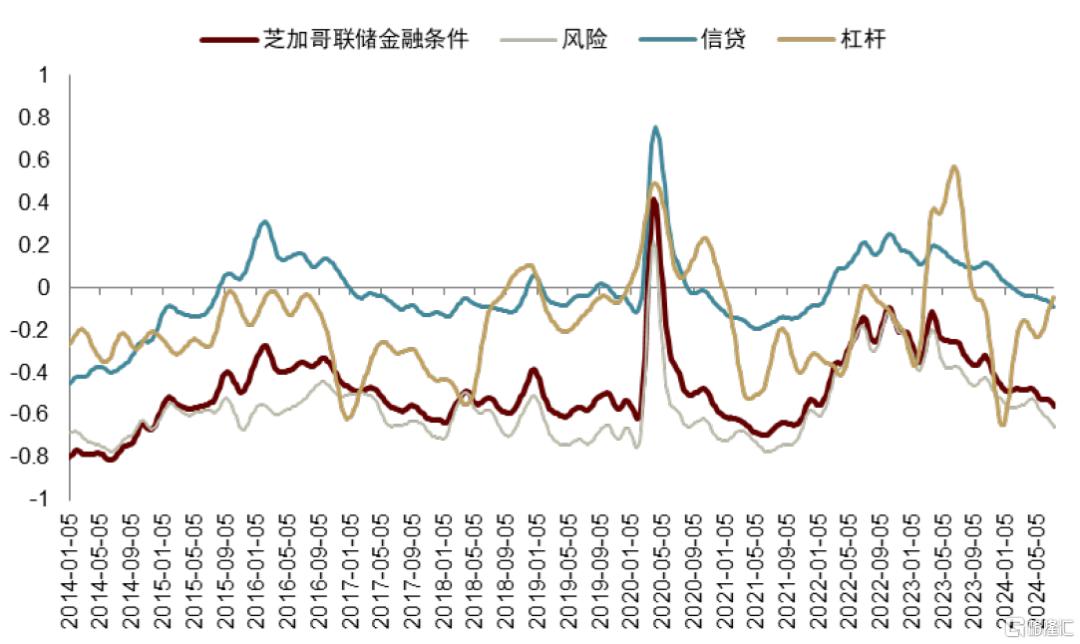

在《“浅降息”的经济逻辑与资产主线》中我们指出,较高的短端利率压制小企业经营,促使劳动力市场边际降温,并可能推动美联储采取预防式降息。6月CPI同比低于预期,环比自2020年以来首次转负后,市场基本定价9月开启降息,对明年降息幅度的预期也已超过了6月FOMC点阵图指引[2](图表1)。“买预期”的降息交易主要通过压低中长端利率进而利好更多靠流动性驱动的资产,比如美债、黄金、小盘成长等。近期降息预期被较快消化,金融条件已接近本轮加息前的宽松水平(图表2),降息交易的空间已明显压缩、同时而风险也在提升。

图表1:市场预计降息节奏快于点阵图指引

资料来源:Haver,中金公司研究部

图表2:芝加哥联储金融条件指数接近加息前低位

资料来源:Haver,中金公司研究部

往前看,由于美国经济整体仍具韧性,降息节奏更可能呈现“审慎微调、循序渐进”的预防式(proactive)特征。主动的预防式降息往往短而浅,而被动的应激性(reactive)降息往往长而深。因此即将开启的降息周期或难以继续推升市场估值,而更多是利好企业盈利,打开“顺周期交易”的空间。具体来说,“顺周期交易”更多利好短端利率敏感的小微企业,和美国再工业化相关的制造业,以及和家庭韧性相关的地产链、消费等板块。这背后的核心逻辑是美国经济的总量韧性和结构性“脱虚向实”,具体表现在家庭部门韧性、大财政趋势和制造业长周期的重启。

美国的制造业周期可能正在成为全球经济周期的新引擎。自上而下看,美国的财政与产业政策决定了美国制造业周期的趋势;自下而上看,美国终端需求和居民部门韧性决定了制造业周期的弹性。综合来看,美国产业资本的回归,或者脱虚向实,是决定美国制造业长周期的底层逻辑。

逻辑:总量韧性与结构性“脱虚向实”

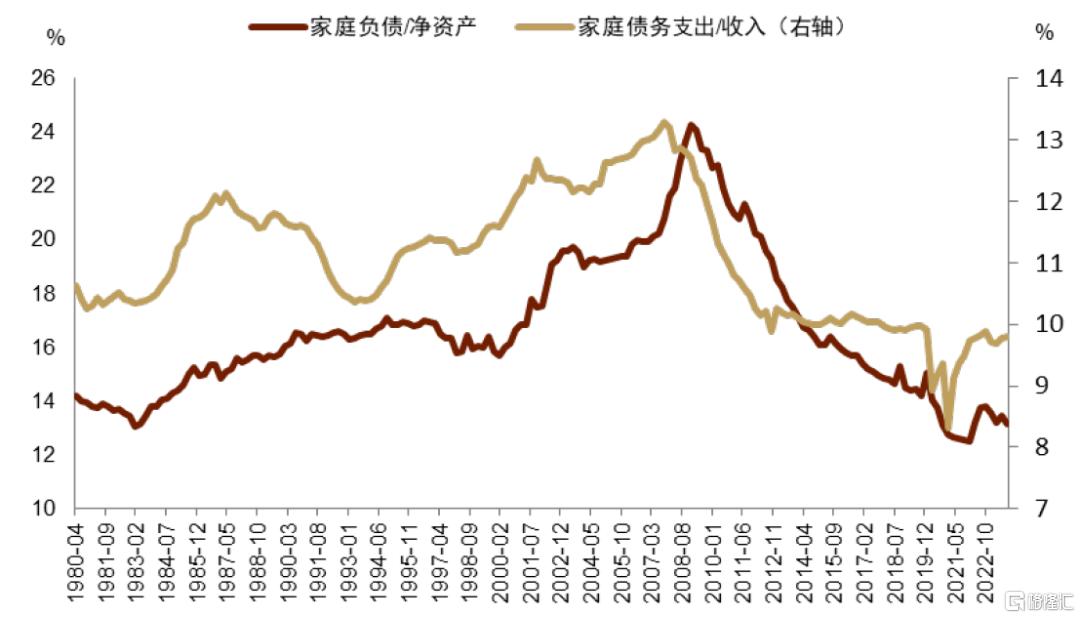

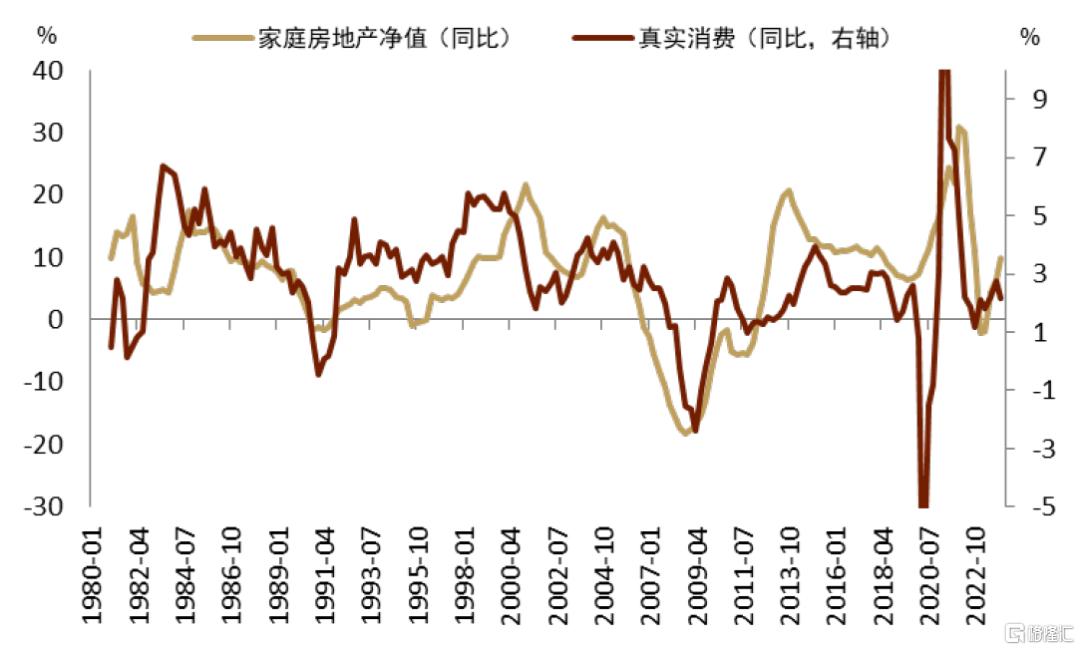

家庭部门支撑总量韧性。我们在《2024下半年:中美经济再平衡下的资产含义》中指出,美国家庭部门杠杆率与债务支付压力均处在历史低位(图表3)。而随着金融周期上行带来财富效应和降息后终端需求重启推动收入抬升,家庭耐用品消费或将再次走强(图表4),从根本上支撑美国制造业进而经济周期向前推进。

图表3:家庭债务负担历史低位

资料来源:Haver,中金公司研究部

图表4:地产回暖提振家庭消费

资料来源:Haver,中金公司研究部

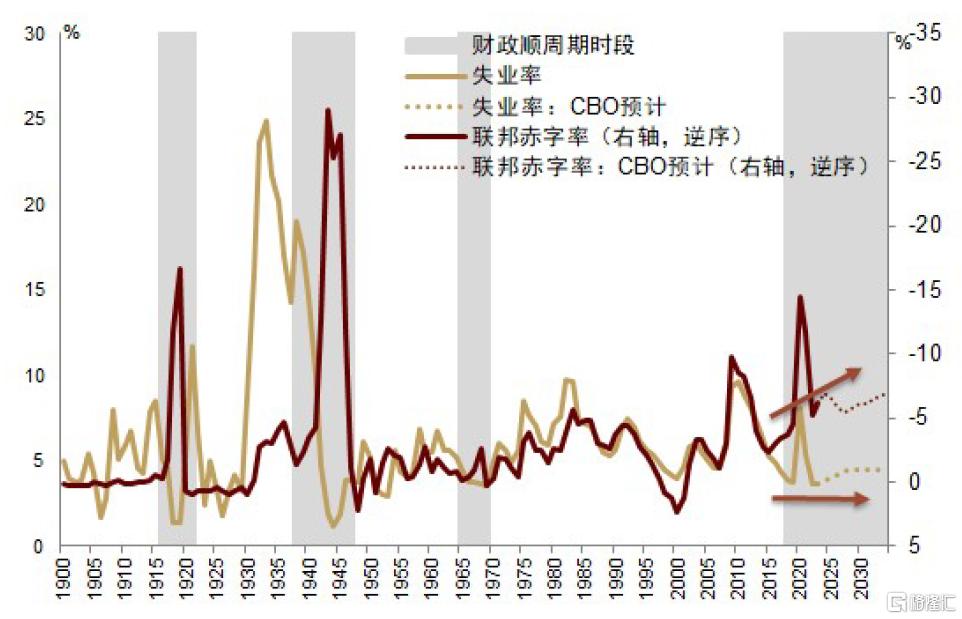

大财政支撑总量、调整结构。功能性财政正逐步替代平衡性财政,以解决1980年代以来逐渐积累下来的产业空心化和贫富差距等问题。顺周期的财政赤字对总需求起到支撑作用(图表5),而财政主导的环境可能从根本上改变定价逻辑。我们在《提前降息,低利率时代的确认终结》中指出,2008年后的货币扩张和“金融化”时期,泛滥的流动性(“便宜钱”)热衷于寻找成长性,且低利率有利于行业领军企业通过融资扩张形成行业垄断,而不利于在融资上不具优势的中小企业。但财政主导下,利率中枢上移,结束廉价融资,功能性的财政支出则着力重建美国本土产业链,相当于绕过金融市场将财政资金通过补贴和订单的方式直接投放至生产环节,进而创造一个有利于中小企业和制造业发展的环境。

图表5:美国处在少有的财政顺周期时期

资料来源:Haver,中金公司研究部

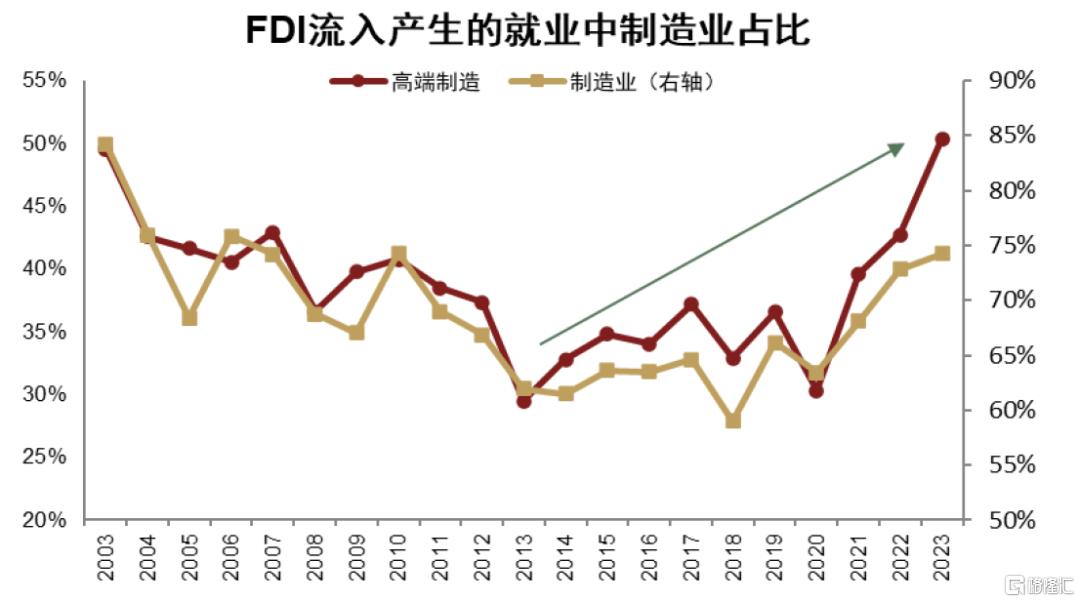

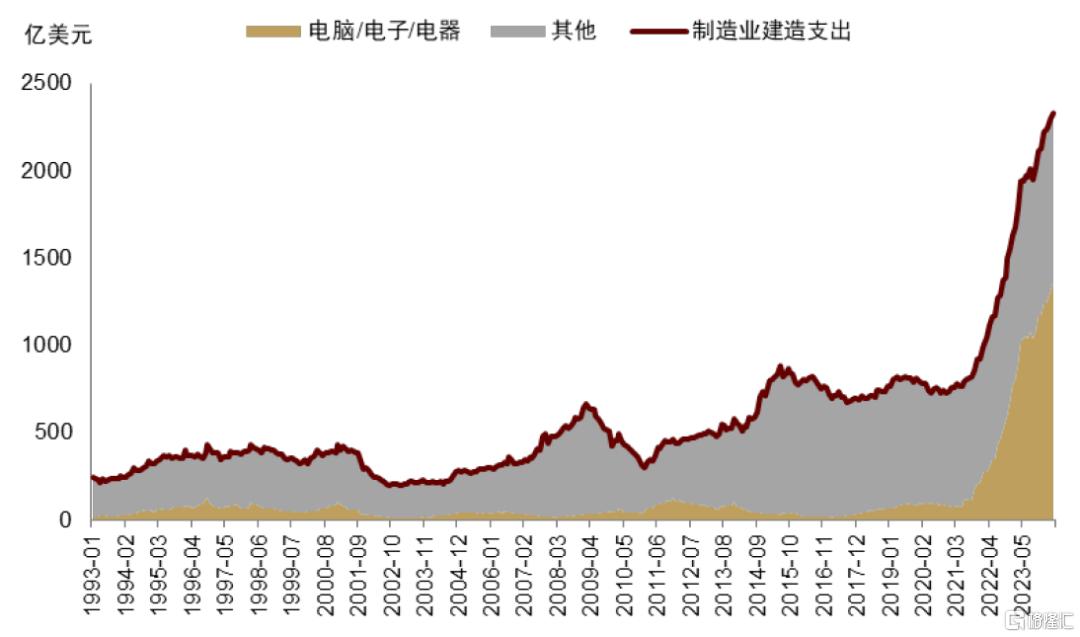

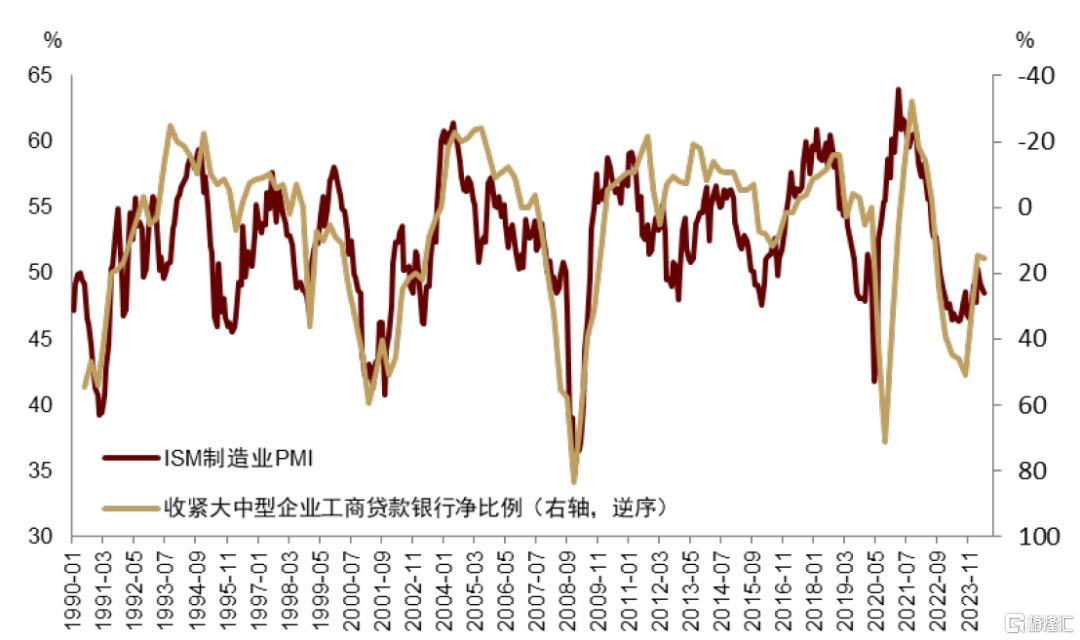

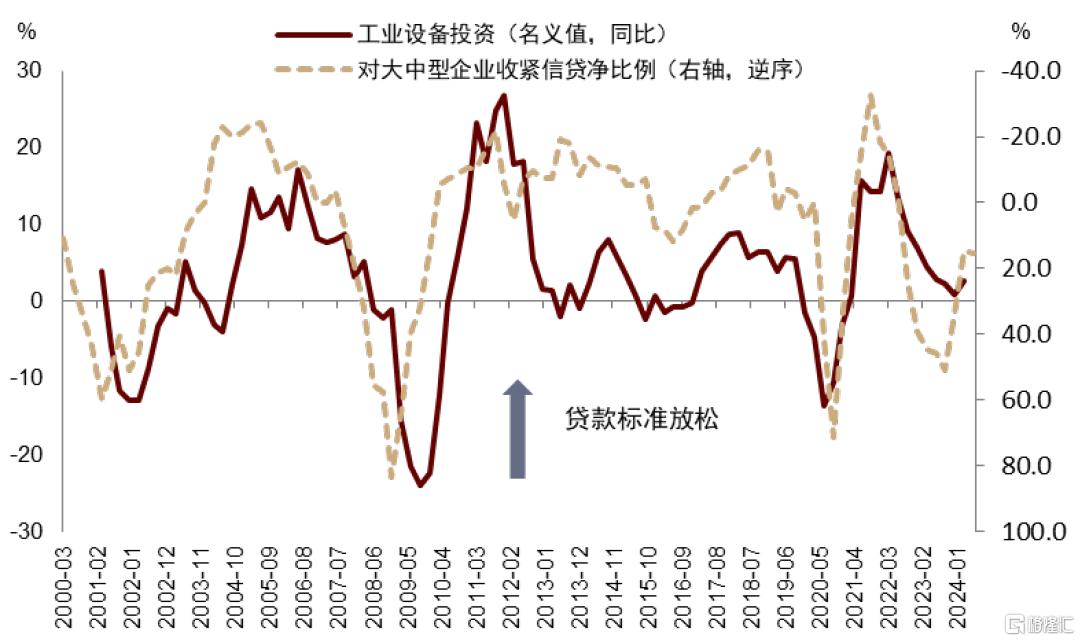

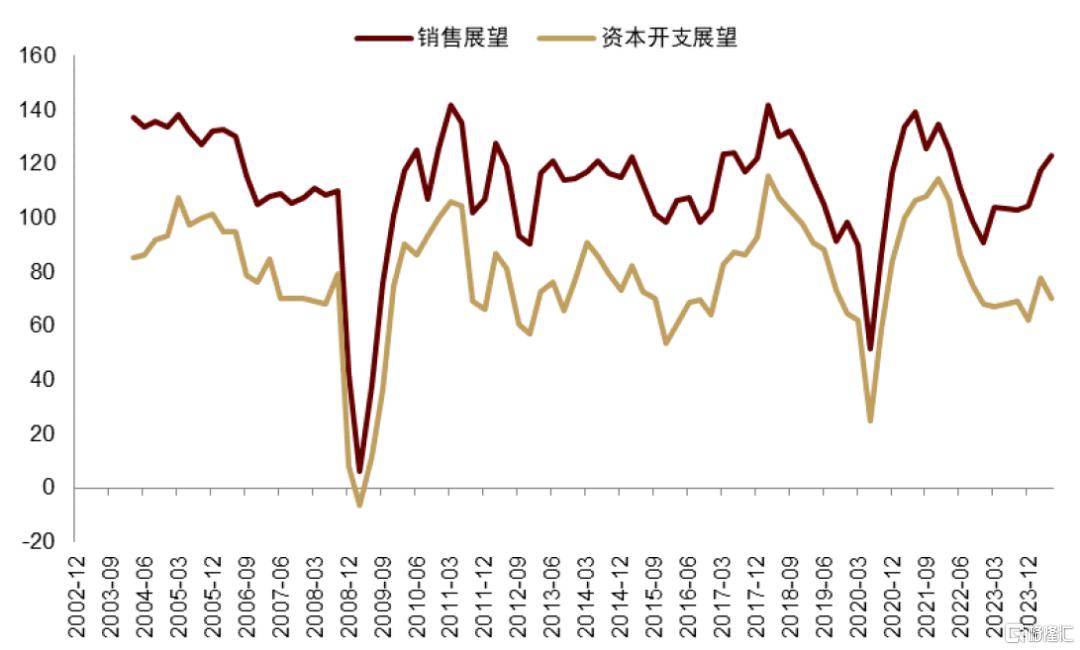

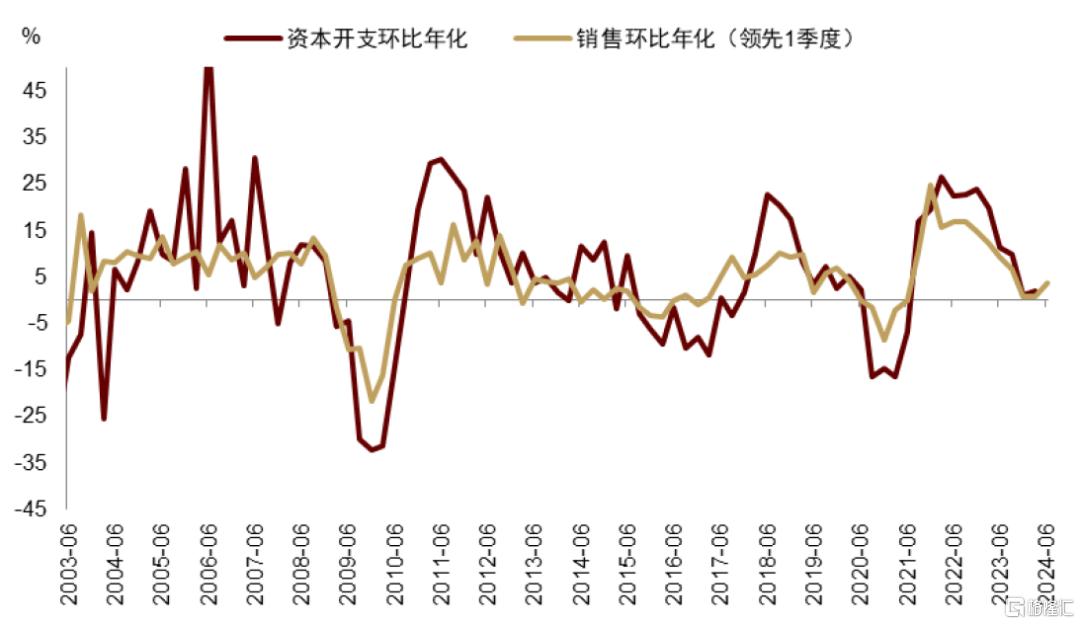

再工业化加速。我们在《2024年破立之间:海外市场的共识与变数》中指出,扶持制造业回归逐渐成为美国两党共识,自奥巴马政府以来,制造业回流持续为美国创造就业,且这一趋势在特朗普和拜登政府时期均不断加强(图表6)。特朗普竞选团队推出来自阿巴拉契亚山区“铁锈带”的J.D. Vance充任副总统候选人[3],其所担任参议员的俄亥俄州受制造业空心化的影响较为严重(图表7),Vance本人的政策理念也集中在对美国实体经济的保护[4]。从近期来看,制造业周期的进一步提振可能呼之欲出,自2021年《基础设施投资和就业法案》颁布以来,制造业建造支出持续快速上升(图表8)。降息开启有助于银行业继续放宽信贷标准,进而推升制造业PMI与工业设备投资(图表9和10)。美国企业的资本开支周期已正在筑底,领先指标显示有望重启。商业圆桌CEO调查对未来6个月资本开支的预期已触底反弹(图表11),标普500销售增速回升也预示着上市企业资本开支环比增速有望在今年下半年开启上行(图表12)。

图表6:制造业回流创造就业比例自2018年趋势抬升

资料来源:Haver,中金公司研究部

图表7:J.D. Vance所在的俄亥俄州制造业就业自1990年代以来减少近40%

资料来源:Haver,中金公司研究部

图表8:制造业建造支出持续快速上升

资料来源:Haver,中金公司研究部

图表9:信贷标准趋松有助于制造业PMI回升

资料来源:Haver,中金公司研究部

图表10:工业设备投资有望随信贷标准放松而加速

资料来源:Haver,中金公司研究部

图表11:商业圆桌CEO调查资本开支展望触底回升

资料来源:Haver,中金公司研究部

图表12:标普500资本开支环比可能回升在即

资料来源:Haver,中金公司研究部

资产表现:“Trump trade 2.0”强化顺周期交易,布局“脱虚向实”的资产

综合以上结构性因素,我们认为本轮顺周期交易的持续性可能较强。同时,近期特朗普获胜概率的不断提升[5]正强化顺周期交易。我们在《美国选举年的大类资产:不确定性中寻找确定性》中指出,特朗普与拜登在扩张财政和推动美国再工业化方向存在共识。但相较拜登,特朗普的施政理念一方面有更强的逆全球化和“孤立主义”理念,更可能加速产业回流进程,另一方面更倾向于削弱美联储的独立性[6]和强化财政主导力度,进而推升利率与通胀中枢,促使美债曲线陡峭化,叠加其对弱美元的偏好,共同强化顺周期特性。

股市方面,降息开启后的顺周期交易更多利好小盘股(短端利率敏感)和价值股(顺周期板块居多),而从行业上更可能是受实体经济触底反弹利好的资源类、工业品、地产链、耐用品消费、银行等。但我们提示,受选举结果的不确定性影响,在历年大选年选举结果出炉前的三四个月美股可能进入一段相对高波动时期,压制股市整体表现,而在选举结束后这种压制会迅速释放支撑美股上行,选后平均来看,价值股相对成长股表现更好(详见《美国选举年的大类资产:不确定性中寻找确定性》)。

大宗商品方面,我们坚持对铜和金长期配置价值的看好。虽然特朗普团队不推崇新能源,但其所推崇的再工业化目标同样依赖电网等基础设施的大规模建设,是铜价长期上行趋势的有力支撑。此外,提示关注Elon Reeve Musk在特朗普团队中可能扮演的角色[7]。特朗普政策大多助推通胀中枢(详见《美国选举年的大类资产:不确定性中寻找确定性》),有望提振黄金的抗通胀抗波动需求(详见《美国二次通胀初现端倪,铜油金大周期共振开启》),而其贸易保护主义和本土优先思想可能加速全球去美元化进程,增加各国央行的购金需求。

美债来看,顺周期和特朗普交易可能加速美债利率中枢抬升和曲线陡峭化。短端利率随降息而下行,而长端利率在经济韧性和通胀中枢抬升的推动下或将维持偏高状态。我们预计,降息后10年期美债利率将升至4.5%-4.7%,而利率中枢保持在4.5%附近。实际上,以下三个因素将结构性推升美债长端利率:货币政策上,如果特朗普通过压制短端利率而实质性削弱货币政策独立性,使得政策利率较长期处于“刺激性”水平,将加剧需求和通胀过热风险,进而加剧长端利率上行压力。财政政策上,增支同时减税,意味着更多的美债供给。我们提示TBAC三季度美债预计发行量增加至8470亿美元,而二季度仅2430亿美元,更大规模的美债发行可能推升利率。贸易和外交政策上,“孤立主义”也或将进一步推动海外减持美债。

最后,从全球资产的底层驱动逻辑来看,本轮顺周期交易的开启或标志着资产定价领域“脱虚向实”的确立。2008年金融危机后至疫情前,中美同步“脱实向虚”,一方面美国货币政策扩张支撑美元流动性,另一方面中国金融周期上行推动土地财政的扩张,支撑全球长久期资产表现。而当下,中国处于金融周期下半场,美国结束便宜钱时代,“浅降息”对提振估值或将有限。在此背景下,市场对政策的关注点也将从便宜钱时代的中国信贷脉冲(利好高增长)和美联储深度降息周期叠加QE(利好“水牛”)转向更偏实体的政策,比如中美的财政政策、产业政策、以及美国和其它国家的再工业化进程(详见《新宏观范式下的全球“现金牛”》)。

在新的定价逻辑下,我们再次强调《新宏观范式下的全球“现金牛”》中的观点,在去金融化时期,需更加看重企业的盈利质量和资金回笼周期,并提示三类资产的配置价值,即:实物资产、能够产生稳定现金流的资产、以及高效的生产性资产。

注:本文摘自中金2024年7月20日已经发布的《风格变盘?不只是降息交易和“Trump trade 2.0” 》,分析师 :张峻栋S0080522110001 SFC CE Ref:BRY570、范理S0080123120031 SFC CE Ref:BUD164、张文朗S0080520080009 SFC CE Ref:BFE988

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员