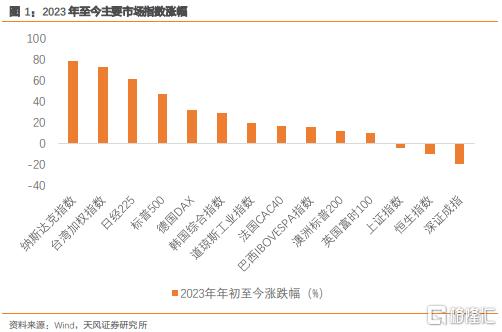

今年美股延续了去年的强势,整体反映出经济基本面的现实。但是,如果细看美股的结构表现,会发现分化正在变得极端。

美国经济在高通胀、高利率上能够良性循环的基础是强美元支持的赤字货币化,强美元的底层是科技和军事,所以AI的叙事既是美股的支撑,也是美元、美债和美国经济能够维持韧性的基础。反过来讲,AI的叙事也是美股、美债、美元和美国经济的脆弱性之一,特别是越来越多的指标显示美股正处于泡沫化正反馈正在加速时,AI的叙事能否继续发散就变得无比关键。

今年美股延续了去年的强势,整体反映出经济基本面韧性较强的现实,尽管近期就业和通胀有降温的迹象,但是薪资收入、消费增速和服务业产出这个主要链条没有明显走弱。

过去两年,美国经济的逻辑非常清晰,在强美元的基础上构建了赤字货币化的政策手段——每年 6%-7%的赤字率用于“补短板”和“筑长板”。无论是消费还是投资,增速都超过了疫情前的历史趋势,通胀和中性利率都因此较疫情前上了一个台阶。我们认为,所以从结果来看,联储并未过度加息,利率与通胀基本匹配,美国经济处于高通胀、高利率、 高名义增速的正向循环中。

而且美股的长期定价是基本有效的。盈利增速反映出经济的整体韧性。标普 500 的 EPS 增速持续好于分析师预期。并且目前看来,不降息也并未对美股的盈利造成影响,盈利增速能跑赢通胀,股东回报仍在改善。在经济不着陆的背景下,降息当然对估值承压的美股小市值公司更友好,但不降也不影响美股大盘指数。

其次是美股的行业涨幅反映出经济的滞胀结构。美国在全球经济的滞胀中更多地表现了出胀的一面,今年美股涨幅最好的板块是科技和稳定(公用事业、电信服务、金融),分别代表跑赢滞和跑赢胀的两类资产。

跑赢滞,需要通过科技提升全要素生产率,今天看起来最有希望的就是 AI。跑赢胀,要有不可复制的垄断性,比如巴菲特重仓的西方石油公司和日本五大商社。其实 A 股也是如此,只是能“跑赢滞”的具有全球吸引力的科技公司相对少,而能“跑 赢胀”的具有资源垄断性的上市公司相对较多,红利和中字头都覆盖了一部分垄断性行业。

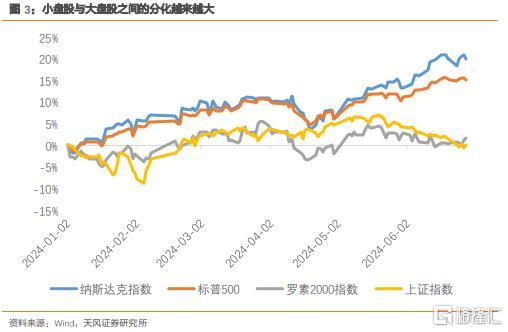

但是,如果细看美股的结构表现,会发现分化正在变得极端。

首先是小盘股与大盘股之间的分化越来越大。

标普和纳斯达克不断创新高,主要是头部科技公司的贡献。小盘股比如罗素 2000,今年上半年的收益率只有 1.7%,和上证指数上半年的收益率 0.2%相差无几。如果择时错误,一样面临亏损。

小盘股走势反映了高利率的环境并非对所有人都友好。比如地区性的中小银行,负债端管理能力较弱,容易出现流动性危机。还有利率敏感的行业,比如商业地产、信用卡贷款等,在高利率下业绩表现可能较差。

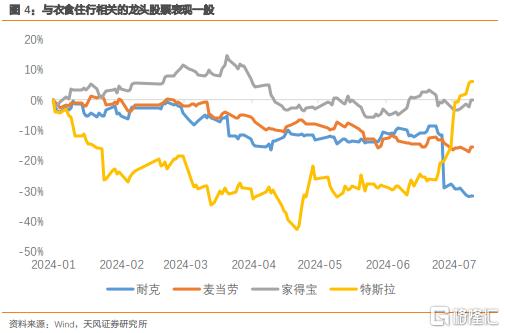

其次是科技股和非科技股之间的分化越来越大。

今年涨幅最大的是科技股:在美股“七姐妹”中,上半年,英伟达累涨 149.50%,涨幅遥遥领先;Meta 累涨 42.74%;谷歌 A 累涨 30.55%;亚马逊累涨 27.19%;微软累涨 19.29%;苹果累涨 9.68%;特斯拉累跌 20.36%,表现最差。

但是与衣食住行相关的龙头股票表现一般:

服装里的耐克,最近财报出来后股价暴跌。服装消费受到了库存去化和补贴退步的压力。

餐饮里的麦当劳,最近推出了 5 美元的“穷鬼套餐”,疫情后动物蛋白(鸡蛋、鸡肉、 牛肉)的通胀明显,居民对食物价格的上涨相对敏感。

住房里的家得宝,股价和业绩受到高利率对房地产销售和开工的影响,建材家居和五金用品与房地产周期的相关性很高。

出行里的特斯拉,是 AI 受益股之一,最近股价强势主要是靠自动驾驶和机器人的带动,但如果仅看电动车销量,根据 Cox Automotive 估计,特斯拉二季度美国销量同比下降了 6.3%,而在持续高利率的环境下,今年六月全美汽车零售销量预计下跌 2.9%。

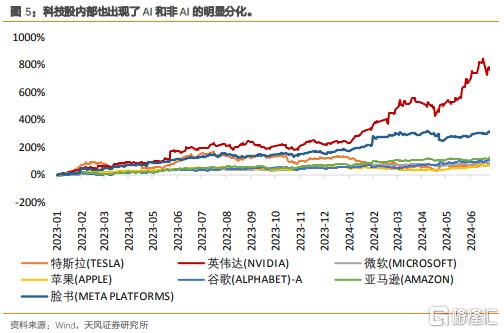

科技股内部也出现了 AI 和非 AI 的明显分化。

“七姐妹”约占标普 500 指数的 30%(按照 6 月 30 日市值估算),但与 AI 相关度低的科技公司股价走势相对较弱,按权重估算不含“七姐妹”的标普 500 指数仅上涨 3-4%。

软件企业在疫情期间积累起来的远程办公需求逐渐消退。硬件里的英特尔,尽管和英 伟达都是芯片公司,但在 AI 时代,CPU 制造商和 GPU 制造商的股价走势是冰火两重天。

“七姐妹”内部的分化也越来越大,英伟达的涨幅在“七姐妹”里一骑绝尘。英伟达 最近一个季度的毛利润增速达到 78.9%,毛利润保持在高位需要大厂不断在现有框架上叠加基础设施,根据 Dealroom 的统计,“七姐妹”每年在前沿技术上的投资高达 4000 亿美 元。一个市场出现越来越多的结构分化,可能是泡沫化的标志。传统的美股泡沫指标也显示出泡沫化迹象。

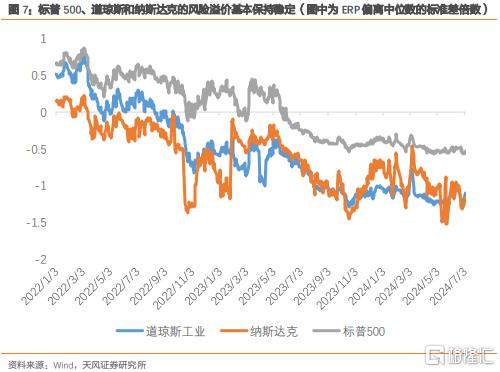

目前标普 500、道琼斯和纳斯达克的风险溢价基本保持稳定,七月初三者分别位于35%、18%和 16%分位,分别处于中位数下方 0.53、1.10 和 1.15 个标准差。

美国经济在高通胀、高利率上能够良性循环的基础是强美元支持的赤字货币化,强美元的底层是科技和军事,所以 AI 的叙事既是美股的支撑,也是美元、美债和美国经济能够 维持韧性的基础。反过来讲,AI 的叙事也是美股、美债、美元和美国经济的脆弱性之一,特别是越来越多的指标(包括巴菲特指标和美股期权的Put_Call Ratio等)显示美股正处于 泡沫化正反馈正在加速时,AI 的叙事能否继续发散就变得无比关键。

风险提示:美国货币政策超预期,全球经济增长不及预期,美国大选及地缘政治风险超预期。

注:本文来自天风证券2024年7月3日发布的《超5000亿加税对出口竞争力的真实影响》,分析师:宋雪涛 S1110517090003

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员