7月中旬密集披露的中报预告显示A股盈利周期仍处于磨底状态,预告盈利较好的企业集中在两个方向,一是部分价格有支撑的上游资源品,例如有色、电力,二是出口导向、供给格局较好的制造业,典型代表有电子、汽车;中报预告较差的企业集中在地产链和竞争加剧的制造业,需注意部分行业“首亏”利润规模占亏损总额比例较大。展望未来,预计内需消费、供需格局较好的制造业、科技、医药会成为结构亮点,但A股整体盈利仍处于新旧动能转换的过程,工业正逐渐替代金融地产成为新的利润增量来源,这也导致A股盈利周期和PPI周期高度一致,且短期财报指标的波动性明显降低。从社融指标对PMI、PPI的前瞻指引以及Wind一致预测净利润的变化趋势来看,预计短期A股仍将处于磨底状态,未来需静待价格信号的企稳回升。中信证券汇总了中信证券研究部行业组对于中报业绩的前瞻,供投资者参考。

▍中报预告拆分:延续底部特征,结构亮点清晰。

1)截至7月13日,2024年中报预告披露率29%,预喜公司占比39%,显示出较大的盈利压力。当前业绩披露规则下,沪深主板仅要求亏损、扭亏为盈、净利润同比增速上升或下降50%以上等公司披露中报预告,双创板则没有明确规定。从预告类型看,2024年中报“预喜”公司数量占比仅39%,低于2023年中报预喜率45%,同时低于过去5年中报平均预喜率51%。

2)2024Q2盈利较好的企业集中在部分上游资源品和出口导向的制造业。中信证券按照业绩预告披露净利润上下限的均值进行计算(下同),定义“2024Q2单季度净利润同环比增速均为正,且规模为正”作为盈利较好的企业筛选标准,这类企业在所有预告公司中占比19.6%,且集中在两个方向,一是部分商品价格有支撑的上游资源品,如铝、黄金、稀有金属、部分化工品类、电力等;二是出口导向的制造业,但结构上开始围绕供给端格局出现分化,中报预告较为亮眼的有电子、汽车。

3)2024Q2盈利较差的企业集中在地产链和部分供给格局较差的制造业,部分行业“首亏”利润规模占比较大。2024年中报预告中,预告类型为“首亏”的公司数占所有披露公司数的比重为16.4%,相比2023年中报预告提升2.8pcts。中信证券定义“2024Q2单季度净利润亏损超过1亿元”作为盈利较差的企业筛选标准,这类企业在所有预告公司中占比9.4%。行业层面,样本企业亏损规模靠前的包括房地产、电力设备及新能源、钢铁、交通运输;特别的,预告类型为“首亏”的企业中,亏损规模靠前的包括住宅物业开发、太阳能、锂、水泥、其他专用机械、专业市场经营、汽车销售及服务、焦炭等。

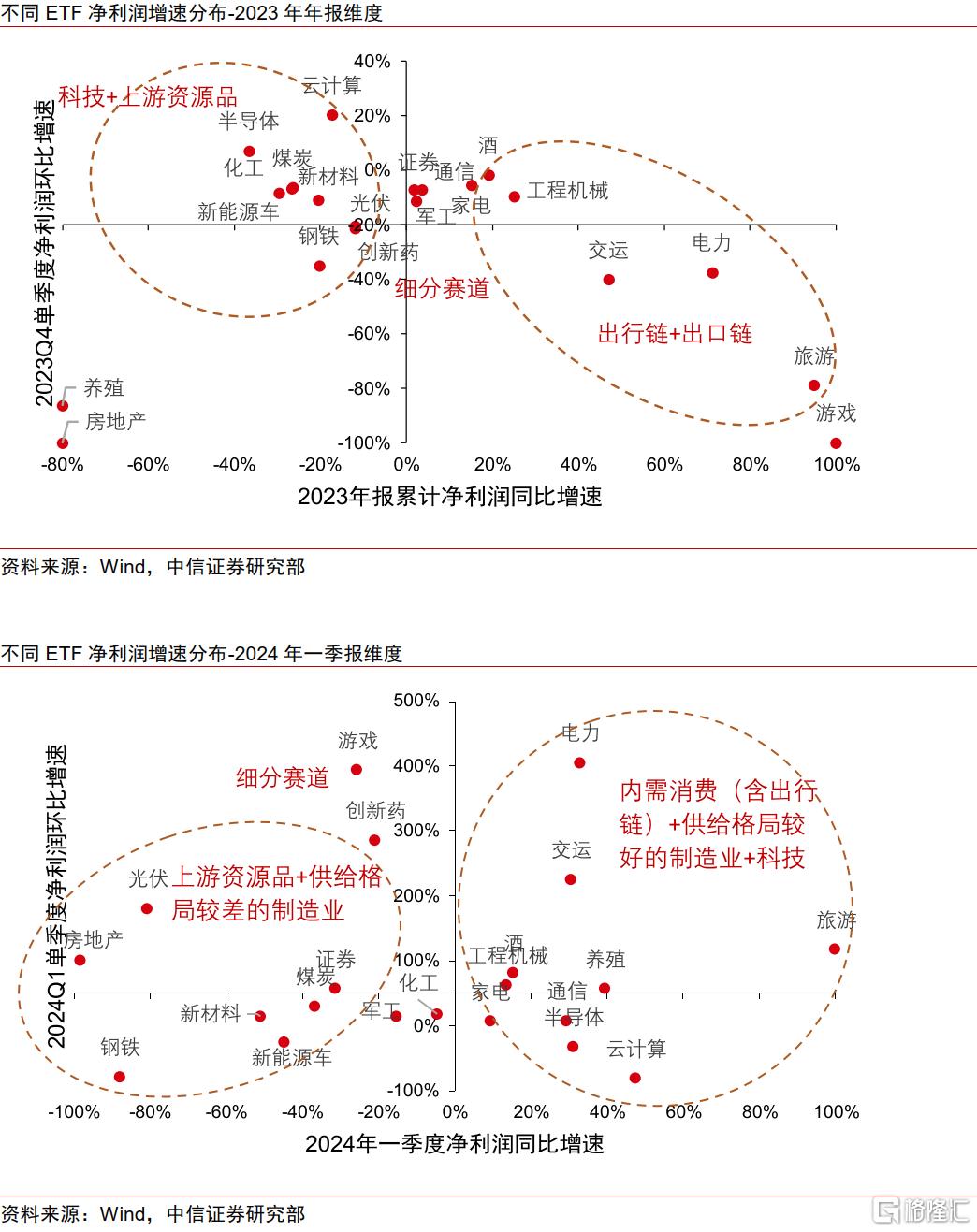

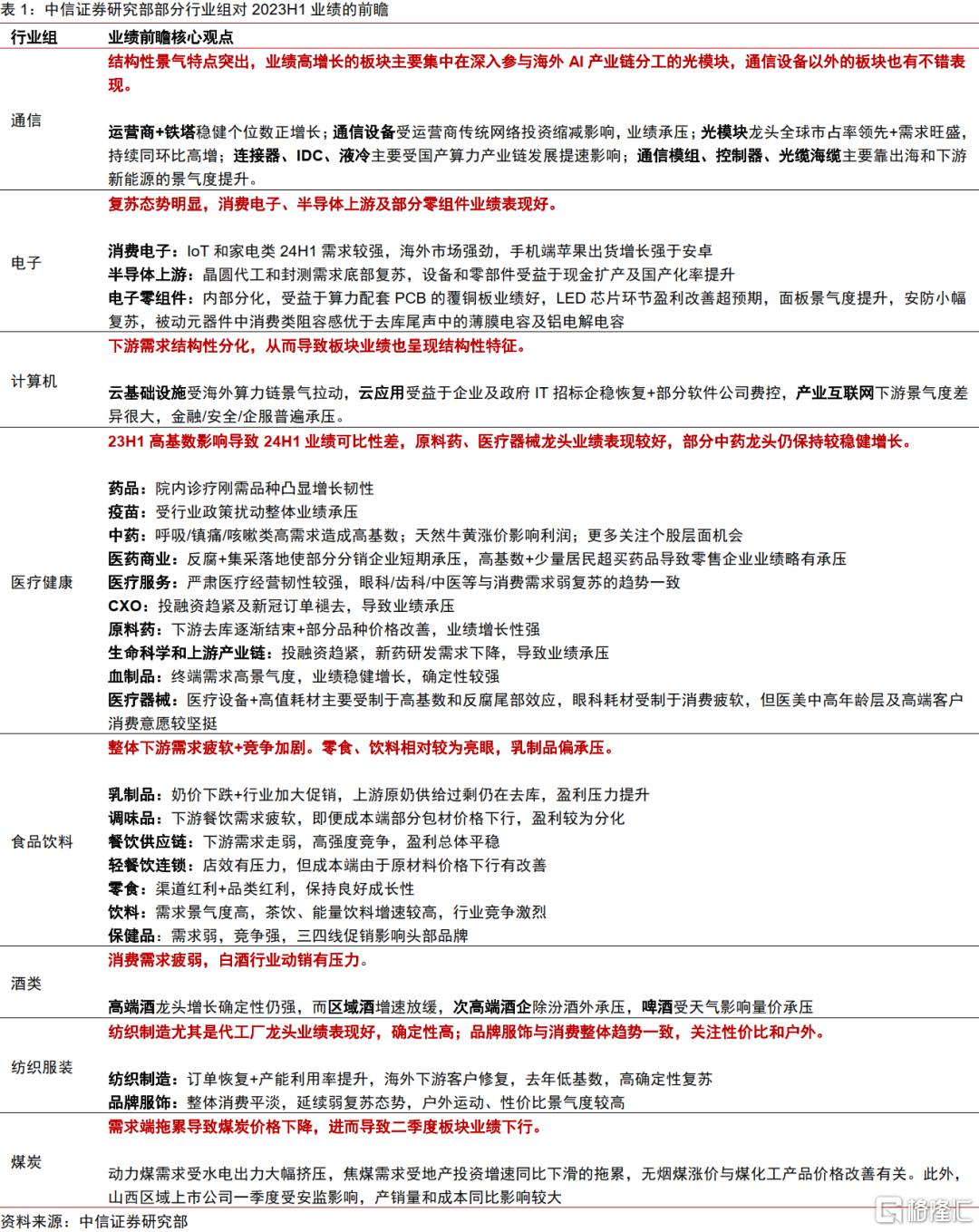

4)预计内需消费、供需格局较好的制造业、科技、医药会成为未来的亮点。大类行业层面,2023年以来业绩持续兑现的出行链和出口链仍是为数不多的高景气品种,其中出口链已经开始扩散到消费整体,纯内需消费品种2024年一季报开始触底反弹;出口链内部已经开始出现分化,供需格局相对稳定的品种盈利同环比增速较好,但供需格局相对恶化的品类同比增速开始承压;上游资源品分化十分显著,有色价格和盈利明显优于黑色系;科技板块自2023年中报开始出现业绩拐点,电子行业自2024年一季报开始连续两个季度成为盈利亮点。

▍盈利周期的位置和特征:仍处于低波磨底状态、新周期的开启依赖PPI上行。

1)当前A股盈利结构仍处于新旧动能转换的过程,财报指标的波动性明显降低。对比上一轮PPI主导的盈利周期(2016-2019年),本轮盈利周期(2020年至今)财报指标的波动性明显降低,结构上,金融地产的净利润规模在2021年开始停止扩张,截至2024Q1在全A中的利润占比已经下滑至46%,工业逐渐开始替代金融地产在A股中的净利润规模占比,而消费、科技、医药净利润规模增速相对稳定,占比相对较低,对A股盈利贡献有限,最终体现为A股盈利周期与PPI周期高度一致。

2)6月物价数据依然偏弱,回暖趋势偏慢。6月PPI环比再次回落至负值区间,同比降幅收窄主要受到基数效应的影响,上游原材料行业中,“黑色低迷,有色强势”的格局仍在延续,中下游行业中,化工、化纤、铁路船舶、农副食品、家具制造等行业价格表现较好,其余大部分行业价格仍在下探,显示出短期价格回暖的趋势依旧缓慢。

3)从社融指标的前瞻指引以及Wind一致预测净利润的变化趋势来看,预计短期A股仍将处于磨底状态。社融分项中“信贷+非标+债券”累计12个月同比增速对PMI、PPI周期的前瞻效果较好,拐点领先12个月左右,代表社会经营活动的回暖大概率依赖有效的信贷需求,但从过去半年的社融数据来看,预计下半年国内经济仍将处于平稳运行的过程;另一方面,Wind一致预测2024年全A净利润在过去6个月下调了10.9%,这种变化趋势及幅度与历史经济周期底部年份较为一致。展望未来,A股下一轮盈利周期较为依赖PPI上行周期的开启,预计短期仍将处于磨底状态。

▍中信证券研究部行业组中报前瞻一览。

中信证券在文末汇总了中信证券研究部行业组对于中报业绩的前瞻,部分观点如下:

a) 通信:结构性景气特点突出,业绩高增长的板块主要集中在深入参与海外AI产业链分工的光模块,通信设备以外的板块也有不错表现。

b) 电子:复苏态势明显,消费电子、半导体上游及部分零组件业绩表现较好。

c) 计算机:下游需求结构性分化,从而导致板块业绩也呈现结构性特征。

d) 医疗健康:23H1高基数影响导致24H1业绩可比性差,原料药、医疗器械龙头业绩表现较好,部分中药龙头仍保持较稳健增长。

e) 食品饮料:整体下游需求疲软+竞争加剧,零食、饮料相对较为亮眼,乳制品偏承压。

f) 消费需求疲弱,白酒行业动销有压力。

g) 纺织制造尤其是代工厂龙头业绩表现较好,确定性高;品牌服饰与消费整体趋势一致,关注性价比和户外。

h) 需求端拖累导致煤炭价格下降,进而导致二季度板块业绩下行。

▍风险因素:

国内经济复苏不及预期;海外经济衰退过快;地缘政治风险进一步恶化。

注:本文节选自中信证券研究部已于2024年7月15日发布的《A股行业比较专题—A股本轮盈利周期的位置和特征》报告,分析师:杨家骥S1010521040002;裘翔S1010518080002

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员