中国黄金储备报告即将出炉

欧美厌恶黄金牛市

华尔街为何不敢趋势性打压 金价

2024年07月7日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

7月7日,中国央行将公布六月份外汇与黄金储备。中国央行是否在六月增储黄金,无疑备受市场关注。

回顾6月7日北京时间16点,当中国央行报告信息显示五月按下了黄金增储暂停键后,金价瞬间暴跌25美元。晚间再被美国虚饰(本周五大幅下修)的非农就业数据进一步冲击,金价从当日高点最大下跌空间超100美元。就日线、周线形态表象观察,金价看似极具破位下跌惯性。而下一个交易日,中国黄金市场逢端午休市,黄金市场多头无疑焦躁难安。

然笔者综合近两年黄金市场驱动逻辑、能量来源,黄金市场资金分布性质,节气等因素分析后。非常肯定地判断,金价不会趋势下跌,华尔街利用消息与中国节气因素的诱空打压,又一次构成极佳买进机会。此后最多两个交易日,金价就会见底。尽管当日金价已击穿2300美元,但2300美元不会被有效击穿。下面是当期内部中有关这次金价被巨幅打压的定性分析原文:

周五(6月7日)商品市场乃全线下跌,与中国端午假期空档因素何干?如果进一步将消息面结合盘面观察,你可能就会多少感觉出:还真与中国因素有关系。

虽然周五商品市场全线下跌,但实际上下跌龙头是黄金!

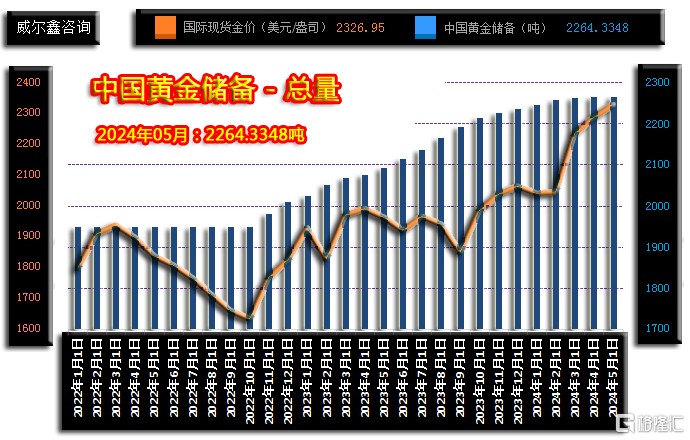

周五(6月7日)北京时间16点整,中国公布官方储备报告。数据显示,中国在连续18个月增储黄金之后,在5月份按下了暂停键:

五月中国央行黄金储备相较于四月的2264.3348吨没有变化。消息出炉后,金价闪崩20美元,随后继续震荡下跌,19点前见底于2330美元附近。后再经受美国非农就业数据超预期良好对应的第二波冲击。

在周五16点中国央行公布黄金储备,金价对应闪崩的同时,其它商品市场也对应下跌,但跌势远逊于金价。商品市场主跌段发生在非农就业数据公布后。

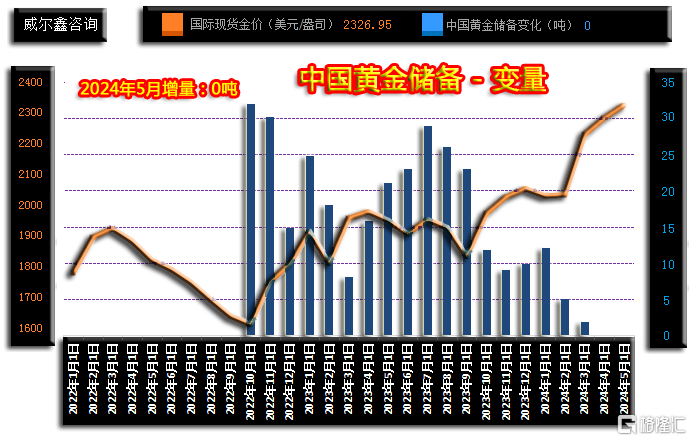

中国央行在五月按下黄金增储暂停键,真对金市有那么大利空吗?显然华尔街放大了该消息利空力度。实际上,中国央行黄金增储在四月份就趋于暂停了,如中国央行月度净购金规模与金价关系图示:

四月中国央行黄金储备只增加了1.86621吨。且就近月金价趋势与中国央行净购金关系不难看出,中国央行增储黄金“不追涨”。在五月金价再创历史新高的背景下,中国央行暂停黄金增储,没啥值得市场大惊小怪的。

2023年4月之后的数月信息显示,金价回调时,中国央行可能放大净购金规模。

自2022年11月以来,华尔街对冲基金空头再也不敢像2022年二三季度一样,肆无忌惮主动增仓做空黄金了——央行的逼空,它们无可奈何!

在本周金价大幅下跌前的近阶段高位回落过程中,对冲基金空头大幅止损平仓,根本不敢主动增仓做空。即便本周,对冲基金空头依然继续体现为小幅减持。

无论如何,自2022年11月以来,对冲基金空头不敢系统性做空。同时,华尔街无疑很不喜欢黄金挑战美元信用霸权。故在最近一年半以来的黄金大牛市中,欧美对冲基金与黄金ETF都对黄金牛市“不感冒”。它们很想打压金价,但又忌惮央行购金力量,根本不敢大规模投入空头力量。

华尔街对冲基金如何在不大规模投入空头力量的情况下,还能实现打压金价的目的呢?导演“多杀多”!

笔者一直强调,此轮黄金牛市有极强中国元素!最显而易见的证据是上海AUTD金价、上海期金价格持续相对于国际理论人民币金的高溢价。目前期金溢价依然约10元/克,AUTD金价溢价约6-8元/克。

华尔街欲导演打压金价,最好排除来自中国黄金市场的需求干扰。中国假期交易空档,无疑是好时机。在中国小长假前助推金价诱多,节后被诱多的投资者发现遭遇追涨陷阱,转而止损,就会形成多杀多局面。这种特征体现为,短期金价跌幅大,但持续时间很短。因为基金空头不敢大规模主动做空黄金。多头止损结束,甚至再转而完成诱空之后,金价就会快速见底。

2023年国庆长假前后的金市诱空道理同样如此。但因假期长,国内金市闭市时间长,给对冲基金倒腾的时间充足,金市诱空空间更大,时间更长。长假快结束时,哈马斯向以色列发射超5000枚导弹,基金空头丢盔弃甲止损逃命。所以,目前地缘政治危机环境会让基金对盲目做空黄金感到忌惮。

故周五开始的金价打压,笔者认为最迟周二上午就应该见底了。甚至不排除周一提前见底的可能。周二见底可能性,是因为基金可能还会最后利用下周美联储议息会议不升息对市场造成的美元走强“恐惧”心理。如果周一金价惯性下跌后周二继续打压,不排除中国央行又开始出手。

周五笔者在快讯中分析中国央行在五月按下增储黄金暂停键的“黑天鹅”事件,可能类似2009年迪拜世界金融风暴冲击。但忽略了一个事实:2011年前的黄金大牛市,主角一直是华尔街。而此轮黄金牛市,主角可能是中国需求。然周五及下周一,中国需求都不在场。

此轮黄金市场的“中国影响元素”基本面是什么?去美元!《穷爸爸富爸爸》的作者罗伯特·清崎(Robert Kiyosaki)有个理论并非没有道理:他认为自从美国将美元作为政治武器之后。金砖国家就致力于建立以黄金作为信用的数字货币体系,以取代美元,可能导致美元将走向崩溃。

清崎在2023年7月表示:“金砖国家货币将由黄金支持,1个金砖四国将相当于1盎司黄金,这将导致金价在某种程度上达到3000美元。”他强调:“巨大的崩溃即将到来,假币(美元)将会死亡。尽快购买真正的黄金、白银,小心法定货币即将终结。”“美元将会消亡,数万亿美元涌回国内,通货膨胀急剧上升。2023年5月他曾疯狂喊出:若世界经济崩溃,黄金和白银将会急升,其中黄金将升至7.5万美元,白银则升至6万美元。

当然,预测具体数据没多大价值,但笔者对以黄金作信用背书的金砖数字货币发展逻辑较认可。美元不就是如此借助1944年布雷顿森林体系成就了霸权吗!1971年,尼克松宣告布雷顿森林体系结束,美元正式迎来毫无约束的霸权历史。

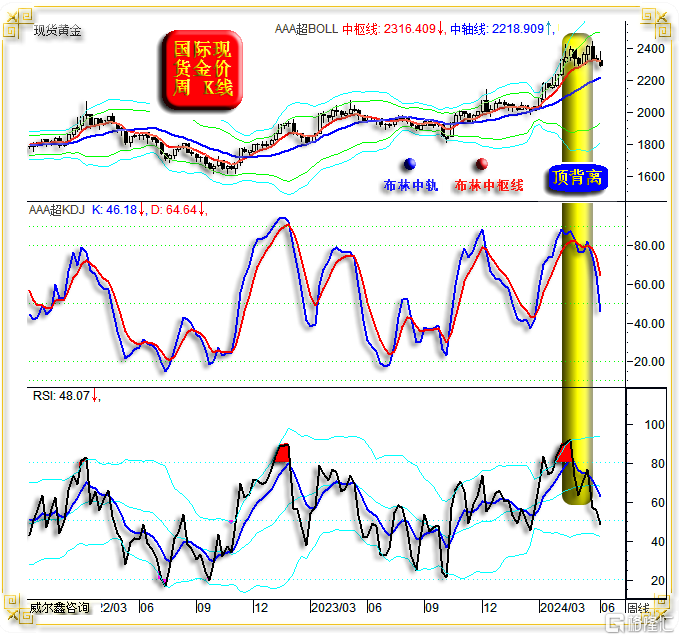

综合而言,笔者认为周五(6月7日)金价大幅下跌只是短期现象,下周即可企稳回升。再如金价周K线图示:

目前金价尚未跌穿5月初的2277美元附近颈线,估计周一惯性击穿的可能性较大。看似周线KD、RSI指标的背离,一定程度有效。周一布林通道中轨将上行至2230美元,如果金价在周一亚洲盘面惯性大幅下跌至此,那么金价极可能周一见底。如果周一金价亚洲盘面出现弱反弹,周二可能还有低点。

实际上,周一金价并无惯性新低,故周二亚洲盘面金价反弹后回踩2300美元时,我们建议不必再等,果断做多。7月7日,周日北京时间16点,中国央行将公布六月外汇与黄金储备报告。如果中国央行六月依然没有增储黄金,不排除周一亚洲金市旧戏重演,一定程度打压金价,但不可能再如6月7日一样“炒回锅肉”;而如果中国央行六月再度增储黄金,尤其增储力度不弱,那么周一亚洲金市就存在顺趋势惯性逼空可能。由于四、五、六月,金价有充分整理过程,且就六月金价与美元指数K线对比形态观察,金价抗跌明显,故中国央行六月份再度恢复购金可能性偏大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员