2022年7月4日,ETF正式纳入内地与香港股票市场交易互联互通机制,首批共有87只标的纳入,53只沪股通ETF、30只深股通ETF以及4只港股通ETF。

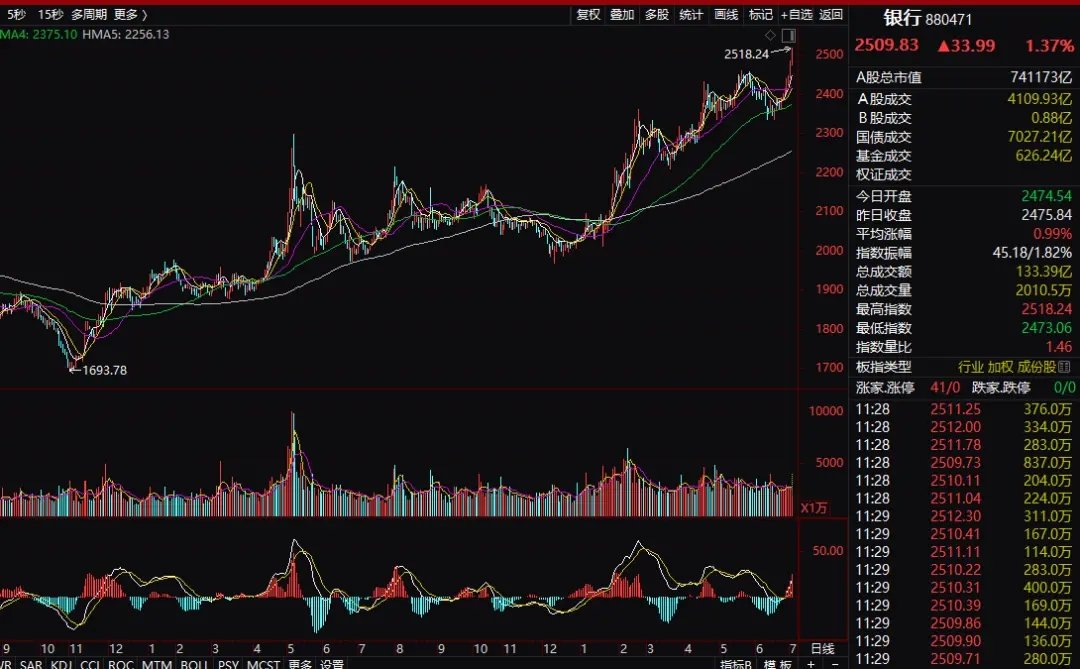

今日是ETF互联互通正式开通两周年,产品数量从87只持续扩容至151只,包括141只沪深股通ETF以及10只港股通ETF。截至2024年上半年末,“ETF通”总规模超过1.7万亿元。

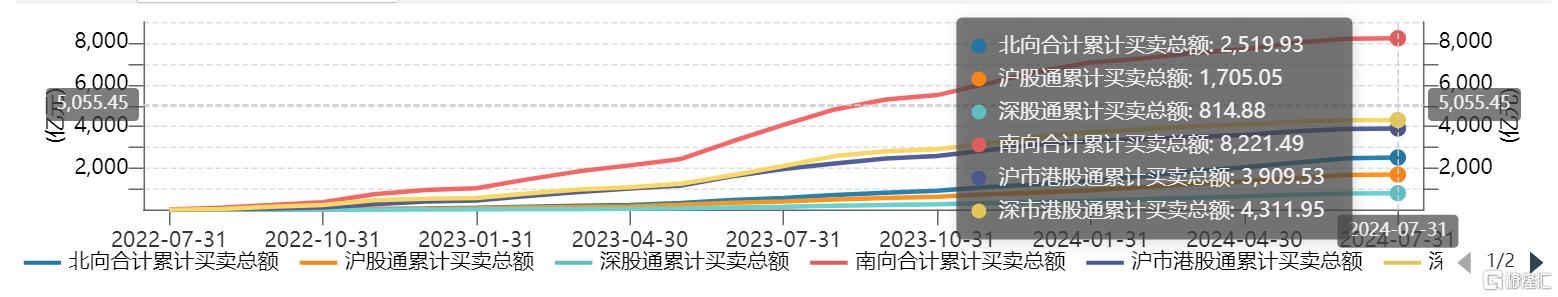

南向成交显著较北向更活跃。Wind数据显示,截至7月5日,ETF纳入互联互通机制两年以来,北向资金累计买卖总额2519亿元,而南向资金累计买卖总额超过了8221亿港元。

截至7月5日,南向投资者持有10只港股通ETF的规模达到177.44亿元。其中,南方恒生科技、盈富基金、恒生中国企业、华夏恒生科技和恒生科技ETF最受资金青睐,南向投资者持有南方恒生科技的规模达到125.5亿元,占基金已发行份额比例高达48.31%;南向投资者持有盈富基金的规模达到44.83亿元;持有恒生中国企业的规模为10亿元。

整体来看,“ETF通”规模持续增长,截至2024年上半年末,141只沪深股通ETF规模达到1.58万亿元人民币,10只港股通ETF规模达到0.21万亿港元,“ETF通”总规模逾1.7万亿元。

2024年4月,中国证监会发布5项资本市场对港合作措施,其中一项为放宽沪深港通下股票ETF合资格产品范围。4月19日,沪深港交易所发布沪深港通ETF范围调整细则,此次ETF标的优化主要包含两个方面:一是降低ETF纳入规模要求;二是下调ETF的指数权重占比要求。

此外,为了进一步丰富互联互通标的,6月14日沪深交易所发布最新修订的沪深港通业务实施办法,针对陆股通、港股通ETF范围进行修改,降低ETF互联互通的纳入标准,将利于提升港股流动性。

调入方面,对于沪深股通,ETF纳入规模门槛由不低于15亿元调整为不低于5亿元;调入比例调整为“跟踪的标的指数成份证券中,沪深交易所上市股票权重占比不低于60%,且沪深股通股票权重占比不低于60%”;对于港股通,ETF纳入规模门槛由不低于港元17亿元调整为不低于港元5.5亿元;调入比例统一调整为“跟踪的标的指数成份证券中,联交所上市股票权重占比不低于60%,且港股通股票权重占比不低于60%”,不再以指数进行区分。

调出方面,对于沪深股通,ETF调出规模由低于10亿元调整为低于4亿元;调出比例调整为“跟踪的标的指数成份证券中,沪深交易所上市股票权重占比低于55%,或沪深股通股票权重占比低于55%”;对于港股通,调出规模由低于港元12亿元调整为低于港元4.5亿元;调出比例统一调整为“跟踪的标的指数成份证券中,联交所上市股票权重占比低于55%,或港股通股票权重占比低于55%”,不再以指数进行区分。

沪深港交易所已就扩大ETF互联互通范围达成共识,并计划在2024年7月进一步调整ETF名单,预计从7月22日起生效。

易方达基金指数研究部总经理庞亚平表示,7月沪深股通扩容时,内地上市的82只ETF有望被纳入互联互通,其中43只产品跟踪的是此前互联互通ETF未覆盖的指数;港股通扩容时,有3只香港上市ETF有望被纳入互联互通,涉及恒生指数、港股红利指数等。

在业内人士看来,ETF纳入互联互通,是我国资本市场“走出去、引进来”战略的重要举措,有助于提升长线资 金占比,让更多的全球投资者配置中国资产。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员