核心结论

整体来看,我们建议的2024 年下半年配置顺序为: 上游周期>出海>金融地产>AI、医药&半导体&新能源>消费、公用事业,排序靠前的可能是未来的最强主线。

上游周期:我们认为商品价格很有可能处在新的一轮两年左右上涨的初期,背后的核心原因是长期资本开支不足带来的产能周期景气向上,但直接的催化是过去两年全球经济边际走弱的速度在放缓,如果未来1-2年内全球经济有可能逐渐企稳,那么商品价格的弹性可能从单边的供给约束转变为供给和需求的共振,因此上游周期可能会出现戴维斯双击。

出海:在宏观经济增速中枢下行,房地产基本面尚未出现改善,全A盈利增速持续下行的背景下,景气板块较稀缺,从基本面定价的角度看,我们认为当前处于二次通胀的早期,全球经济库存周期或将会共振上行,有利于权益市场表现。出口链可能受益于海外经济景气预期偏强,成为年内较少数结构性高景气的板块。

金融地产:金融类似2014年下半年的低估值修复,但考虑到市场中增量资金有限,速度可能不会很快。主要受益于三点:(1)经济增速下台阶时期,景气度板块较为稀缺。(2)利率下台阶后,静态估值性价比抬升,通常会出现估值修复。(3)上游周期牛市带动的风格偏好。地产2024年存在一次较大反弹的可能性,但时间点较难把握。战术上第一步观察政策变化后,房地产企业流动性危机能否根本性缓解。第二步观察地产销售回升和地产经营正常化,春季地产新房销售较弱,下一次新房销售改善估计要等金九银十。

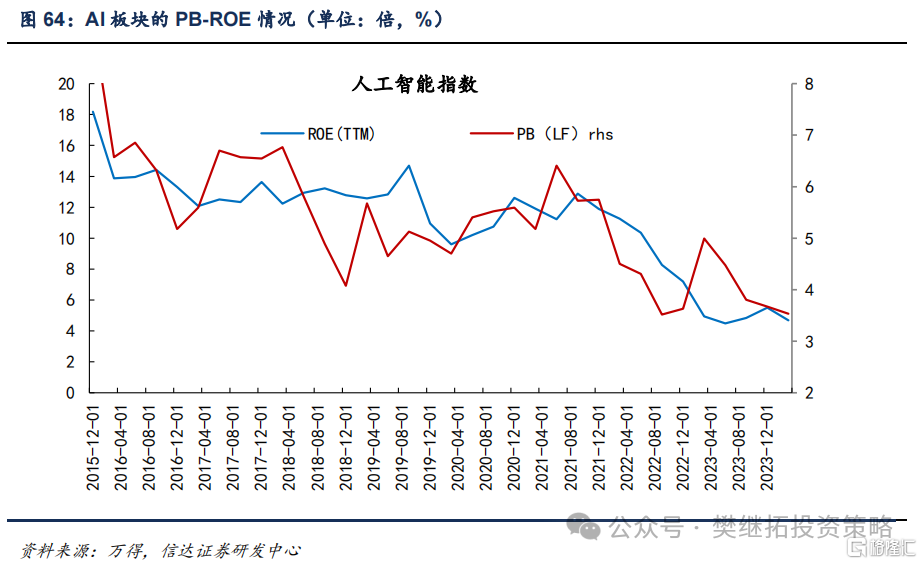

AI、医药&半导体&新能源:成长板块中,硬科技(新能源、光伏、半导体等)估值已经调整到历史偏低水平。但考虑到ROE较难出现大幅回升,甚至可能出现中枢下移,可能在市场反弹初期受上一轮牛市风格惯性影响有季度反弹的机会,但年度表现不一定很强。AI等新的产业方向,产业趋势较强,今年是行情的第二年,业绩验证的重要性提高,当下需要验证商业模式落地的临界点,临界点之前我们建议可以做波段。

消费、公用事业:目前消费板块的估值大多处于2010年以来中等偏下的水平,但由于长期逻辑(消费升级)较难进一步验证,同时考虑到宏观经济中枢下行,估值抬升空间可能不大。消费的投资机会可能会主要局限在两个方向:(1)契合消费降级的消费模式。(2)部分行业可能会有较强的高分红属性。公用事业ROE波动相对独立于全部A股,2022年以来,全AROE下行,公用事业ROE反而提升较快,现在可能是全A景气度低点,公用事业短期景气度高点。不过鉴于其PB-ROE位置并不高,后续风险也不大,但可能很难继续跑赢指数。

正 文

1

周期股可能会出现ROE中枢抬升后的估值体系跃升

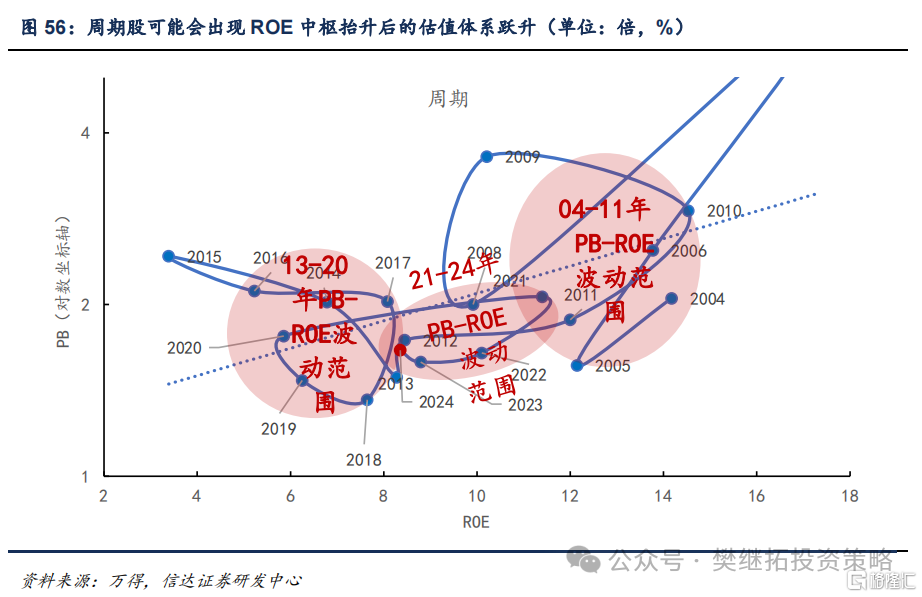

从PB-ROE的角度看,当下的周期股可能正在迎来一次估值的跃升,因为现在的ROE波动范围可能已经从13-20年的4-8%提高到了8-11%。从04年至今,周期板块的ROE经历了三个中枢变化,第一个中枢是04年-11年,周期行业的ROE的水平一直是比较高的,大概为11%-15%左右的水平。11年周期板块整体出现了产能过剩问题,此后13-20年周期板块ROE下滑到 4%到8%的水平。而21年-24年,由于周期板块长期产能周期的逻辑正在逐步形成,周期板块的ROE提升到了8%-11%左右的新的中枢水平。

对应当前8%-11%的ROE中枢,周期板块PB中枢可能提升到2-3倍左右。由于04-11年周期行业的ROE水平较高,所以PB的波动范围较大。周期板块04-11年的PB估值大部分时间在2倍左右波动,在2007年Q3的高点接近7倍,在2009年的高点达到3.6倍左右。13-20年周期板块的ROE下降到较低水平,PB也下降到较低水平,期间PB中枢在1.5倍左右,2015年牛市高点PB也不到3倍。16-17年即使有供给侧改革推动,PB也仅上升到2倍左右。21年以来,由于周期板块的ROE中枢再次抬升,因此PB波动范围很可能较13-20年扩大。当前周期板块PB仍在1.5倍左右波动,我们认为对应当前8%-11%的ROE中枢,周期板块PB中枢可能提升到2-3倍左右。从PB-ROE历史走势图来看,21-24年周期板块ROE抬升幅度较大,但PB抬升幅度仍然偏低。

从PB和ROE中枢匹配的角度看,我们认为当前市场给予周期板块的定价仍然不够充分。虽然现在的估值与13-20年相比偏高,但对比现在的ROE来看反而偏低。而且2021-2024年以来,周期的PB-ROE一直在散点图中长期趋势线之下,未来1-2年内有可能会跃升到趋势线之上,填补PB-ROE散点图中10%ROE附近高估值区域的空白。

2

消费可能面临小型估值陷阱

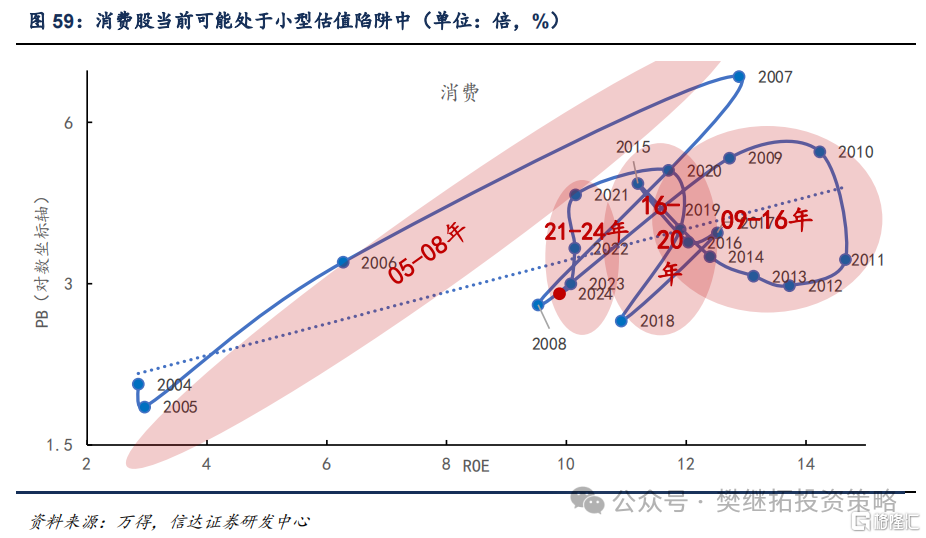

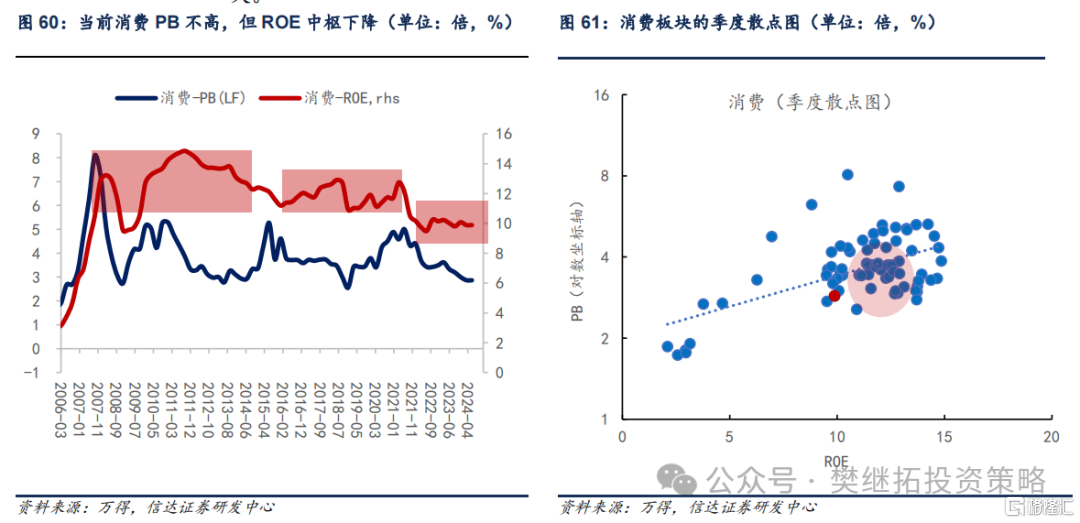

消费历史上PB-ROE波动范围有以下四个时间段:(1)2004-2008年,消费的ROE大幅抬升,PB抬升速度也较快,在宏观经济增长中枢上行的背景下,是快速增长期的PB-ROE波动特征;(2)2009-2014年,消费的ROE维持在10-15%的范围内宽幅波动,PB在3-5倍波动,PB-ROE波动范围类似经典的PB-ROE动态模型;(3)2016-2021年,消费的ROE在11-13%的范围内窄幅波动,波动范围更小。虽然消费股ROE上限下移,波动范围减小,但一方面ROE波动幅度小,另一方面ROE上限收窄的幅度比较有限,因此估值陷阱较小。16-21年PB在2.5-5倍波动,波动下限略有降低;(4)2021年至今,消费的ROE在9.5-10.5%这一更低更窄的范围内波动。PB波动下限也可能略低于16-21年。

消费股14-16年的估值陷阱较小,现在也可能处在小型估值陷阱中。从消费整体(权重占比大的是食品饮料、医药、家电、轻工)的PB-ROE来看,目前PB处在过去十年历史低位。但是消费面临的问题是,因为可能受到消费降级和房地产中枢下降的影响,消费整体的ROE中枢可能会比2007-2012年、2016-2021年低一个台阶。由此会导致消费的最低PB范围可能会比之前的两个低点更低,或者PB维持在底部震荡的时间比预期的更久。

3

24年AI需要靠业绩驱动,电子和新能源或有周期修复

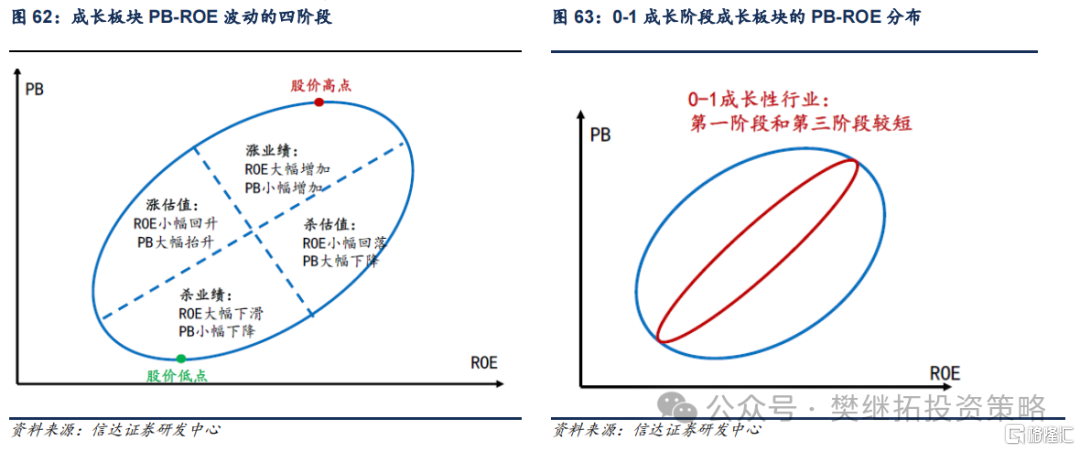

成长板块的PB-ROE分布斜率更陡。一轮波动过程大多演绎4-6年,逆时针波动居多,少数时候也出现过顺时针波动:第一阶段:左侧提前涨估值,ROE抬升较少,PB增加较多;第二阶段:右侧集中涨业绩,ROE快速增加,PB增加较小;第三阶段:估值提前收缩,ROE增速放缓或见底小幅下降,PB大幅下降;第四阶段:业绩集中下滑,ROE快速下降,PB反而下降速度放慢。

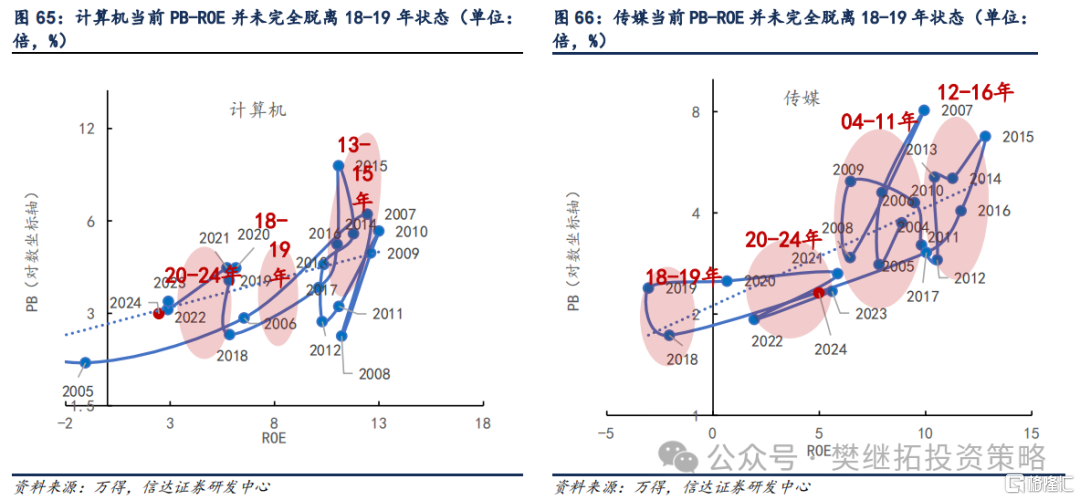

AI板块进入上行第二年,业绩验证很重要。传媒、计算机还处在类似2018-2019年的PB-ROE状态,之间经历过1年的市场活跃表现后,后续需要验证业绩。

计算机行业有一定特殊性,业绩兑现通常都比较弱。13-15年的移动互联网行情期间,计算机的ROE回升也不是很明显,但PB回升很强。这背后可能是因为并购重组的影响,并购重组对利润收入增量有贡献,但对ROE贡献较小。2019年计算机再次演绎信创行情的时候,到2020年由于业绩兑现较弱,所以行情演绎1年多就结束了。

传媒摆脱了商誉减值的风险过后,2020-2024逐渐进入新的ROE波动区间(2-5%)。不过PB波动范围仍然在2-3倍左右。当前估值仍然偏低,后续如果业绩稳定,即使AI无法马上兑现业绩,其他细分板块也可能有机会。

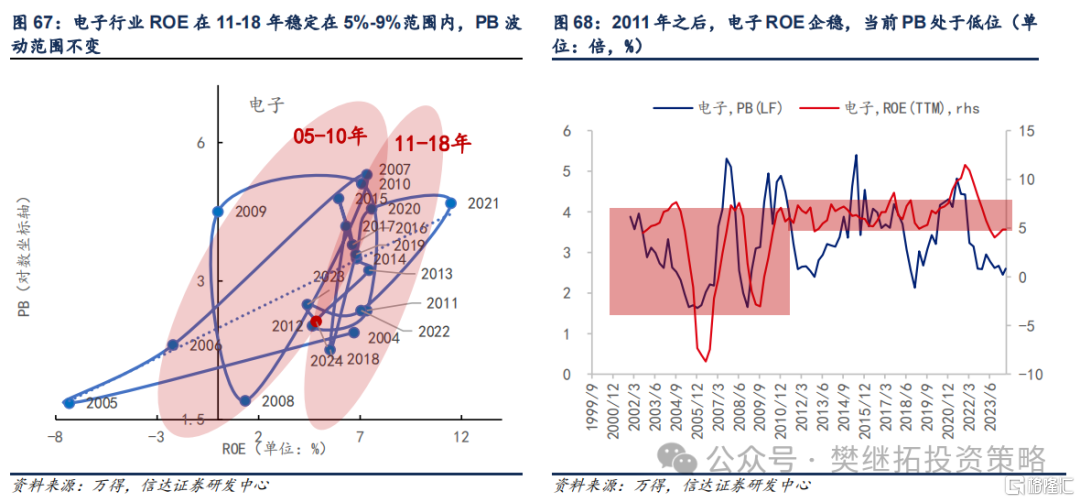

电子行业PB处于低位,绝对收益来自于ROE高位企稳,相对收益则需要有ROE快速回升。2011年之后,电子行业的ROE一直维持在5-9%的范围波动,2021年短暂达到过11%。我们认为电子行业有绝对收益的关键是要能证明未来的ROE还会维持在过去10年的范围内,出现这一现象的概率比较高。电子行业有相对收益则需要能够证明未来1-2年内ROE能快速回升,出现这一现象的难度比较大。因为AI对整体消费电子的需求带动还未显现。

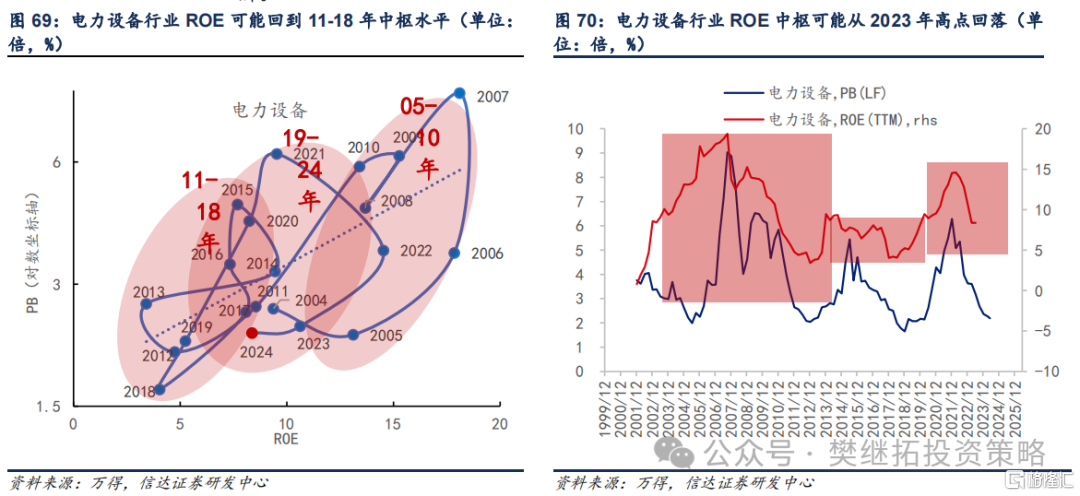

电力设备ROE有回归11-18年中枢的趋势,可能会出现估值中枢下滑。05-10年电力设备一级行业和新能源相关性不大,主要受益于中国电网需求增速高带来的盈利波动。2013-2018年,电网需求降到低位,新能源相关主题性行情不断演绎,ROE底部震荡(4-8%)没有明显抬升。2019-2021年,新能源需求爆发,行业整体出现产品涨价,ROE在2023年Q1跃升到15%。目前来看,在消化产能过剩以及需求进入1-100的阶段的影响下,很有可能整体ROE会再次回到之前4-8%的中枢,所以可能会出现低估值陷阱。

4

金融类板块:银行地产保险弹性大

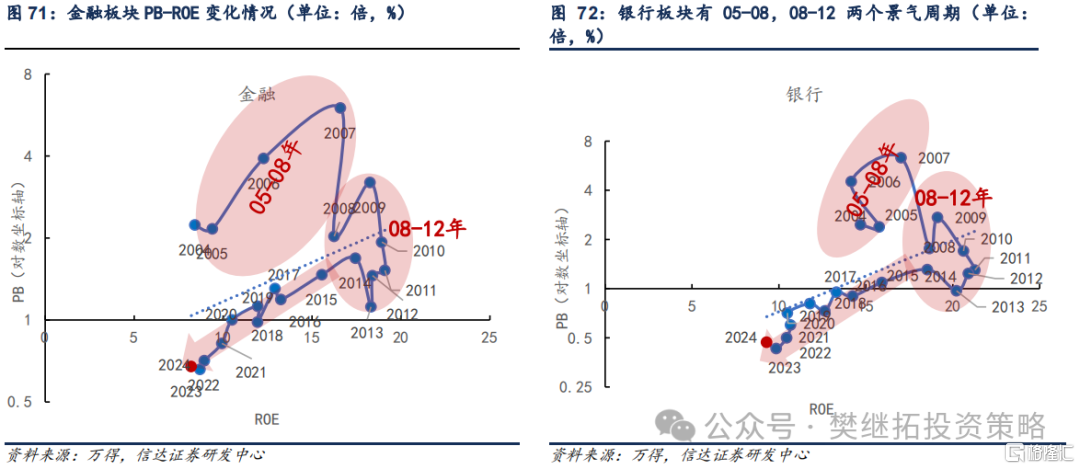

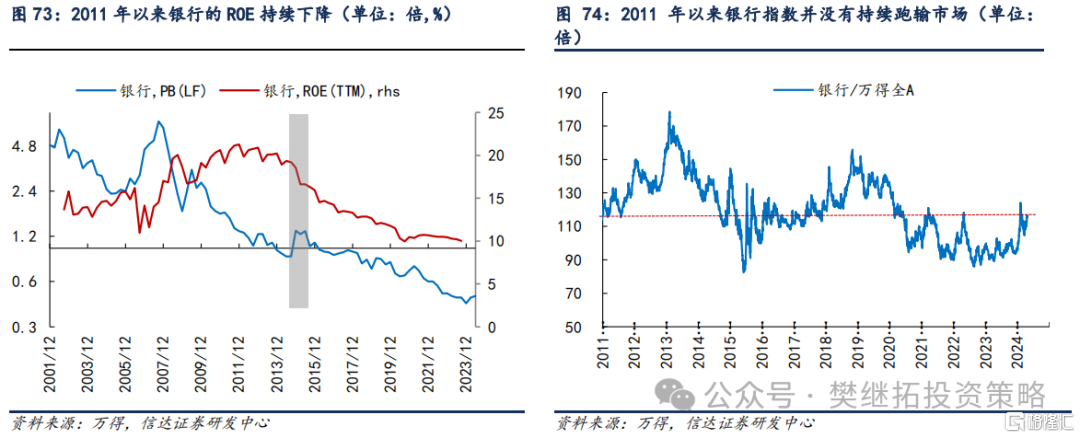

05-08和08-12年,银行走过两个景气周期。05-08年景气周期成长性强,所以PB-ROE波动斜率高,08-12年更多是周期性的波动,比较符合典型的PB-ROE动态模型。2012年之后,银行的ROE持续下降,进入持续的估值陷阱。虽然没有大级别的行情,但是需要重视的是,2012年之后,如果PB-ROE散点图显示偏离长期趋势线过多,则有可能会出现阶段性的估值修复,比如2013年偏离过多后2014年的修复,以及2017、2019年的修复,2021-2023年由于对房地产风险的担心,银行的PB-ROE散点图显示又一次较大幅度偏离长期趋势线,2024年开始,银行正在开启又一次估值修复。

银行股由于高ROE,所以每隔几年会有一波较强的超额收益。如果以景气度投资的视角来看,2011年以来银行的ROE是持续下降的,很难有较强的超额收益,但其实2011年以来,银行指数并没有持续跑输市场。因为银行股ROE虽然从20%下降到了10%,但还是创造利润的,通过创造的利润消化了估值的收缩,从而维持股价均衡。2011-2013年初,银行股跑赢指数,2013-2015年跑输,2016-2018年跑赢,2019-2022年底跑输,随着其他价值风格的逐渐走强,未来几年银行股可能会持续跑赢指数。

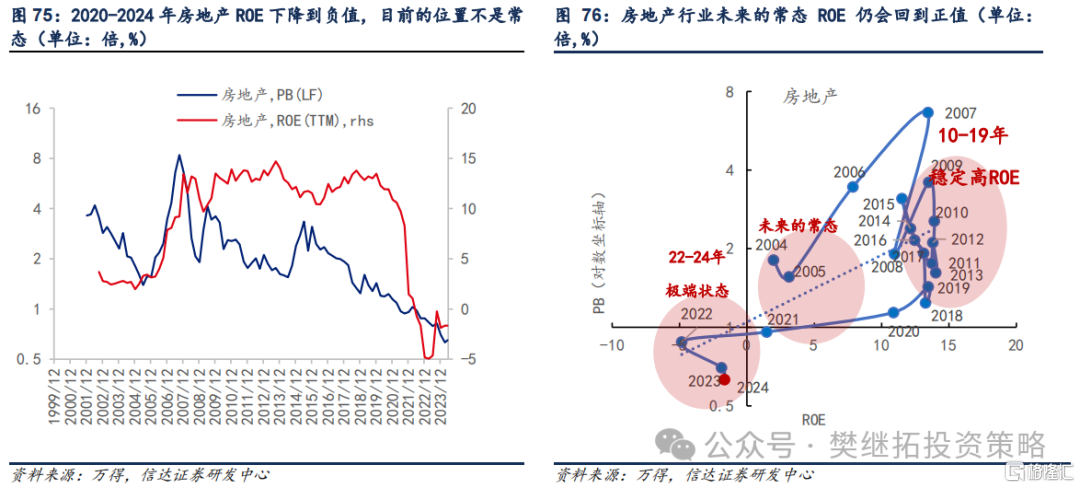

2007-2019年,房地产行业ROE长时间维持在10-15%的范围内,2020-2024年,ROE快速下降到负值,目前的位置不是常态。鉴于从长远来看,房地产行业存量依然还有很大的更新替换需求,房地产行业ROE大概率未来某些时候要回到正值,如果以散点图分布来看,未来PB至少要从现在0.6倍左右的水平抬升到1-1.5倍中枢的水平。因此估值抬升的趋势较为确定,但现在的难点是择时,需要确定地产公司不断暴雷的风险逐渐结束。

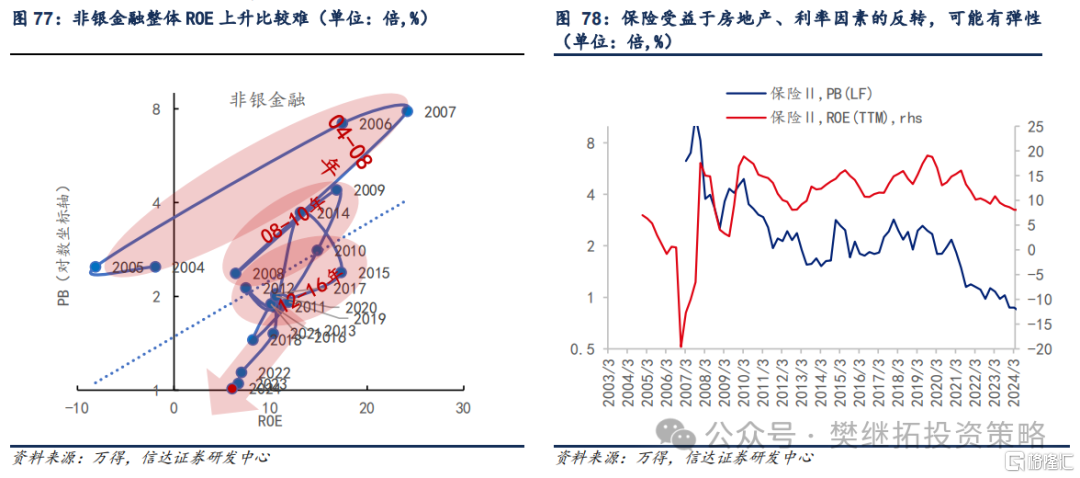

2016年金融去杠杆以来,非银的ROE大部分时间偏弱,19-21年的牛市期间也没有大的回升。所以18年以来,非银一直处于估值陷阱中。目前来看,券商ROE回升短期估计依然较难,如果牛市回归可能会对自营利润有些贡献,整体弹性不大。但保险最近几年受到利率下降、产品结构调整、房地产下降影响,虽然也陷入估值陷阱,但房地产、利率因素一旦反转,ROE回升的可能性较大,同时估值处于较低位置,因此可能会有弹性。 风险因素:宏观经济超预期下行;房地产市场超预期下行;商品价格波动超预期;历史经验可能失效。

风险因素:宏观经济超预期下行;房地产市场超预期下行;商品价格波动超预期;历史经验可能失效。

注:本文源自信达证券2024年6月26日研究报告《新风格,新牛市——2024年中期策略》,报告作者:樊继拓 S1500521060001;李畅 S1500523070001;张颖锐 S1500523110004

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员