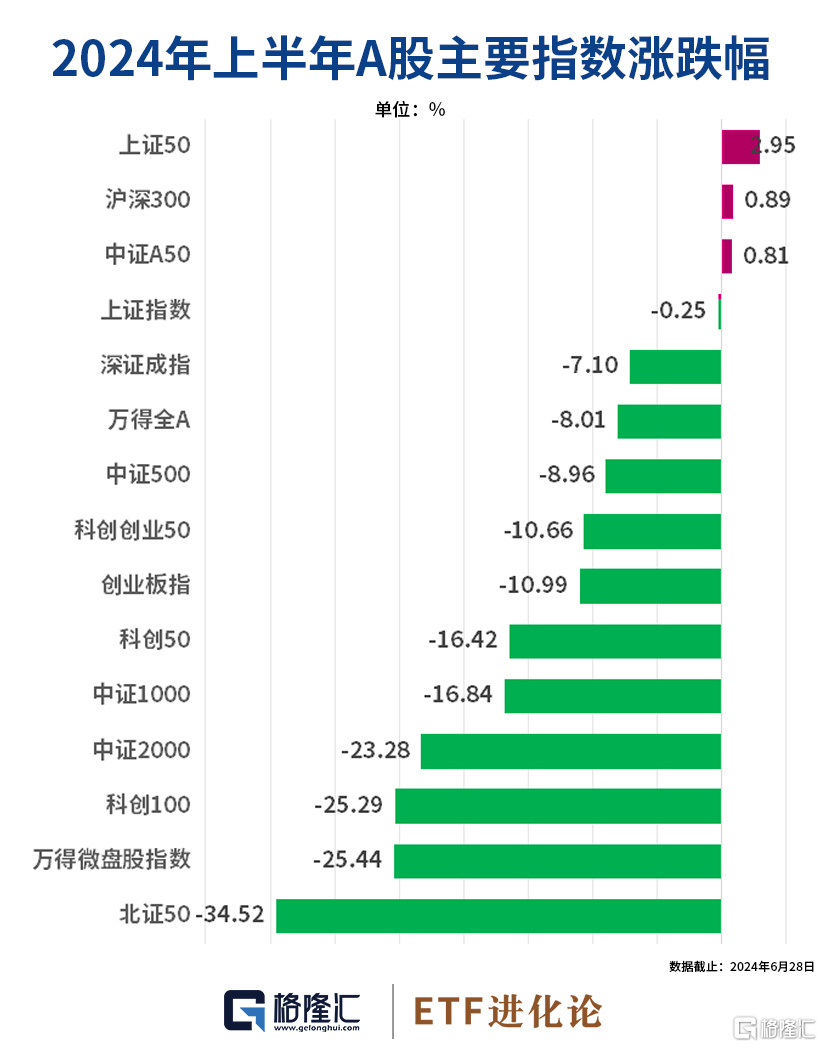

A股今日迎来半年度收官,今年上半年,大盘、龙头风格成为A股重要的超额收益来源,以中证A50、沪深300为代表的大盘指数今年显著跑赢,而中小微盘指数大幅下跌。

上证50、沪深300指数收涨,创业板指数跌超10%,中证2000指数跌23%,北证50指数跌超34%。

中字头午后拉升,中国移动涨2.59%,股价再创历史新高;中国船舶涨7.8%,创2015年11月以来新高,中国石油大涨6%,中国重工、中国中车集体发力。

5大国有银行工商银行、交通银行、农业银行、建设银行、中国银行股价创历史新高或逼近历史新高,中国移动、工商银行、中国石油、建设银行总市值超过贵州茅台。

华福证券分析称,今年以来银行板块的行情有三方面的驱动因素:一是股息率选股逻辑在板块内的扩散,高股息策略从国有行扩散到中小行;二是地产政策的放松;三是市场对于银行净息差下行斜率放缓以及基本面即将见底的期待;展望未来,银行板块要更多检验前期政策的效果以及未来基本面的走势。

1

神秘资金抄底!ETF成为增量主力

今年上半年,大盘、龙头风格成为A股重要的超额收益来源。

大盘龙头为何呈现显著超额收益?

兴业证券指出,原因主要有两点:一方面,全球较为疲弱的宏观环境下,龙头企业基本面优势不断扩大;更重要的是,在全球经济、政策和地缘政治风险不确定性加大的时代背景下,高胜率投资、对确定性的追求已经成为共识,这其中,龙头作为天然的高胜率资产,也因此被市场所拥抱。

此外,资金面上增量主力变化,也进一步强化龙头风格。对于海外,被动投资发展,其中大盘指数被动基金成为扩容的主力,是龙头跑赢背后的重要驱动。

对于A股,ETF和险资是今年重要的边际增量资金,同样带动市场聚焦龙头。保费高增带动险资大幅流入,聚焦大市值龙头。ETF基金成为今年市场重要的边际增量,并主要集中在以沪深300为代表的大盘宽基类ETF。

近期上证指数回到3000点附近,成交量明显缩量,在此背景下资金借道ETF快速入场,尤其是沪深300ETF成交量显著放大,为市场托底。

自6月21日沪指跌破3000点以来,ETF市场出现明显的资金净流入。6月21日到27日,5个交易日,ETF净流入额484亿元,超过6月前三周的净流入规模。

其中,4只沪深300ETF和1只中证500ETF,近5日以来获得349亿元的净流入。华泰柏瑞沪深300ETF获资金大幅流入,近5个交易日净流入额已高达139.89亿元,最新份额创下了自2012年成立以来的历史新高,最新规模2103亿元,也创下了自5月6日以来的新高。

沪深300ETF易方达、嘉实沪深300ETF、南方中证500ETF、华夏沪深300ETF也获得资金抄底,近5个交易日净流入额分别为63.92亿、50.64亿、50.06亿和44.62亿。

ETF是A股市场今年上半年最重要的增量资金。数据显示,截至6月27日,今年以来ETF资金净流入近4200亿元。

其中,易方达沪深300ETF净流入超860亿元;华泰柏瑞沪深300ETF净流入超760亿元;嘉实沪深300ETF、华夏沪深300ETF均净流入超570亿元;南方中证500ETF流入超300亿元;华夏上证50ETF净流入超280亿元;南方中证1000ETF净流入超140亿元;易方达创业板ETF均净流入超130亿元。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

2

但斌:转融通停不停影响都不大,量化停了A股的流动性会急剧萎缩

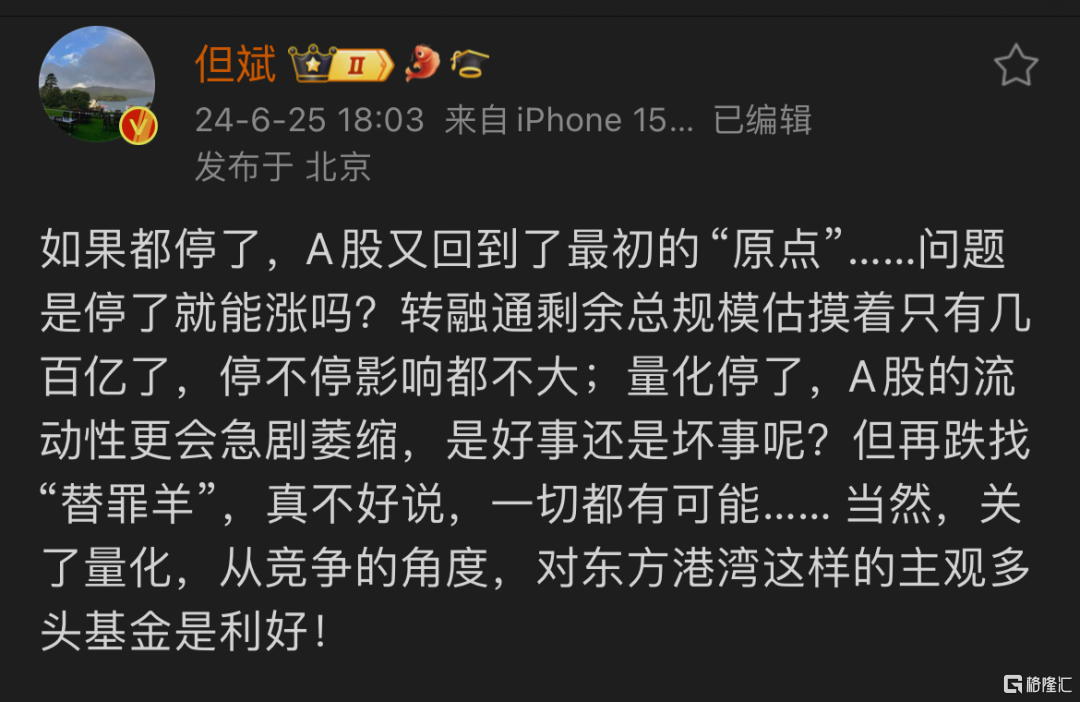

最近市场再度失守3000,成交量减少,大家都很着急,纷纷建言献策。

前海开源首席经济学家杨德龙表示,当前市场下跌的原因是多方面的,但是投资者情绪比较低迷也是重要的因素。所以在这个时候控制IPO的节奏,减少新股的发行量,减少对二级市场资金的分流作用确实是比较重要的。包括市场诟病比较多的,程序化交易、量化交易以及转融通等,也可以考虑通过严格的限制或者是暂停高频交易以及暂停转融通,来减轻市场的担忧。

杨德龙认为,等到将来行情起来之后,大家的信心回来了,经济回升了,到时候再逐步地放松对于量化以及转融通的限制也不迟。现在是非常时期,要采取一些非常的措施来稳定市场的预期。3000点作为A股市场重要的整数关口,保卫3000点的意义非常重大。

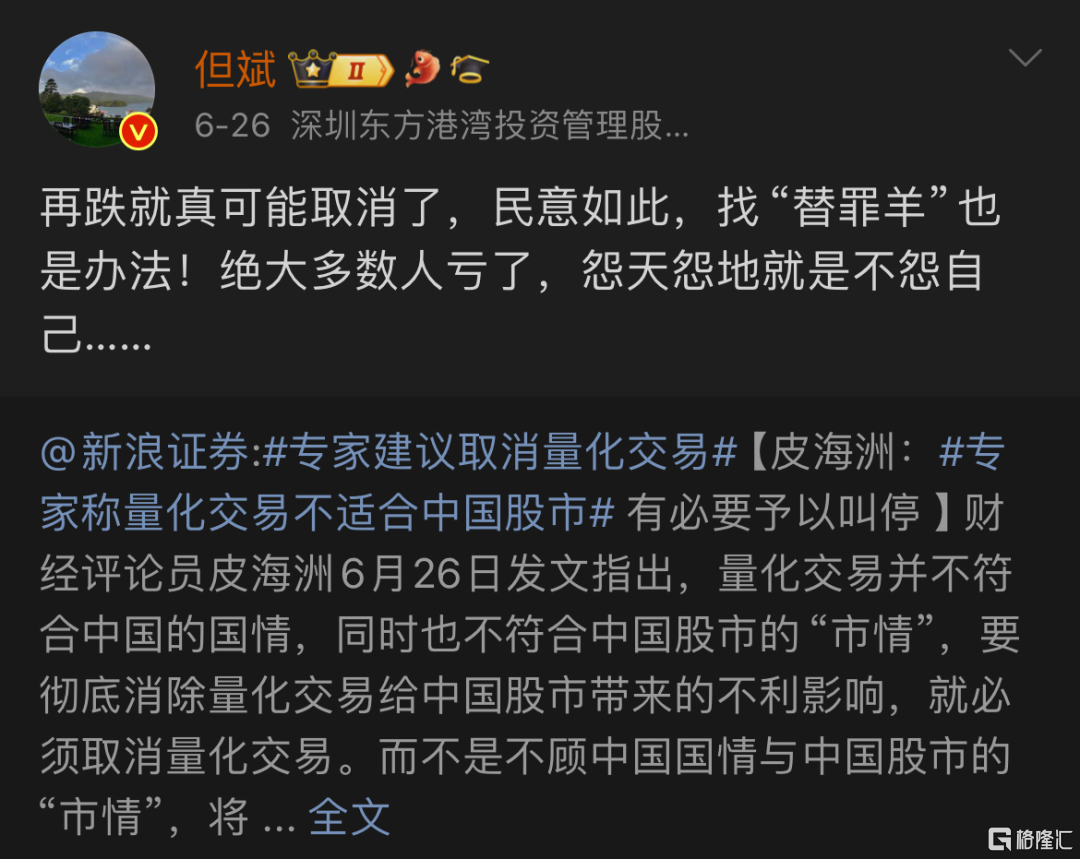

杨德龙以上观点,关于量化对股市的影响,知名投资人但斌有不同声音。

但斌认为,转融通几百亿影响不大了,而量化停了会导致A股极度萎缩。

他在社交媒体上表示,如果都停了,A股又回到了最初的“原点”…问题是停了就能涨吗?转融通剩余总规模估摸着只有几百亿了,停不停影响都不大;量化停了,A股的流动性更会急剧萎缩,是好事还是坏事呢?但再跌找“替罪羊”,真不好说,一切都有可能…

对于这个看法,网友表示不认同。大多投资者对量化交易的影响表示担忧,认为它可能加剧市场波动,影响市场流动性和稳定性,增加投资风险。

但斌回应称,旗下基金不做量化,也不做任何对冲策略,限制量化对于他们这样的主观多头基金反而是利好。同时声明自己从不做空,只做多而且以长期投资为主!负责的基金今年的换手率几乎为零。

关于目前市场的投资状况,但斌表示旗下基金这几年在国内采取高股息的投资策略,煤炭、石油等行业表现尚好。

3

连涨9年?印度股市创历史新高

美联储降息预期减弱后,新兴市场各类资产再次受到冲击,但印度股市依旧不走寻常路,逆势刷出新纪录。

印度SENSEX30指数再度创下历史新高,印度股市已经连涨8年,创下最长的连涨纪录。若今年年线收阳,则将出现史无前例的连续九年上涨。

目前国内印度基金产品有两只,分别是工银印度基金和和宏利印度基金,从规模和涨幅看,工银印度基金一季度末规模19.3亿,年内涨幅10.42%,宏利印度一季度末规模10.19亿,年内涨幅12.55%。

本月初,印度选举风波导致该国股市突遭罕见暴跌,主要股指均出现大幅下挫,资本大量外流。随着风波的平息,外国投资者重新回流,再加上该国散户和机构流入步伐加快,进一步提振了印度股市。

全球基金已连续12天净买入印度股票,这是近1年以来外资流入持续时间最长的一次。与此同时,印度散户也在疯狂入市。

持续火热的赚钱效应,吸引了数以百万计的印度年轻人参与其中。

目前印度市场的估值,市盈率接近24倍,比过去5年、10年和20年的平均值高出14%-40%。高于标普500指数(市盈率为21.4倍)和MSCI全球指数(市盈率为19倍)。

不少外资普遍认为印度股市估值不便宜,过去外资机构持股比例一路下滑,从19.13%下降到16.51%。

但由于印度人开始将储蓄转化为投资,本土散户的大量买盘抵消了外资比例的降低,推动了印度股市的持续增长。

过去三年中,MSCI印度指数每年上涨约12.5%(以美元计算)。同期MSCI新兴市场指数下降8%,MSCI全球指数上涨2%。

尽管印度股市再创新高,但国际知名评级机构穆迪发出预警称,印度严峻的水资源短缺问题可能对其主权信用评价构成威胁,如果水资源危机妨害到农业与工业活动,印度社会甚至可能出现动荡。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员