对于任何长线投资者而言,ESG已经成为不得不考量的指标。

截至2023年6月,全球已经有超过5300家机构签署UN PRI(UN PRI是与联合国环境规划署金融倡议(UNEP FI)和联合国全球契约(UNGC)协作的投资者倡议),管理资产总规模超过121万亿美金。

这是经济发展和资本市场不断完善的必然结果。早期,投资者更关注上市公司的规模和增速等财务性指标。但随着经济发展层次逐渐提升,环境、社会和公司治理等ESG层面关乎到公司能否实现长期可持续发展的议题,在主流机构和成熟投资者的投资框架中占据比例越来越高。

同时,这也说明了一个事实:想要与能够实现长期可持续发展的公司站在一起,ESG是一个有效的判断标准。

近日,“格隆汇中期策略峰会·2024”于深圳举行。在ESG系列奖项的评选活动中,协合新能源荣获了“金格奖·可持续发展卓越企业”。

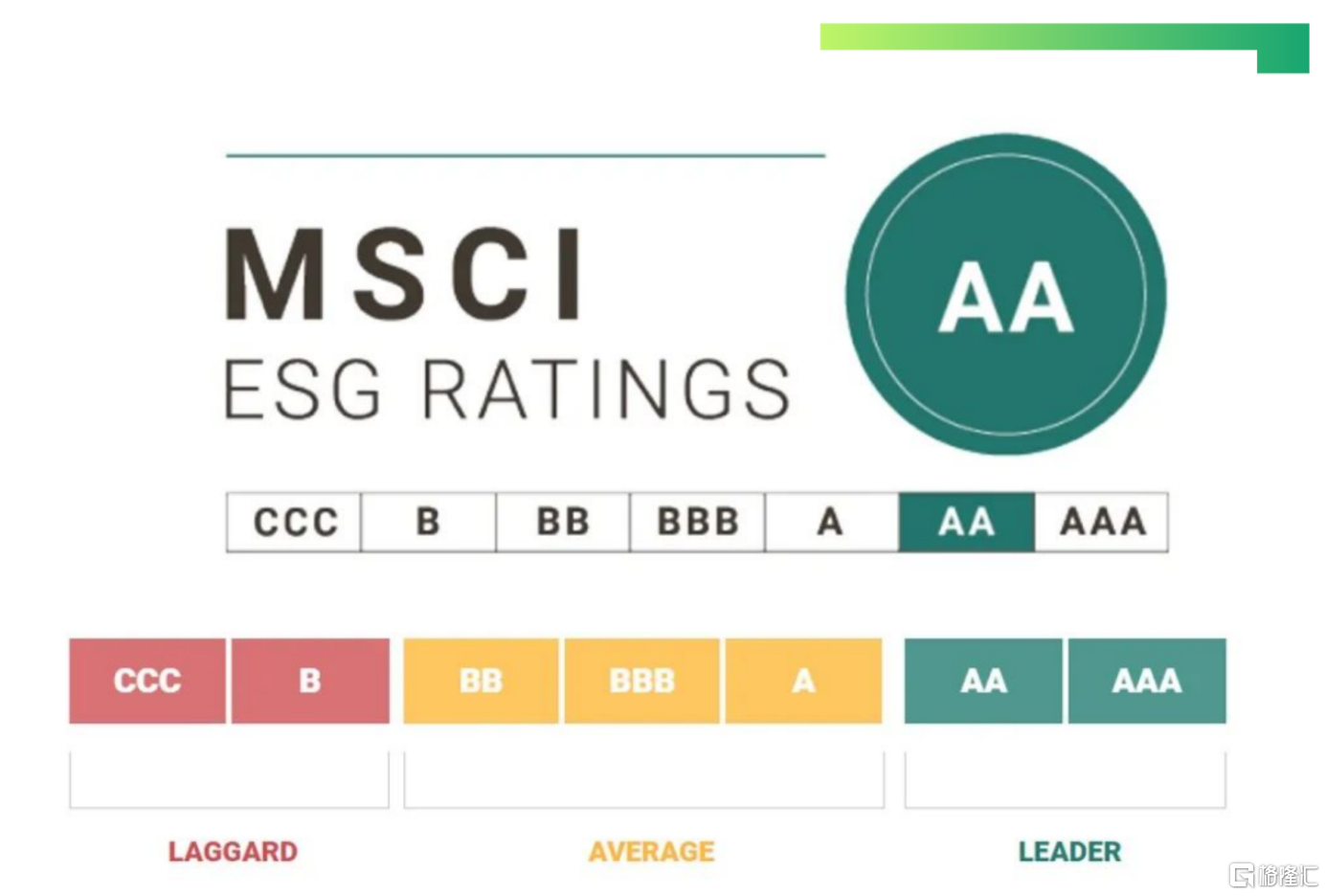

此前,全球最大指数公司之一“摩根士丹利资本国际公司”将协合新能源MSCI ESG评级由A级提升至AA级,协合新能源也成为目前中国内地及香港地区同行业(公共事业-可再生电力板块)唯一一家AA评级企业。这也是协合新能源在获得标普CSA评分大幅提升,再次获得国际权威评级机构的肯定。

(来源:公司微信公众号)

协合新能源能够在ESG层面连续获得正面外部评价,很大程度上离不开其在可再生能源资产运营上的突出表现,而这恰恰也是其长期投资价值的主要来源。

ESG评级与核心业绩数据共振提升

作为可再生电力板块的纯正标的,协合新能源的核心业务天然具备浓厚的环境友好特征,这也是全球资金在ESG这个十分宽泛的概念中能够取得的最大共识。

截至2023年末,协合新能源提供的清洁电力已累计减排二氧化碳5546万吨,累计节约用水11261万吨。某种程度上,这恰恰是公司核心主业的迅速扩张带来的正外部性。

2023 年,协合新能源权益发电量达到7824吉瓦时,风电和光伏电站总权益装机容量增加至4050兆瓦,并于国内新获取2099兆瓦建设指标(相当于在当前基础上提升了50%以上的发电能力),为后续进一步提升发电量打下了深厚基础。

与此同时,协合新能源也在积极拓展海外市场机遇,在北美、欧洲、亚洲多国增设常驻机构。国内外市场的共同发力,进一步促进了公司核心业绩数据的持续提升。

2017年至2023年,公司实现营业收入从10.36亿元增长到25.89亿元,复合增速达到16.49%。同时,公司盈利能力也有着显著提升,公司净利润从2017年的2.07亿元增长到2023年的9.89亿元,复合增速达到29.78%;公司的ROE也从3.91%提升到了11.96%。

这背后离不开公司业务结构的不断优化,随着发电站项目占比越来越高,以及绿电项目运营愈发成熟,公司的可持续发展预期也不断提升。根据公司公告,2024年前5个月,协合新能源权益发电量总计4142.55吉瓦时,同比增长14.52%。其中,风电权益发电量3758.46吉瓦时,同比增长14.61%;太阳能权益发电量384.09吉瓦时,同比增长13.66%。

持续高质量增长为公司投资者带来了稳定分红的基础。根据ifind统计,2015年至2023年协合新能源连续九年实现分红,累计约18亿元,平均股利支付率达到29%。此外,公司也在近年来加大了回购力度,根据ifind统计数据,公司近一年回购约5.14亿股,占总股本比例达到6.06%。

(来源:ifind)

与公司稳定增长的业绩和分红不对等的是,公司的估值偏低。目前,协合新能源的市盈率和市净率分别为4.97倍和0.56倍。而根据ifind统计的可比公司估值数据,板块的市盈率和市净率中位数分别15.47倍和1.23倍。

同时,行业的高成长空间和积极因素变化让协合新能源过往的增速大概率能在未来得到复刻。

一方面,在碳中和目标的指引下,可再生能源的供能占比有望超过一半。而光伏、风电等已经进入成熟商业化阶段的能源方式,理应成为核心受益的产业链。根据此前彭博所作的《新能源市场长期展望:中国》报告,在净零转型情景中,中国光伏、风电累计装机容量届时将超过67亿千瓦,相较于2022年的8亿千瓦有着巨大成长空间。

另一方面,光伏、风电产业链的降价潮愈演愈烈,降低了终端电站的建设成本,叠加利率长期下行压降了融资成本,多重有利因素为公司的盈利能力和现金流持续改善带来了良好环境。

结语部分

协合新能源在可再生能源领域的持续深耕,彰显了其卓越的战略眼光和执行力。公司在环保和社会责任方面的不懈努力,使其在ESG评级中屡获殊荣,并展现了其行业领先地位。

更重要的是,其在ESG领域的优异表现,也是其经济价值的侧面体现。在全球能源转型的大趋势下,协合新能源凭借其在技术创新和市场拓展方面的优势,为投资者带来稳健回报,兼具成长性和稳健性,这恰恰是在当下资本市场高波动背景下的稀缺标的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员