魔幻的2023年,终于结束了。

这一年,A股股民被伤得很深,大亏基本是跑不掉的。基民也不容易,同样亏损累累。看看规模超百亿的明星基金经理的代表产品,连着大亏2年的一抓大把。

A股虐你千百遍,你待A股如初恋。为什么你眼里常含眼泪?因为你对大A爱得深沉。

亏钱了,或许你想的是回本再也不碰股票了,赚钱了你觉得自己又行了,命里注定你离不开大A,既然命里注定,不妨好好复盘总结,再战2024年吧!

01

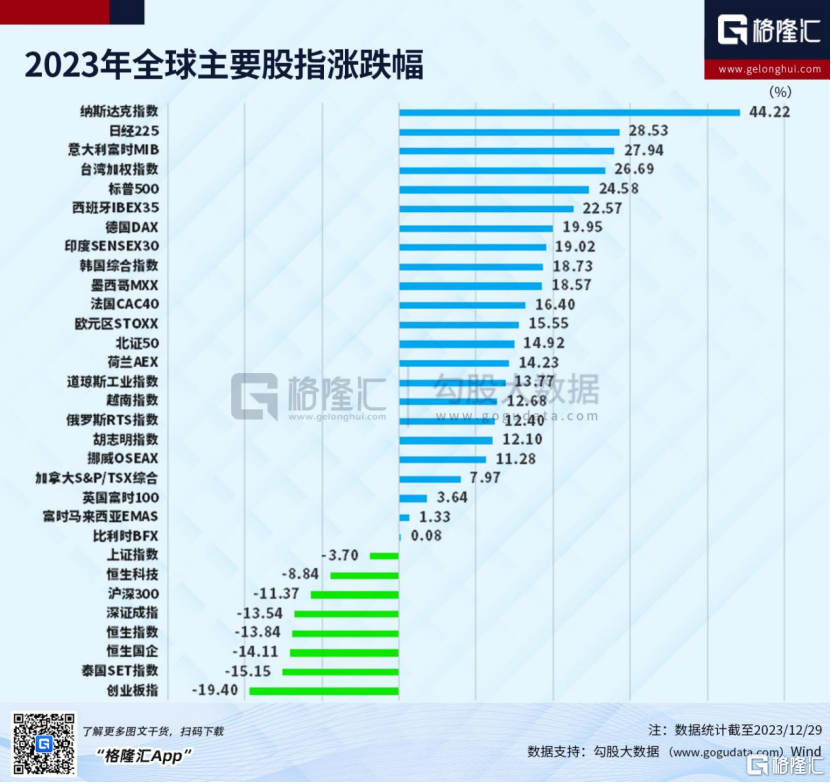

2023全年,上证指数累计下跌3.7%,深证成指累跌13.5%,创业板指累跌19.4%,均为连续第二年下跌。此外,上证50累跌11.7%,沪深300累跌11.38%,连跌3年,打破历史纪录。

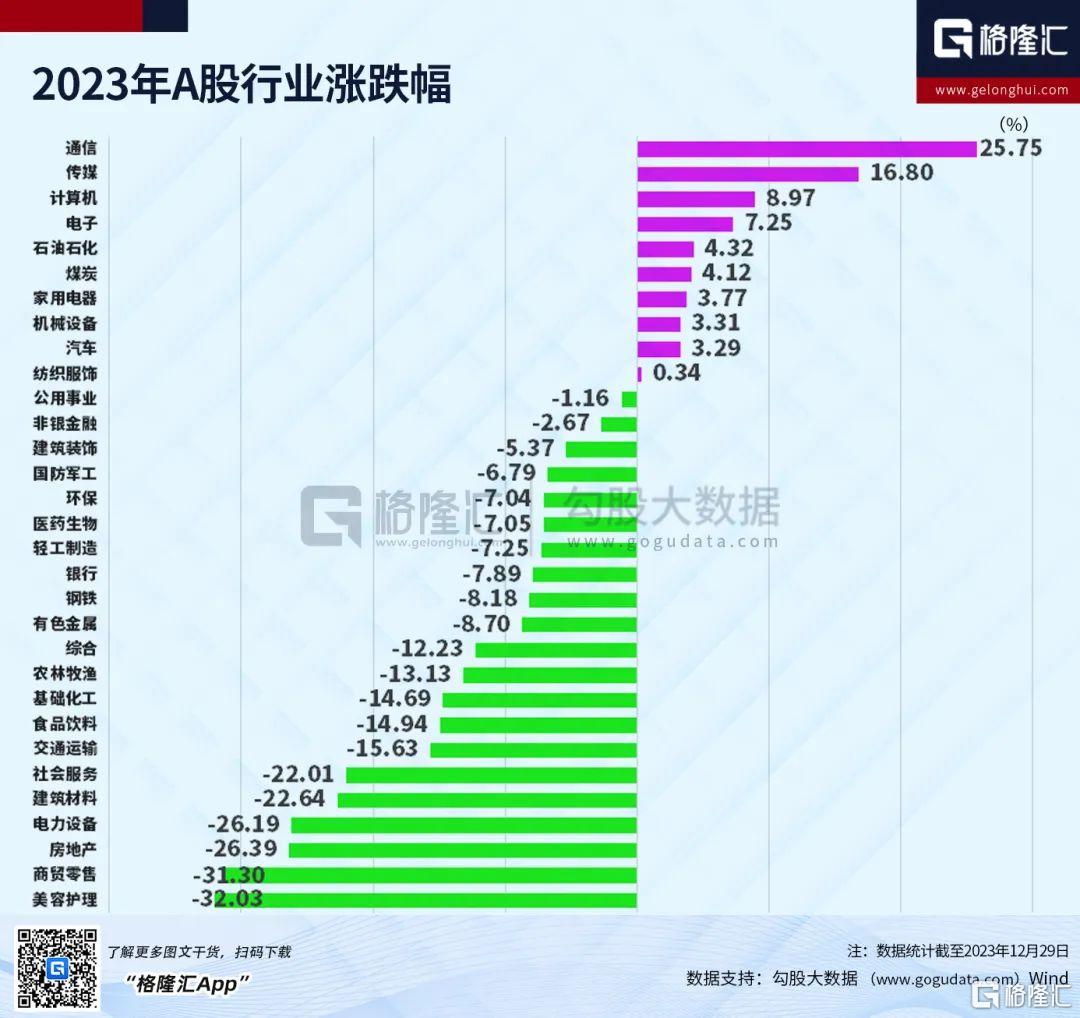

板块上,申万31一级行业跌幅TOP5分别为房地产、电力设备、建筑材料、商贸零售以及食品饮料,跌幅最低的都有十个点。

房地产和建筑材料跌幅靠前,主要逻辑是今年地产销售、投资均在去年低基数效应下继续下滑,行业基本面向差,目前尚未见底。

电力设备中,风光伏、锂电这些板块,基本跌有30%,主要逻辑源于业绩与估值的戴维斯双杀。

今年以来,碳酸锂和硅片价格均暴跌逾80%,产业链进入显著过剩阶段,业绩基本面持续恶化。估值面上,因2022年及以前爆炒新能源,给予过高溢价(有些龙头超100倍),估值终究回归。

一向以抗周期为名的食品饮料中,调味品、休闲食品跌幅也都有近30%,剩下大资金的大本营白酒板块下跌7%,还不算多。消费作为顺周期行业,跟宏观经济面密切相关,而今年宏观经济增长修复离预期有一定距离,加之外资密集抛售消费白马,导致今年消费投资者的体感相当糟糕。

镜子的另一方面,今年通信板块大涨51.5%,石油石化大涨33.6%,电子大涨27%。上涨较好的板块概念集中在人工智能、中特估身上。一个是未来新兴产业,逻辑在中短期无法证伪,伴随美国AI爆炒而表现相对亢奋。另一个是中特估,政策主导估值抬升,加之全年市场偏好下降,遭到资金追捧。

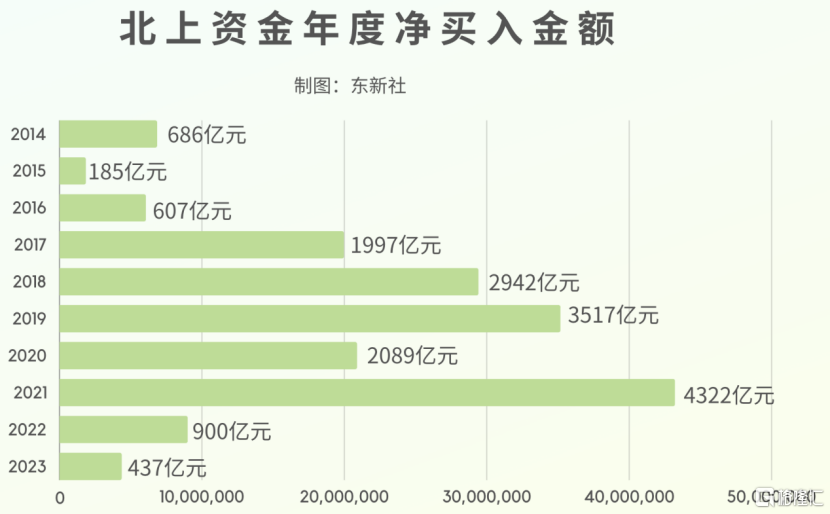

今年,北向资金累计净买入A股437亿元,创下2014年开通以来持续流入纪录,但年度流入额创下8年新低。

全年,外资流出行业TOP3为房地产、银行、食品饮料,分别为221亿元、205.6亿元、148亿元。其中,房地产产业链中,美的流出43.8亿元,海螺水泥40.4亿元,万科、东方雨虹、保利发展均流出25亿元以上。

银行中,流出招商银行129亿元,平安银行49.3亿元,宁波银行28.9亿元。这三家银行亦是被腰斩的大行,亦是过去成长性良好的大行。一方面,业绩回归低速增长,过去市场给予估值的高溢价出现回归。另一方面,宏观经济下台阶,银行信贷规模增速下降,信贷利率下降,净息差收窄,主营业务盘子成长性越来越小了。

食品饮料中,流出伊利股份76.4亿元,五粮液65.57亿元,海天味业64.9亿元。

另一面,令人意外的是,虽然动力电池板块也遭受了很大回撤,但2023年外资流入动力电池依然是最大的,一共342.5亿元,不过,资金基本都只是奔着宁德、比亚迪去,分别流入了282.2亿元,85.6亿元。

个股流出TOP10为隆基绿能、招商银行、中国平安、伊利股份、东方财富、中国中免、五粮液、海天味业、陕西煤业、平安银行,分别为138亿元、129.3亿元、89.4亿元、76.4亿元、71.67亿元、70亿元、65.57亿元、64.9亿、54.7亿元、49.26亿元。其中除了陕西煤业持续上涨外,其余9家龙头均出现了大幅下跌。

A股全年下跌趋势下,外资也没捞着什么便宜,亏损亦是家常便饭。

02

回望2023年,A股下跌并不是毫无逻辑,而是实实在在反映经济基本面表现以及货币政策动向。

今年春节之前,A股有一个梦幻开局。外资在短短数日内流入上千亿元,带动以沪深300为首的大盘蓝筹疯狂大涨。

逻辑有两点,一是疫情政策放开,市场对于经济复苏的预期特别乐观,二是房地产政策相当积极,市场预料地产企稳指日可待,重回正轨。

但节后,客观事实数据陆续披露,之前打进去的乐观预期一一被证伪。因此,与经济相关的顺周期行业持续下行,回吐去年末至今年初的全部涨幅。

7月24日政治局会议对宏观经济定调相对谨慎,暗示财政、货币、产业政策会更加积极,且罕见提出活跃资本市场,起初给予了市场莫大的信心。

不过好景不长,恰巧又碰上外围流动性持续紧张,一定程度上驱动外资持续流出A股,给市场带来了极大压力。因为国内公私募机构以及散户都盯着外资来的,它们持续流出,让市场各方参与者都越显悲观,形成负面循环。

货币政策层面,中国央行在6月底转向开启降息,并在8月再次降息。但这对于国内资本市场不起决定驱动性作用。美联储货币政策更为关键。

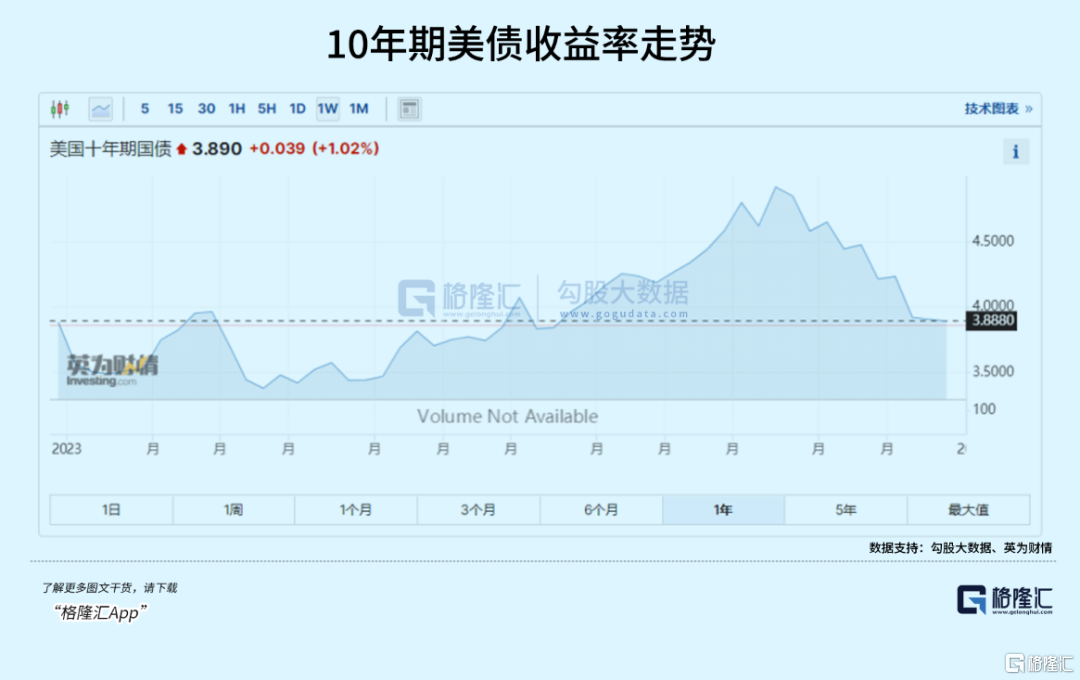

10年期美债收益率从3月底的3.35%一路上涨至10月下旬的5%左右,施压国内资本市场表现。10月底之后,美联储货币政策转向,刺激收益率从5%一路急跌回到3.89%。这亦是驱动外围股市从10月底以来持续大涨的最为核心逻辑。

按照过往经验来看,港A两市均有望受益于美联储货币政策转向,但事与愿违,独自下跌创新低。最为主要的逻辑是外资担心房地产市场以及宏观经济改善持续性问题,持续流出A股,导致场内各方资金无法形成上涨合力。

展望2024年,我认为可以更加乐观一些了。

第一,美联储降息会如期而至,10年期美债收益率和美元指数继续下行确定性较强。美联储是全球央行的央行,其货币政策动向总体决定着全球股市的走向,其权重要或许要大于经济基本面。

当然,还需要密切跟踪美国经济运行情况。如果出现经济放缓或经济浅度衰退问题不大,联储陆续进行降息操作即可。但要防范一点的是,美国经济在短时间内出现非线性严重衰退可能,目前看这种概率极低,不能作为投资基础假设。若一旦出现,即便美联储大幅降息,那么全球股市也有可能出现一波流畅下跌。

第二,宏观经济基本面有潜在边际向好可能。

目前,专家学者普遍预期明年宏观经济增速会在5%左右。这其实是一个不低的数字,显著高于2021-2023年复合经济增速。若是如此,意味着明年的财政、货币、产业相关政策值得期待。当然,宏观经济表现需要走一步看一步,大胆假设,小心求证。

第三,估值存在较强修复驱动力。现在,沪深300的估值11倍,已经回落到了2018年以来分位数的3%,差一步就要突破了。

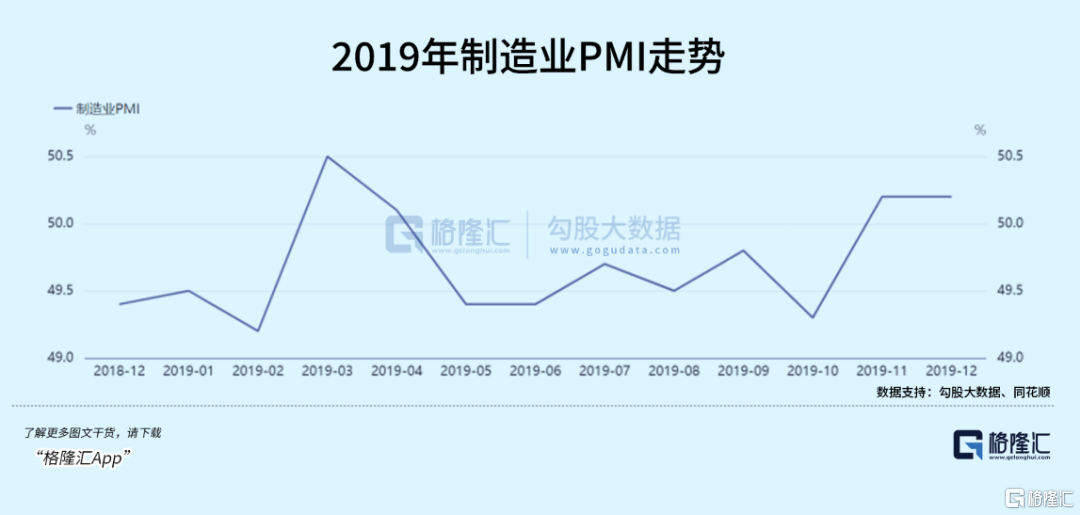

2018年经历过至暗时刻之后,2019年全年迎来一波扎扎实实的牛市行情。但宏观经济在年初略有修复外,但很快就波澜不惊。但这不妨碍市场走好。主要驱动力是美联储降息以及估值太低。

2024年也一样,联储要降息,加上现在估值极低,不管明年经济表现怎样(稳健增长可能性更大),A股都是有较大可能来一波较大行情的。

03

2023年最后两个交易日,A股持续大涨,给人以莫大希望。其中,12月28日,沪深300大涨2.4%,给市场传递了不少信号。

过去几年,市场大的转折点,几乎都是由沪深300指数在急跌一段时间后,再由出现单日大涨2%以上开启的。

2019年1月4日,沪深300大涨2.41%,此后从2935点一路大涨至4月16日的4100点,短短3个月大涨近40%。2020年3月24日,沪深300大涨2.69%,随后从3700点一路扶摇直上5900点,不到一年时间上涨70%。2022年4月27日,沪深300大涨2.94%,随后开启了一波20%的上涨。2022年11月1日,沪深300大涨3.58%,随后不足3个月大涨20%。

当然,并不是每一次沪深300大涨2%就会伴随A股迎来一波大行情。但股指在底部,放量大涨2%就值得重视了。

最近3个交易日,外资累计净流入A股187亿元。若元旦假期之后,持续保持流入态势,那么A股很有希望继续迎来一波修复性行情。那么,本周四的大涨可能已经打出市场底。

现在,可以乐观一些了。倘若等到知更鸟叫时,或许会错过整个春天。(全文完)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员