主要观点

本次降准,将带来资金投放6500亿元左右。3月17日,央行宣布将于3月27日降低金融结构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构),本次下调之后,金融机构加权平均存款准备金率约为7.6%。我们估算,本次降低存款准备金率0.25个百分点将带来资金投放约6500亿左右。

央行降准的方向符合预期,但降准的节奏略超预期。事实上,3月3日国新办新闻发布会上,央行行长易纲就表示用降准办法来提供长期的流动性,支持实体经济,综合考虑还是一种比较有效的方式。叠加年初以来信贷的大量投放,导致超储水平较低,而4、5月还有较高的财政存款季节性冲击。因而降准在市场中有较高的预期。但考虑到本月央行已经超额续作到期MLF达2810亿元,因而在降准时点上,更多的观点认为会在4月降准而非3月。从降准时间来看,时间较为提前,略超预期。

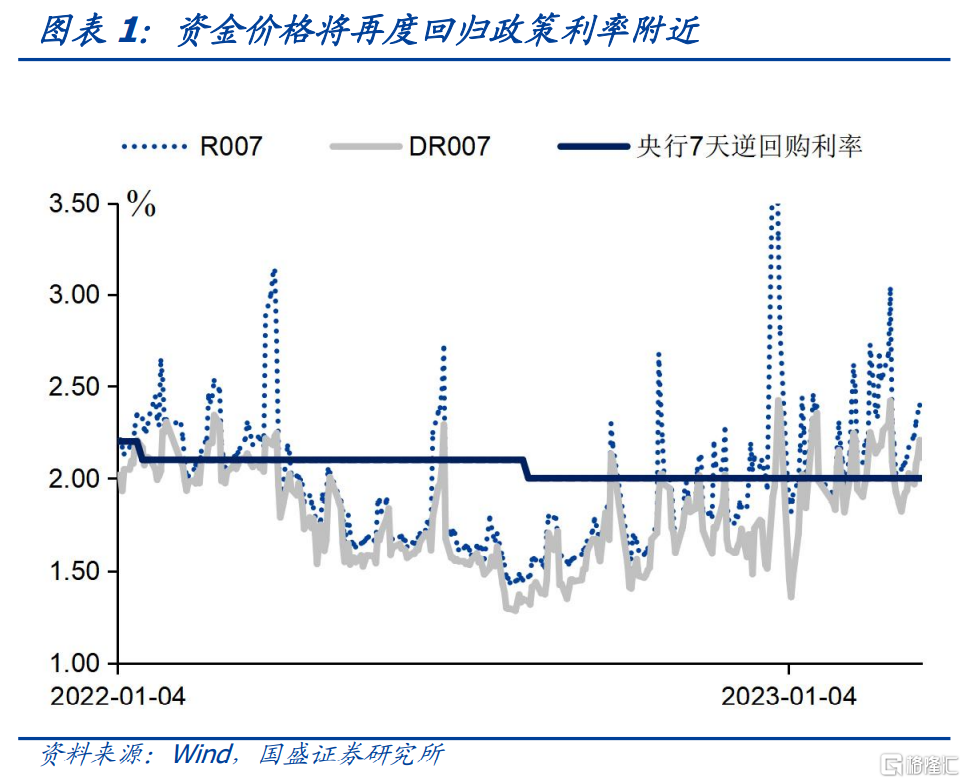

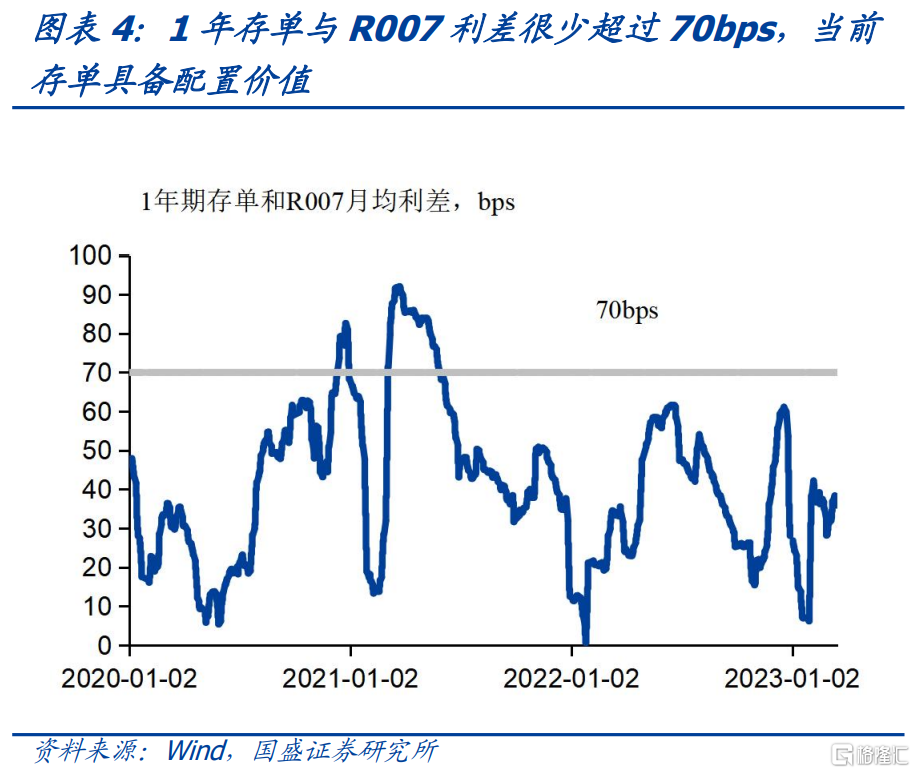

此次降准对短期流动性稳定的作用更为明显,因而将直接利好于存单。此次降准之后,市场对季末流动性收紧的担忧将有所下降,而央行释放更多长期资金也将帮助银行加大配置力量。同时,这也显示了央行无意引导资金价格持续高于政策利率,而是更多的希望资金价格在政策利率附近运行。资金价格回到政策利率附近,则意味着资金面相较于2月份将趋于合理充裕。给定2.0%左右的DR007和R007,那么2.7%左右的1年存单利率将具有较高的配置价值。因为2.7%的1年AAA存单利率与2.0%的R007利差达70bps,这在2020年以来是较高水平,而2020年以来两者利差均值在40-50bps,因而如果资金价格回到政策利率附近,1年AAA存单利率有望回到2.5%以下,因而当前更具有配置价值。

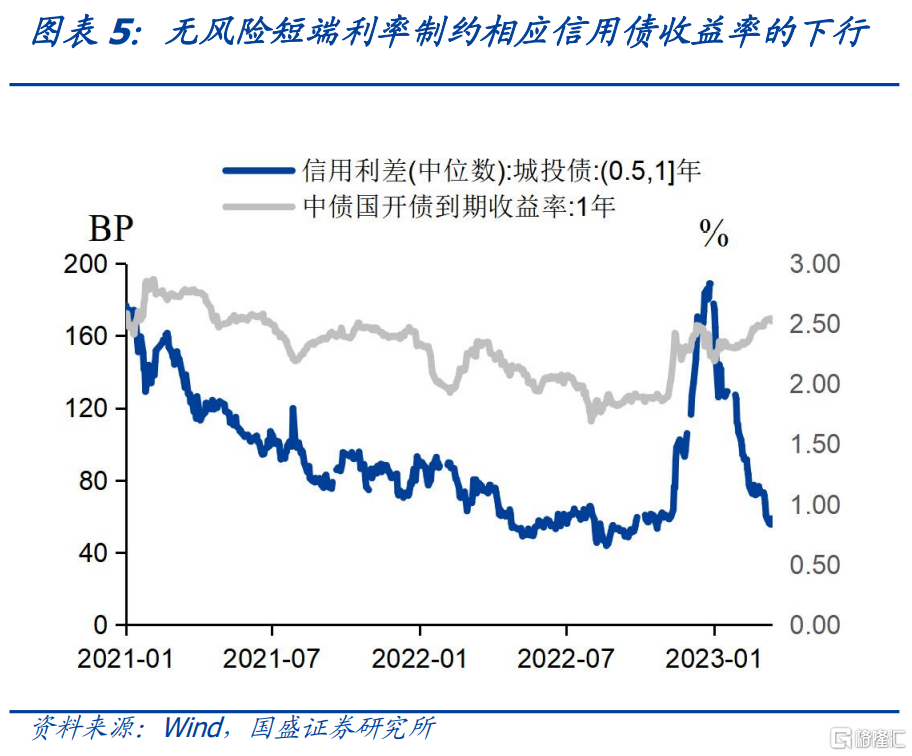

同时,配置力量的增强也将对信用形成利好。近期虽然信用债持续走强,但由于存单等利差处于高位,在短端信用利差压倒低位之后,利差进一步压降空间有限。而降准后资金价格回到政策利率左右,带来的存单利率下降将有助于带动短端信用债利率水平下行,进而形成短端信用债的配置机会。而短端信用债利率下降,将提升中长端相对价值,进而带来中长端配置机会。降准对信用债也将形成利好,特别对弹性较大的二永债。

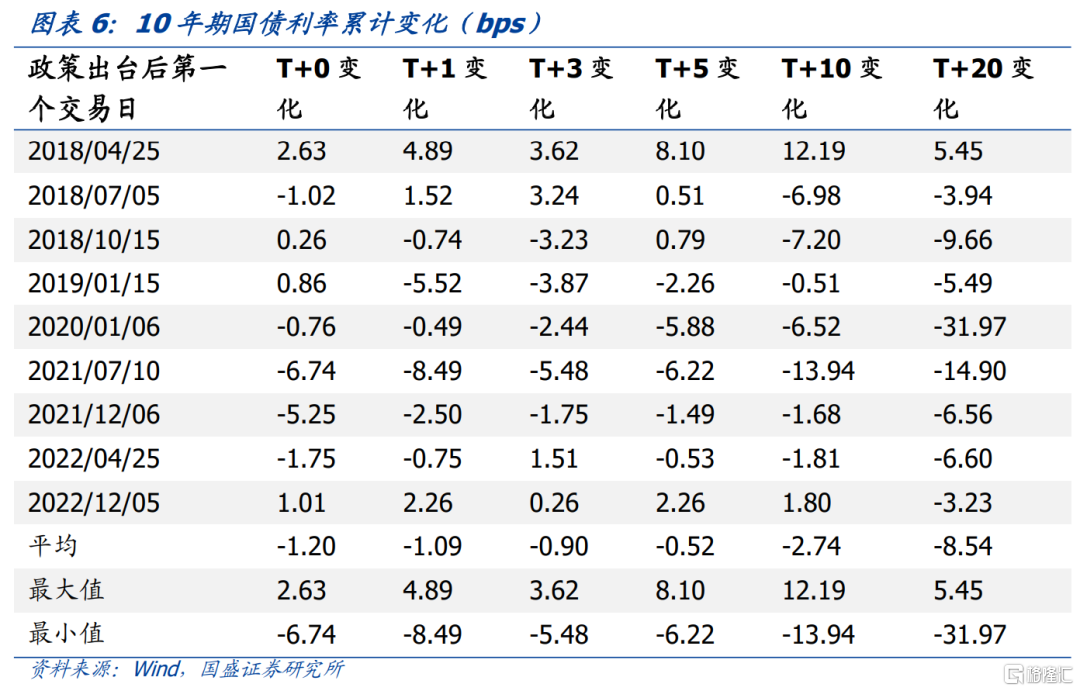

降准将推动长端利率小幅下行,但长端下行空间打开依然需要降息政策配合。降准作用主要在于稳定流动性,对长端利率会形成一定幅度的利好,但总体空间有限。从去年两次降准都可以看到,并未影响长端利率的趋势。目前在政策预期减弱之后,长端利率呈现出下行趋势,并且如果基本面回升节奏放缓,长端利率可能进一步下行。但是考虑到政策依然有稳定经济诉求,因而长端利率也难以大幅下行,我们预计10年国债可能下降至2.75%-2.8%左右。如果没有降息,长端利率依然将保持区间震荡状态。

总的来说,我们依然维持债市走强的判断,本次降准相对来说会更为直接的利好于存单和信用。央行的提前降准,确认了在1-2月经济数据和金融数据较好的情况下,央行的态度仍未发生转变。对利率债而言,目前仍需观察经济修复的可持续性和政策节奏的变化,降准可能带来短期银行间资金利率的宽松,短端利率债可能迎来一波下行的机会,而对于长端利率债预计小幅下行,10年国债利率有可能下降至2.75%-2.80%。对信用来说,随着理财赎回压力缓解,现券已经进入增配阶段,但信用供给依然低迷,因而信用债配置力量逐步强于供给,信用将持续走强。对短端信用来说,由于持有至到期,因此在城投保持刚兑背景下,可以适度下沉。而目前中长端二永虽然利差已经显著下行,但绝对水平依然较高,因而继续具有配置价值。我们建议信用债短端在城投上适当下沉,利率债增配存单,中长端增配二永债。

风险提示:信贷政策变化超预期。

报告正文

本次降准,将带来资金投放6500亿元左右。3月17日,央行宣布将于3月27日降低金融结构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构),本次下调之后,金融机构加权平均存款准备金率约为7.6%。我们估算,本次降低存款准备金率0.25个百分点将带来资金投放约6500亿左右。

央行降准的方向符合预期,但降准的节奏超预期。事实上,3月3日国新办新闻发布会上,央行行长易纲就表示用降准办法来提供长期的流动性,支持实体经济,综合考虑还是一种比较有效的方式。叠加年初以来信贷的大量投放,导致超储水平较低,而4、5月还有较高的财政存款季节性冲击。因而降准在市场中有较高的预期。但考虑到本月央行已经超额续作到期MLF达2810亿元,因而在降准时点上,更多的观点认为会在4月降准而非3月。从降准时间来看,时间较为提前,略超预期。

降准是央行补充长期流动性的重要工具,应被理解为中性的货币政策工具。目前央行补充长期流动性的工具为MLF、再贷款再贴现、降准等,降准相比MLF和再贷款再贴现,具有成本更低、操作更为透明的优点,从货币创造的角度,截止2022年12月末,M2存量约为270万亿,货币乘数在7.4左右。假设M2年增速约在10%,那么每年新创造的M2约为27万亿,那么意味着每年的基础货币的增量为3.7万亿左右,需要通过前述的MLF、再贷款再贴现、降准等手段补充。回顾2021年央行补充长期流动性的操作,4月和12月各降准0.25个百分点,释放长期流动性超1万亿,MLF净投放为0,再贷款再贴现工具净投放4000亿左右,上缴央行结存利润1.13万亿,合计释放了长期流动性在2.5万亿以上。而今年比去年少了结存利润的超常规的释放流动性的方式,那么通过常规的降准、MLF等方式来释放流动性必然增多。

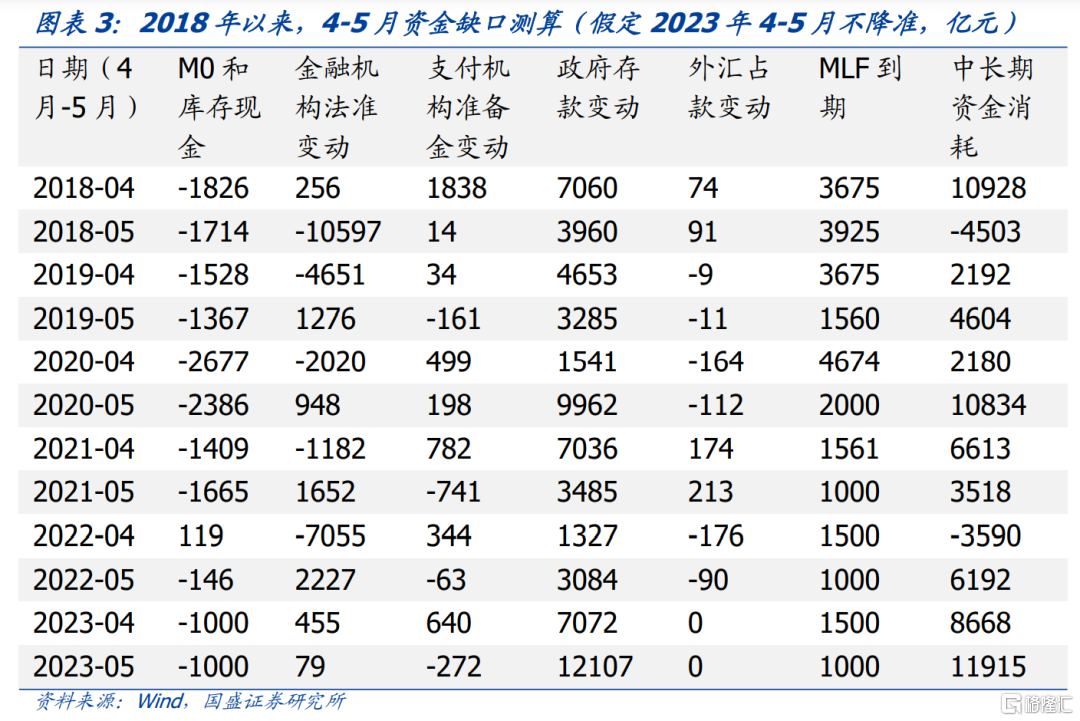

4、5月税期冲击,资金依然存在缺口,预计央行将继续加大货币投放对冲。根据我们对资金缺口的测算,今年4月,中长期资金消耗(储备货币货币发行的增加+法定准备金存款的增加+政府存款的增加-外汇占款的增加+MLF到期)在2万亿元左右,其中政府债净融资带来的资金消耗在1.5万亿左右,而2018-2022年4月-5月该中长期资金消耗分别为6425亿元、6796亿元、13014亿元、10131亿元、2602亿元。考虑到2018年、2020年、2022年4月均存在降准的先例,此次降准和降准的步长并未超预期,在时间节点上提前了1个月。

此次降准对短期流动性稳定的作用更为明显,因而将直接利好于存单。此次降准之后,市场对季末流动性收紧的担忧将有所下降,而央行释放更多长期资金也将帮助银行加大配置力量。同时,这也显示了央行无意引导资金价格持续高于政策利率,而是更多的希望资金价格在政策利率附近运行。资金价格回到政策利率附近,则意味着资金面相较于2月份将趋于合理充裕。给定2.0%左右的DR007和R007,那么2.7%左右的1年存单利率将具有较高的配置价值。因为2.7%的1年AAA存单利率与2.0%的R007利差达70bps,这在20年以来是较高水平,而20年以来两者利差均值在40-50bps,因而如果资金价格回到政策利率附近,1年AAA存单利率有望回到2.5%以下,因而当前更具有配置价值。

同时,配置力量的增强也将对信用形成利好。近期虽然信用债持续走强,但由于存单等利差处于高位,在短端信用利差压倒低位之后,利差进一步压降空间有限。而降准后资金价格回到政策利率左右,带来的存单利率下降将有助于带动短端信用债利率水平下行,进而形成短端信用债的配置机会。而短端信用债利率下降,将提升中长端相对价值,进而带来中长端配置机会。降准对信用债也将形成利好,特别对弹性较大的二永债。

降准将推动长端利率小幅下行,但长端下行空间打开依然需要降息政策配合。降准作用主要在于稳定流动性,对长端利率会形成一定幅度的利好,但总体空间有限。从去年两次降准都可以看到,并未影响长端利率的趋势。目前在政策预期减弱之后,长端利率呈现出下行趋势,并且如果基本面回升节奏放缓,长端利率可能进一步下行。但是考虑到政策依然有稳定经济诉求,因而长端利率也难以大幅下行,我们预计10年国债可能下降至2.75%-2.8%左右。如果没有降息,长端利率依然将保持区间震荡状态。

总的来说,我们依然维持债市走强的判断,本次降准相对来说会更为直接的利好于存单和信用。央行的提前降准,确认了在1-2月经济数据和金融数据较好的情况下,央行的态度仍未发生转变,两会政府工作报告中未提及“保持流动性合理充裕”可能意味着货币政策转向的逻辑被证伪,存在一定的预期差。对利率债而言,目前仍需观察经济修复的可持续性和政策节奏的变化,降准可能带来短期银行间资金利率的宽松,短端利率债可能迎来一波下行的机会,而对于长端利率债预计下行空间不大,10年国债利率下限在2.75%-2.80%。对信用来说,随着理财赎回压力缓解,现券已经进入增配阶段,但信用供给依然低迷,因而信用债配置力量逐步强于供给,信用将持续走强。对短端信用来说,由于持有至到期,因此在城投保持刚兑背景下,可以适度下沉。而目前中长端二永虽然利差已经显著下行,但绝对水平依然较高,因而继续具有配置价值。我们建议信用债短端在城投上适当下沉,利率债增配存单,中长端增配二永债。

风险提示

信贷政策变化超预期。

注:本文节选自国盛证券研究所于2023年3月18日发布的研报《降准或更多利好的是短债和信用》

报告分析师:杨业伟 S0680520050001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员