全球宏观不确定性偏高,但我国股票与汇率波动却下降。

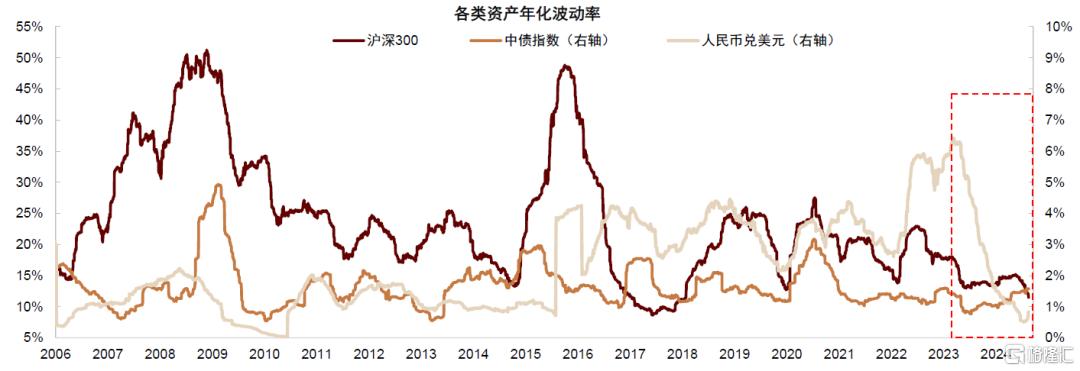

健康的市场需要适度的波动,波动率太高会增加投资风险,影响金融稳定,波动率太低则缺乏投资机会,市场交易萎缩。疫情以来中外宏观环境发生变化,全球经济政策不确定性大幅抬升,我国处于经济结构转型期,新旧产业更替,理论上讲也可能增加市场波动,但我国部分关键资产的波动率却在近年有所下降。如下图所示,沪深300波动率降至11%,明显低于过去20年平均水平25%;人民币兑美元汇率波动率降至1%,低于历史20年平均水平3%;债市波动维持适中水平。我们认为股汇波动下降,反映经济、政策、交易三方面因素,对当下资产配置有重要启示。

图表1:国内股票、人民币波动率近期走低

注:股、债、汇波动率分别由6个月滚动区间内沪深300、中债指数、人民币兑美元日度收益率的标准差衡量,并进行年化处理

资料来源:Wind,中金公司研究部

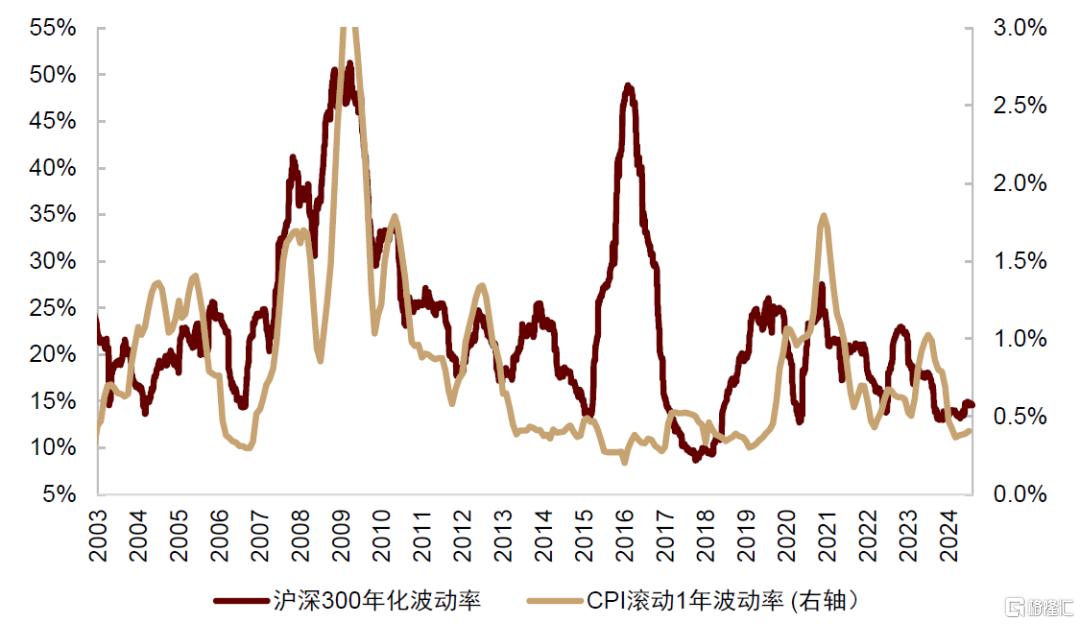

经济层面:低利率时代,股票低波动是常态。

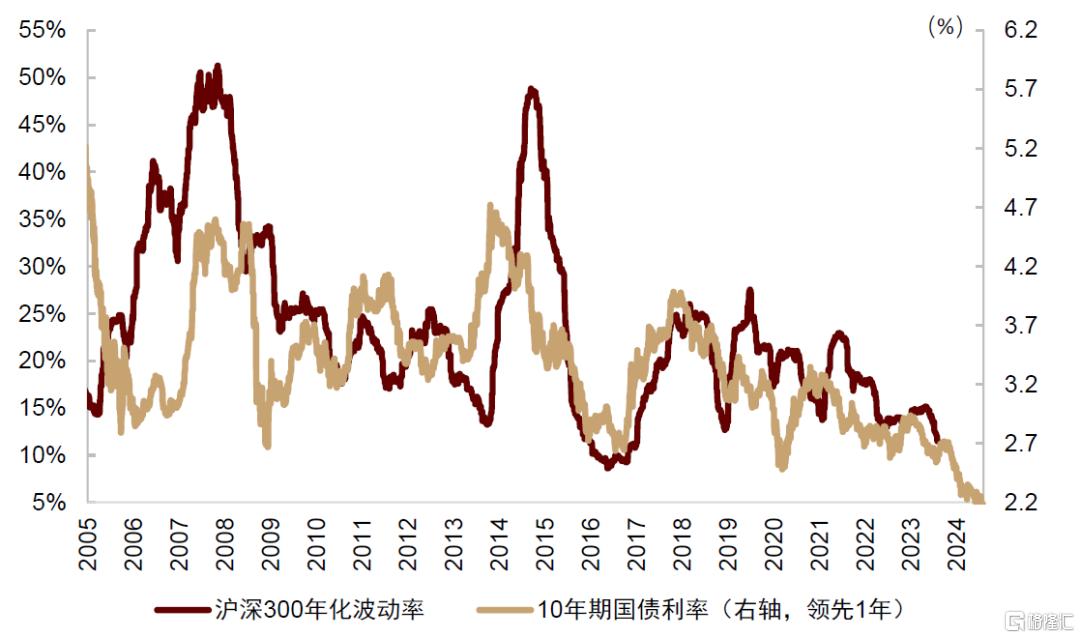

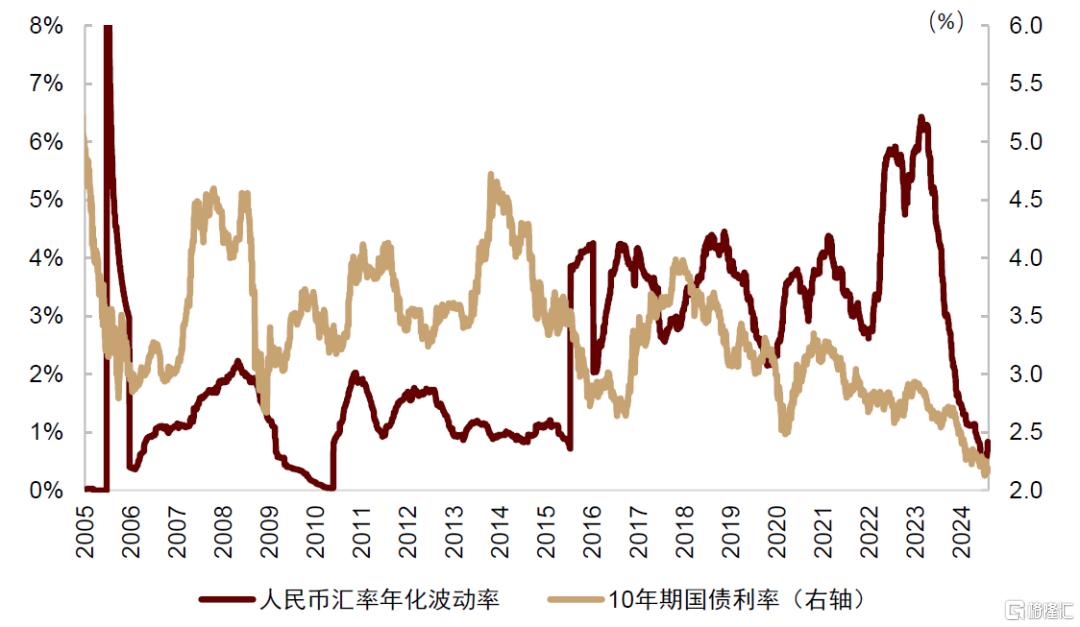

市场波动性下降不仅反映短期政策干预与市场情绪谨慎,背后也存在深刻的宏观经济背景。我们发现十年期国债利率与沪深300波动率同向运行,利率领先波动率1年左右。

图表2:十年期国债利率与沪深300波动率同向运行,利率领先波动率1年左右

资料来源:Wind,中金公司研究部

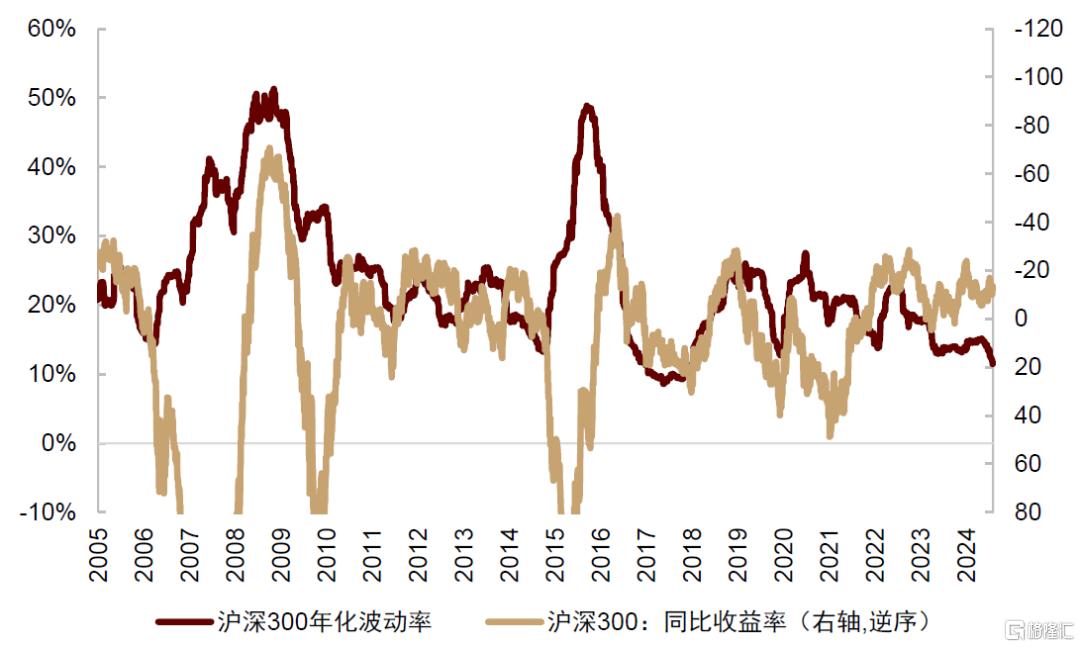

利率与波动率的关系存在多种机制解释:第一,利率下行可能降低企业再融资成本,降低企业运营风险,从分母端利好股票,股票上涨时波动率往往下降(Black,1976)。

图表3:A股波动率与股市收益同期反向

资料来源:Wind,中金公司研究部

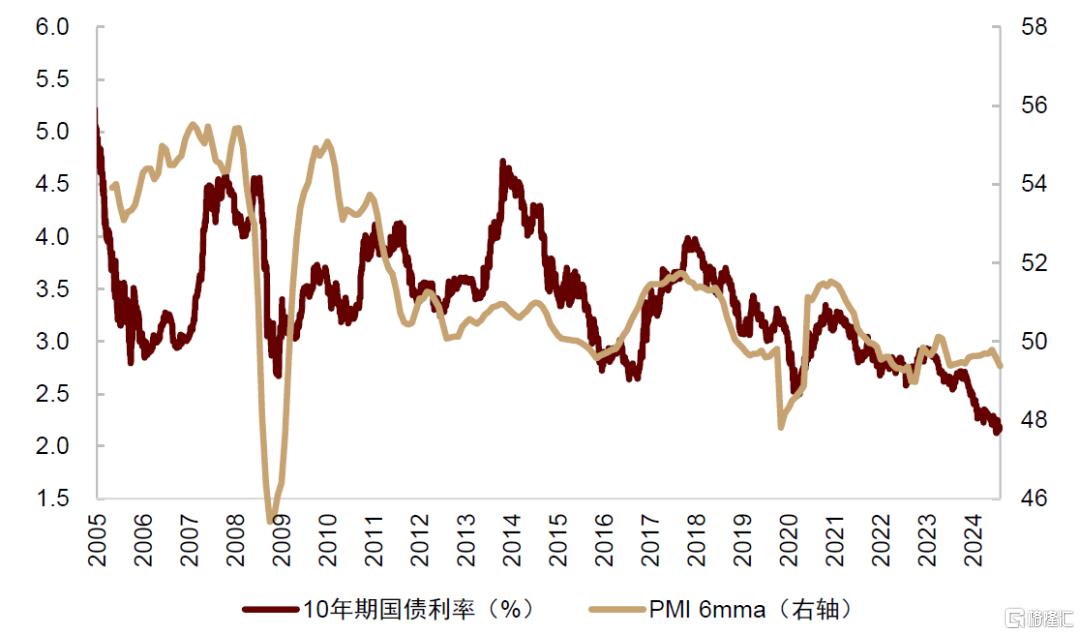

其二,经济增长与通胀同步下降,带动资产名义回报下降,波动率也随之降低。我国已进入金融周期下半场,地产与信用长周期相互强化,增长中枢可能下移,虽然名义利率可能已经处于周期低位,但由于物价水平维持相对低位,因此实际利率仍然偏高,利率中枢可能继续下行,或带动资产波动率下行(《新宏观策略研究(一):大分化时代的资产配置》)。

图表4:利率长期反映经济增长

资料来源:Wind,中金公司研究部

在低利率环境里,股票市场低波动或成为新常态。

图表5:A股波动率与CPI波动率正相关

资料来源:Wind,中金公司研究部

对汇率来讲,我们并未发现利率对汇率波动率存在领先关系,可能因为人民币汇率受内外因素影响,形成机制更加复杂。

图表6:中国利率对汇率波动率无明显关系

资料来源:Wind,中金公司研究部

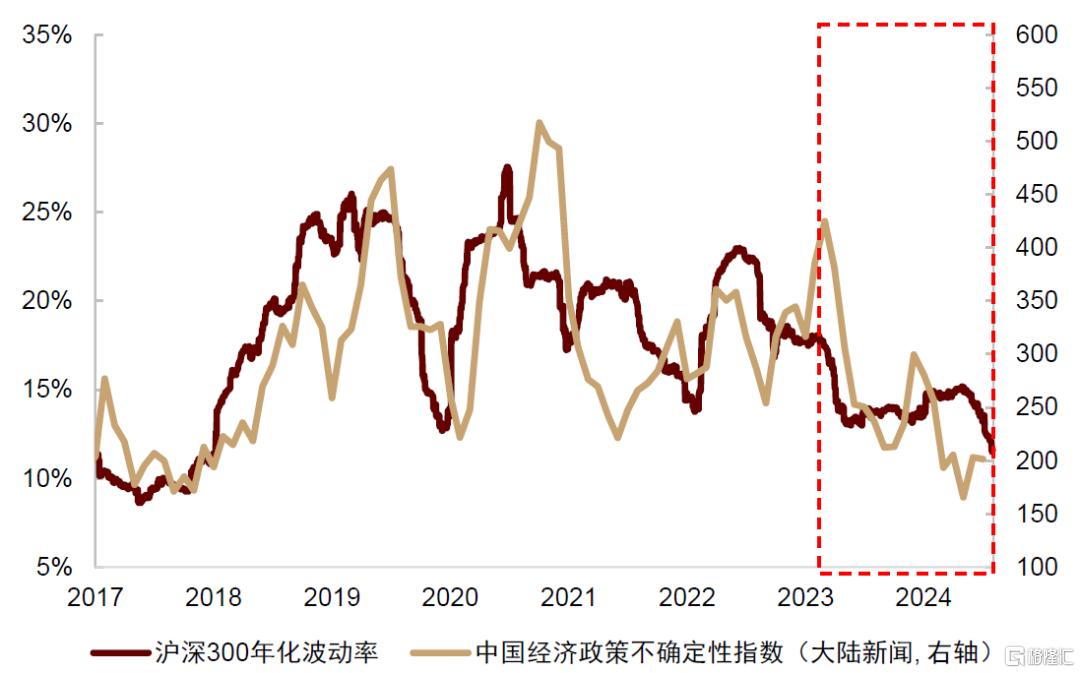

政策层面:行稳致远,保持定力。

针对资本市场,4月推出的新“国九条”提出“加强战略性力量储备和稳定机制建设”,强调维护市场平稳运行,特别是要增强资本市场内在稳定性,完善风险监测处置机制,着力稳信心、稳预期[1]。二十届三中全会《决定》再次明确“提升资本市场内在稳定性是健全资本市场基础功能的基础”[2]。针对经济基本面,逆周期政策稳健落地,节奏在市场预期之内,也是波动率降低的重要原因,我们观察到经济政策不确定性指数与市场波动率同步下降。

图表7:A股波动率跟随政策不确定性指数下降

资料来源:Wind,中金公司研究部

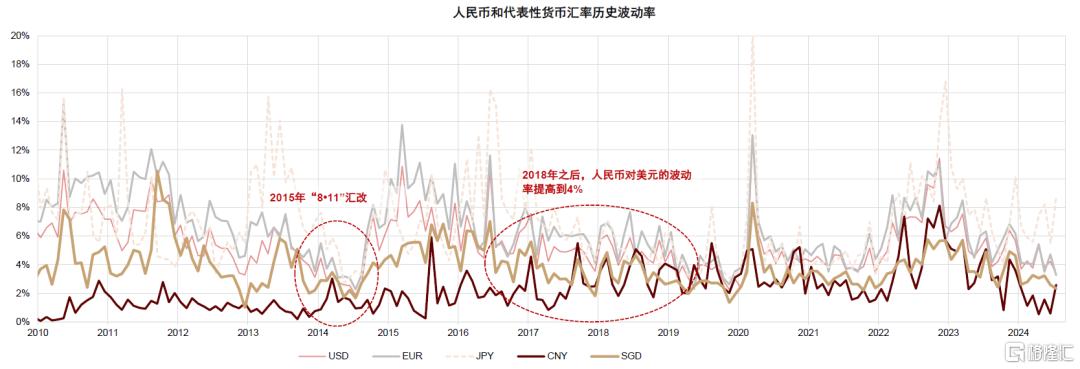

与股市类似,汇率价格在8月之前也保持基本稳定。中国人民银行行长潘功胜6月19日上午在陆家嘴论坛上表示,今年主要发达经济体货币政策转向的时点不断调整,中美利差保持在相对高位,我们坚持市场在汇率形成机制中的决定性作用,但同时将强化预期引导,坚决防范汇率超调[3]。从市场走势来看,人民币汇率在6月初美元指数上行的背景下表现相对其他货币更加稳健,扮演了亚洲货币“压舱石”的角色。

图表8:人民币汇率波动率低于其他主要货币

注:基础数据为每日人民币对美元即期汇率、美元指数以及欧元、日元、新加坡元对美元汇率;波动率由月度内汇率的标准差衡量,并进行年化处理。 资料来源:Wind,中金公司研究部

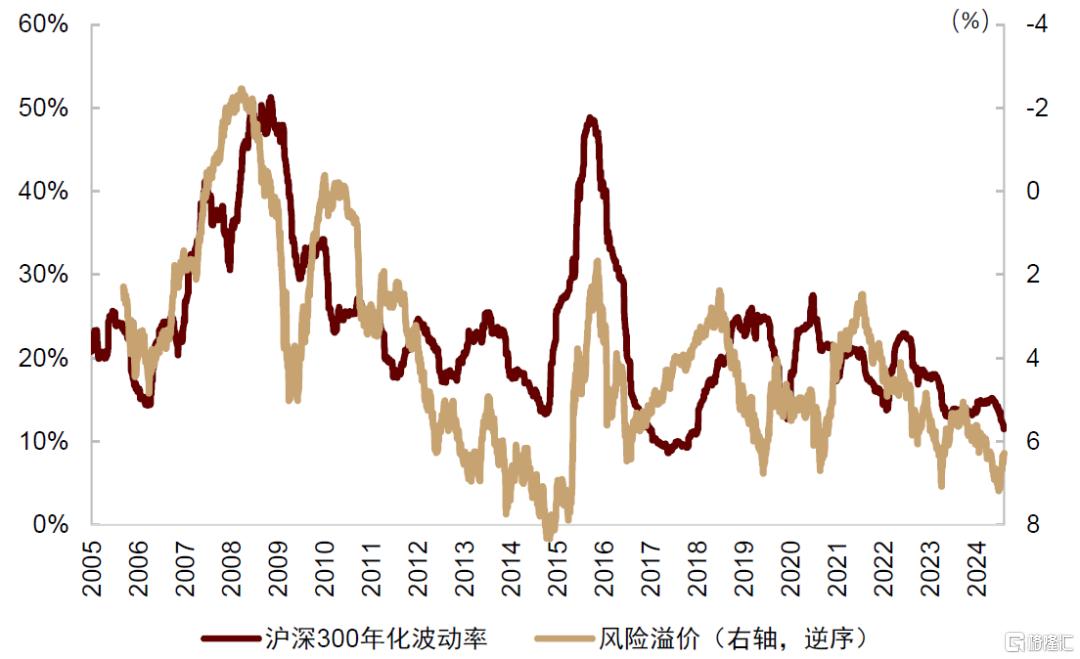

交易层面:市场交投活跃度与股市波动率明显正相关。

多篇学术文献[4]发现A股市场波动性与市场情绪存在较强的“自我实现”机制,二者双向影响、互相加强:首先,投资者情绪驱动的过度交易是引发股市波动的重要原因,当市场乐观情绪较强时,风险偏好较高,成交量和换手率提升,往往容易引发股市波动增加。

图表9:A股波动率与换手率正相关

资料来源:Wind,中金公司研究部

图表10:股市波动率下行反映市场风险偏好下降

资料来源:Wind,中金公司研究部

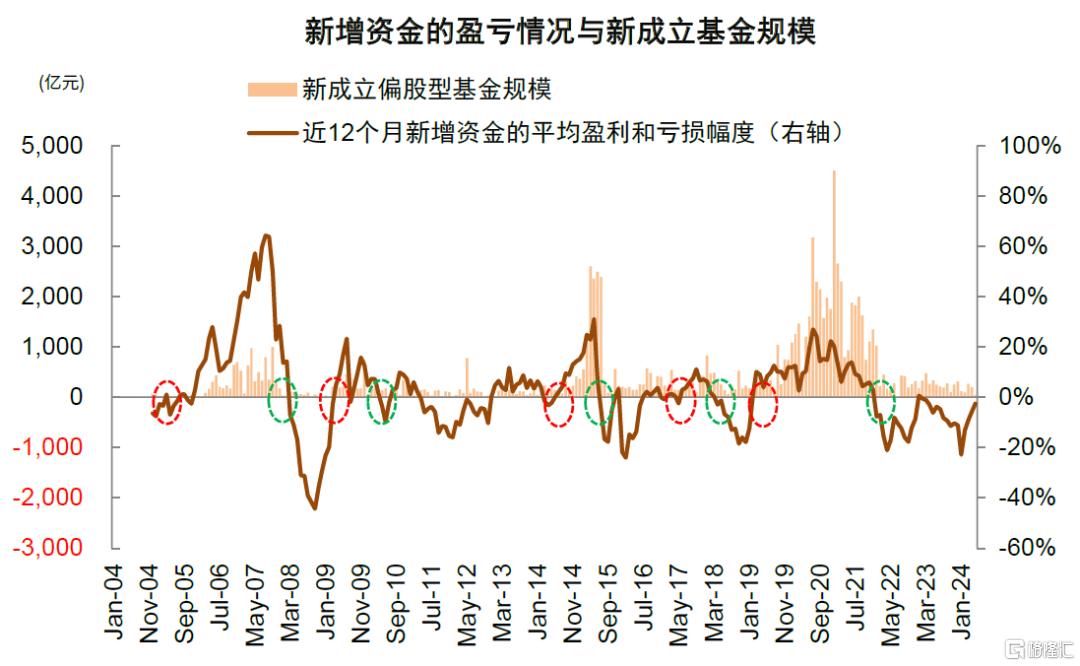

反过来,当市场赚钱效应减弱,机构重仓股表现受困于资金面,风险情绪相对偏弱时,交易量与股市波动率也会随之降低。

图表11:股市收益领先波动率

资料来源:Wind,中金公司研究部

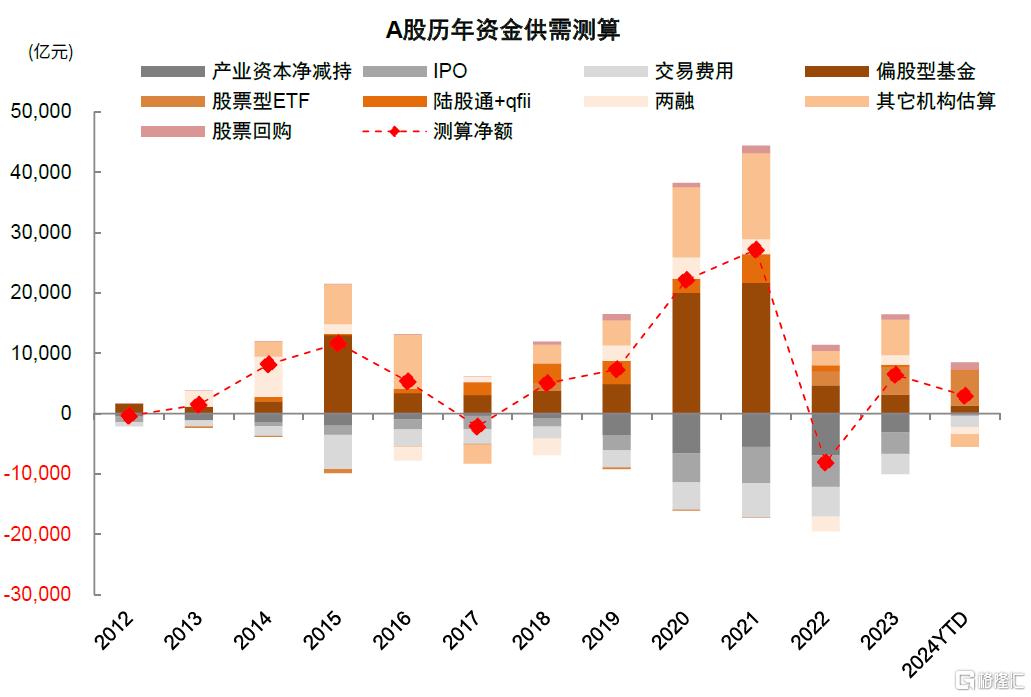

今年二季度以来A股交易情绪进一步降温,资金面延续紧平衡,沪深300指数换手率维持0.4%左右,明显低于历史均值0.9%,加强了低波动环境。

图表12:近期A股资金净流入节奏有所放缓

注:1)其他机构估算包括保险资金及私募基金,2024年起保险资金数据不再按月披露,目前在其它机构中暂缺;2)产业资本净减持、股票回购、IPO、交易费用、偏股型基金、股票型ETF、陆股通+QFII、两融截至7月31日;私募基金截至5月31日

资料来源:Wind,中金公司研究部

图表13:新增资金处于亏损状态

资料来源:Wind,中金公司研究部

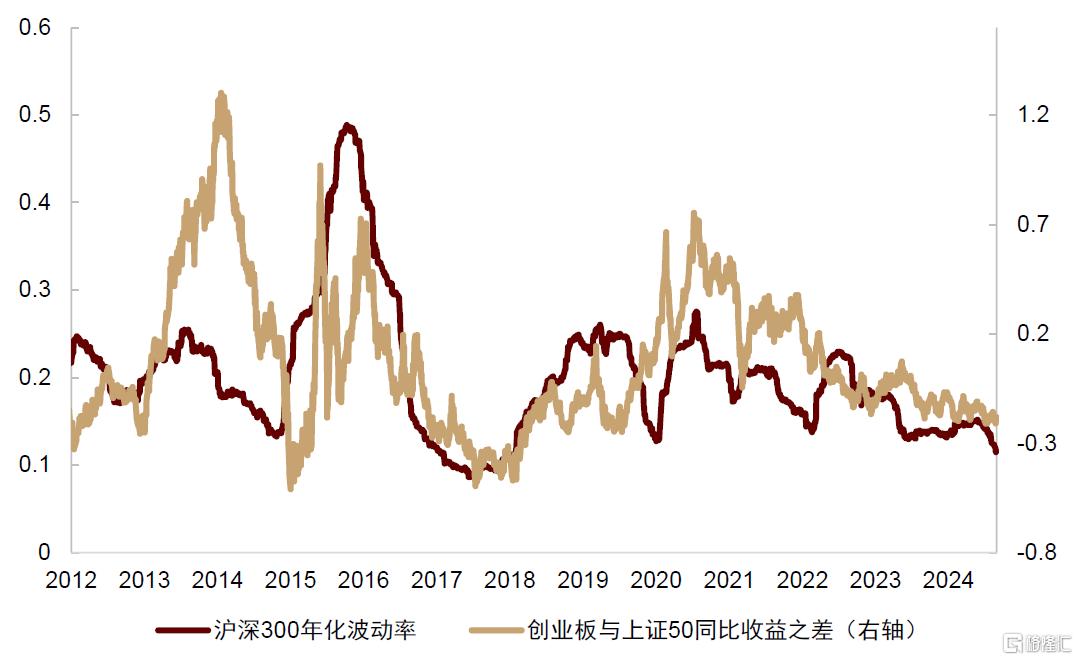

最后,近期市场交易集中于防御型的低波动红利板块,交易结构的变化也导致市场波动下降。

图表14:当交易偏向防御型板块时,市场波动往往下降

资料来源:Wind,中金公司研究部

波动率下降,是否应当增加相应资产配置?

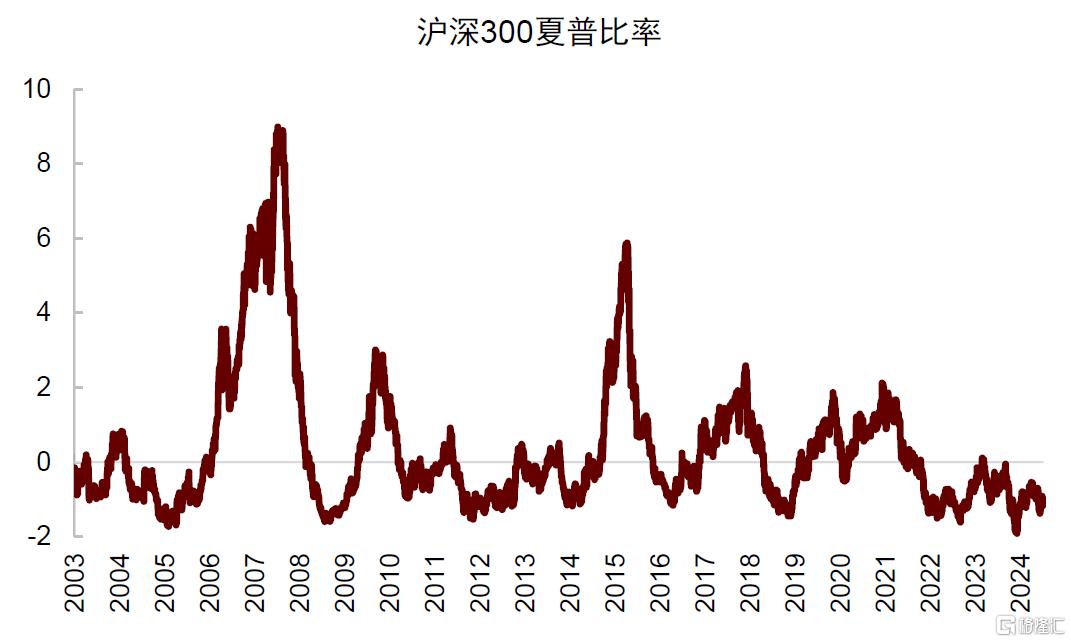

从资产配置视角看,如果某类资产的回报为正,其波动率越低,则夏普率越高,配置性价比越高。因此如果稳增长政策持续加力,宏观环境最终好转,推动股票与汇率预期回报转正,中国股票与汇率的配置价值可能上升,上涨弹性可能超出预期。

图表15:沪深300指数夏普比率处于低位

注:夏普比率使用(沪深300同比收益率-10年期国债利率)/沪深300指数滚动1年年化波动率计算

资料来源:Wind,中金公司研究部

对于中国股票,我们认为目前已具备低估值、低波动的有利条件,中长期前景并不悲观。站在当前时点,我们建议守正待时,静待政策信号,维持标配中国股票,建议轻指数、重结构,超配中国高股息资产。对于人民币汇率,我们从6月开始持续提示美国下半年没有二次通胀风险,市场可能低估了美联储降息节奏与美国衰退风险,建议提前布局降息交易,人民币从中受益(详见6月6日发布的《布局去通胀,迎接降息潮》、7月10日发布的《降息交易或迎关键窗口期》)。7月以来海外预期与资产价格的大幅调整,已经验证了我们的判断:美联储降息在即,美元与美债利率下行,为人民币强劲表现提供了外部支撑。

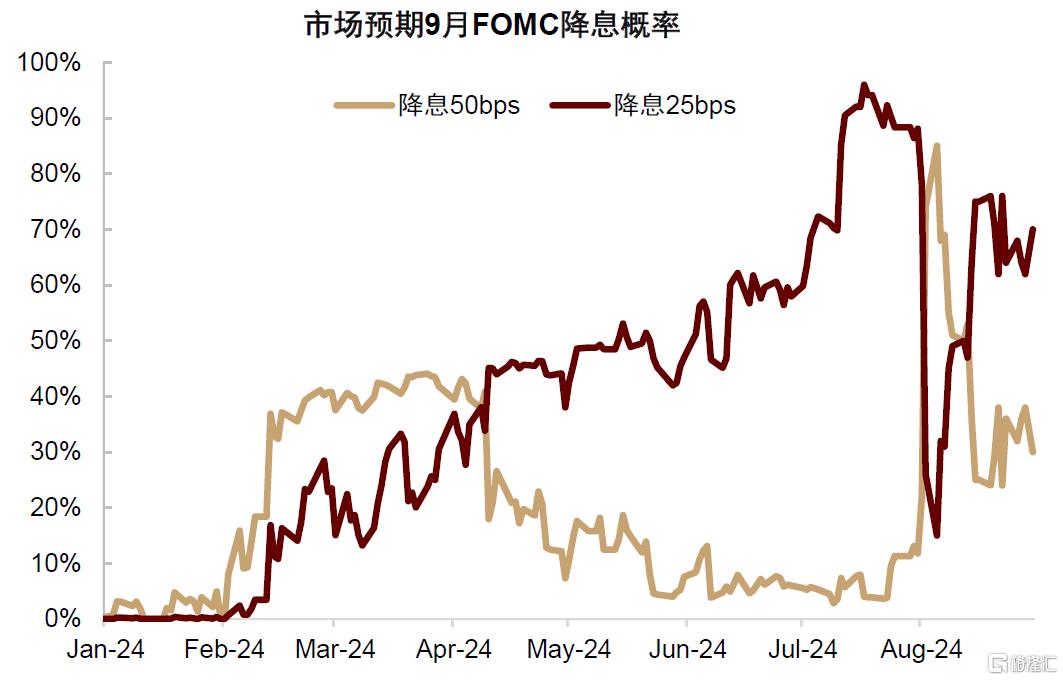

进入9月份,我们预计海外市场不确定性可能再次上升:9月10日美国总统大选第二次辩论,9月17-18日FOMC会议或将确立美联储政策拐点。当前市场对于9月降息幅度仍有分歧。综合考虑短期市场不确定性与中美利率长期分化的大环境,我们预计汇率波动性或不会维持在低位,人民币更有可能走向双向波动(《新宏观策略研究(五):中美利率分化,人民币汇率如何破局?》)。

图表16:市场预期9月FOMC降息25bps概率为70%

资料来源:CME,中金公司研究部

9月资产配置建议

图表17:9月大类资产配置建议

资料来源:中金公司研究部

► 国内股票:轻指数、重结构,关注高股息结构性机会

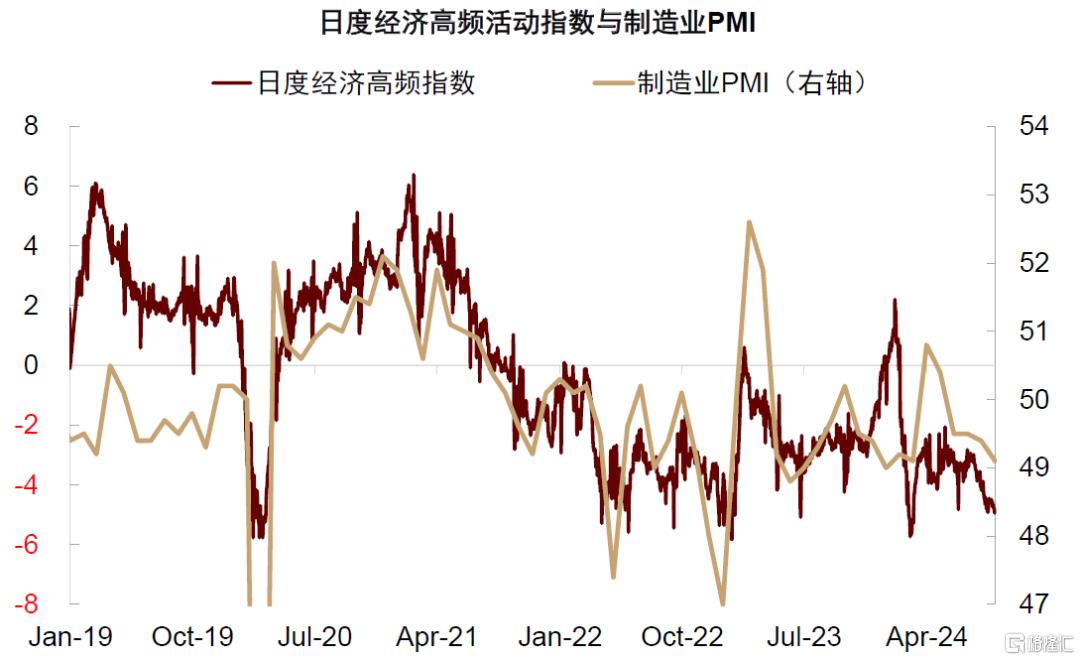

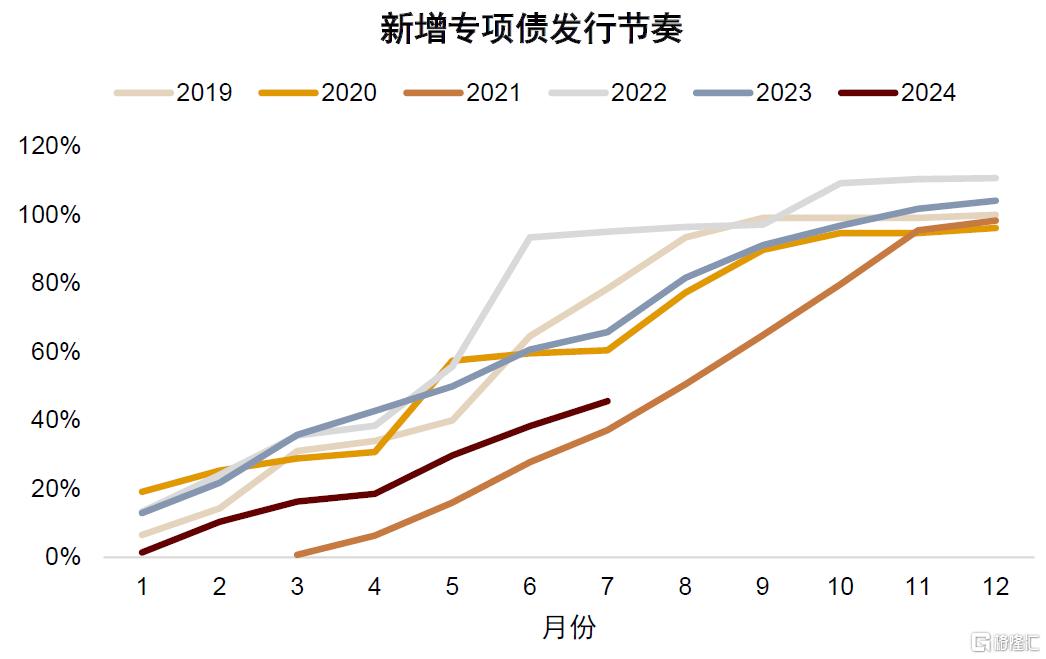

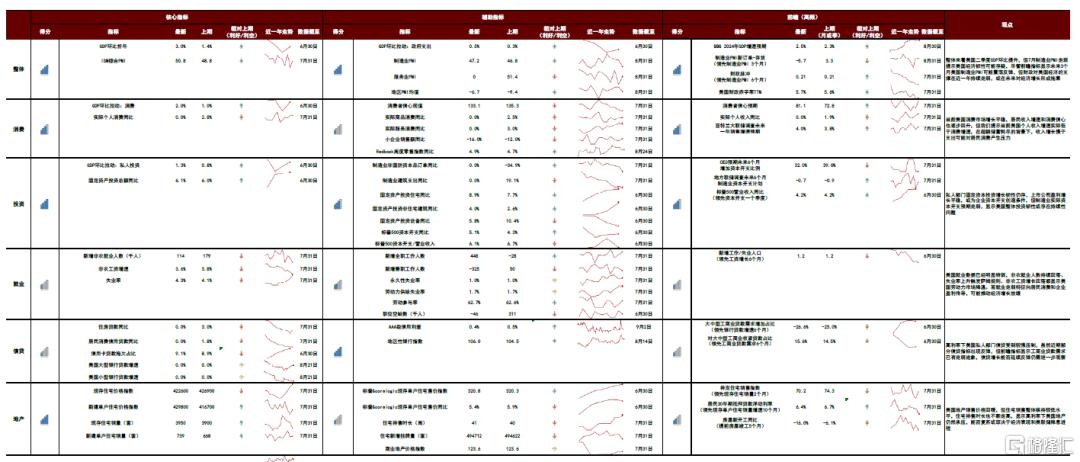

7月经济、金融数据表明国内需求仍待改善,经济结构延续分化。我们构建的经济高频指数8月也延续下探,显示经济内生动能仍然偏弱,投资者期待政策发力和支持。货币政策方面,央行已经优化利率调控机制,重启OMO买卖国债,避免收益率曲线过度平坦化。财政政策方面,上半年国内财政收入不及预期,导致财政支出进度偏慢,专项债发行进度相比往年明显落后。受此影响,8月A股市场震荡走低,成交额及换手率下行,投资者情绪降至近年来的偏低水平。

图表18:8月经济高频活动指数继续下探

资料来源:Wind,CEIC,MySteel,中金公司研究部

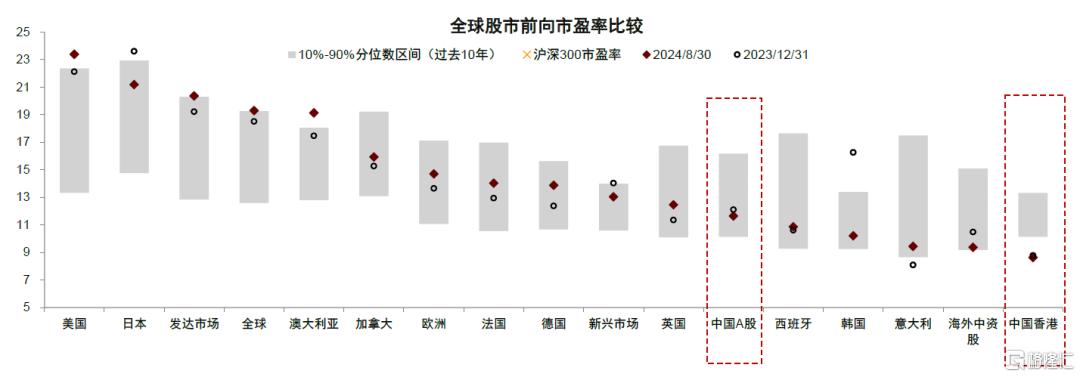

但中国股市同时具备低估值、低波动优势,建议中期勿悲观。首先,国内股市估值无论横向还是纵向对比均处于偏低水平,低估值优势为国内股市带来较好安全边际。其次,从波动率来看,沪深300指数波动率亦低于历史均值,这一方面反映了市场交投活跃度不高,也意味着我国股票资产的相对配置性价比提升:如果稳增长政策持续加力,宏观环境最终好转,推动股票预期回报转正,股票的上涨弹性可能超出预期。随着国内稳增长政策逐步落实,或能驱动风险溢价周期性回落,提振市场情绪与估值水平。

综上,我们对中国股市中期并不悲观。建议轻指数、重结构,关注红利板块调整之后的配置机遇,相对看好公用事业、电信、高速公路等板块,回避基本面预期下调的板块。此外也可自下而上关注部分供给出清和困境反转的机会,如消费电子、PCB和面板等。

图表19:沪深300非金融估值低于历史均值

资料来源:Wind,中金公司研究部

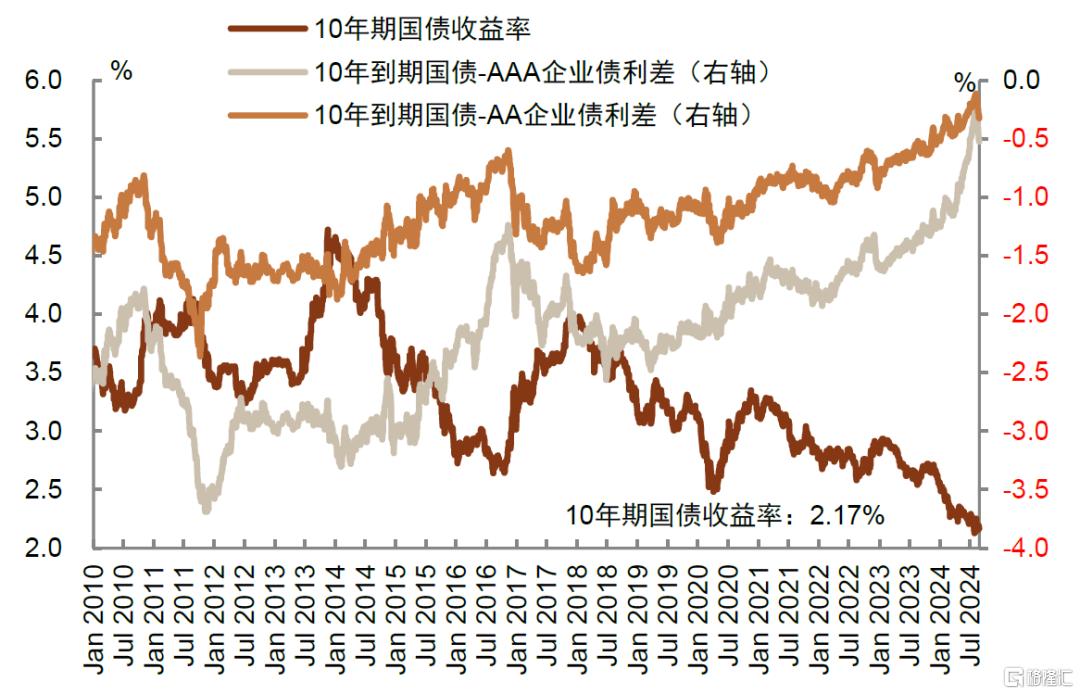

► 利率债:长端利率可能波动加大,建议缩短久期、控制风险

经济温和复苏的大背景下,利率曲线仍有下行空间。在《新宏观策略研究(一):大分化时代的资产配置》中,我们提出中国金融周期已经进入下半场,房价周期和信贷周期相互影响和强化,国内增长中枢下行牵引长端利率结构性下降,同时债券市场的收益率曲线逐渐趋于扁平化。从供需角度来看,当前居民和企业流动性偏好上升,资金更多流向国债等避险资产。相比需求端,债券供给进度相比往年偏慢,供需格局不平衡增加了利率下行预期。往前看,我们认为在经济基本面出现明显改善,或债券供需格局明显变化前,利率可能仍有下行空间。

图表20:今年以来新增专项债发行明显偏慢

资料来源:朝阳永续,中金公司研究部

但长端和超长端国债收益率进一步下行空间可能相较于短端利率更为有限,且波动增加。出于对银行息差压力、防范汇率风险等多重考量,今年二季度开始央行对长债收益率问题保持关注,多次公开提示长端利率偏低,导致市场做多情绪一度降温,为长端利率下行趋势增加波折。8月30日,央行公告 8月人民银行开展公开市场(OMO)国债买卖操作[5],买入短端国债并卖出长端国债,全月净买入债券面值为1000亿元。这一操作标志着我国货币政策调控框架从短到长进一步完善。在央行稳增长、防风险的双重目标之下,国债利率扁平化可能存在波折,长端国债收益率波动可能加大。综上,我们建议对利率债短期标配,逢低加仓超配。

► 信用债:9月可能以震荡为主,择机选择被抛售的中短期限资产

相比利率债市场,信用债收益率下行至绝对低位时,票息对利率上行的抵御能力下降,一旦债市出现较大调整,信用债的缓冲不足,叠加流动性弱于利率债,后续回撤易高于利率债,这一点在8月的信用债市场调整中幅度中得到了体现。后市来看,在经济弱复苏、货币政策基调维持灵活适度、且信用事件尚未传染至信用债市场的背景下,信用债市场并不具备大幅调整的环境,但由于利差保护空间偏低、机构行为趋同,后续可能延续震荡行情。

综上,我们认为9月信用债可能以震荡为主,建议负债端稳定的配置型机构逢高买入,交易性机构缩短久期,在维护流动性的基础上择机选择被抛售的中短期限资产介入。(详见中金《专题研究:以史为鉴看信用债市场波动》)

图表21:国债收益率震荡下行,信用利差不断压缩

注:数据截至2024年8月31日资料来源:Wind,中金公司研究部

► 海外资产:超配债券,股票中性偏谨慎

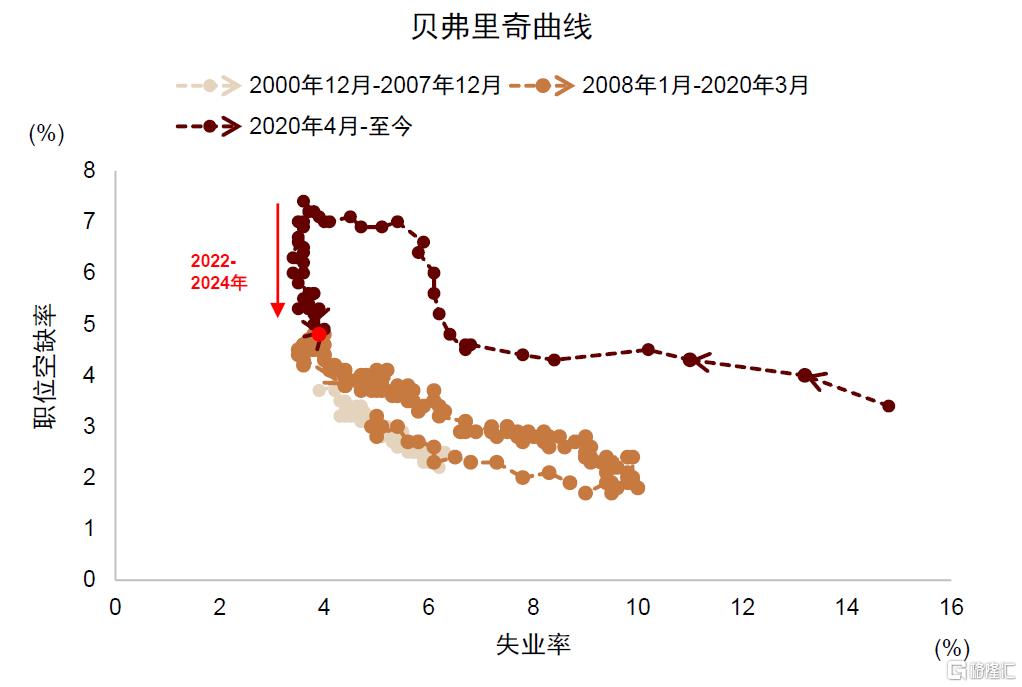

美国经济可能迎来非线性拐点,市场对于衰退风险准备不足。在8月初发布的《如何对冲美国衰退风险?》中,我们指出一季度美国经济“复苏”可能只是统计偏差,二季度增长下行才是经济底色,三季度就业市场或触及贝弗里奇曲线斜率改变的拐点,在高利率压制、财政支持退坡、超额储蓄耗尽三重压力下,经济非线性下行风险上升。

图表22:贝弗里奇曲线显示美国就业市场存在非线性恶化风险

资料来源:Bloomberg,中金公司研究部

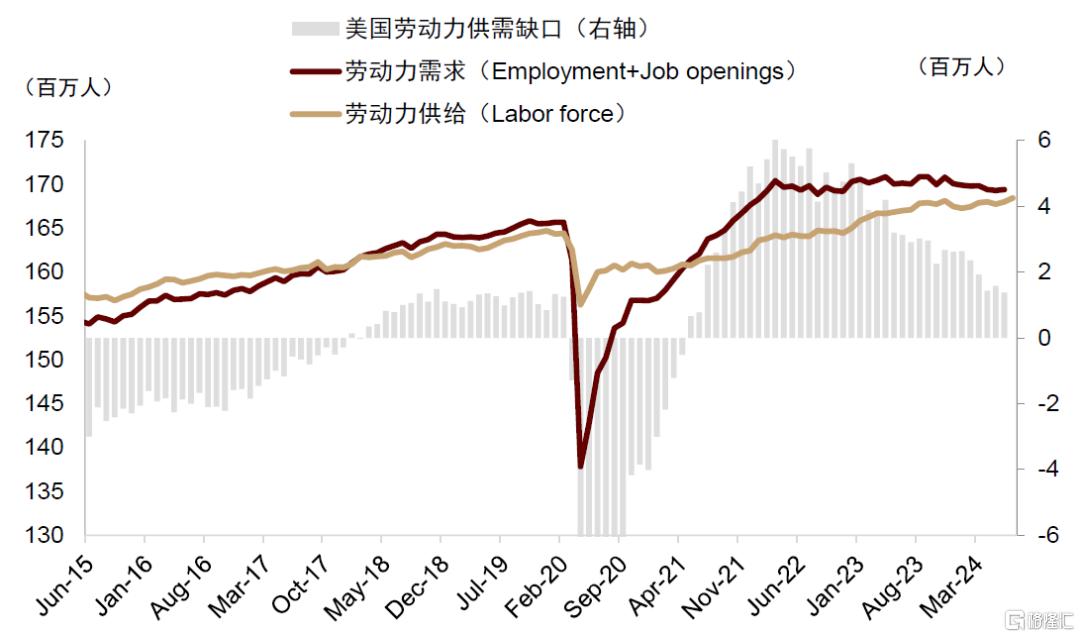

企业端,当前美国申请破产的公司数量保持在较高水平,企业的利息保障倍数持续下滑,高利率对企业活动的压制仍然存在。企业部门增长收缩体现在劳动力市场需求。美国7月失业率超预期上行0.2个百分点至4.3%,触发萨姆规则,引发市场衰退担忧。我们追踪的美国劳动力市场供需情况显示,企业对劳动力的需求已经出现下降,而劳动力供给仍在提升,导致劳动力市场供需缺口收窄。居民端,美国居民的超额储蓄在今年一季度已经耗尽,由于美国实际个人消费增速始终高于个人消费支出增速,居民现金流承压。

图表23:美国劳动力市场供需缺口明显收窄

资料来源:Bloomberg,中金公司研究部

同时,我们预期今年美国财政对经济的支持力度相比去年退坡,加大经济下行压力。6月美国联邦财政赤字相对5月明显收敛,财政赤字率TTM降至5.6%,财政脉冲延续回落态势,显示今年以来美国财政更多拖累经济增长,而非支持经济上行。如果用融资需求(funding need)来估测今年的赤字规模,今年融资需求预测值仅1.4万亿美元,低于去年融资需求1.7万亿美元,反映今年赤字规模也可能低于去年。事实上疫情后美国国会预算办公室(CBO)的预测误差往往高达2千-4千亿美元,指示意义下降。即使今年财政赤字规模接近CBO预测,由于去年真实赤字存在低估,且今年利息支出更多,今年财政对经济的支持力度仍相比去年下降。

图表24:滚动赤字仍在下行通道中

资料来源:Bloomberg,中金公司研究部

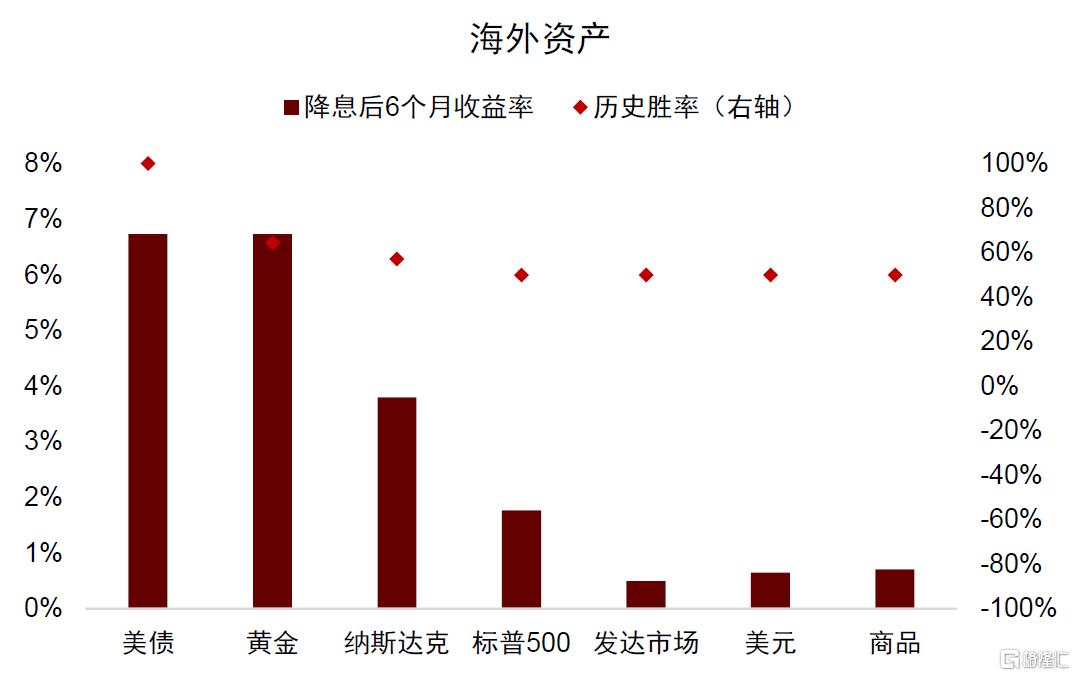

用降息交易对冲衰退风险,降息可能更早更深,增配美债。美国经济前景的不确定性上升,意味着美联储降息的确定性上升。我们此前提示9月启动降息是基准情景,且不排除一次降息50bp或召开临时会议提前降息的可能性,已经成为市场共识。美联储降息最大的掣肘是通胀上行风险。但经济增长前景放缓为美国通胀下行打开空间。中金大类资产通胀分项预测模型显示下半年没有“二次通胀”风险,只要不出现黑天鹅事件,CPI通胀今年大概率可以维持在2.5%-3%区间,PCE维持在2%-2.5%区间,基本达到联储的政策目标,为降息解除后顾之忧。降息交易开启将为美债利率下行打开空间。历史复盘显示美联储降息之后6个月内美债具有较好的上涨空间和确定性。根据“利率预期+期限溢价”框架,十年前美债利率中长期均衡价格在3.5%附近(《美国进入高利率时代了吗?》)。目前十年期美债利率3.9%,仍有充分下行空间。

图表25:降息周期中黄金美债明显占优,股票同样上行,美元商品相对较弱

注:由于可得性原因,新兴市场与原油数据统计自1989年开始,共计5轮,商品数据统计自1982年开始,共计8轮资料来源:Wind,Bloomberg,中金公司研究部

美股估值仍然偏高,9月海外变数增加,建议中性偏谨慎。尽管美股在近期出现一定调整,但3个月短债收益率依然高于标普500前向益本比(未来12个月预期盈利/股指价格),风险资产的预期回报显示投资者情绪可能相对乐观,资本市场可能一定程度上高估了股票资产价格。历史复盘显示,美联储降息之后美股不一定能上涨,其表现取决于经济是否陷入衰退。我们在7月报《欧美大选与市场变数》中提示下半年市场波动可能加大,至今VIX指数已经上行涨超40%,我们的观点已经初步兑现。9月即将迎来多个关键事件节点,海外市场面临的变数增多,我们建议对海外股市保持谨慎,耐心等待美联储政策支持后再增加布局。

图表26:美股相对债券估值偏高

资料来源:Bloomberg,中金公司研究部

► 商品:维持低配

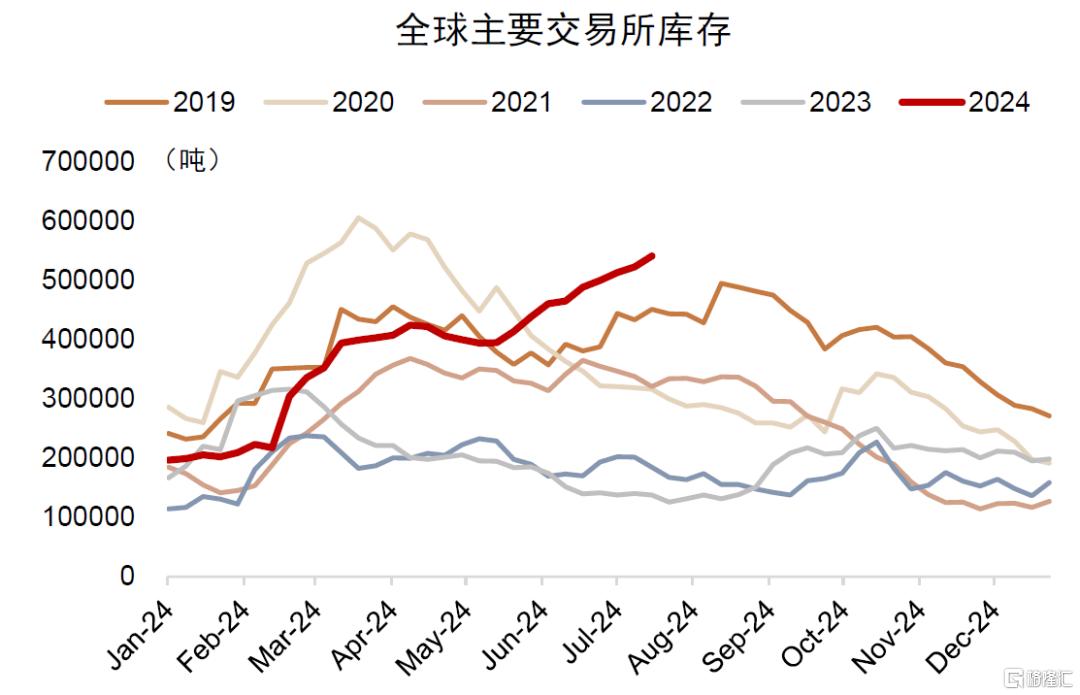

往前看,海外市场衰退担忧逐渐升温可能压制商品上行空间。虽然9月降息开启或对于商品价格形成一定支撑,但当前原油产量逐步恢复、海外铜矿持续累库,9月美国总统辩论进一步增加了商品未来供给预期变数,我们认为降息或难以对冲基本面转弱对商品价格的下行压力。尽管商品或能对冲部分地缘风险,但是下半年很多地缘风险来自商品进口国,或削弱商品安全属性。综上,我们建议商品暂时仍维持低配,等待全球增长与需求上行信号确认后再增加配置。

图表27:全球交易所铜库存仍在上行

资料来源:Bloomberg,中金公司研究部

► 黄金:维持超配

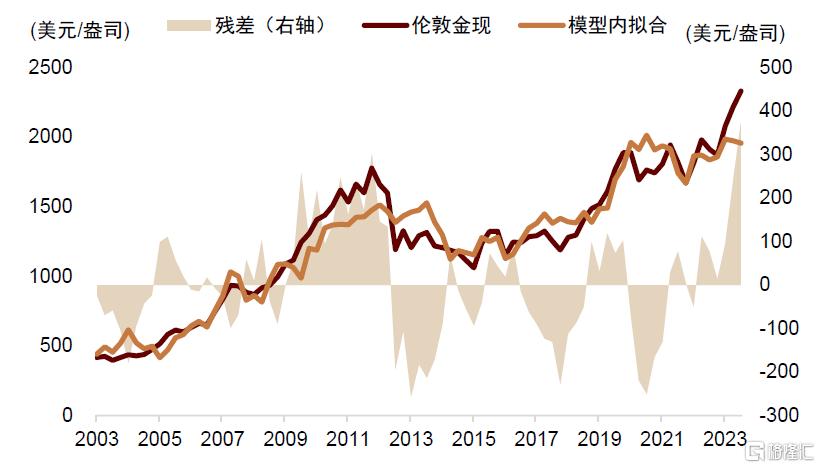

短期来看,金价在升至高位后调整风险加大。9月美联储FOMC会议即将更新点阵图和经济预测,美国总统大选第二次辩论也可能导致全球市场出现震动,不排除黄金短期高位回调可能。但从周期性因素的角度,美债实际利率与黄金价格高度负相关,当前美国经济已经出现加速降温迹象,随着美国衰退预期逐步升温、美联储降息周期的开启,实际利率走弱可能推动黄金价格周期性走强。

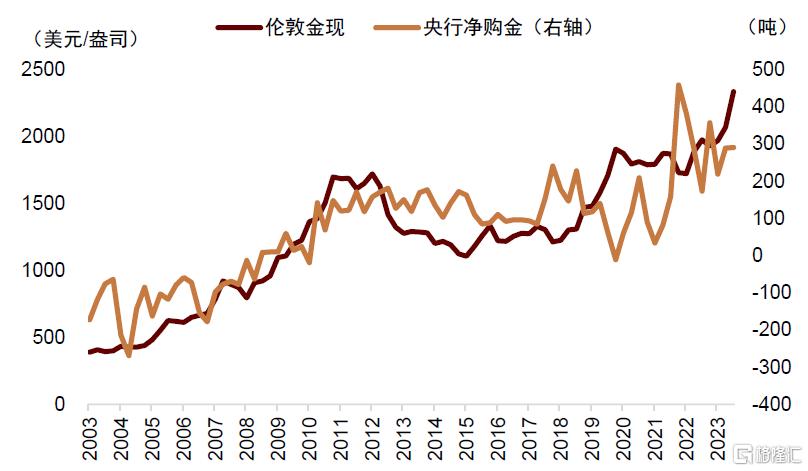

除周期性因素外,结构性因素的变化也为金价走强提供了支撑。内因是由于美国财政失衡,债务规模不断扩张,外因是俄乌冲突与地缘政治风险的上升,部分国家的美元储备受到冲击,导致美元信用开始动摇,美元在全球央行外汇储备中的地位下滑。但黄金同时也是美元体系之外的潜在替代品,具有货币属性。美元信用下降时黄金价值提升。疫情后逆全球化、去美元化思潮加深,各国央行大幅增加购金规模,体现了黄金的货币属性回归。综上所述,我们认为黄金上涨行情尚未结束,如果黄金价格高位回调,建议择机增配。(详见中金大类资产《黄金还能买吗?》,《黄金的新趋势与新机遇》)

图表28:四因子模型对黄金价格有较好的解释力

资料来源:Wind,中金公司研究部

图表29:央行购金支撑金价表现

资料来源:Wind,中金公司研究部

全球市场表现跟踪

图表30:全球大类资产轮动矩阵

资料来源:Wind,中金公司研究部 *截至2024年8月30日

图表31:全球市场估值比较

资料来源:Wind,中金公司研究部

图表32:美国就业、信贷走弱,但消费与就业保持韧性

资料来源:Wind,Bloomberg,Haver,中金公司研究部

注:本文摘自中金公司于2024年9月5日已经发布的《大类资产配置月报(2024-09):市场波动为何下降?》,证券分析师:

李昭 分析员 SAC 执证编号:S0080523050001 SFC CE Ref:BTR923

杨晓卿 分析员 SAC 执证编号:S0080523040004 SFC CE Ref:BRY559

屈博韬 联系人 SAC 执证编号:S0080123080031

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员