A股今天又跌破6000亿成交额了,沪深两市成交额5806亿元,较上日缩量1251亿元。

昨天资金刚缩进银行、煤炭等高股息板块苟着,今天又直面风雨,以银行股为代表的高分红板块全线下挫,农业银行跌超4%,中国银行、交通银行、工商银行、建设银行均跌超2%。

靠银行股撑住的沪指一度跌破2800点,反倒是成长性含量较高的深成指、创业板指逆势飘红,涨1%。

上周五,A股罕见大反攻的当天,市场就在热议风格切换是不是要到来?

要回答这个问题,我们先来复盘一下,自从核心资产2021年崩盘以来,小盘股顺势风靡了三年,可谓是风光无两。

从什么时候开始,无人谈论小盘股了?相互之间交流动辄分红、高股息、低估值价值股、国债……

1

中小盘风格何时沉寂?

中小盘股今年1月遭遇罕见的流动性危机,得亏国家队2月当机立断买入中证1000ETF和中证2000ETF,才阻断了流动性危机扩大的风险;万得微盘股指数2月的月K线有惊无险收出一条长长的下影线,资金顺势返回火场抢筹码,3月中小盘股表现亮眼。

然而4-6月,监管持续严管高频的量化交易,包括提高量化交易实施阶梯费率(加收撤单费),提高交易成本,以及6月ST风波席卷整个微盘股,退市恐惧令人人自危,散户自嘲“炒股炒成大股东”。

这下大伙彻底老实了,再也没有人返回火场了。

市场表现来看,5月下旬以来,A股市场核心交易线索是内外需改善未形成共振,基本面预期下修,市场再次抱团红利资产。

今年以来小盘风格遭遇的三次暴击背后:一是市场流动性问题;二是经济基本面驱动市场风格转向;三是监管趋严,小盘股多家公司被实施ST,靠小盘股混得风生水起的量化基金也迎来“紧箍咒”。

由此看来,判断风格会不会转向或许有三点:一是流动性、二是基本面、三是政策导向。

以上三点的重要性怎么衡量?

市场共识来看,流动性是血液,流动性匮乏的情况下,基本面也得让位流动性,言下之意,谁有钱谁说了算。

2

公募基金上半年有增量吗?

昨日文章有读者评论道:“公募前二十竟[微笑]然没有四大行。”

既然这么说了,那就不得不提一个问题——大家认为主动权益基金的基金经理还有钱去买四大行吗?又或者,公募基金今年有增量吗?

(本文内容均为客观数据信息罗列,不构成任何投资建议)

当然有,只不过不是我们以为的那种增量。

公募上半年规模创历史新高,截至6月末达到31.08万亿元,创历史新高。但混合基金规模相比2021年年末的巅峰,疯狂缩水2.5万亿元。股票基金规模同期5232.23亿元(主要是股票ETF)。前者上半年规模缩水4071.75亿元,后者同期增长2706.55亿元。

公募规模的增长大旗全靠固收类产品,截至6月30日,债基从2021年年末以来规模飙增2.79万亿元,其中的1.57万亿是今年上半年增长的。货币基金今年上半年规模增长1.91万亿。

所以,主动权益基金经理今年上半年的主要工作之一就是应对回赎,那只能是哪个涨卖哪个。

体现在公募基金的重仓股上面,抱团新能源赛道股、白酒股,都是2021年辉煌后的一地心酸。

ETF进化论以往的文章已经多次提及,今年A股主要的增量就是ETF和险资。如今公募基金半年报已经全部公布完毕,ETF进化论君就带大伙看看,这两大资金到底上半年买了什么ETF?

截至2024年6月末,以中央汇金投资有限责任公司(下文简称“中央汇金”)为统计口径,国家队上半年出现在21只ETF的前十大持有人名单中,较去年底新增12只,合计持仓市值达5722.6亿,持有份额超2232亿份,其中的1800亿份是上半年增持。

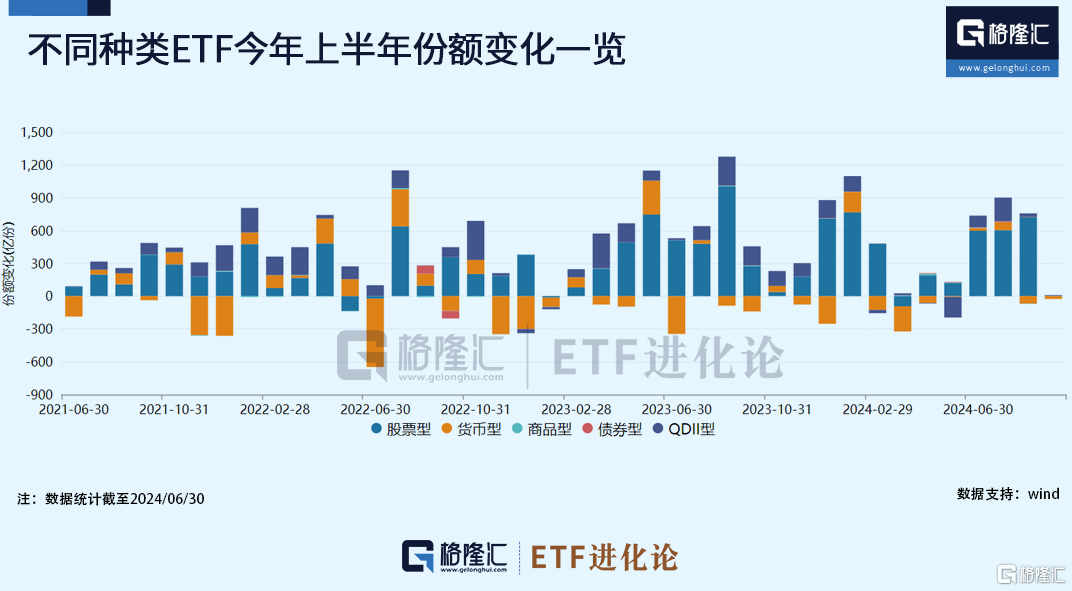

从ETF全市场上半年的份额变化来看,wind数据显示,上半年ETF份额增加1935.79亿份,这意味着ETF的9成增量都是国家队带来的。

比较有意思的一点是,中央汇金上半年持仓开始变得雨露均沾,不再仅仅盯着大盘蓝筹指数沪深300了。

中央汇金上半年合计增持华泰柏瑞基金沪深300ETF、沪深300ETF易方达、沪深300ETF华夏和嘉实基金沪深300ETF、华夏基金上证50ETF和南方基金中证500ETF份额高达1355.88亿份,占今年增量的75%,妥妥的依旧是掌上明珠。

中央汇金上半年新增的12只ETF更有看点,分别是易方达基金创业板ETF、南方基金中证1000ETF、华夏基金中证1000ETF、易方达基金科创板50ETF、广发基金中证1000ETF指数、中证500ETF华夏、嘉实基金中证500ETF、富国基金1000ETF、工银瑞信基金科创ETF、创业板ETF天弘和上证50ETF易方达。

如果粗暴一点,按照新进前十大持有人前的持仓量是0,那么国家队上半年合计买入这12只ETF份额为474.88亿份。

ETF进化论在整理ETF前十大持有人名单时,发现有非常多眼熟的险资公司。大家有没有注意到,“一银落万物生”的8月30日,涨幅第一的板块恰恰就是保险。

那除了买银行股,险资上半年买了什么ETF品种?红利ETF?国债ETF?

以红利策略ETF为例,上半年份额合计增加240.43亿份,仅前十大持有人上半年增持166.16亿份。这意味着红利策略ETF今年上半年份额增量的69%是前十大持有人买的。

其中大家人寿保险股份有限公司的万能产品和分红产品上半年合计购买了37.13亿份的红利策略ETF、利安人寿保险股份有限公司-利安福年金保险同期买了7.74亿份红利策略ETF、 中国平安人寿保险股份有限公司-自有资金买了5.40亿份红利策略ETF、新华人寿保险股份有限公司购买4.33亿份红利策略ETF……

所以说,为什么红利板块、高股息板块、国债今年表现如此强势,因为增量资金瞄准的就是这类资产。

3

A股风格切换能成功吗?

再回到文首的问题:A股要风格切换了吗?

要回答这个问题,第一关键可能还得是:宏观经济基本面剩下的四个月时间能反转吗?

如果可以,市场的增量资金生态会出现反转。如果不行,那意味着ETF和险资依旧是最大的增量,那盯着国家队和险资青睐的资产,可能是胜算较大的方向。

值得注意的一个变化是,上周五,国常会明确提出要培育壮大保险资金等“耐心资本”,打通制度障碍,完善考核评估机制,为资本市场和科技创新提供稳定的长期投资。

如果后续险资的会计准则出现变更,险资可投范围会相应扩大,届时险资可能就不是上半年的打法了,拉长债的久期、重仓红利的策略。

对普通投资者而言,多追踪险资巨头掌门人的讲话可能有所裨益。

今年8月,泰康保险资管总经理、首席投资官段国圣发表最新文章《泰康资产段国圣:低利率下的资产负债统筹联动与优化配置》其中就提到“考虑会计准则切换影响进行配置策略的准备”:

一是,新会计准则下资产负债评估的一致性提升,应拉长固收资产久期以匹配长期负债,降低报表波动;二是,权益投资方面要进一步推动策略多元化,可引入红利组合并针对传统账户提前储备OCI策略。

在“坚定完成全年经济目标”的号召下,新的支点究竟会不会出现?

中信建投证券表示,小盘风格转机正在孕育。海外不确定性逐渐降低,国内政策有望加码发力,或打破情绪负循环带来的杀估值压力。短期而言,9月无论是基本面、流动性均将出现边际改善信号:一是半年报落地;二是9月美联储降息预期进一步明确;三是国内逆周期政策有望加强“金九银十”旺季。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员