美股再现罕见异象

结合巴菲特持续卖出行为思考

远离美股 远离美国金融资产吧

2024年08月31日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

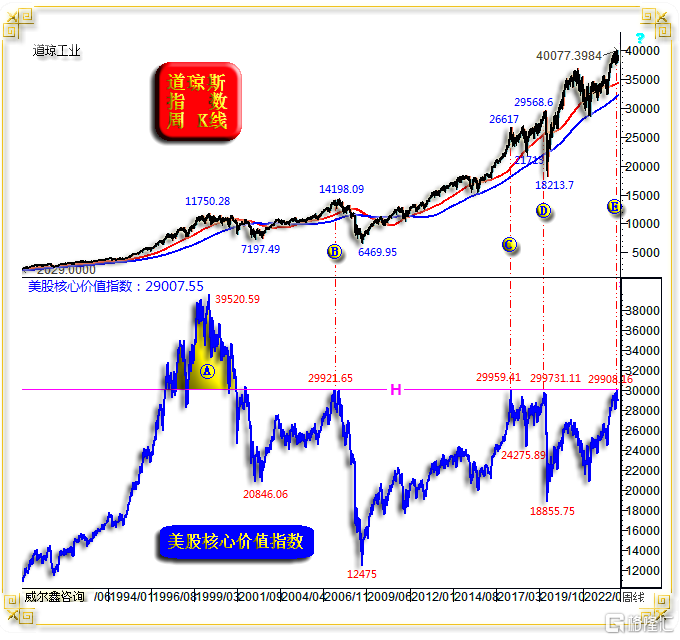

八月美股虽然继续上涨,但笔者继续强调美股风险巨大,且真有九月商品市场、金价大幅上涨,就美股不涨的可能。八月美股有一个极其罕见的特征,我想能够觉察出这属于美股异象的投资者极少:

一般情况下,标普500指数的“涨跌幅”大致等于纳斯达克指数与道琼斯指数“涨跌幅”的平均值。逻辑不难理解,标普500成分股就是从这两大市场中进一步选出的核心资产。但八月标普500表现煞是奇怪,其指数涨跌幅2.28%,竟然即高于道琼斯指数的1.76%涨幅,更高于纳斯达克指数的0.65%涨幅。投资者可以自行查证,这种情况真可谓历史罕见,罕见的市场现象通常潜藏市场转折含义。

此外,不仅八月,甚至七月,美股还有一个容易被投资者关注到的“异象”:

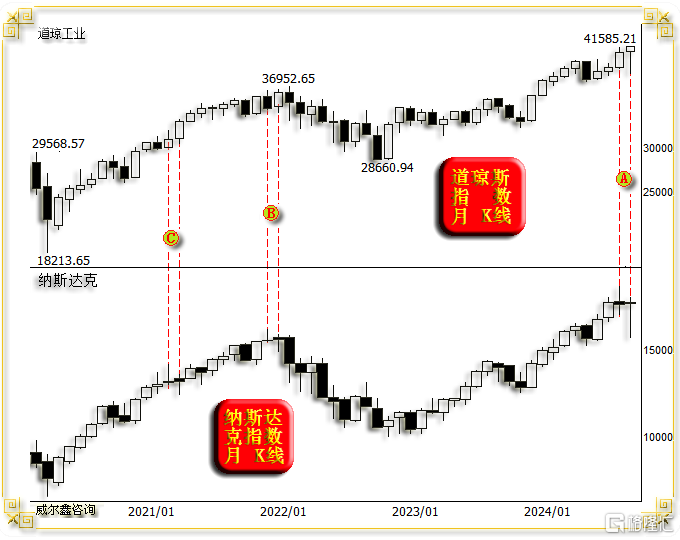

如图中A位置所示,近两年驱动美股强劲上行的科技股“断电了”,乏力了!体现为强劲的纳斯达克指数“滞涨”,而道琼斯指数强势补涨,并达到掩护纳斯达克科技板块主力出逃的目的。7、8月纳斯达克指数都是高位大幅震荡“十字星”,而道琼斯指数即便对应震荡,月末终中长阳上行。

投资者可以对比观察思考2021年12月纳斯达克指数与道琼斯指数,B位置所示,当月纳斯达克指数锤头阴,上涨0.69%,与本月纳斯达克指数K线形态很相似(上涨0.65%),但当月道琼斯指数长阳上涨5.38%。此后美股进入中期熊市!

需要进一步提醒的是,7、8月纳斯达克指数由两颗十字星构成的“揉搓K线组合”(先长上影线十字星,再长下影十字星,彰显市场心态纠结),与2021年11、12月K线组合一样。我认为这是美股中长期见顶的重要技术参考信号。

但也有例外的情况:2021年2、3月,道琼斯指数中长阳上行,分别上涨3.17%、6.62%。对应纳斯达克也是先长上影十字星,后长下影十字星“揉搓K线组合”。此后美股却继续上涨了8-9个月。

即便有“例外”作为参考,我认为当前也不应冒险逐美股。基本面理由:2021年2月后,无论财政还是货币端,美国都处于流动性加速释放的高潮,通胀尚未抬头。此外,尽管2021年3月美股继续上涨了8-9个月,但道琼斯指数最大累积涨幅都没超过8%,实属鸡肋行情。当时讲“元宇宙”的故事,目前人工智能、英伟达的故事似乎已见审美疲劳了吧!

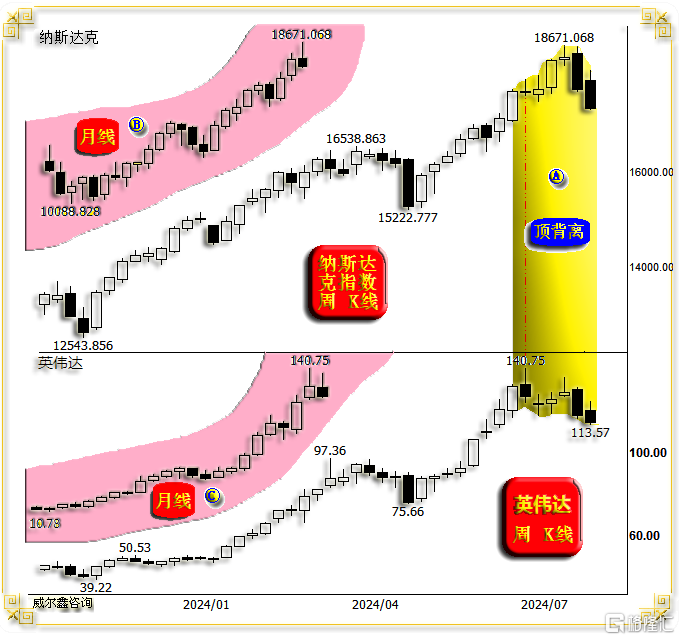

再结合笔者稍早分析过的,英伟达周K线形态相较于纳斯达克指数K线形态“滞涨”的顶背离信号,近一年多上涨十几倍,三年上涨几十倍后的第一次相对于纳斯达克指数的“顶背离”信号:

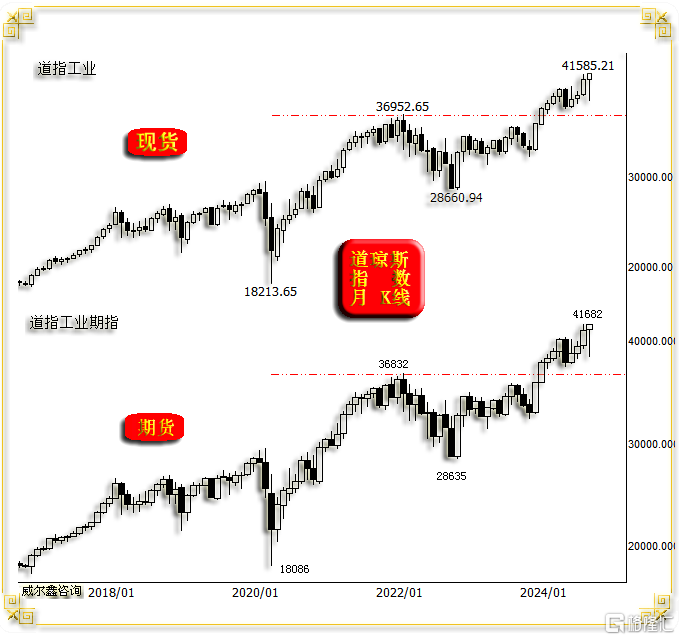

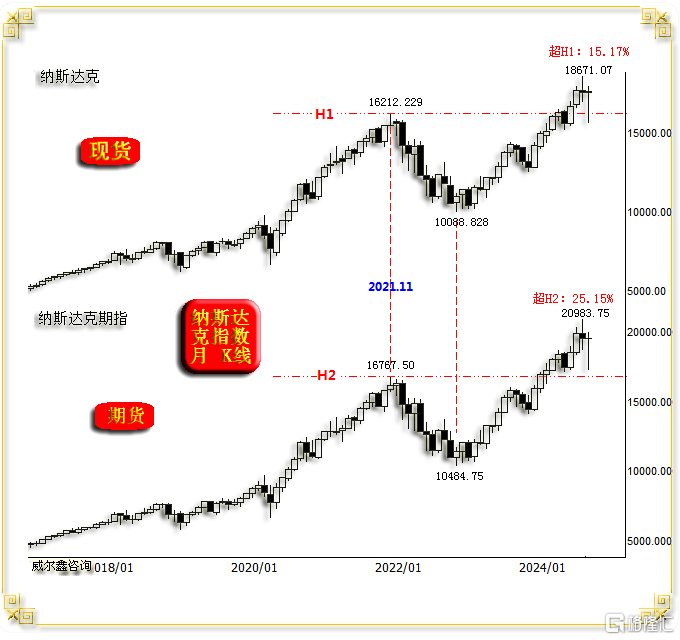

再观笔者前两月道琼斯指数期货、现货指数大体正常背景下的纳斯达克期货、现货指数异象:

观道琼斯指数现货指数与期货指数,双双紧贴运行,关系很正常。

但纳斯达克指数期货竟然比现货指数高超10%,典型乃通过期货拉台指数达到配合现货及相关科技股炒作的目的。

再观笔者设计的美股核心价值指数:

道指核心价值指数触及H线,就要警惕美股见中长期顶部的可能。

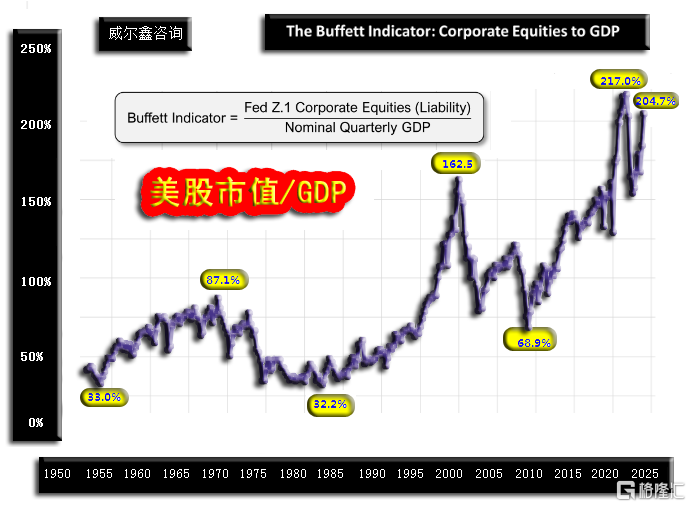

近月巴菲特继大肆减持科技股,又再度大幅卖出美国银行,已持续总计卖出价值数十亿美元的美股银行股票。巴菲特为何持续大幅减持美股,持有创纪录的现金?观巴菲特喜欢参考的美股系统性估值指标之一,美股市值比美国GDP图示:

该指标处于美股140年绝对高位区!

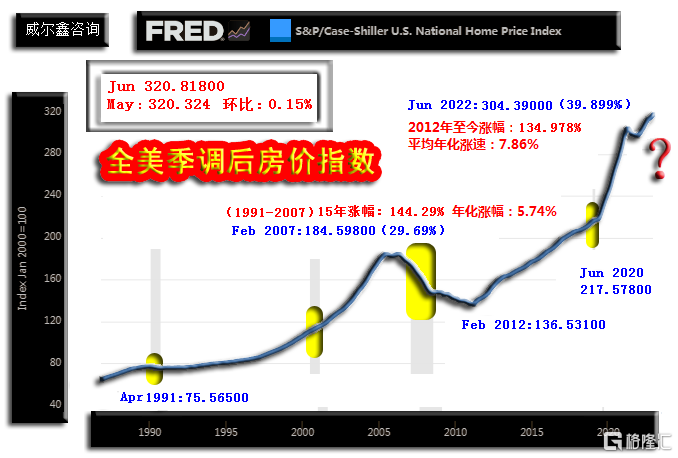

不仅美股,美国地产风险状况亦同样严重:

再次呼吁警惕美国金融资产泡沫,远离美国金融资产!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员