文丨李甜甜

编辑丨张桔

从稍早前基金二季报披露情况来看,债基仍是公募FOF重仓“主力军”,占比达六成。从季度持仓变动数据来看,二季度被公募FOF增持最多的前5只基金分别为安信鑫日享中短债A、易方达新兴成长、富国纯债AB、国联安短债C、国寿安保尊弘短债C。此外,2024年二季报显示,从被持有次数来看,刘旭管理的大成高新技术产业股票C排名第一,共被52只FOF基金持有,该基金是一只股票型基金。

FOF基金规模持续下滑

截至8月6日,IFind数据显示,全市场公募FOF基金资产净值合计1431.48亿元。公募FOF整体规模在2022年2月见顶,达到2339.62亿元,此后持续下滑。与此相反的是,基金数量不降反升,目前全市场公募FOF合计501只,达到历史新高。

其中,混合型FOF743.44亿元,养老目标FOF645.09亿元,合计占比97%。剩余的股票型和债券型,规模仅为8.69亿元、34.26亿元,占比微乎其微。总体来看, 公募FOF在投资范围的设定上更加灵活,不追求单一类别基金的配置。

从整体持仓来看, FOF的配置仍以债券型基金为主。 二季度末,公募FOF的前十大重仓基金合计持仓规模1041.65亿元,其中,持有的债券型基金规模647.36亿元,占比62.15%;而所持有的前五十大基金中,债券基金占比更高,持有规模317.06亿元,占合计持有债券基金规模376.07亿元的84.3%。

排名靠前的股票型FOF年内收益欠佳

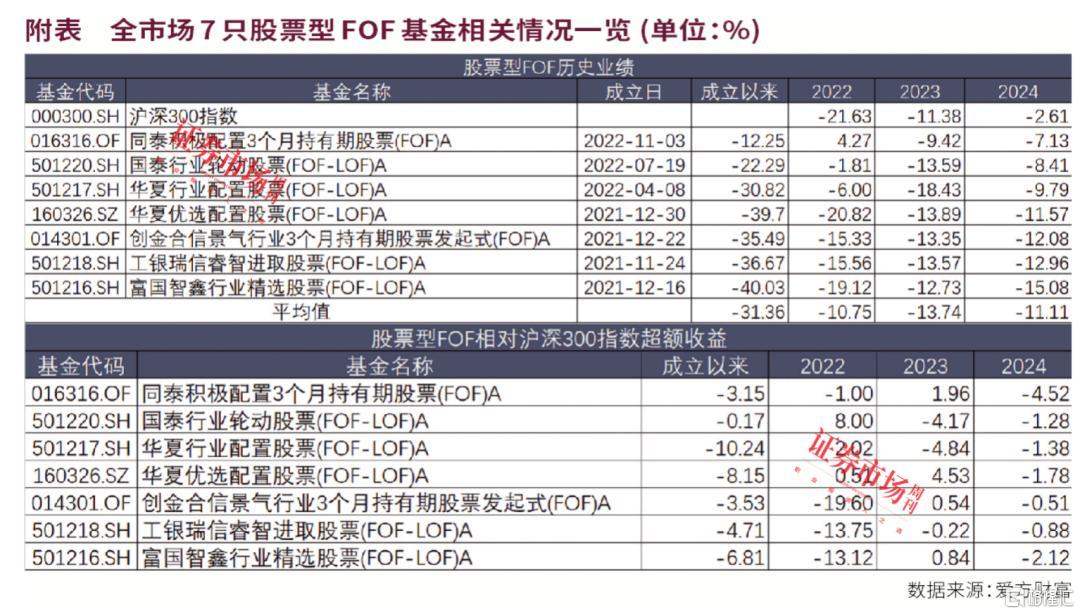

目前全市场仅有7只股票型FOF基金(A/C类份额合并),多数成立于2021年底和2022年上半年, 市场顶点扎堆发行的后果就是,上述基金平均累计跌幅-31.36%,相对沪深300指数的累计超额均为负值,平均跑输5.25个百分点。

其中,同泰积极配置3个月持有股票(FOF)和国泰行业轮动股票(FOF-LOF)表现较为突出(无论是成立以来,还是相对比沪深300指数的超额)。前者在2022年取得正收益,2023年跑赢沪深300指数1.96个百分点。后者国泰行业轮动在2022年成立后相对沪深300指数获得了8个点的超额收益,2023年尽管有2.2%的负超额,表现仍相对同类FOF产品业绩遥遥领先。

根据基金二季报数据,同泰积极配置在二季度的债券市值占基金资产净值比从0提高到了5.3%,首次将债券纳入持仓,而持仓基金占比从一季度的94.3%继续提高到95.5%,且持有基金均为权益基金,第一大持仓国投瑞银瑞利混合持仓占比16.64%。在二季报中,基金经理明确看好下半年债券市场、港股,并认为A股大盘价值风格将持续。

相反,国泰行业轮动从2023年三季度持续下调基金仓位,从93.8%降至二季度的79.1%,较好回避了此间市场大幅下跌。回顾过去一年该基金的仓位变动,可以看到基金经理过往市场判断的前瞻性。另外,2024年二季度该基金业绩排名显著下滑,而该基金在配置中加入股票持仓,从之前的0股票仓位增加到一、二季度的13.7%和12.4%。

复盘来看,新任基金经理曾辉于2023年12月接任包括国泰行业轮动在内的公司旗下多只FOF基金。种种迹象显示,该基金经理相对于投资基金,偏好更大比例的主动权益投资。对此,笔者的观点是,只要不违反契约(招募说明书),FOF基金主动投资股票未尝不可——招募说明书要求基金的投资比例不低于FOF的80%。

只是新任经理在二季报的业绩回顾提到了“踩雷”煤炭和房地产以及没有及时降低权益仓位,或意味着他在当季调仓主动管理标的,包括行业ETF和股票层面,某种程度增大了基金风险暴露。

混合型FOF的多资产策略走俏

混合型FOF的数量远超股票型FOF数量,而投资策略和收益差异也极大。 传统的混合型FOF主要配置国内权益型基金和固定收益型基金,不过由于国内股票市场下跌,FOF权益仓位受拖累,在国内股债之外加入了国外股票、国内商品基金的多资产策略混合FOF基金越来越受到关注。

例如,南方全天候策略混合(FOF)A(005215.OF)自成立以来收益31.31%,业绩排名始终维持在前列,今年以来收益1.87%,同期混合型FOF收益-4.12%,排名12/363。该基金主要采用风险平价模型对股、债、商品进行大类资产配置,成立以来最大回撤11.11%,下行风险3.23%,相对同类型基金表现可以说非常优秀。

基金二季报显示,该基金配置除了国内股票基金和债券基金,更部分配置了境外股票基金和国内商品类基金,基金经理利用不同大类资产之间的低相关性,降低组合波动,收到了奇效。不过,尽管多资产策略能够提高投资分散度,但并非每一个使用了多资产策略的FOF都能收获不错的业绩。例如规模较大的兴证全球积极配置三年封闭混合(FOF-LOF)基金选择了“多资产、多策略”的投资方式,加仓海外市场和黄金ETF等资产;但自2021年成立以来,累计收益为-24.68%,表现较为惨淡。

此外,二季度混合型FOF持仓的债基占比和一季度末相当。其中持有的纯债基金、QDII债券基金规模持续增长,中长期纯债基金持有规模从189.2亿元增长到192.4亿元,短期纯债规模从107.2亿元提高到119.2亿元,QDII债基从9.8亿元增长到11.5亿元。短期纯债基金增持规模最高,一种可能的解释是二季度,长端利差压缩至历史低位,而中短端更具吸引力,增量资金加仓短债所致。

混合型FOF的哑铃型配置策略突出

对于仅投资国内股债基金的传统混合型FOF, 哑铃型配置是当下比较流行的一种投资策略。 所谓哑铃型配置策略,就是分别配置两种或两种以上的市场流行风格基金。

例如易方达如意安泰一年持有期混合型基金中基金(FOF)(009214.OF),该基金今年以来排名7/363,长期收益排名同样在前列,就因为同时配置了红利基金和大盘价值风格基金而表现优异。

查看基金二季报中的表述,基金经理一方面认可A股整体的低估值;但另一方面也提示红利风格标的随着估值上升表现出更强的周期属性,在全市场唱多红利的环境下进行风险提示。因此,二季度该基金对持仓结构进行了调整,一方面重点持有深度价值型基金经理的产品;另一方面提高成长风格配置。

同时,该基金经理强调大类资产配置,并且要求所选择的权益基金仓位权益配置比例也要低于30%,以有效控制权益市场的高波动风险。回顾该基金历史业绩就可以看到,基金的净值曲线非常漂亮,持续稳定的上涨且回撤很小。在市场波动大、不确定性较强的当下,稳健的投资风格更容易跑赢市场。

配置指数基金的FOF风险相对较大

此外,长期以来对这类产品一直存在争论: FOF基金经理到底应该重点投资主动管理基金,还是被动指数基金?这反映了FOF基金经理是更擅长对主动管理基金经理的能力评估,还是更擅长不同指数基金风险收益特征评估后的择时配置能力。

当前在混合型FOF基金经理中,就有这么一类FOF,相比于信赖主动管理基金经理的选股能力,更相信自己具有判别不同类被动指数型优劣的能力,只是这类基金普遍风险更大一些,比如兴全优选进取3个月持有混合(FOF)A(008145.OF)。

该基金一、二季度的前十大持仓中出现了包括沪深300指数、恒生国企、中证红利指数等指数基金,同时其还重仓了大量主题基金。这种投资风格的特点在于FOF基金经理的判断对组合收益的影响更加直接,某个阶段看准了业绩会大幅增长,而弊端则是回撤同样不小。尽管自2020年3月成立以来累计收益还有14.26%——在2021年、2022年、2023年有完整业绩的所有年份中排名同类基金前1/4;但是需要指出的是,该基金的下行风险远大于前述南方全天候策略混合、易方达如意安泰,历史最大回撤-28.16%。

(作者系爱方财富基金分析师。本文已刊发于8月10日《证券市场周刊》,文中观点仅代表作者个人,不代表本刊立场。文中提及个股仅作举例分析,不作投资建议。)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员