7月31日,当日本央行行长植田和男宣布加息和缩减量化宽松的时候,他肯定没有想到,0.15%的日元加息,居然对于日本股市造成如此惨烈的波动,进而对全球股市都造成如此大的影响。

8月1日,日经225指数大跌2.5%;

8月2日,日经225指数暴跌5.8%;

两个交易日之后的第三个交易日,8月5日,日经225指数暴跌12.4%。

更诡异的是,随着隔夜美股的企稳,暴跌次日的8月6日,日经225指数又暴涨10.2%,创下2008年以来最大涨幅,明明是全球第三大股市,搞得比虚拟币还虚拟币。

日股的暴跌,当日带动了全球股市一片哀嚎:

台湾综合股指跌幅高达8.35%,创下历史最大跌幅;

纳斯达克100指数期货跌幅高达4%,标普500指数期货跌幅超过2.5%;

欧盟50股指下跌2.2%;

……

相比之下,我们的大A股和与A股绑在一起的港股,倒是成了日股崩跌之路上的一股清流,一贯弱不禁风的沪深300指数仅下跌1.2%(本来还是涨的),可谓是云淡风轻。

我们不禁要问了,日本股市为何如此脆弱?

一个0.15%的加息,居然造成了股市大崩盘的后果?

这事儿,还是要从日本央行说起。

众所周知,当今世界的五大经济体分别是美国、中国、欧元区、日本和英国,他们各自的管理货币的机构分别叫做(以下排名分先后):

美联储、欧央行、中国人民银行、日本央行、英格兰银行。

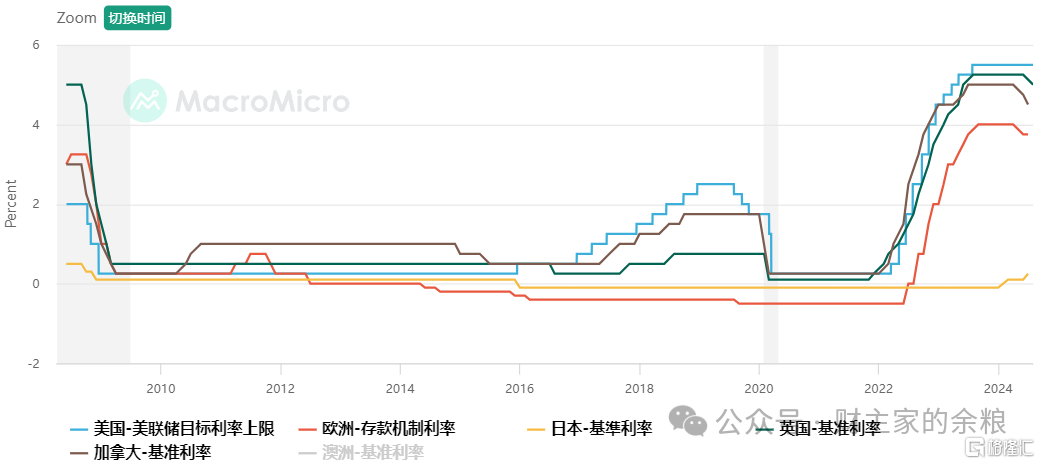

在这其中,美联储毫无疑问是央妈中的央妈,基本主导了全球信用货币的基准利率,一般来说,其他央行的利率政策,基本跟随或者提前反应美联储的利率政策(见下图)。

不过,就过去30年的历史来看,有一个国家的央行,却常常会在西方央行降息的时候,装模作样的做出反其道而行之利率政策——加息。

真可谓是全球央妈中的“逆行者”。

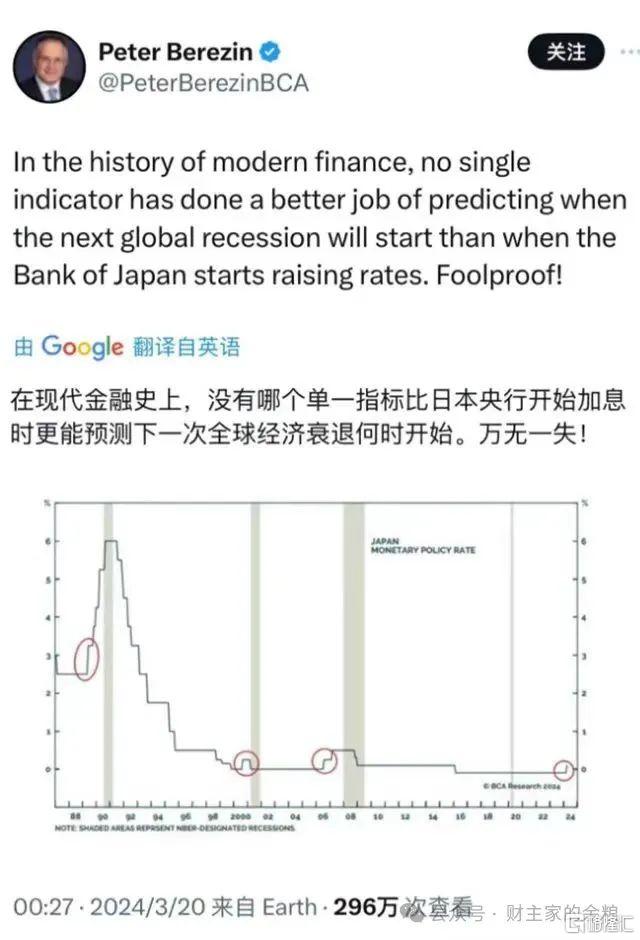

有趣的是,在过去30年间,日本央行几乎每一次逆行加息之后,随之而来的,总是西方国家集体的经济衰退,简直是神一般的全球衰退领先指标。

这样一来,日本央行的逆行加息举动,就变成了“最霉逆行者”。

这背后的逻辑到底是什么呢?

答案,其实出在日本政府债务身上。

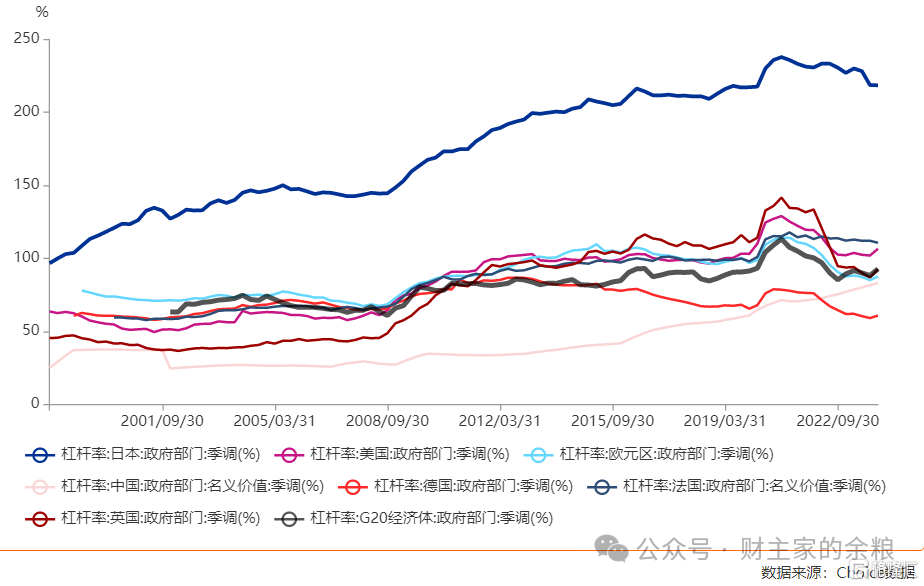

下面这张图,是日本政府部门债务/GDP比例与其他全球主要经济体的对比情况。

很显然,日本政府一骑绝尘,基本以高于其他国家一倍的政府债务率屹立于世。

截至2023年底,日本政府债务高达1292.7万亿日元,0.1%的利率增加,会导致日本政府每年增加1.3万亿日元的利息支出,1%的利率增加,会导致日本政府每年增加12.9万亿日元的的利息支出……

本来的日本政府,就是因为入不敷出而导致债务高企,此时的日本央行再提高利率,这是嫌日本政府嗝屁得不够快么?

正是这种畸高的政府债务,导致了日本政府一直不敢随便加息,哪怕是全球通胀暴增的2022年和2023年,其他西方国家纷纷加息至5%的情况下,日本政府仍然“稳坐钓鱼台”,继续其QQE(量化质化宽松)和YCC(收益率曲线控制)政策,坚持将利率维持在0附近。

只有到了其他国家加息进入尾声的时候,大家都预期利率会明显下降的时候,日本央行在这个时候出面了,为了显示自己维持日元货币价值“决心”,就会装模作样的,把利率抬高那么一点点……

然而,看似一点点的利率抬升,却注定会带来全球资产的一轮大洗牌。

为什么呢?

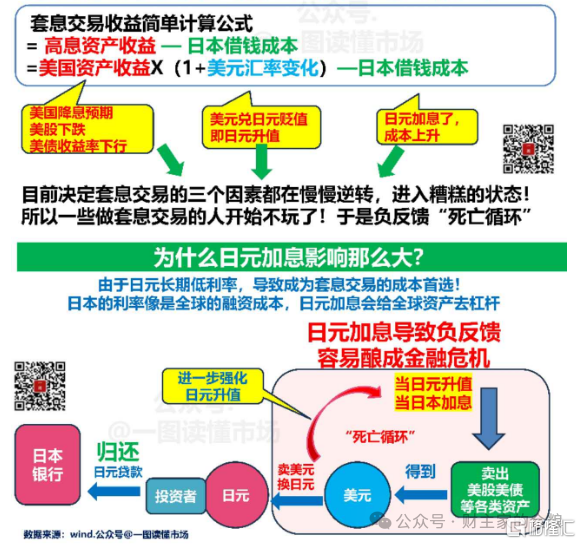

在以美国为代表的西方其他国家逐渐抬升利率的时候,日本央行坚持维持全球最低利率,日元必然会成为全球无数套息交易者的借贷首选。

所谓套息交易,就是利用各国利率的差来进行交易和套利,以日美资产套利为例,在过去的2年多时间里,美元利率一路上升,从0开始一路上升到2023年下半年的5.5%,而且还一直维持到现在整整一年。

想想看,美元短期存款以及短期国债的利率高达5.5%,美股还几乎是确定性的上涨,日元的短期存款和短期国债利率却接近于0,那么在日本以接近0利率贷款,买入美元,然后坐享5.5%的利率,这软饭,你说香不香?

其实,巴菲特2022年和2023年借入日元投资日本股市,也算是这种套利交易之一,因为日本上市公司有一半的收益都来源于海外市场,所以,日股基本跟随美股波动。

除坐享5%的利差收益之外,能加倍能让这些套息交易者赚钱的还有汇率贬值,因为无数人在汇市上卖出日元、买入美元,这一定导致日元贬值,这更是赚得不要不要的……

2022年初日元兑美元的汇率还在115附近,到2024年7月初,已经跌至160附近,那些做套息交易的投资者,买入美国国债的,赚了10%的利息还赚了40%的汇率差;那些买入美国大型科技股的,赚了30%(按纳斯达克100指数涨幅算)的股票涨幅,还赚了40%的汇率差……

这交易,谁不眼红啊?

要知道,我说的情况,还是不带任何杠杆的交易,而众所周知的是,对冲基金进行套息交易的时候,基本都是带着高杠杆的,那赚钱的速度,更是跟抢钱一样。

于是,越来越多的人参与这项交易,这不仅把日元的贬值推向一种极限状态,而且会导致美国的科技股越买越高……

这个日美套息交易持续进行下去,就会出现一种极限状态——日元不怎么贬值了,而且,买入美元资产的收益也没有那么高了,两者叠加之下,必然会出套息交易的逆转。

好了,正如我前面的文章提到:

这意味着,过去一个月之内,美股基本到顶了,而美国降息预期的充分发酵,导致了美国国债大幅度上涨(收益率下降),买入国债的收益也没有那么高了,整个全球金融市场已经处于一种弱不禁风的脆弱状态。

这个时候,日本央行宣布加息,虽然只是象征性的加息0.15%,但依然变成了压死骆驼的最后一根稻草。

套息交易逆转,日元急剧升值,美股遭遇大量卖出,那些以接近于0的利率,带着高杠杆贷款借入日元、买入美元资产的人,只是日美套息交易者,而更大比例的日本民众,得到日元贷款,更有可能被投入到跟随美股的日本股市上。

当美股开始下跌,日股一旦跟随,会导致那些高杠杆贷款买入股票的人,不得不选择强行平仓,由此带来了日本股市的暴跌……

接下来的故事,大家都知道了。

当然,故事是过去的事儿,这一轮日美套息交易剧本,接下来怎么演,还是关注我的小红圈吧!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员