8月5日,全球资本市场疲软,港股红利板块承压,港股通高股息指数(930914)重挫跌3.05%。成分股中,地产股新世界发展一枝独秀,大涨5.34%,建发国际集团微涨0.65%;其余成分股悉数下跌,石油板块、航运等受海外影响较大的板块重挫,“三桶油”全线走弱,中国海洋石油再度跌6.37%,一度跌超8%,中国石油股份跌5.43%,中国石油化工股份跌近3%;太平洋航运收跌6.72%,东方海外国际跌超5%;煤炭股兖矿能源、中国神华跌超3%;银行股中信银行、中国银行、农业银行等跌超3%。

热门ETF方面,“月月评估分红”的港股通红利30ETF(513820)早盘走弱,午后跳水,收跌3.69%,收创上市以来新低。

据上交所官方数据显示,港股通红利30ETF(513820)近5、10、20、60日均获资金大举涌入,近20日累计增仓额高达2.4亿元,净流入率超70%,资金借ETF布局港股高股息资产的意图明显!

基金规模方面,港股通红利30ETF(513820)份额屡创上市以来新高,资金逢跌布局意愿凸显。自6月以来,港股通红利30ETF(513820)份额持续爬坡,当前突破5.4亿份,基金最新规模达5.3亿元!

【港股通红利30ETF(513820)上市以来份额走势】

公开资料显示,与市场其他港股红利类产品不同,港股通红利30ETF(513820)明确提出了“每月评估分红”,成为全市场第一只每年可能至多分红12次的港股红利类ETF!习惯场外申购、定投的朋友,可以关注其联接基金(A:501305;C:501306),方便7*24申赎。

近期,石油板块相关扰动讯息不断:

一是美国7月非农就业数据“爆冷”, 美国7月失业率4.3%,为2021年10月以来新高。高盛将未来一年美国陷入衰退的概率从15%上调至25%。

二是国际油价全线走低,美油上周跌3.91%,布油上周跌3.39%。

三是海外大选的演讲释放了地缘政治局势缓和、美国能源产量上升预期,引发市场对原油供需前景的担忧。

【巴菲特重大调仓:大幅抛售苹果,此前持续增持西方石油】

8月3日晚间,巴菲特旗下公司伯克希尔·哈撒韦发布最新财报,财报显示,巴菲特抛售了近一半的苹果公司股份。伯克希尔在第二季度将其持有的苹果公司股份从第一季度的7.89亿股大幅减至约4亿股,降幅近50%。伯克希尔目前持有苹果约2.6%的股份,按照周五收盘价219.86美元计算,价值约为880亿美元。减持的规模出市场意料。

截至北京时间8月5日16:04,美股明星科技股盘前集体下跌,苹果跌超7%,英伟达跌近9%,微软跌超4%。

而今年6月,巴菲特旗下的伯克希尔-哈撒韦公司在连续的9个交易日中,每天都在买入西方石油股票,最新持股比例达到了近29%。

【“三桶油” 抵御油价波动的能力强,长期有望穿越油价周期】

光大证券表示,“三桶油”坚持高质量发展,长期有望穿越油价周期。2023年以来,在新一轮油价波动周期中,中国石油、中国海油的归母净利润大幅高于历史归母净利润数据形成的趋势线,体现了中国石油、中国海油的业绩韧性。整体来看,“三桶油” 抵御油价波动的能力显著强于海外石油巨头。(来源于光大证券《石油化工行业周报第361期:增量降本行稳致远,股价波动无碍“三桶油”长期投资价值》)

【低利率环境下,看好以三桶油为代表的高股息资产】

光大证券还指出,24年低利率环境有望维持,持续看好以“三桶油”为代表的高股息资产。 2024年7月22日,中国人民银行授权全国银行间同业拆借中心公布,1年期LPR为3.35%,5年期以上LPR为3.85%,均较上一期下降10个基点。24年低利率环境有望维持,高股息标的有望受到市场持续关注。截至8月2日,中国石油、中国石化、中国海油H股股息率分别在7.08%、7.59%、6.13%,保持高股息策略显示出“三桶油”具备长期投资价值。因此我们认为以“三桶油”为代表的高股息资产在股息率回报方面具备丰厚且持续的特点,低利率背景下投资价值凸显。(光大证券石油化工行业2024年度中期投资策略:重视高股息主线持续性,关注顺周期复苏节奏)

【牌照类红利资产建议长期持有,资源品方向短期调整情况可耐心等待】

广发证券认为按照交易逻辑,红利资产可以分为两类: 一类是依靠牌照优势 ,可以维持供给侧的壁垒,从而可以维持ROE的稳定性,比如公用事业、铁路公路、港口、运营商、银行等; 一类是周期资源品 ,受到国内外大宗价格影响较大,比如煤炭、有色、石油石化等。由于交易逻辑的差异,这也导致红利资产内部调整的时间和幅度分化较大。

对于牌照优势类红利资产,当前估值泡沫不大,在地产周期大幅反弹前,建议继续持有。

资源品方向的红利资产可能会在大选前演绎到极致,大选结束可能反而“靴子落地”。实际上,在过去一个月内周期资源品类红利资产的调整源于特朗普交易。大选前在反复强调其政策主张的背景下,周期资源品方向股价层面可能会有压力,但考虑到在上个任期特朗普的政策主张兑现的情况也只有一半(部分兑现还有折扣),在大选后可能会有靴子落地情况,因此可以耐心等待下。(来源于广发证券:《从交易边际变化到认知内在价值:如何看红利调整?》)

日前,港股通红利30ETF(513820)基金经理晏阳对话华宝证券王莽,从股息率到指数编制,再到产品特点,细致地阐述了港股红利代表性产品——港股通红利30ETF(513820)的投资价值:

- “连续3年高股息”选股策略确保指数成分股可持续分红能力强。编制方案中要求企业过去连续3年都分红,且满足市值和流动性门槛,确保指数成分股稳健经营、现金流稳定、可持续分红能力强。

- “股息率加权”策略帮助实现指数“再平衡”,确保红利指数“低估值“特征。纯正的红利指数以股息率加权,当个股的价格高涨时,其权重会相对较低,甚至可能会调出成分股范围,因此指数层面的更新迭代也保证了红利ETF的相对低估值。

- 从宏观、资金和企业的角度来看,红利资产的估值中枢存在向上抬升的空间:

(1)宏观层面:市场整体定价逻辑也由“增长率”转为“股息率”,股息率是投资者关注的相对确定性的回报。

(2)资金层面:无风险利率下行环境下,叠加险资配置需求,高股息资产的资金吸引力增加。

(3)公司层面:上市公司分红动力提升。

“月月评估分红“的港股通红利30ETF(513290)特点鲜明:

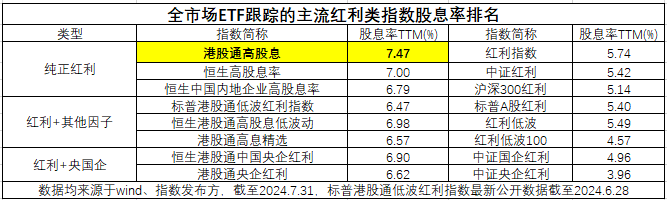

1、高股息率、红利支付率:标的指数股息率同类领先,2023年股息率超9%,截至7月底股息率达7.47%,居所有主流港股红利类指数前列。年度红利支付率上看,港股通高股息指数的加权平均红利支付率超60%,明显高于其他同类指数。

2、估值更为合理:港股估值相比于A股更低,安全边际更加充分。

3、稳定可预期的高水平分红:全市场首只“每月分红评估”的港股红利类ETF,一年可最多分红12次。

4、行业平衡、成份股聚焦:行业分布均衡,成份股30只,聚焦优质高股息龙头。

“低利率”和“资产荒”下,不妨关注“月月评估分红”的港股通红利30ETF(513820),股息收益相对确定,安全边际更充分!更有联接基金(A:501305;C:501306)方便场外投资者一键配置港股高股息板块!

风险提示:基金有风险,投资须谨慎。“月月评估分红”指基金管理人每月可对基金份额净值增长率和标的指数同期增长率进行评估,基金收益评价日核定的基金份额净值增长率超过标的指数同期增长率时,可进行收益分配(详情参见基金合同)。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。投资人应当仔细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件以详细了解产品信息。以上基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本宣传材料所涉任何证券研究报告或评论意见在未经发布机构事前书面许可前提下,不得以任何形式转发。所涉相关研究报告观点或意见仅供参考,不构成任何投资建议或咨询,或任何明示、暗示的保证、承诺,阅读者应自行审慎阅读或参考相关观点意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员